A maior queda da história acaba de começar, segundo Kiyosaki: Como reagir?

Quando a curva de juros dos títulos do Tesouro dos EUA se inverte — isto é, quando as taxas de curto prazo ultrapassam as de longo prazo —, o movimento geralmente é interpretado como um prenúncio de recessão. A situação atual, contudo, diverge do padrão habitual. Desde julho de 2022, testemunhamos a inversão mais prolongada já registrada, mas, até agora, nenhuma recessão se concretizou.

Será que a curva de juros perdeu sua relevância na análise do ciclo econômico? Ou será que o sinal tradicionalmente seguido está simplesmente atrasado desta vez?

"Na verdade, não é uma coisa nem outra", esclarece Robert Dieli, economista do NoSpinForecast.com, uma consultoria especializada em ciclos econômicos.

Durante uma troca de e-mails com o site CapitalSpectator.com, Dieli, um experiente analista da curva de juros, compartilha suas percepções.

"As últimas quatro recessões tiveram início apenas após a normalização da curva de juros", destaca. "O verdadeiro sinal não ocorre no momento da inversão, mas quando a curva retorna ao seu formato usual."

Na sessão de perguntas e respostas que segue, Dieli oferece mais insights (acompanhados de gráficos) sobre a arte e ciência de interpretar a curva de juros para análise do ciclo econômico.

P: Qual é o seu intervalo de vencimentos preferido para monitorar a curva de juros?

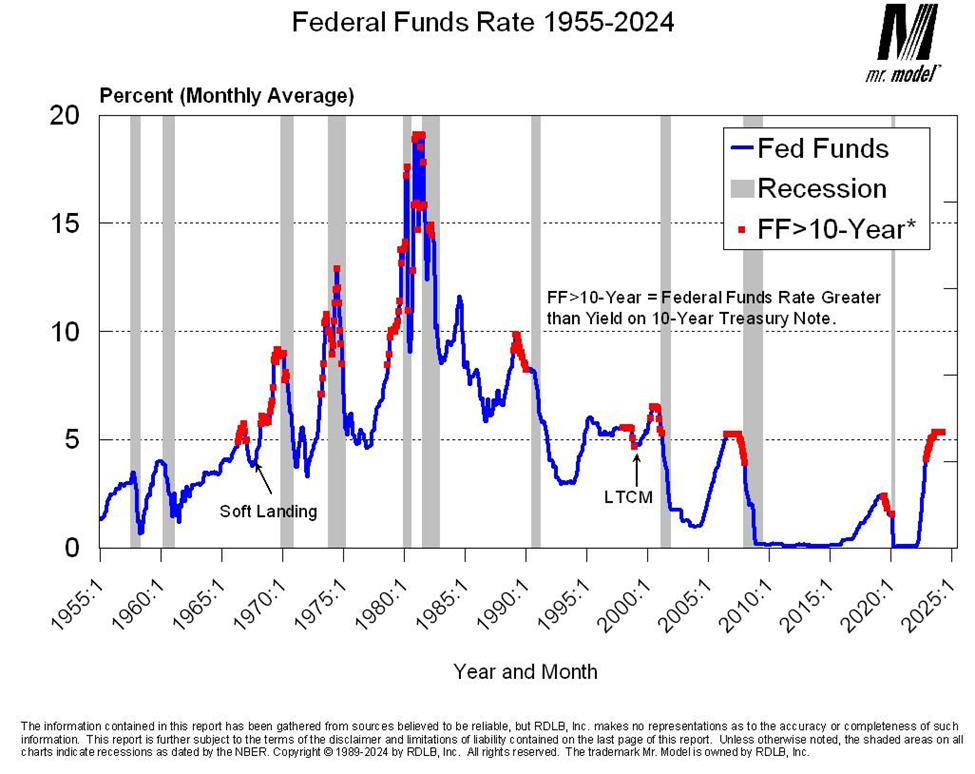

R: Para identificar uma curva de juros invertida, observo o rendimento da treasury de 10 anos subtraído pelo nível atual da taxa dos fed funds (juro básico). Em ambos os casos, considero a média mensal de cada indicador.

Eu uso a taxa dos fed funds porque o Comitê Federal de Mercado Aberto (Fomc, responsável pela política monetária americana) tem controle absoluto sobre seu nível e tendência, influenciando assim a duração e severidade de qualquer inversão na curva de juros.

Prefiro a nota de 10 anos por seu histórico contínuo de emissões entre os títulos de longo prazo, ao contrário dos bonds de 20 anos e 30 anos, que apresentaram interrupções nas emissões, e porque atualmente é a principal taxa do mercado de títulos.

Qual é o histórico de previsões de recessão para a curva de juros quando ela se normaliza após um período de inversão?

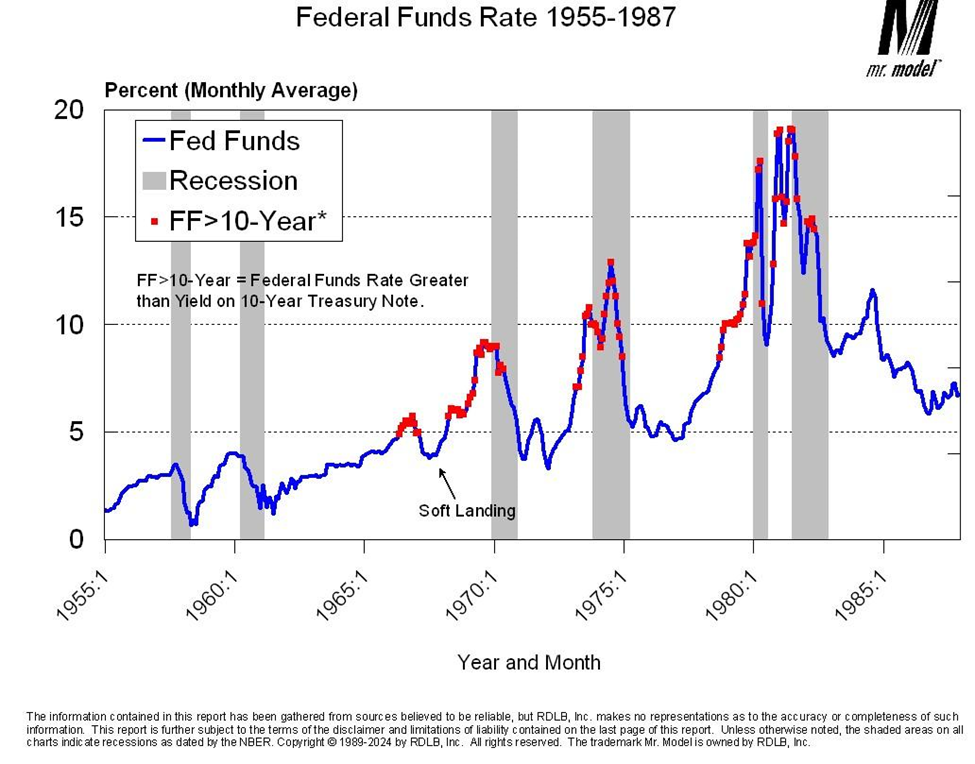

Este gráfico registra as inversões da curva de juros desde 1955. Como você pode ver, não registramos inversões com base nos meus critérios até meados da década de 1960. Os dois gráficos subsequentes exploram a pergunta formulada.

Entre 1955 e 1987, as inversões da curva frequentemente coincidiram com períodos de recessão. Note também um episódio que marquei como "pouso suave", durante o qual uma inversão da curva não foi seguida imediatamente por uma recessão. Esse foi um momento em que o Fomc conseguiu desacelerar a economia quase até o ponto de uma recessão, para então relaxar a política monetária. A história mostra que essa foi uma abordagem problemática, pois desencadeou um dos períodos mais voláteis de inflação e política monetária já vistos.

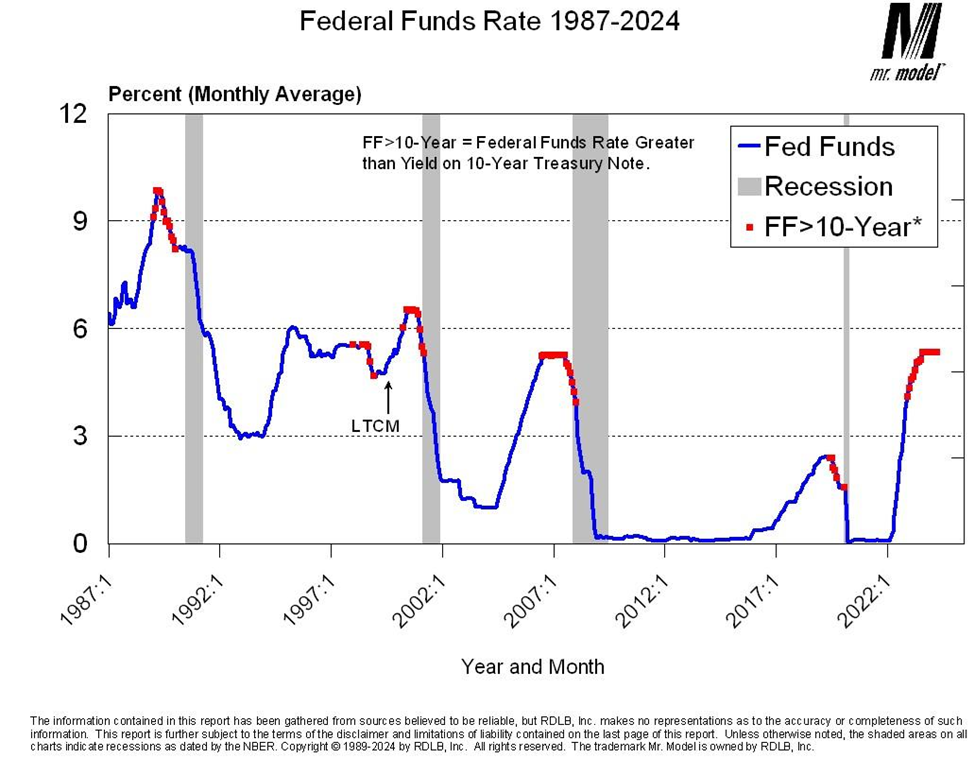

Desde 1987, período que é destacado em ambos os gráficos pela substituição de Paul Volcker por Alan Greenspan na presidência do Fed em agosto daquele ano, as inversões da curva de juros geralmente terminaram pouco antes ou logo após as datas oficiais dos picos do ciclo econômico. Vale ressaltar que a definição dessas datas ocorreu bem depois das alterações na política monetária, ou seja, o Fomc não tinha conhecimento preciso dos picos do ciclo ao implementar mudanças.

A menção à nota do LTCM nos gráficos refere-se ao colapso do Long-Term Capital Management, que levou o Fomc a reduzir as taxas como parte do esforço para resolver essa crise. Essa situação não se assemelha ao "pouso suave" mostrado no gráfico anterior, que era uma tentativa de ajustar a atividade macroeconômica por meio de política monetária; o LTCM representou uma intervenção direta para estabilização e recuperação.

Outro aspecto relevante é que, durante o período abrangido por todos os gráficos, as inversões normalmente começaram em momentos em que a meta para os fed funds estava em ascensão e sempre terminaram quando essa meta estava em declínio. Isso indica que o verdadeiro sinal de pico do ciclo ocorre quando a meta para os fundos federais começa a cair, e não, como alguns sugerem, no início de sua elevação.

O que a curva de juros nos diz atualmente sobre a situação econômica dos EUA e as perspectivas de curto prazo?

Há dois pontos principais. Primeiro, o Fomc está implementando restrições e espera que os relatórios econômicos reflitam os efeitos dessas medidas, particularmente uma redução na taxa de inflação. Segundo, como o Fomc parece estar atualmente na fase de pausa de sua estratégia de "pausa e pivô", devemos estar atentos a sinais de que estão satisfeitos com as restrições aplicadas e prontos para começar a pivotar.

A curva de juros é suficiente para monitorar o risco do ciclo de negócios? Se não, quais outros indicadores você considera essenciais e o que eles nos dizem atualmente?

Seria ideal se existisse um único indicador capaz de monitorar o risco do ciclo de negócios, mas infelizmente isso não é possível. A curva de juros é atraente por ser de fácil acesso em tempo real, por seus dados nunca serem revisados, por ser simples de calcular e por permitir uma análise aparentemente sofisticada. No entanto, ela não é suficiente por si só.

Há três outras métricas que acompanho junto com a curva de juros:

- A variação percentual anual do Índice de Produção Industrial, publicado pelo Federal Reserve e parte dos dados usados pelo Cycle Dating Committee do National Bureau of Economic Research para definir datas de picos e recessões do ciclo econômico. Apesar de a manufatura não ser tão central como antes, sua saúde ainda reflete fortemente a condição geral da economia.

- A média móvel de seis meses da variação percentual anual do emprego em folha de pagamento privada, que historicamente caiu abaixo de 1% antes de cada pico do ciclo. Atualmente, essa taxa está em cerca de 1,6% e vem mostrando uma tendência de queda ao longo do último ano.

- O spread entre a taxa de inflação e a taxa de desemprego. Nos períodos que antecederam os picos do ciclo no passado, a taxa de inflação excedeu a taxa de desemprego antes do pico do ciclo, condição que se verifica atualmente.

A combinação de uma curva de juros invertida, estabilidade na atividade industrial, desaceleração no crescimento do emprego e uma taxa de inflação superior à de desemprego sugere um nível de instabilidade que pode precipitar um pico no ciclo de negócios. A ocorrência ou não desse pico dependerá muito de como, quando e por que o Fomc decidirá ajustar sua política monetária.

***

Quer alavancar suas estratégias com ações e títulos americanos?

Então venha para o InvestingPro! Ao se tornar membro do InvestingPro, você tem acesso a recursos como:

-

ProPicks: Portfólios de ações gerenciados por IA, com resultados comprovados.

-

ProTips: Dicas rápidas e diretas para descomplicar informações financeiras complexas.

-

Filtro avançado de ações: Encontre as ações que melhor atendem às suas expectativas com base em centenas de métricas financeiras.

-

Navegação turbo: as páginas do Investing.com carregam muito mais rápido, sem qualquer anúncio.

-

Dados financeiros de nível institucional para milhares de ações: Ideal para investidores que desejam fazer suas próprias avaliações em detalhe.

-

Além de muitos outros serviços que serão incorporados em breve!

Aproveite tudo isso com um desconto a mais nos planos de 1 ou 2 anos do Pro e Pro+. Insira o cupom BRINVISTA e aproveite!