Trump vai impor tarifa de 100% sobre a China a partir de 1º de novembro

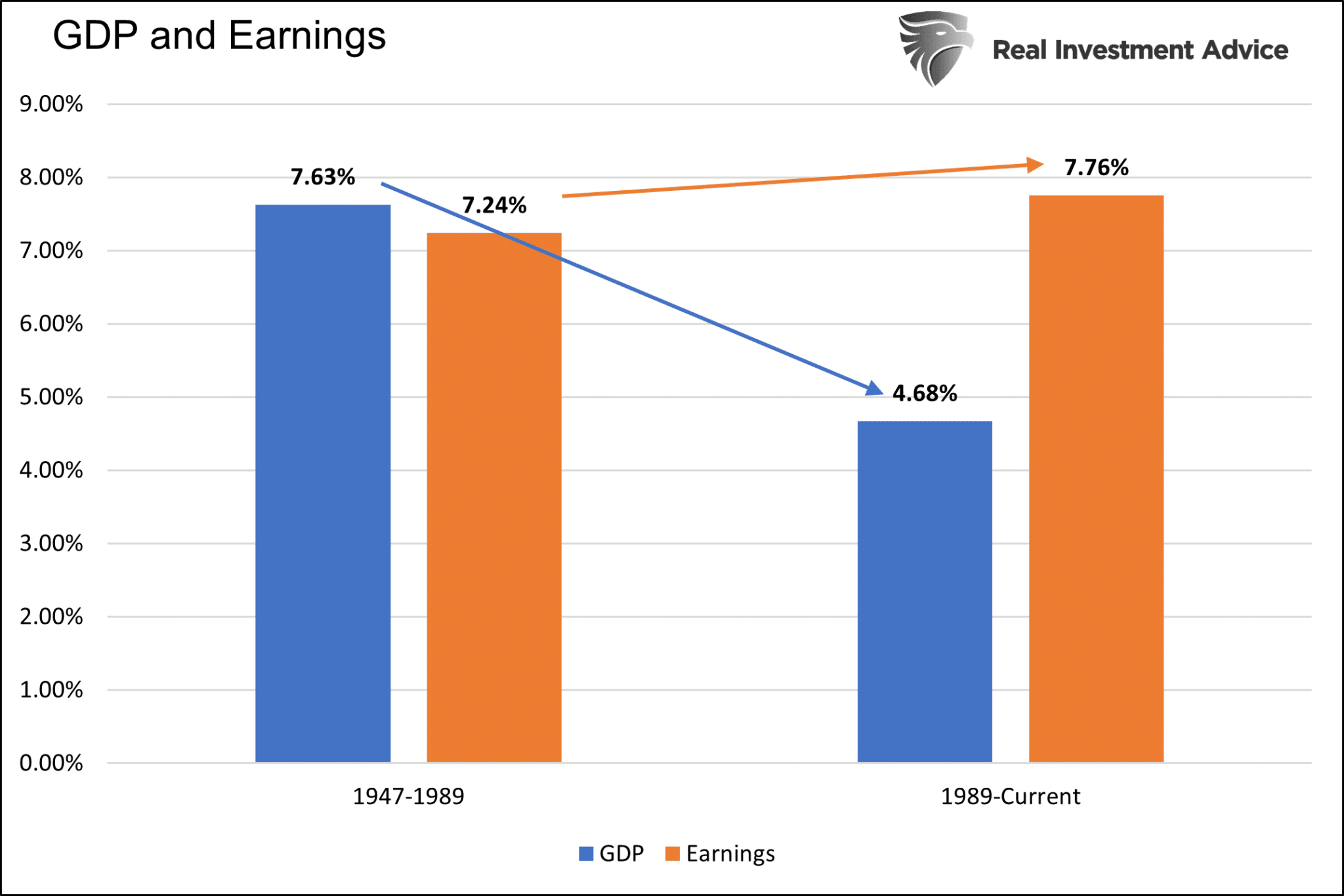

- O PIB dos EUA registrou uma acentuada queda em seu crescimento nos últimos 30 anos, enquanto os lucros corporativos tiveram uma leve alta.

- Menores taxas de juros e impostos e maior alavancagem beneficiaram enormemente o lucro líquido das empresas.

- McDonald’s (NYSE:MCD), Pepsi e Clorox respaldam descobertas de estudo do Federal Reserve.

- Será que os lucros corporativos conseguirão manter a trajetória de crescimento sem juros e impostos menores?

Um estudo recente do Federal Reserve (Fed) alerta que os lucros corporativos e os retornos das ações podem sofrer uma drástica queda em seu crescimento no futuro. No artigo, Michael Smolyansky explica como as tendências das taxas de juros e impostos sobre as empresas nos últimos trinta anos impulsionaram seus resultados financeiros. Isso explica por que as ações tiveram um desempenho melhor do que o esperado.

Nesse sentido, é fundamental compreender as razões que contribuíram para resultados tão positivos para os lucros corporativos e os preços das ações listadas. Porém, mais importante ainda é direcionar as atenções para o futuro e avaliar como a alta dos juros e dos impostos pode afetar essas métricas financeiras daqui para frente.

Para tanto, vamos examinar algumas empresas de grande porte bastante conhecidas para ver como as taxas de juros e impostos mais baixos beneficiaram seus resultados nas últimas décadas. Mas antes, vamos fazer um panorama do que diz o estudo do banco central dos EUA.

Fim de uma era: resumo do artigo

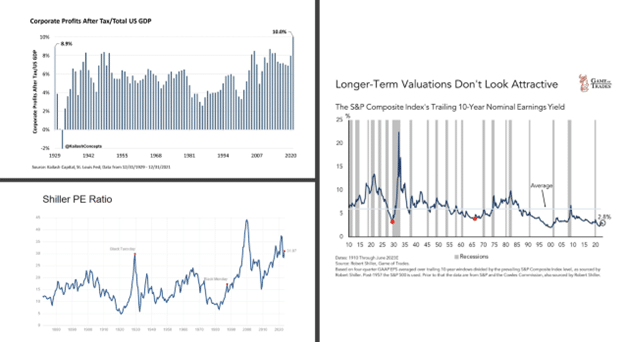

O gráfico abaixo mostra que os lucros corporativos tiveram, nos últimos 30 anos, um crescimento mais rápido do que nos 40 anos anteriores. Esse robusto crescimento ocorreu mesmo com um crescimento econômico mais lento.

O artigo de Michael atribui dois fatores-chave para explicar a grande diferença entre as taxas de crescimento. Segundo o artigo:

A minha conclusão central é que o período de 30 anos antes da pandemia foi excepcional. Nesse intervalo, tanto as taxas de juros quanto as taxas de impostos corporativos tiveram uma significativa redução. O efeito mecânico disso foi impulsionar o aumento dos lucros corporativos. Um ponto específico a ser ressaltado é que a redução das taxas de juros e impostos corporativos foi responsável por mais de 40% do crescimento dos lucros corporativos reais de 1989 a 2019.

Dessa forma, sem o impulso dos juros e impostos menores, os resultados corporativos teriam crescido a uma taxa anual de 4,50%, em vez de 7,76%, assumindo que o cálculo de contribuição de 40% esteja correto. Isso estaria em linha com o crescimento do PIB dos EUA nos últimos trinta anos. Como veremos mais adiante, parece ser uma estimativa razoável.

Taxas de juros

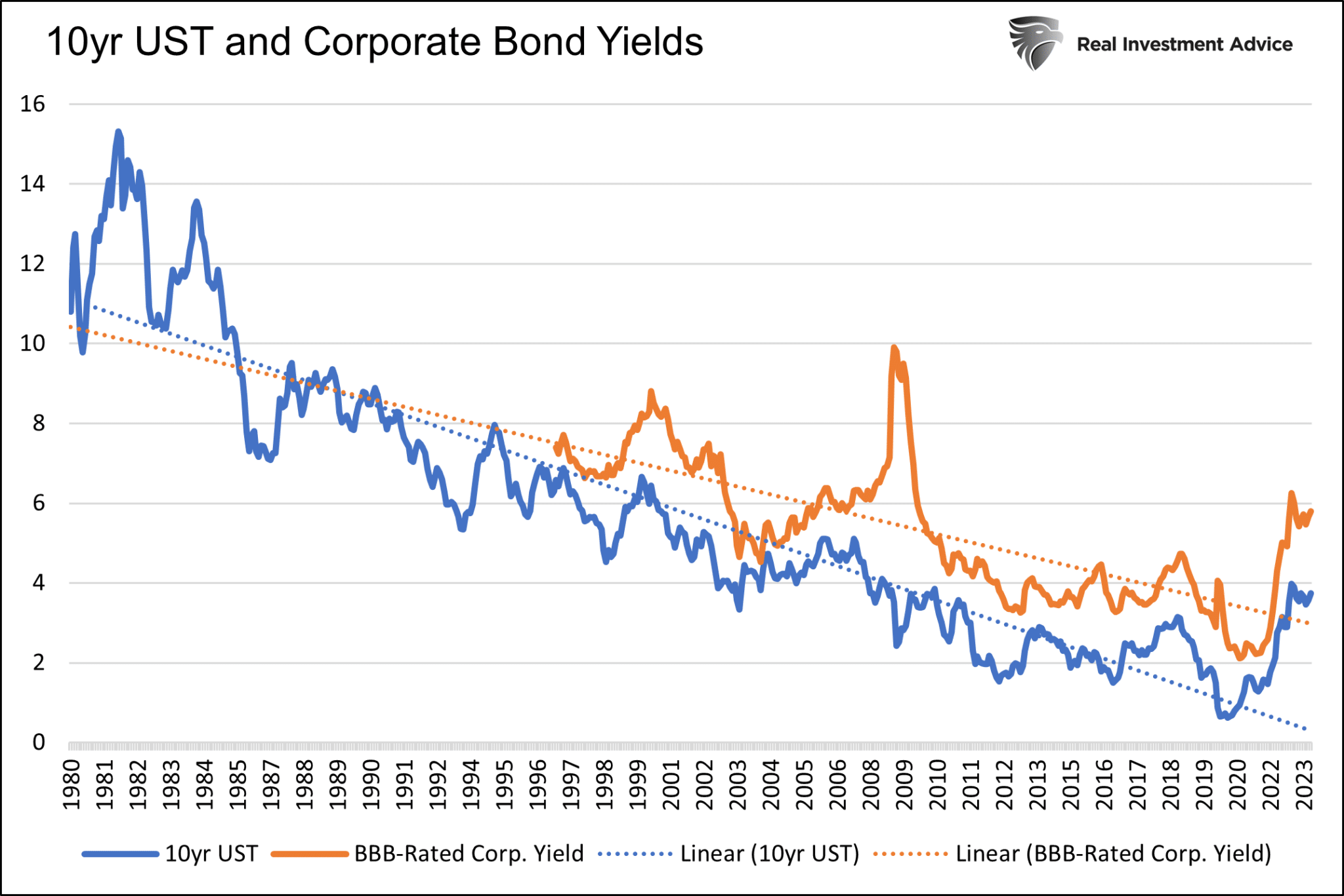

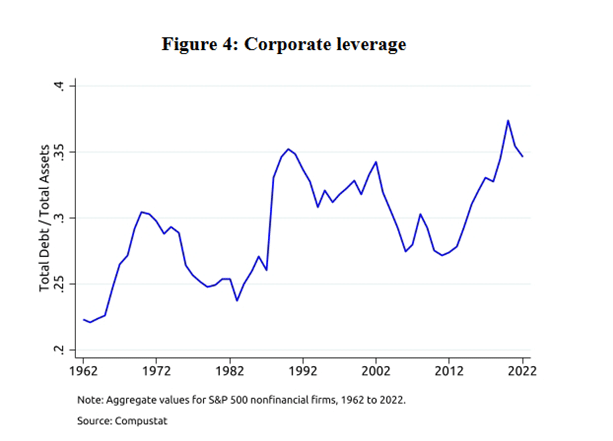

Conforme mostrado abaixo, as taxas de juros dos títulos do Tesouro americano e das empresas no mercado de capitais diminuíram constantemente nos últimos trinta anos. Isso resultou em um aumento substancial da alavancagem corporativa, conforme mostrado no segundo gráfico abaixo, atingindo níveis recordes. Mais alavancagem e menores custos de juros são uma forma legítima de impulsionar os lucros.

Impostos

Ainda de acordo com o artigo do Fed:

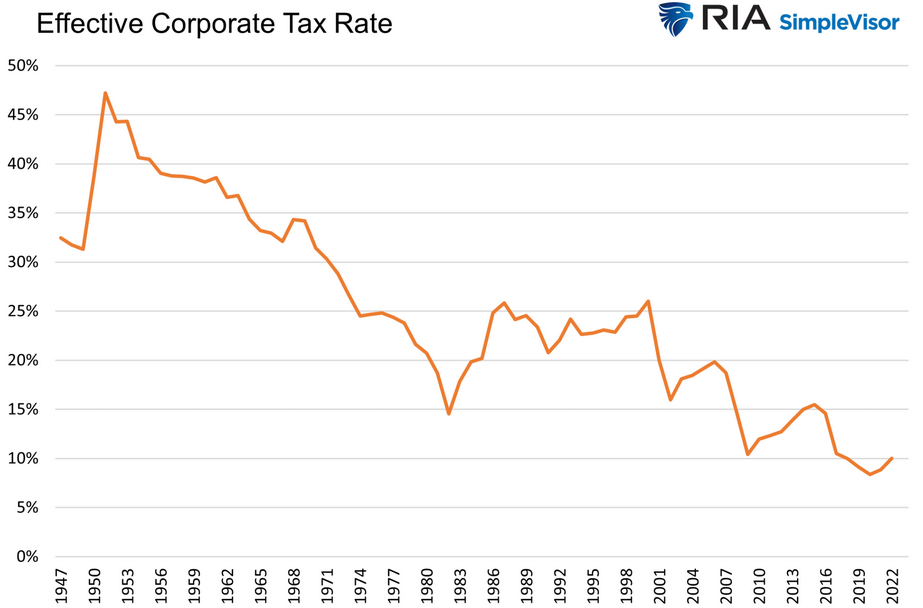

Até 1989, a taxa efetiva de imposto corporativo - medida como despesas fiscais agregadas divididas pela renda pré-impostos agregada - era de 34%, tendo caído de uma média de 44% no período de 1962 a 1982. De 1989 a 2007, encerrando pouco antes da crise financeira, as taxas efetivas de imposto corporativo tiveram uma média de 32%.

Em seguida, houve uma pequena queda nos anos imediatamente após a crise financeira. A próxima grande queda ocorreu após a aprovação da Lei de Corte de Impostos e Empregos de 2017, que reduziu a taxa de imposto corporativo de 35% para 21%. Com essa reforma, as taxas efetivas de imposto corporativo caíram de 23% em 2016 para 15% em 2019.

O gráfico abaixo mostra que as receitas efetivas de impostos corporativos como porcentagem da renda pré-impostos agora estão em torno de 10%, em comparação com 25% no final da década de 1980.

McDonald’s, Pepsi e Clorox

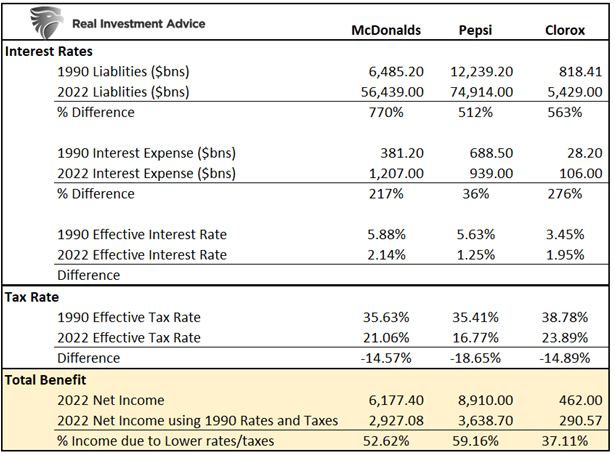

Para comprovar os benefícios de taxas de juros e impostos mais baixos, faremos uma análise de como elas ajudaram a melhorar os lucros de três grandes empresas bem conhecidas: McDonald's (NYSE:MCD), PepsiCo (NASDAQ:PEP) e Clorox (NYSE:CLX). A tabela abaixo apresenta uma comparação dos níveis de dívida, taxas de juros e impostos efetivos dessas empresas de 1990 a 2022.

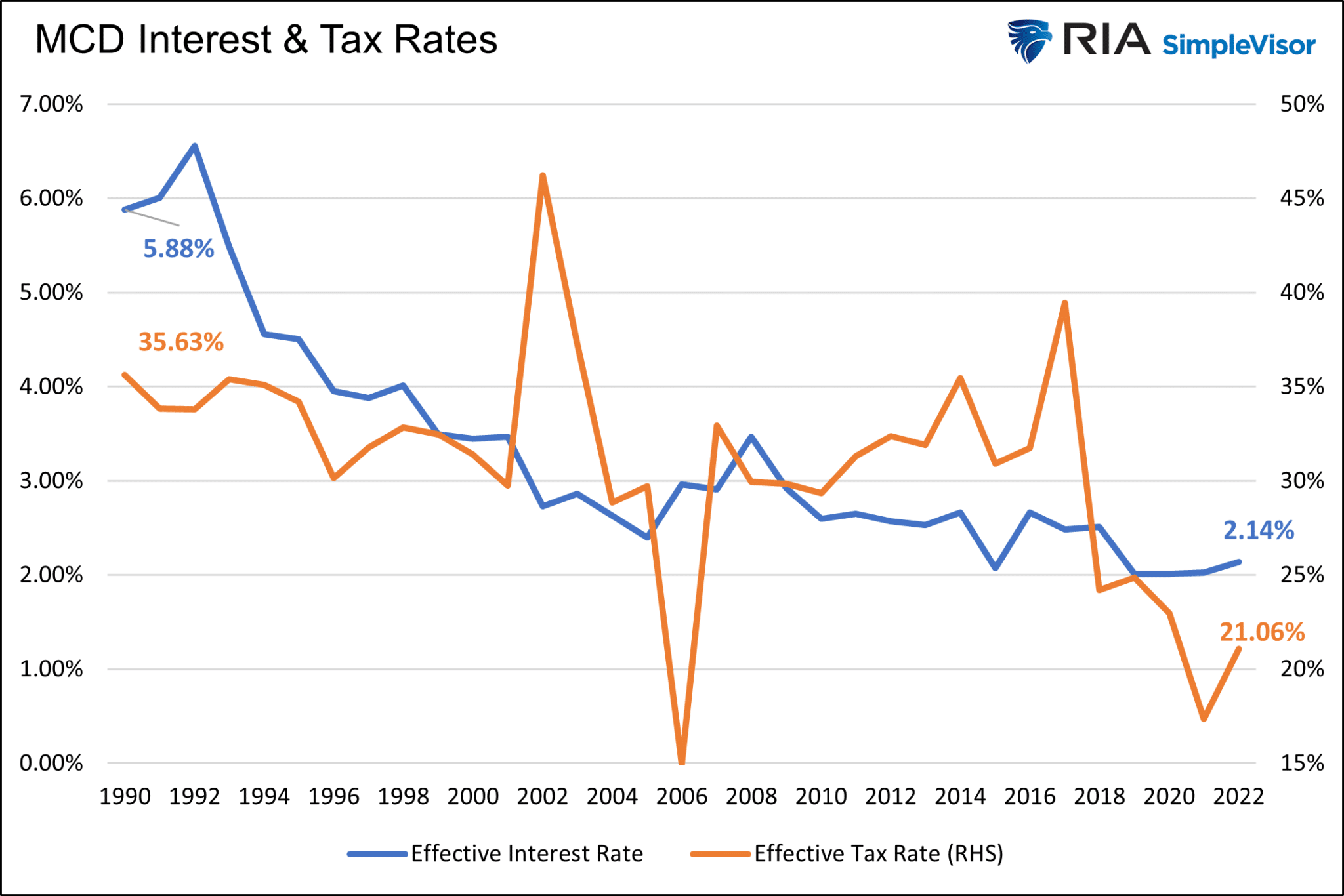

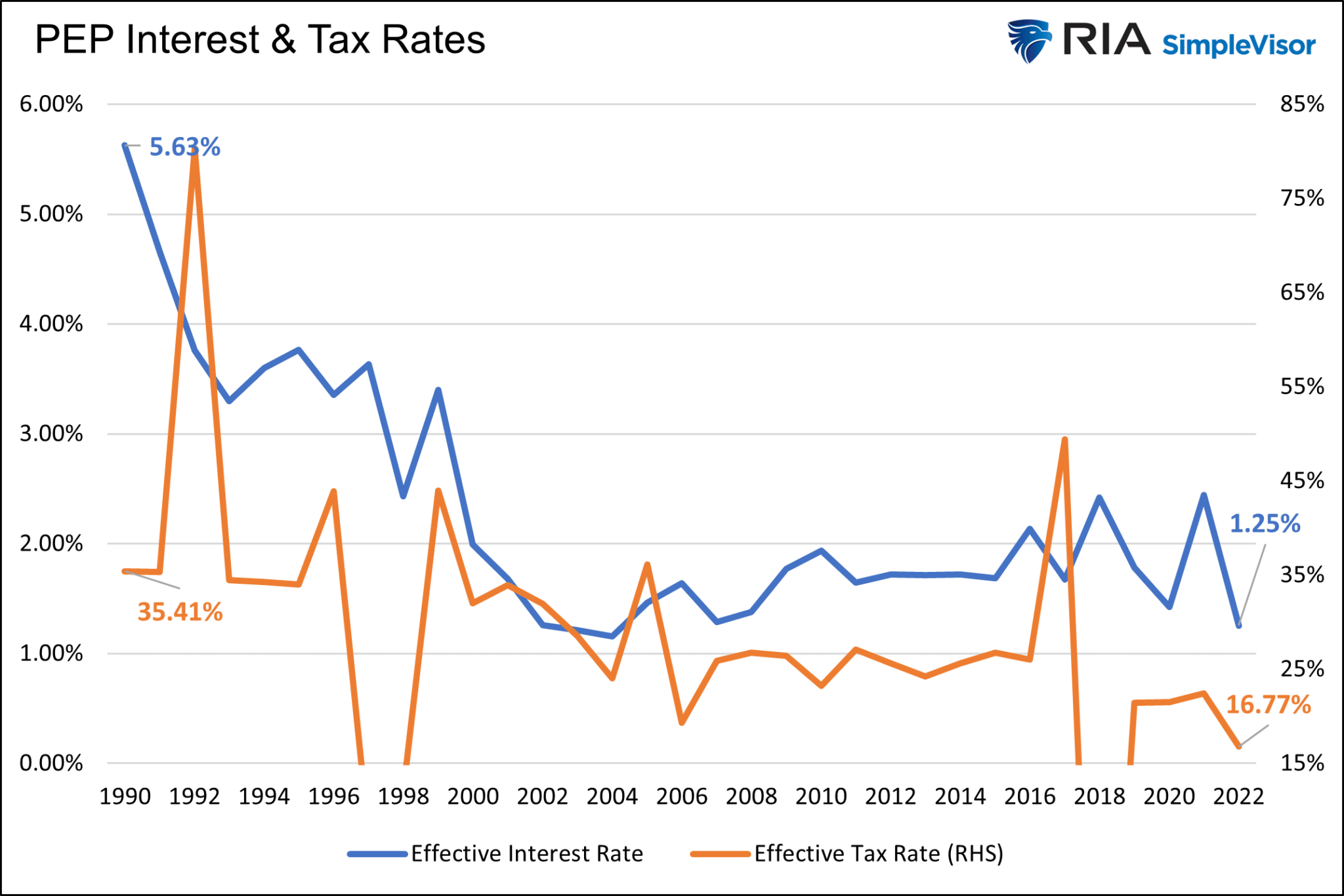

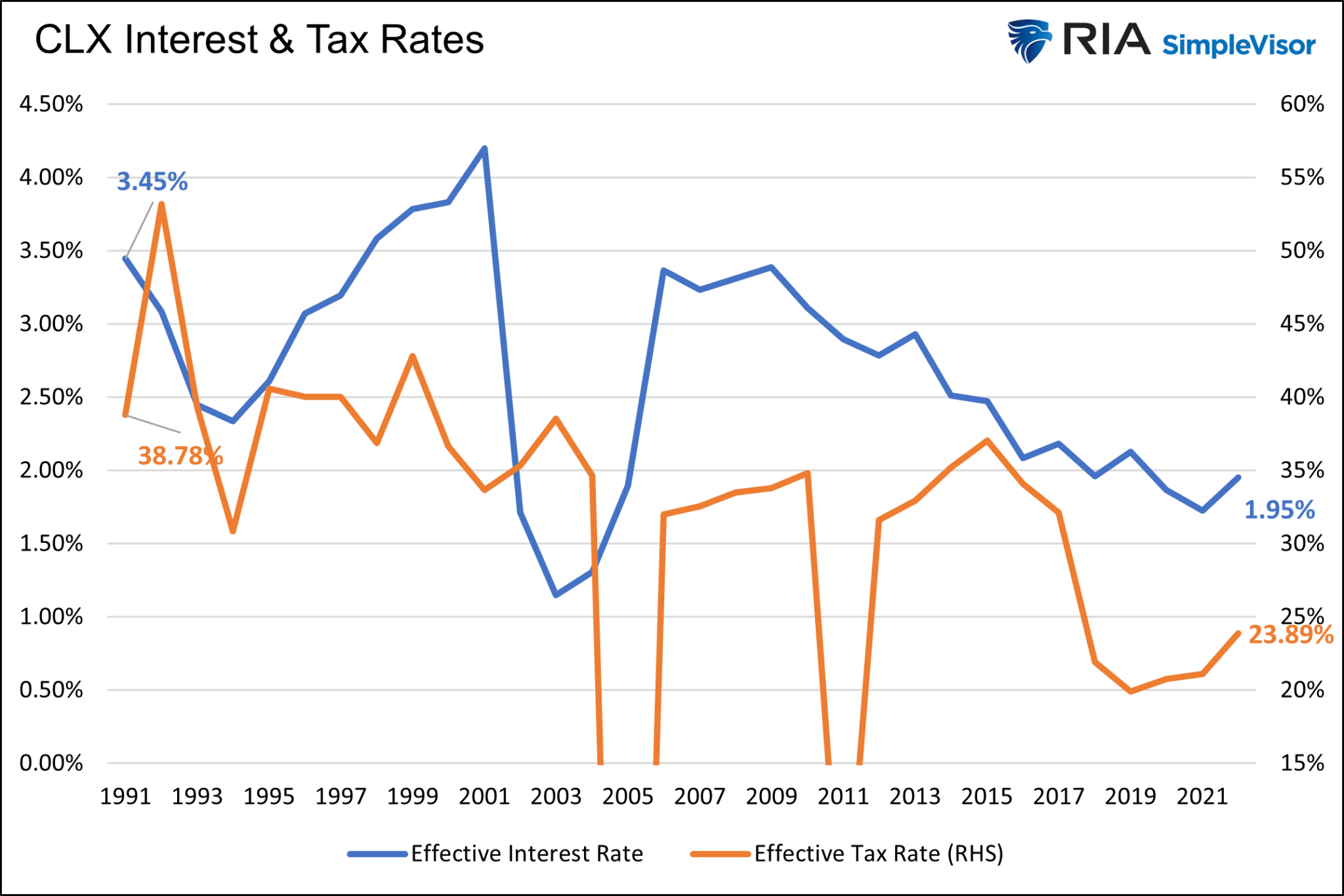

Todas as três empresas aumentaram significativamente seu endividamento, ao passo que as despesas com juros diminuíram, devido às taxas mais baixas. Observa-se uma queda significativa das taxas de juros efetivas para o McDonald's e a Pepsi. Embora menos pronunciada, a Clorox também teve uma redução significativa. Da mesma forma, as taxas de impostos efetivas das empresas caíram entre 15% e 20%.

Os juros e impostos mais baixos tiveram um grande impacto nos lucros corporativos, como é possível ver na parte inferior da tabela. A estimativa de Michael Smolyansky de que as taxas de juros e impostos contribuíram cerca de 40% para o crescimento agregado dos lucros parece estar em linha com nossa análise. Os gráficos abaixo apresentam as mudanças nas taxas de juros e impostos das três empresas ao longo dos últimos 30 anos.

Taxas de juros e impostos no futuro

Olhando para o futuro, é pouco provável que as taxas de juros e impostos continuem impulsionando o crescimento de forma significativa. Muito provavelmente, esse período de bonança para as ações chegou ao fim. Em vista do crescimento do déficit governamental acima do crescimento da economia, fica cada vez mais difícil para que o governo possa reduzir ainda mais os impostos corporativos. Ou seja, o quadro atual favorece um aumento de impostos. Quanto às taxas de juros, estas podem retornar aos níveis baixos dos últimos dez anos, mas, a menos que fiquem negativas, há pouco espaço para as empresas reduzirem significativamente suas taxas de juros efetivas.

Consequentemente, tudo leva a crer que o crescimento agregado dos lucros corporativos se aproxime das taxas de crescimento do PIB no futuro. A diferença destacada no início do artigo entre o crescimento do PIB e dos lucros provavelmente diminuirá. Um crescimento dos lucros em torno de 4% não é ruim, mas os atuais valuations se baseiam em um crescimento sólido dos lucros. Não se prevê um crescimento semelhante ao do PIB, o que deve afetar negativamente os preços das ações. Em suma, os investidores não estarão dispostos a pagar valuations acima da média por um crescimento de lucro que parece estar abaixo da média.

Resumo

De acordo com o artigo "Fim de uma Era" do Federal Reserve:

Seria tentador dar por certo que o excepcional desempenho do mercado de ações nas últimas três décadas continuará indefinidamente.

No entanto, minha análise indica o contrário. Tanto os retornos das ações quanto o crescimento dos lucros corporativos muito provavelmente serão menores no futuro. Essa conclusão é baseada na suposição mínima de que as taxas de juros e as taxas efetivas de impostos corporativos têm pouca margem para cair abaixo dos níveis de 2019.

Os ventos favoráveis que impulsionaram o crescimento dos lucros em cerca de 3% a mais do que o crescimento do PIB nos últimos trinta anos provavelmente acabaram. Sem essa ajuda, é provável que os lucros acompanhem o crescimento nominal do PIB. No entanto, devemos lembrar que o aumento das taxas de juros e impostos não está descartado. Um crescimento de lucro em torno de 4% pode ser o máximo esperado, com um risco significativo caso as taxas de juros permaneçam nos níveis atuais ou as taxas de impostos aumentem.

Como mencionamos anteriormente:

Os investidores não estarão dispostos a pagar valuations acima da média por um crescimento de lucro que parece estar abaixo da média.