Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Na coluna deste mês, busco debater o rumo do país frente a um ciclo que parece interminável de alta da taxa básica de juros e à incerteza fiscal que persiste desde o início do terceiro mandato do presidente Luiz Inácio Lula da Silva. Apesar do ambiente macroeconômico desafiador, o Brasil apresenta contrapesos relevantes: o mercado de trabalho segue resiliente, com taxa de desemprego em mínimas históricas e crescimento real da massa salarial; o setor externo mantém superávits comerciais expressivos; e as reservas internacionais continuam elevadas, assegurando liquidez e com alguma proteção frente a choques externos.

A despeito desses fundamentos, a recente mudança de perspectiva da Moody’s — uma das principais agências de classificação de risco — que rebaixou a visão do Brasil de positiva para estável, funcionou como um alerta adicional. A preocupação central da agência é a demora na adoção de medidas adicionais e efetivas para conter a expansão da dívida pública e estabilizar a relação dívida/PIB em patamar mais crível e menos sujeito a choques. Entre os fatores citados, destacam-se o crescimento contínuo das despesas obrigatórias, o engessamento orçamentário, a dependência de receitas extraordinárias e a dificuldade de articulação entre Executivo e Congresso para viabilizar reformas estruturais. O recado implícito é claro: não basta manter a taxa Selic elevada para conter a inflação. É necessário um esforço coordenado de consolidação fiscal e previsibilidade institucional para restaurar a credibilidade do país, atrair investimentos e sustentar o crescimento de forma mais orgânica. Nesse contexto, a perspectiva de recuperação do grau de investimento — objetivo reiterado pela equipe econômica — torna-se cada vez mais distante, o que contribui para o aumento dos prêmios de risco e da percepção de instabilidade. Episódios como a volatilidade recente da curva de juros, o aumento do CDS brasileiro e leilões do Tesouro com menor demanda ou prêmios elevados evidenciam que se trata de uma percepção já generalizada pelo mercado.

O leitor pode se perguntar: se o país exibe fundamentos razoáveis, qual é, afinal, o problema em manter a Selic elevada? A resposta é que, embora juros altos possam conter pressões inflacionárias no curto prazo, sua manutenção prolongada impõe um custo crescente. O ciclo de aperto iniciado ainda em 2021 teve mérito: ajudou a controlar uma inflação que se acelerava após os choques da pandemia. No entanto, em 2025, mesmo com os juros reais entre os mais altos do mundo, os preços seguem pressionados.

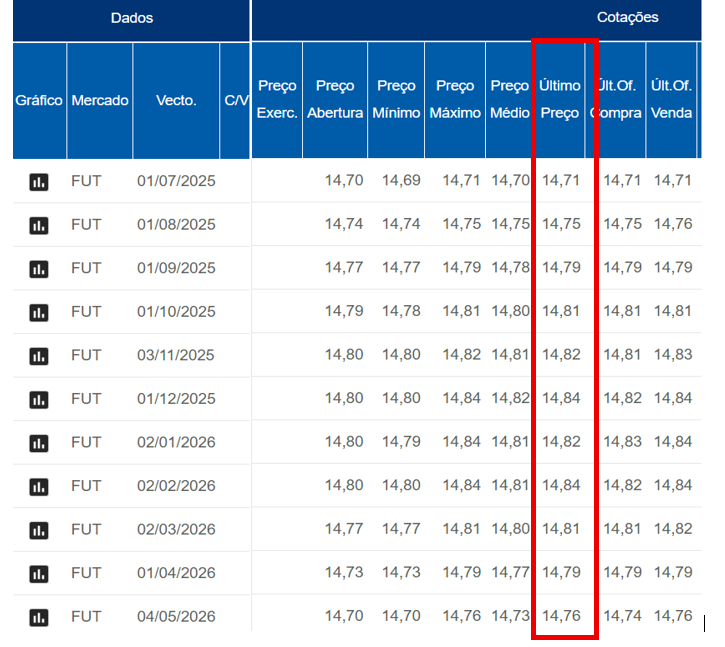

Taxas elevadas desestimulam o investimento produtivo, comprimem o consumo e, isoladamente, não são capazes de ancorar expectativas em um ambiente de desconfiança fiscal. Além disso, uma política monetária muito restritiva por tempo prolongado traz consequências sobre o mercado de crédito, o setor produtivo e o emprego. O descompasso entre política monetária e política fiscal compromete o próprio canal de transmissão da Selic: os agentes econômicos percebem que o esforço do Banco Central pode ser neutralizado por pressões fiscais futuras, o que amplia os prêmios de risco e limita a eficácia do aperto monetário sobre inflação e atividade. Um olhar sobre os contratos futuros de DI negociados na B3 (BVMF:B3SA3) reforça esse diagnóstico: a curva aponta taxas acima de 14,70% até meados de 2026, sinalizando que o mercado não enxerga espaço para cortes relevantes no curto ou médio prazo. Vale lembrar que 2026 é ano de eleição presidencial e, historicamente, períodos eleitorais no Brasil — independentemente da orientação política do governo — costumam ser acompanhados de expansão de gastos. Essa perspectiva adiciona mais uma variável de incerteza à equação fiscal — e o mercado já começa a precificá-la de forma crescente.

Fonte: B3

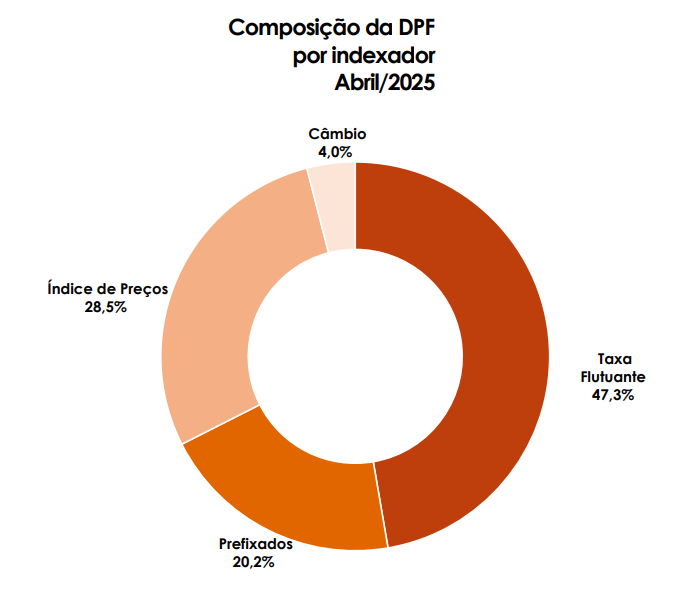

Um dos aspectos menos discutidos, mas fundamentais para entender os dilemas da política econômica brasileira, é o perfil da dívida pública. Diferentemente do que ocorre em economias avançadas — onde a maior parte da dívida é emitida a taxas prefixadas de longo prazo — o Brasil carrega uma composição fortemente concentrada em papéis indexados à Selic. Hoje, quase metade da dívida interna está atrelada à taxa básica, o que significa que qualquer aperto monetário impacta diretamente o custo da dívida e amplia o déficit nominal. Essa característica torna o país particularmente vulnerável a ciclos de alta de juros.

Essa não é uma condição estrutural inevitável. No segundo mandato da presidente Dilma Rousseff, por exemplo, apesar dos problemas fiscais que se agravariam posteriormente, havia naquele momento uma percepção positiva do mercado quanto à condução macroeconômica. O nível de reservas internacionais era elevado, o endividamento bruto estava sob controle e — talvez mais importante — a confiança nos fundamentos permitia uma maior emissão de títulos prefixados. Chegou-se a discutir, inclusive, a possibilidade de interromper emissões de LFTs (papéis indexados à Selic), tamanha era a demanda por títulos mais previsíveis. O percentual da dívida atrelada à Selic vinha em trajetória decrescente, refletindo o apetite do mercado por duration e estabilidade.

Essa realidade, contudo, mudou com o enfraquecimento fiscal e a perda de credibilidade a partir de 2015. Desde então, o Tesouro tem recorrido crescentemente à emissão de pós-fixados como forma de garantir liquidez e rolagem da dívida — um movimento defensivo que transfere o risco para o custo futuro e compromete o orçamento em ciclos de aperto monetário. O resultado é que o Brasil hoje carrega uma dívida cara, volátil e exposta à própria taxa de juros que tenta utilizar como instrumento de política econômica. Isso sem falar no prazo médio da dívida que ainda é curto e obriga o Tesouro a rolar vencimentos com frequência em ambiente de juros elevados. Isso também impõe desafios operacionais à gestão da dívida e eleva o risco de refinanciamento. Abaixo, os números retirados do Relatório de Abril da Dívida Pública Federal.

Fonte: Tesouro Nacional

Mais do que um problema de trajetória de dívida, o descompasso entre política fiscal e monetária também enfraquece os próprios canais de transmissão da Selic. De um lado, a expansão dos gastos públicos e o estímulo ao crédito elevam a demanda agregada, justamente quando o Banco Central tenta conter a inflação. De outro, o elevado estoque de pós-fixados e a elevação dos juros acabam transferindo renda financeira para agentes de alta propensão a poupar — o que compromete o chamado canal da riqueza, um dos principais mecanismos de transmissão da política monetária. Em resumo, uma política fiscal expansionista em ambiente de juros altos reduz a potência do instrumento monetário e exige juros ainda mais elevados para surtir o mesmo efeito.

Concluindo, os sinais estão dados e a reversão desse quadro depende, acima de tudo, da capacidade do governo de construir um caminho fiscal mais confiável e consistente. Não se trata apenas de bater metas no papel, mas de reconquistar a confiança dos investidores e criar condições reais para o país voltar a crescer de forma estável. Recuperar o grau de investimento, perdido em 2015, faz parte desse esforço e tem sido um objetivo assumido pela equipe econômica. Mais do que um selo de reputação, ele ajuda a atrair recursos, baixar o custo da dívida e dar mais previsibilidade ao ambiente de negócios. O mercado já entendeu o tamanho do desafio. Mas e o Governo? Caro leitor, caso tenha dúvidas sobre o tema, estou à disposição por e-mail. Até a próxima!