Lula diz que ajuste fiscal não justifica queda em investimento social

Um fato amplamente comprovado e frequentemente ignorado por muitos economistas (e bancos centrais) é que a inflação resulta do crescimento do estoque de dinheiro acima do crescimento econômico real. Ponto final.

MV=PQ

Isso não torna a previsão da inflação fácil, mas pelo menos permite fazer previsões direcionais corretas quando, por exemplo, o estoque de dinheiro aumenta 25% em um ano, em vez de afirmar que a inflação nesse caso é “transitória”.

No entanto, eu sei que muitas pessoas se desinteressam quando alguém menciona essa equação, pensando que se trata de uma disputa ideológica entre monetaristas e keynesianos. Então, deixe-me mostrar alguns dados. Lembre-se de que há erro de medição nas estatísticas da oferta de dinheiro, do PIB real (especialmente) e dos preços.

E, como eu já escrevi antes, mudanças bruscas em M podem causar um impacto de curto prazo na velocidade até que Q e P possam se ajustar - minha analogia do ‘trailer preso por uma mola’. Mas, com o tempo, um movimento de choque na velocidade se torna menos relevante (e se reverte, que é o que estamos vivenciando), e então esperaríamos pela simples álgebra ver que uma boa estimativa da mudança no nível de preços é dada por M/Q. É mesmo?

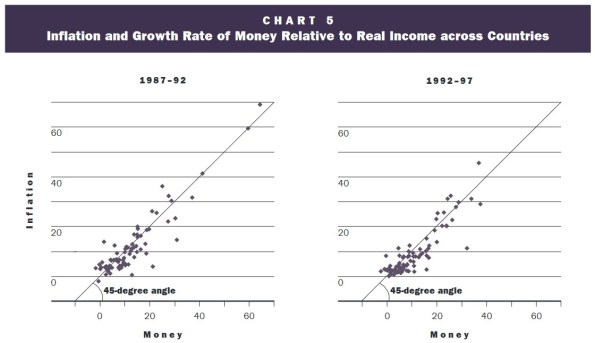

Primeiro, deixe-me compartilhar um dos meus gráficos favoritos de uma Revisão Econômica do Federal Reserve. Eu uso isso há anos.

Esse gráfico mostra períodos de 5 anos, e você pode ver que há uma boa correlação - especialmente para grandes mudanças - na mudança na relação dinheiro/renda e a mudança nos preços. (A propósito, o artigo original ainda vale a pena ler).

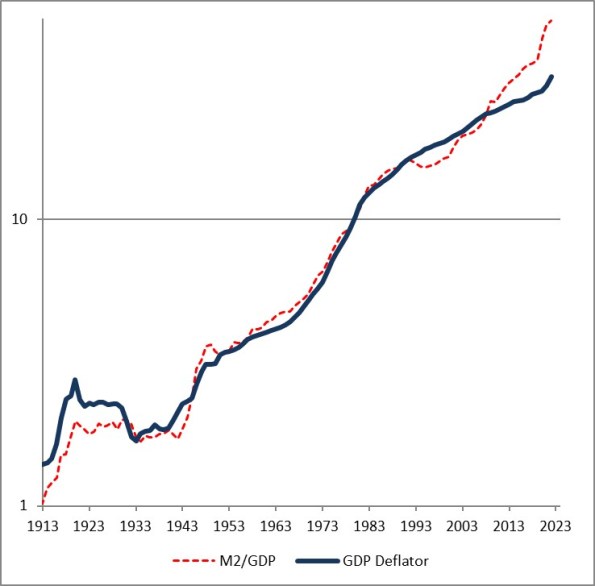

Aqui está outro gráfico dessa nota, atualizado por mim até o final de 2022.

O fato de que o nível de preços subiu um pouco menos que a relação do dinheiro para o PIB ao longo do tempo é um reflexo do fato de que a velocidade do dinheiro diminuiu levemente e depois mais rapidamente ao longo dos últimos 110 anos. Se você acha que a velocidade vai voltar completamente, então a linha azul eventualmente convergirá com a linha vermelha - mas, na minha opinião, não há razão para acreditar que a velocidade é estável ou totalmente reversível a médio prazo, apenas que ela não tende permanentemente a aumentar ou diminuir como o dinheiro, os preços e o PIB fazem.

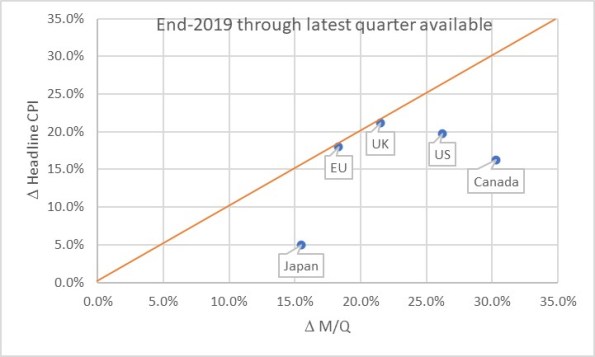

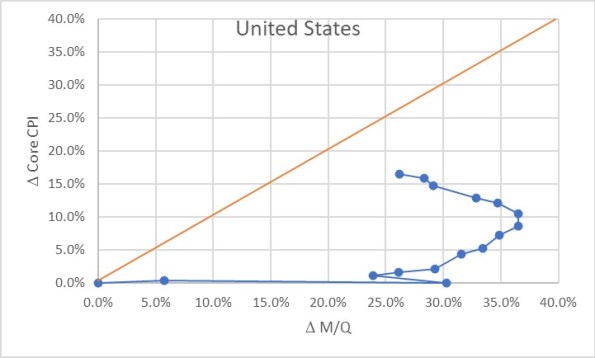

Obviamente, isso nos leva à questão de onde estamos agora. Aqui está um gráfico da mudança nos preços nominais (IPC) como função da mudança em M/Q para cinco países/regiões.

O gráfico mostra que os preços no Reino Unido e na UE se comportaram quase exatamente como se esperaria se soubéssemos previamente o que M e Q fariam. Claro, nenhum de nós sabia disso. Japão, EUA e Canadá não tiveram tanta inflação quanto o previsto, ainda.

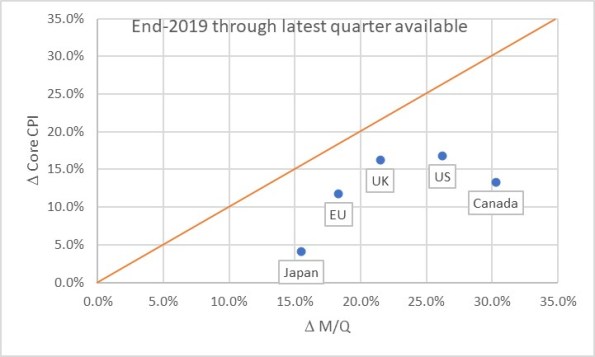

Uma das razões é o efeito que eu mencionei antes: o aumento repentino de dinheiro nas contas durante a pandemia foi tão rápido que os preços não se ajustaram. Na verdade, só está tão próximo, porque alimentos e energia se ajustam mais rápido… Sse você olhar apenas o núcleo da inflação, parece que ainda há algum aumento a ser feito para voltar à linha de 45 graus. Como os preços de alimentos e energia importam, a inflação básica deve permanecer um pouco elevada por um tempo.

Agora, existem três formas de voltar à linha. Podemos ver os preços subirem. Podemos ver o PIB crescer. Ou podemos ver a oferta de dinheiro cair. Os dois últimos efeitos são melhores para os consumidores. O “crescimento do PIB” é o melhor para todos, embora seja o mais lento dos elementos.

A opção de “queda da oferta de dinheiro” é a melhor para os consumidores, mas a pior para os investidores. Atualmente, estamos vendo um pouco dos três. Mas aqui é onde eu devo destacar a importância da redução do balanço do Fed neste processo. A seguir está um gráfico do 4º tri de 2019 até o presente, apenas para os EUA, mostrando como essa relação evoluiu ao longo do tempo.

Inicialmente, claro, houve um aumento maciço de dinheiro sem mudança nos preços, pois os efeitos da covid só foram sentidos em 2020. O ponto em (30%, 0%) é com o que o Fed teve que lidar à medida que os bloqueios começaram a ser suspensos no final do verão de 2020. A reversão única e rápida desse trimestre foi o resultado do enorme pico de PIB no 3º tri de 2020.

Naquela época, teríamos previsto que, se nada mais acontecesse, veríamos um aumento gradual de cerca de 23% no nível de preços. Se o Fed tivesse recuado imediatamente na emissão de dinheiro, provavelmente muito menos. Em vez disso, a emissão monetária continuou por um bom tempo até que, em meados de 2022, estávamos olhando para uma mudança em M/Q de cerca de 37% desde o final de 2019. Bem naquela época, o Fed se alarmou e começou a enxugar o balanço (e aumentar as taxas, embora você perceba que o preço do dinheiro não aparece neste gráfico, apenas sua quantidade!).

Isso, combinado com algum crescimento decente, diminuiu a pressão acumulada sobre os preços. Até o final do 3º tri de 2023, a mudança agregada em M/Q foi de 26,2%, enquanto os preços núcleo subiram 16,4% (os preços cheios, incluindo um aumento de 33% nos preços da energia e um aumento de 25% nos preços dos alimentos, subiram 19,5% desde o final de 2019).

Se a oferta de dinheiro crescer apenas no ritmo do PIB daqui para frente, essa linha se tornará vertical e teremos cerca de 10% de aumento na inflação básica para ‘compensar’ antes de voltarmos à linha. A boa notícia é que o Fed ainda está enxugando seu balanço patrimonial; a má notícia é que o M2 parou de cair desde abril.

Como se não bastasse, o PIB provavelmente será fraco ou até negativo nos próximos trimestres, a julgar pelos salários, inadimplências e outros dados. Também poderíamos ter a esperança de que a velocidade não se recupere totalmente para os níveis pré-covid, mas não há motivo além de “seria bom se isso acontecesse” para esperar isso. Portanto, creio que ainda estamos olhando para um cenário de alta não apenas na estrutura da taxa de juros, mas na trajetória da inflação.

O ponto mais surpreendente nos gráficos acima, na minha opinião, é o do Japão, especialmente no primeiro gráfico. A parte incrível é que a taxa de inflação japonesa é mais baixa do que a de outros países aqui. Eles emitiram menos dinheiro, então, em uma primeira análise, você esperaria menos pressão de preços.

Mas o que é surpreendente é que o iene também é um caso absoluto de desvalorização, o que significa que as importações - como, por exemplo, petróleo ou gasolina - subiram muito mais em preço do que para outros países. O petróleo em dólares subiu cerca de 22% desde o final de 2019 e se valorizou 66% em ienes! E ainda assim, mesmo com isso a inflação japonesa permaneceu relativamente baixa. Até agora.

Esses gráficos me dizem que eu gostaria de comprar inflação japonesa e vender inflação da UE e do Reino Unido, onde os preços estão mais próximos de refletir já o efeito do aumento de dinheiro do que estão no Japão.