Selecionada por nossa IA preditiva, esta elétrica já dispara +15% em 2 meses

Os investidores do ouro podem ter conseguido avançar com determinação até o nível de US$1800 nas últimas quatro semanas, mas, com a chegada do ano-novo, mal conseguiram se segurar nesse patamar por um dia inteiro.

Na segunda-feira houve uma espécie de déjà vu para quem entrou no ouro durante o primeiro dia de negociação de 2022 com o nariz sangrando, ao levar seu maior baque em seis semanas dos rendimentos dos títulos do Tesouro americano e do dólar, que dispararam na expectativa de uma alta dos juros nos EUA.

Mesmo depois de afundar cerca de 1,5% ou mais no dia – maior queda desde a terceira semana de novembro –, os preços do ouro retomaram o território de US$1800, mas com dificuldade, já que os contratos futuros fecharam o pregão de Nova York a US$1.800,10 por onça, enquanto o mercado físico fechou a US$1.800,85.

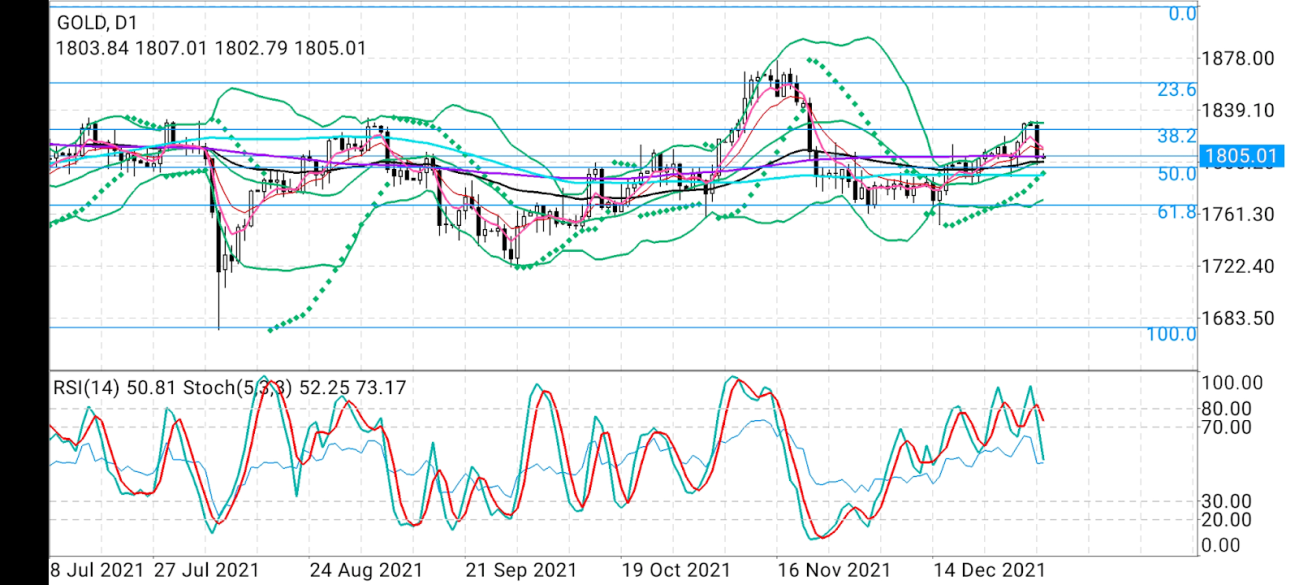

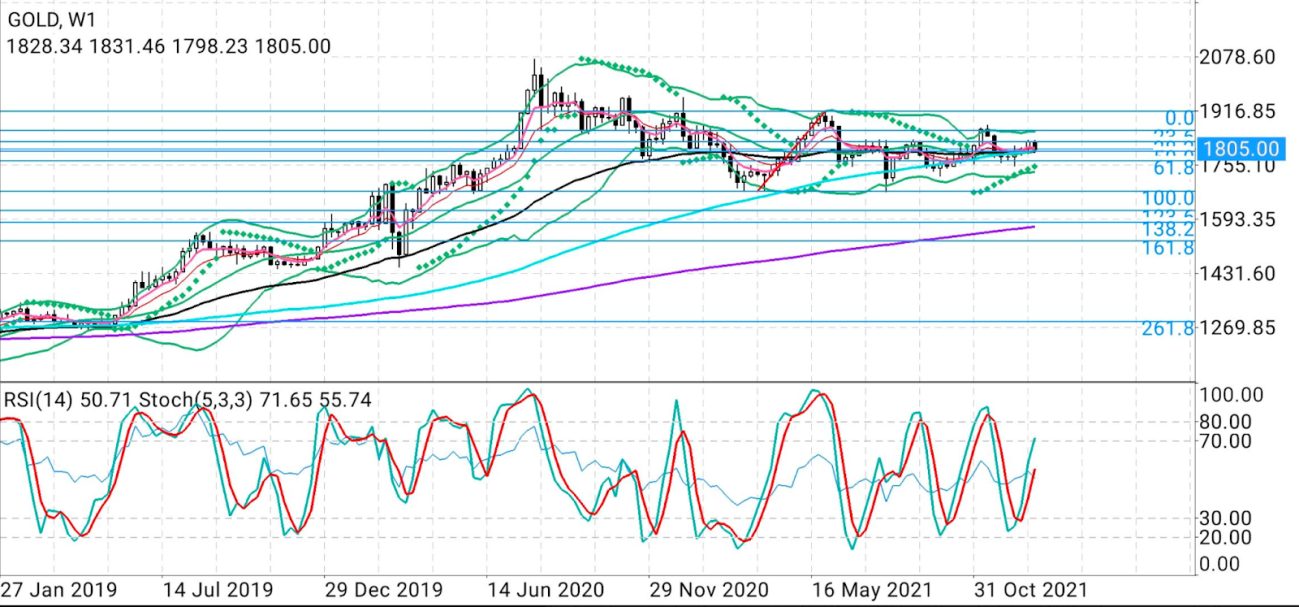

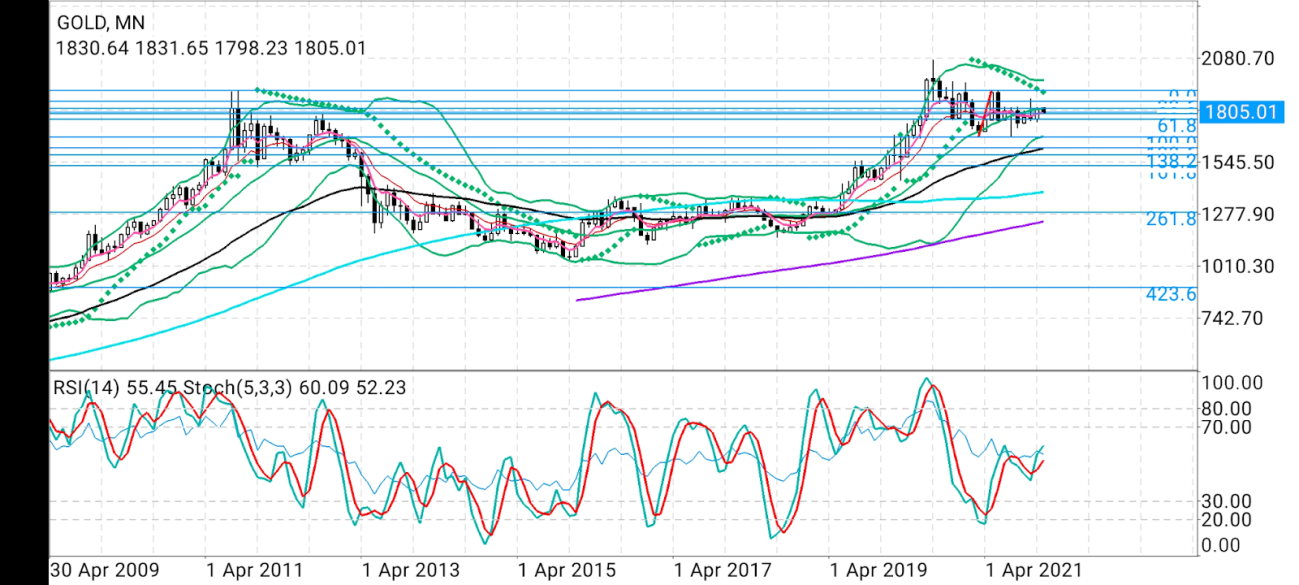

Gráficos: cortesia de skcharting.com

Isso emitiu uma mensagem mista no ouro: quem acredita que o metal amarelo oferece proteção contra a inflação pode tentar fazê-lo subir nos próximos dias e semanas, mesmo com vendedores dispostos a promover sua queda, caso do Índice Dólar e a nota referencial de 10 anos do Tesouro americano continuem subindo em um rali que pode ser fatal para o ouro.

Grande muro de resistência aguarda investidores do ouro acima de US$1830

A ação no ouro na segunda-feira também provou outro aspecto: um grande muro de resistência aguardava os investidores do ouro acima de US$1830.

Nas negociações da sessão anterior, logo após a abertura, o ouro atingiu US$1830,10 e avançou para US$1833, antes de afundar de cabeça para US$1798,20.

Da mesma forma, seu preço físico abriu a US$1830,14 e atingiu US$1832,06, antes de despencar para US$1797,93.

Essa tendência pode ser reforçada até quarta-feira pelo menos, quando o Federal Reserve divulgará a ata da sua última reunião, realizada em dezembro, possivelmente dando indicações da rapidez com que espera elevar os juros.

A estadia na região de US$1830 pode ser duradoura se os vendedores do ouro não estiverem certos da rapidez com que o banco central americano avançará com seu aperto monetário e de quantos pontos-base ele adicionará às taxas em cada ciclo.

“Os preços de 1829 e 1832 são retrações de Fibonacci, sendo que este último representa o marcador de 38,2% do grande movimento de 2020-2021”, afirmou James Stanley, estrategista sênior de metais preciosos, em uma publicação no portal Daily FX.

Ele disse ainda:

“Essa mesma zona de confluência reúne as máximas no ouro durante os meses de julho, agosto e setembro do ano passado”.

A bandeira baixista no ouro em 2022 pode ser frustrada pelo ambiente em que o Fed pode começar a elevar os juros neste ano, ressaltou Stanley.

“O timing continua sendo crucial, mas o acompanhamento da bandeira de baixa de curto prazo mantém as atenções no lado da queda do mercado”.

Queda maior abaixo de US$1700 não pode ser descartada

E ele disse ainda que o ouro pode inclusive perder o nível de US$1700 no curto prazo.

Stanley observou que, em 2021, três testes diferentes da zona de US$1680 criaram uma área de suporte que serviu de piso recente para o metal amarelo.

“Essa zona horizontal entrou em cena em março, abril e agosto, com a assistência da retração de longo prazo de Fibonacci em agosto, referente a 38,2%, a US$1682.”

“Vale notar que esses repiques no suporte parecem exercer um impacto marginal cada vez menor, permitindo a formação de uma linha de tendência de baixa. A linha de tendência de baixa, combinada com o suporte horizontal, gera a formação de um triângulo descendente, que geralmente culmina com rompimentos baixistas”.

O ouro é geralmente considerado como uma proteção contra a inflação, mas esse argumento foi posto em xeque no ano passado, na medida em que os preços do metal precioso caíram durante a alta dos preços na economia americana, que se recuperou forte da pandemia de coronavírus. Em geral, o ouro se desvalorizou frente ao dólar e aos treasuries, que dispararam diante da expectativa de altas de juros pelo Fed para combater a inflação.

O banco central americano definiu um cronograma de encerramento mais rápido dos estímulos contra a pandemia e disse que poderia realizar até três elevações de juros em 2022. Mas esses planos também dependerão da sua capacidade de manter a inflação em 2% ao ano e o desemprego ao redor de 4%, nível considerado como “pleno emprego”.

“O Fed não deve subir tanto os juros quanto imagina no próximo ano, e se o emprego desacelerar novamente, por qualquer razão, a proteção no ouro pode novamente ganhar ímpeto”, afirmou Phillip Streible, estrategista de metais preciosos da Blue Line Futures, em Chicago.

A taxa de desemprego nos EUA disparou até a máxima de 14,8% em abril de 2020, após o aparecimento da Covid-19, recuando para 4,2% no mês passado. Mas o índice de preços ao consumidor no país e o indicador preferido do Fed para a inflação, o índice de despesas com consumo pessoal, registraram seu ritmo mais alto de aceleração nos últimos 40 anos em novembro.

Notícias de altas de juros sempre são ruins para o ouro, que refletiu isso de certa forma no ano passado, ao fechar 2021 com queda de 3,6% em sua primeira queda anual em três anos e o declínio mais acentuado desde 2015.

Mas o ouro ainda pode reagir...

Se a temática da inflação continuar forte em 2022, pode ser que o ouro consiga atingir máximas significativas que repliquem o pico de 2020 acima de US$2100, o qual, aliás, foi cravado por causa de temores com a inflação. É isso que os investidores dos metais preciosos esperam do mercado.

Sunil Kumar Dixit, estrategista técnico chefe do skcharting.com e contribuidor regular das análises de commodities no Investing.com, afirma que o nível de 1790-1798 será um “forte ponto de pivô para o ouro”.

“Qualquer tentativa de retomar a tendência de alta principal exigirá primeiro uma superação decisiva da região de resistência de 1830-1835 e um fechamento semanal acima do patamar de 1877”, declarou.

Dixit disse ainda que o estocástico diário do ouro à vista tinha uma leitura baixista de 51/73 e estava posicionado acima do índice de força relativa de 50 no gráfico diário. Mas o estocástico semanal de 71/55 era altista e também estava acima do IFR semanal de 50.

“Movimentos sustentados acima de 1800 podem ajudar o ouro a retestar 1825 e estender o movimento para 1835”, complementou.

“Se o metal encontrar suporte de compra suficiente acima de 1835, a expectativa é que suba para 1860-1880.”

Mas Dixit afirma que, apesar dos aspectos técnicos citados, o que deve movimentar o ouro em 2022 são seus fundamentos.

“Além disso, um estudo detalhado do cenário mais amplo pelo gráfico mensal mostra que o ouro deve continuar bastante volátil e de lado, com viés baixista durante os dois primeiros trimestres de 2022”, ressaltou Dixit.

“Somente no segundo semestre de 2022 o metal pode ver uma compra sem precedentes de investidores de varejo, institucionais, hedge funds e bancos centrais, o que pode exercer um efeito cumulativo capaz de alçar os preços até máximas recordes. Essa percepção se mantém mesmo com a perspectiva de que o Fed eleve os juros na segunda metade do ano. Portanto, a paciência será uma grande virtude para os investidores do ouro”.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para dar diversidade às suas análises de mercado. A bem da neutralidade, ele por vezes apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.