Mercado passa a ver inflação abaixo de 5% este ano pela 1ª vez desde janeiro, mostra Focus

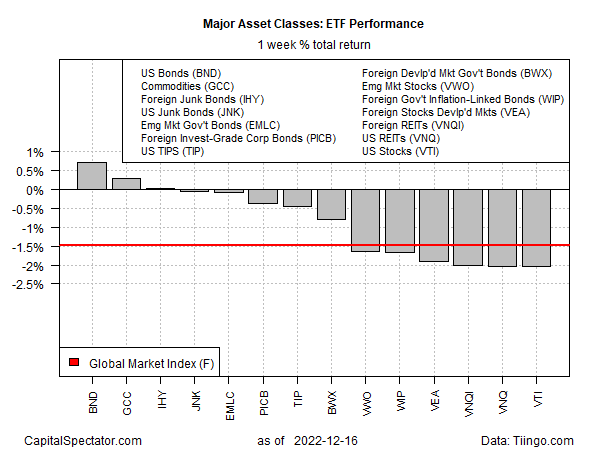

A maioria das principais classes de ativos sofreu na semana passada, quando os mercados reavaliaram o risco das atuais altas de juros e o elevado risco de recessão nos EUA, com base em um conjunto de ETFs. A principal exceção foram os títulos americanos, que subiram com a demanda mais firme por ativos de segurança.

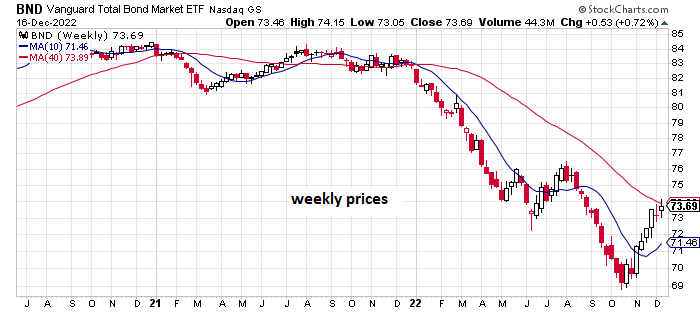

O fundo Vanguard Total Bond Market Index (NASDAQ:BND), que investe em títulos de renda fixa nos EUA, subiu 0,7%, marcando a quinta valorização semanal seguida nas últimas seis. Apesar do anúncio de mais uma alta de juros pelo Federal Reserve semana passada e da possibilidade de outros pela frente, os investidores compraram títulos diante do aumento das preocupações com a desaceleração do crescimento devido ao aperto.

Michael Kramer, da Mott Capital Management, escreveu o seguinte:

“Com Jerome Powell e o Federal Reserve de um lado, e o mercado de títulos do outro, parece ser inevitável um confronto decisivo. O Fed deseja manter os juros em alta para trazer a inflação para baixo, enquanto o mercado de títulos acredita que o banco central americano já foi longe demais em seu aperto, e uma recessão está chegando.”

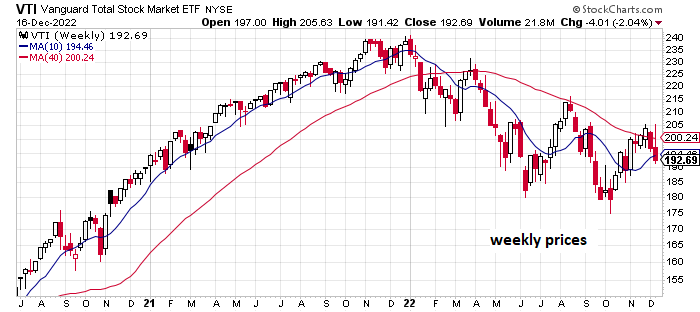

A maioria dos mercados recuou na semana passada, inclusive as ações americanas, que registram o mais forte declínio. O Vanguard Total Stock Market Index (NYSE:VTI) se desvalorizou 2,0%. O último declínio semanal do mercado sugere que o mais recente rali das ações, em sua terceira tentativa de sair do “bear market”, está cedendo novamente.

O Índice de Mercados Globais (GMI.F) continua derrapando, ao se desvalorizar 1,5% na semana passada. O benchmark agrega todas as principais classes de ativos (exceto caixa) de forma ponderada pelo valor de mercado via ETFs e representa uma medida competitiva para estratégias de portfólio multimercados.

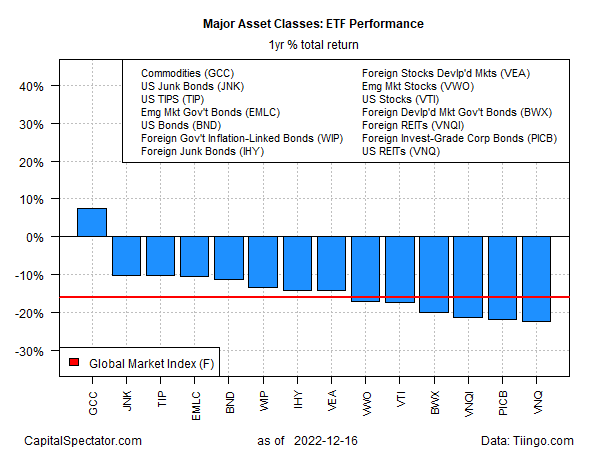

Para a tendência de um ano, as commodities (GCC) são a última classe de ativos em alta, com um avanço positivo de 7,5% nos últimos 12 meses até o fechamento de sexta-feira.

Por outro lado, todas as outras principais classes de ativos continuaram “submersas” no último ano. O desempenho de um ano do GMI.F também está negativo, com uma queda de 16,1%.

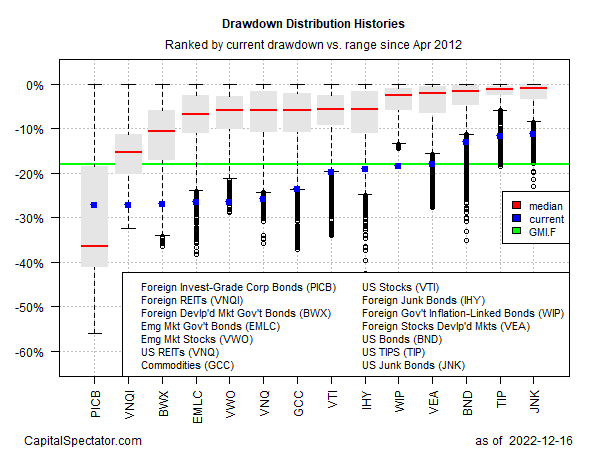

Comparando as principais classes de ativos do ponto de vista do drawdown (queda do topo ao fundo), os declínios dos mercados mundiais ainda são bastante significativos. O drawdown mais suave no fim da semana passada foi o de títulos especulativos ((NYSE:JNK), que fechou mais de 11% abaixo do pico anterior.

Drawdown do GMI.F’: -1% (linha verde no gráfico abaixo).