Embraer dispara +20% em dois dias; não foi surpresa para esses modelos financeiros

Quem pensa em abrir um negócio, seja como varejista, fabricante ou prestador de serviços, deve ter uma ideia do seu potencial mercado consumidor. Consumidores são pessoas, mas as pessoas, em diferentes fases da vida, têm necessidades, vontades e prioridades diferentes. Claro que as condições da própria economia também influenciam o comportamento no consumo.

Os EUA têm a terceira maior população do planeta, mas os americanos gozam de um poder aquisitivo muito superior aos da Índia e China. Como os EUA são o principal importador mundial, o consumo americano pode impactar o comércio internacional e a economia de diversos países exportadores. Reflete também na quantidade de dólares acessíveis em economias estrangeiras.

Desde o acordo de Bretton Woods, em 1944, o dólar americano tornou-se o principal denominador de reservas internacionais do mundo. É a moeda mais utilizada em movimentações financeiras transfronteiriças e no comércio internacional. Muitos títulos de dívidas corporativas estrangeiras são emitidos em dólares americanos. Mesmo fora dos EUA, há muito crédito para a indústria e o comércio contratado na moeda norte-americana. O acesso estrangeiro aos dólares reflete no pagamento destas obrigações financeiras ou rolagem de dívidas em diversos países. O enorme mercado offshore de eurodólares, que financia a maior parte da economia global, criando dólares sintéticos, também tende a ser influenciado pela atividade dos consumidores americanos.

A maior economia do mundo não é uma ilha. O pulso do mercado consumidor norte-americano tem importantes repercussões mundiais.

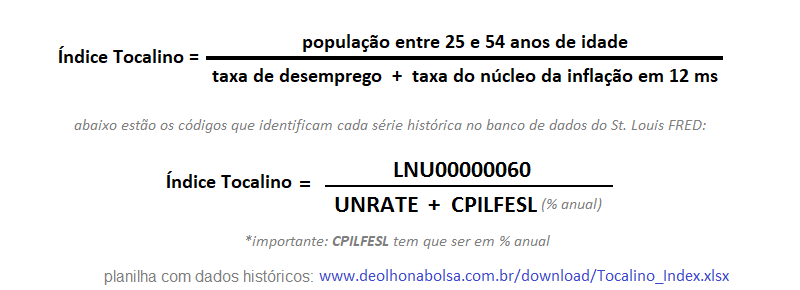

Dez anos atrás, eu criei o Índice Tocalino, que sugere o potencial de consumo nos EUA. Discutirei brevemente cada variável envolvida no seu cálculo e fornecerei os links permanentes para baixar os dados históricos oficiais. Todos eles abertos ao público pelo banco central dos EUA, no Saint Louis Federal Reserve Economic Data (FRED).

População:

Segundo registros do Bureau of Labor Statistics, os domicílios americanos cujo principal provedor tem entre 25 e 54 anos de idade apresentam uma crescente participação no consumo nacional. Quando os jovens se emancipam e entram no mercado de trabalho, muitos se casam e têm filhos. À medida que amadurecem, acumulando mais responsabilidades e ambições, eles trabalham, ganham e gastam mais na economia. Segundo as estatísticas, essa tendência de consumirem cada vez mais avança até os cinquenta e cinco anos de idade.

Quando a população na faixa etária dos 25 aos 54 anos aumenta, o consumo tem um enorme estímulo demográfico a seu favor.

A população americana nesta faixa de idade é de interesse relevante. Tanto assim, que é publicada e atualizada periodicamente pelo Saint Louis FRED. Seus números históricos podem ser baixados por qualquer um, diretamente do banco de dados do Federal Reserve, no formato CSV (com datas e valores separados por vírgulas) ou nesta planilha XLS (para Excel ou outro programa semelhante).

Mas as estatísticas apontam que a partir dos cinquenta e cinco anos, à medida que o tempo passa, as pessoas tentam poupar mais e consumir menos. Presumivelmente por preocupações com a idade e a perspectiva de se aposentarem.

Desemprego:

Pessoas sem emprego ou renda não podem consumir muito. Assim sendo, a taxa de desemprego também é uma variável importante. Os dados históricos e atualizações mensais da taxa de desemprego estão disponíveis no Fed regional de St. Louis.

Núcleo de inflação:

A inflação aumenta os preços e desestimula os gastos supérfluos. Por que utilizar o núcleo da inflação ignorando alimentos e energia? Porque as pessoas são obrigadas a gastar com comida, eletricidade e transporte, além do combustível para aquecimento no rigoroso inverno norte-americano. Este consumo é essencial. Mas os consumidores evitarão gastar com outros bens e serviços mais caros e menos necessários.

Obviamente, uma maior quantidade de gente gera uma maior demanda consumidora. Por outro lado, taxas mais altas de desemprego e inflação inibem o consumo.

Para calcular o Índice Tocalino, basta dividir esse grupo etário que faz gastos crescentes, pela soma das taxas de desemprego e núcleo da inflação em 12 meses.

Convenientemente, o banco de dados do Federal Reserve já fornece um link permanente com os resultados históricos do Índice Tocalino, de janeiro de 1959 até o último mês divulgado.

Evitando grandes números e facilitando comparações com outros dados, também podemos usar os resultados indexados ao fechamento de 2005. O valor de dezembro de 2005 foi fixado em 100.

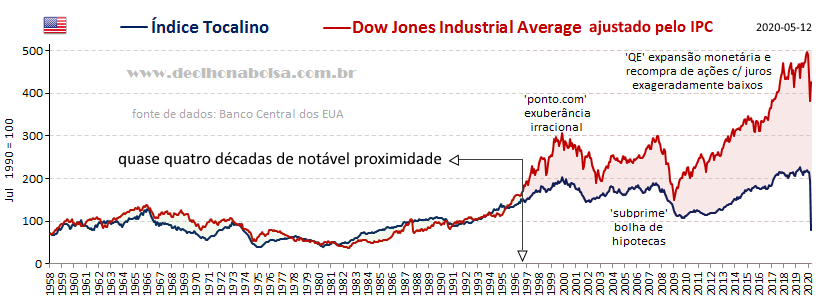

O gráfico que usei anos atrás pode ser visto abaixo. Mostra o Índice Tocalino comparado ao Índice Dow Jones ajustado pelo índice de preços ao consumidor americano. Ambos os históricos foram indexados em julho de 1990 aos 100 pontos. O ajuste dos valores nominais para valores reais, dividindo o Dow Jones pelo índice de preços ao consumidor (IPC), foi uma decisão infeliz. Caso queira entender melhor o progresso deste indicador, consulte os artigos anteriores de 2014 e 2020.

Via-se já uma correlação bastante promissora nas primeiras quatro décadas do gráfico. Mas, desde a formação da bolha de tecnologia ponto.com, na virada do século, tal abordagem passou a registrar três enormes distanciamentos, onde o mercado de ações andava sempre bem mais alto que o Índice Tocalino. Aquele ajuste do Dow Jones pelo índice de preços ao consumidor não foi uma boa ideia. Eu deveria era ter usado uma medida do estoque monetário. Mas levei anos para descobrir isso.

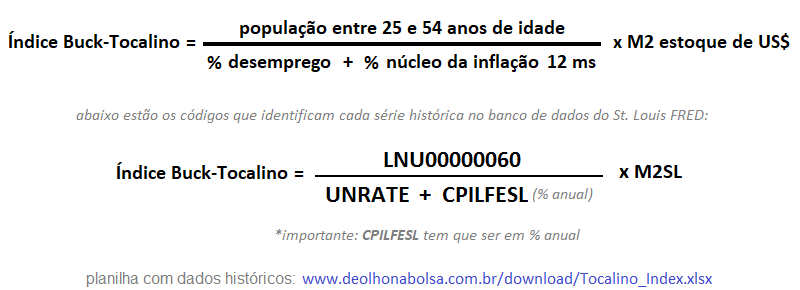

Foi em 2021 que incluí o estoque de dinheiro como uma quarta variável na fórmula. Isto resultou num indicador mais abrangente e racional.

Estoque monetário:

Como o escambo é impraticável na sociedade moderna, é o dinheiro que permite as transações comerciais. Graças ao efeito multiplicador do crédito de bancos comerciais, o agregado monetário M2 representa um estoque bem maior de dólares do que a base monetária, ou mesmo M1. Quanto mais dólares em M2, mais os consumidores tendem a consumir.

O Índice Tocalino, ao ser multiplicado pelo estoque de dólares M2, tornou-se um indicador muito mais sugestivo do potencial de consumo norte-americano. Como buck é gíria para o dólar nos EUA, essa versão do indicador levou o nome de Índice Buck-Tocalino. O Secretário de Defesa do Presidente Eisenhower já havia dito: "We get a bigger bang for the buck!" (Em português, poderíamos dizer que obtemos um resultado mais estrondoso no uso do dólar. A frase de Charles Erwin Wilson se popularizou desde 1954, mas vale esclarecer que ele se referia a armas nucleares.)

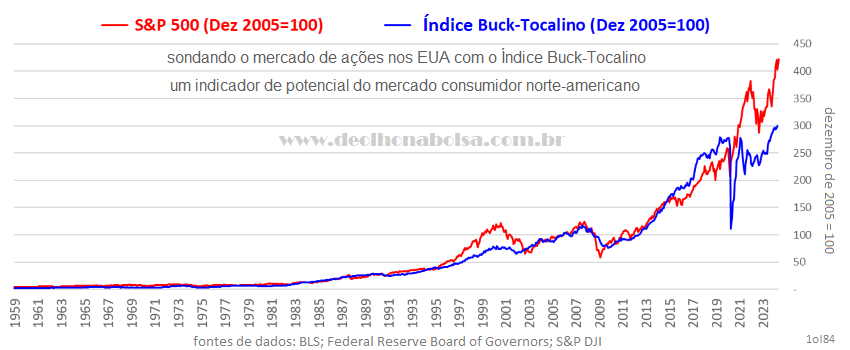

O gráfico a seguir mostra o índice Buck-Tocalino e o S&P 500, ambos indexados para dezembro de 2005 igual a 100.

A correlação nos últimos vinte anos melhorou tremendamente. O Índice Buck-Tocalino sugere que as ações não excederam o potencial do mercado consumidor entre o final de 2002 e o início de 2020. Nenhuma "exuberância irracional" por quase 18 anos. Pelo contrário: do início de 2015 ao início de 2020, o S&P 500 parecia subvalorizado, abaixo do índice Buck-Tocalino. Durante 5 anos, a linha azul por cima da vermelha sugeria boas oportunidades na compra de ações ou ETFs de S&P 500 (no Brasil, esses ETFs são SPXI11 e IVVB11 (BVMF:IVVB11), oferecendo também exposição cambial ao dólar). Não podemos ignorar o colapso repentino do mercado, no início da Covid. Contudo, rapidamente, o S&P 500 se recuperou indo a níveis mais altos. E continua a avançar. Fechou o pregão de hoje (12 de junho de 2024) registrando outro recorde histórico, aos 5.421,03 pontos. Aparentemente, está justificada aquela insistente sugestão de posicionamento, oferecida pelo Índice Buck-Tocalino, durante toda a segunda metade da década passada.

A julgar pelo Índice Buck-Tocalino, desde 1983, o mercado de ações só mostrou empolgação extraordinariamente acima do potencial de consumo em duas ocasiões: de 1997 a 2002 (na ascensão e queda da bolha de tecnologia ponto.com) e de 2020 para cá (nesta era que eu chamo de Covid-UBI-AI).

Nos anos de Covid, os planejadores centrais lançaram-se à oportunidade de testar a teoria monetária moderna e uma renda básica universal (Modern Monetary Theory e Universal Basic Income). Os EUA enviaram cheques à população e concederam outras benesses financeiras. O resultado foi uma grande alta da inflação e distorções nos valores dos ativos, inclusive no mercado imobiliário. O que na época parecia um almoço grátis, agora é cobrado da população com juros. Evidência disto é o aumento da inadimplência no crédito e o número de americanos desalojados, vivendo em carros ou nas ruas. Os ativos de muitos bancos regionais norte-americanos se desvalorizaram diante da alta dos juros, em resposta à inflação.

A Inteligência Artificial também está gerando grande entusiasmo. Talvez cedo demais.

Durante o boom das hipotecas subprime e a decorrente crise financeira mundial de 2008, o alinhamento do S&P 500 ao índice Buck-Tocalino sugere que, naquela época, não houve qualquer bolha especulativa nas ações. Elas andavam bem comportadas. Situação diferente da atual.

O Indicador de Warren Buffett divide a capitalização total do mercado norte-americano pelo produto interno bruto nacional. Concordando com o índice Buck-Tocalino, o indicador de Buffett sugere que tudo corria normalmente no mercado de ações. A especulação excessiva acontecia com imóveis residenciais nos EUA. Europeus também mostravam grande apetite por produtos financeiros lastreados em hipotecas norte-americanas. É natural que aquela mania imobiliária tenha desviado dinheiro do mercado de ações, entre 2003 e 2008. A queda da bolsa teria ocorrido por simples contágio. A liquidez financeira se esgotou por falta de confiança. Não se sabia quais instituições ainda seguravam aquelas hipotecas tóxicas.

Atualmente, mais uma vez, o indicador de Buffett concorda com o índice Buck-Tocalino. Ambos endossam o alerta insistente das curvas de juros invertidas: a bolsa norte-americana parece estar alta demais.

Convém lembrar que tais excessos não se corrigem de um momento para o outro. As distorções do mercado de ações podem se estender no tempo. Mas é importante termos uma ideia do potencial do consumo norte-americano. Em algum momento, ele tem impacto no comércio global, nos mercados estrangeiros, nas reservas internacionais, na disponibilidade mundial de dólares e na rolagem de dívidas corporativas em diferentes países... E nas bolsas!

Tal como o crédito de bancos comerciais americanos multiplicam dólares para o estoque monetário M2, a partir de uma base monetária bem menor, também a maioria dos dólares que circulam fora dos EUA são criados sinteticamente, através de financiamentos offshore, fora da jurisdição ou escrutínio do Federal Reserve. Contudo, o mercado consumidor americano ainda impacta, mesmo que indiretamente, a oferta de dólares e eurodólares pelo mundo. Jeff Snider pode explicar isso melhor, no site da Eurodollar University e no YouTube.

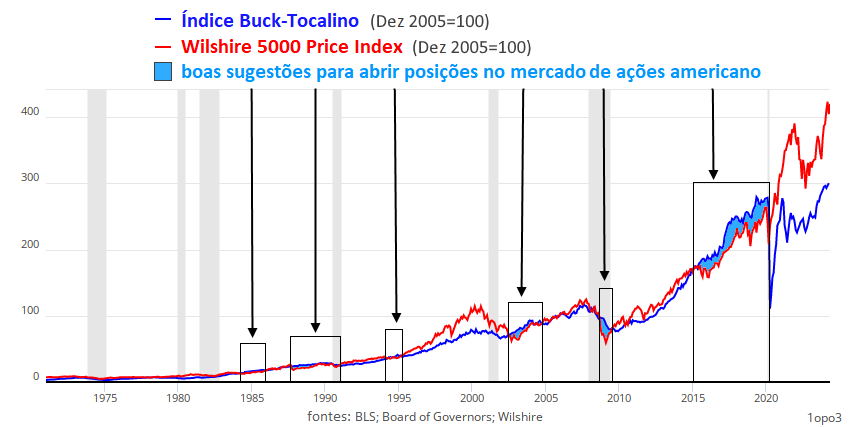

O próximo gráfico mostra o Wilshire 5000, índice que abrange 100% das ações nos EUA, versus o Índice Buck-Tocalino. Toda vez que a linha azul do meu indicador é vista acima da linha vermelha do mercado de ações, há uma sugestão para a compra de ações ou ETFs que sigam o S&P 500.

Nos gráficos abrangendo muitos anos, o passado aparece pequeno demais para ser observado. Os detalhes mais distantes na história só podem ser esmiuçados dando um zoom em períodos específicos, com um gráfico interativo, ou usando uma escala logarítmica.

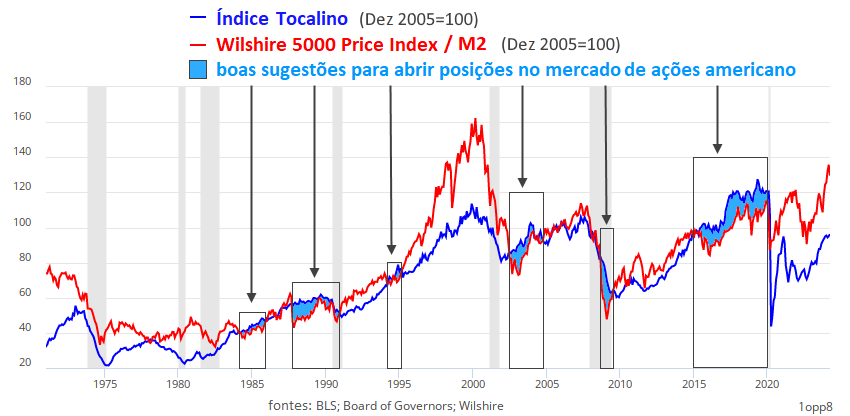

Esta é uma boa razão para ainda usarmos o Índice Tocalino (sem os dólares de M2), em vez de o substituir completamente pelo mais recente Índice Buck-Tocalino. Nos gráficos estáticos, não interativos, o Índice Tocalino pode ser comparado ao índice da bolsa dividido pelos dólares de M2. É aritmética básica: em vez de multiplicar um lado da expressão, M2 passa a dividir o outro lado. A equivalência matemática se mantém, mas a escala vertical diminui, mostrando muito mais detalhes. O passado e o presente poderão ser analisados simultaneamente e de forma muito mais proporcional. Confira:

Apesar de serem exibidos de forma diferente, os dois gráficos acima são traçados com os mesmos dados. O segundo gráfico mostra todas as discrepâncias históricas mais detalhadamente, enquanto o primeiro gráfico salienta melhor a relação histórica entre o mercado de ações e o potencial de consumo sugerido pelo Índice Buck-Tocalino.

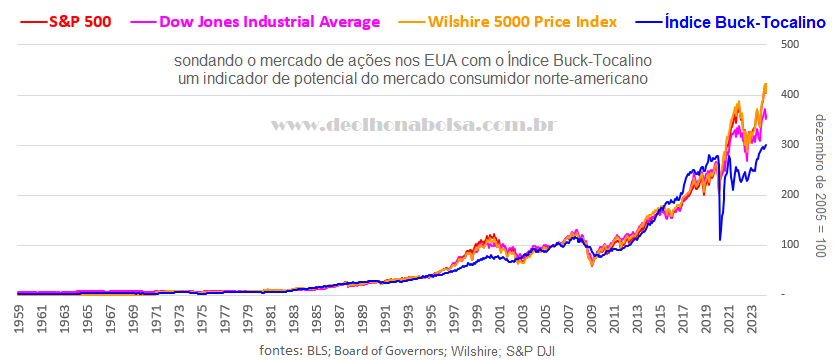

O indicador apresenta um bom resultado na comparação com três importantes índices de ações: o Dow Jones Industrial Average (seguindo 30 proeminentes blue chips listadas nos EUA); o S&P 500 (calculado com as 500 ações mais negociadas nos EUA); e o Wilshire 5000 (representando 100% das ações negociadas nos EUA).

É interessante observar que, apesar de todo o comportamento aparentemente errático dos pregões, a bolsa americana tende a corrigir seus desvios, se reaproximando do potencial do mercado consumidor nos EUA. Esta não é uma análise técnica. São fundamentos da economia, e eles tendem a prevalecer no longo prazo.

Anos atrás, o repositório de dados do Federal Reserve de Saint Louis limitou os conjuntos de dados do S&P 500 e Dow Jones Industrial Average a um máximo de 10 anos. Na semana passada, também parou de publicar todos os dados do Wilshire 5000. Com isso em mente, eu mantenho meus próprios registros, como backup de segurança.

Os dados dos últimos dez anos do S&P 500 indexados para dezembro de 2005 (já fora do escopo dos 10 anos), junto com a história completa do Índice Buck-Tocalino, podem ser baixados e atualizados mensalmente dos arquivos CSV e XLS do Fed de Saint Louis.

Para maior conveniência dos interessados em analisar, atualizar ou mesmo publicar os índices Buck-Tocalino e Tocalino em seus próprios websites, incluo também o link para baixar minha planilha pessoal em meu site ao fim do texto, com os dados históricos dos índices Buck-Tocalino, Tocalino, S&P 500, Dow Jones (desde janeiro de 1959) e Wilshire 5000 (desde janeiro de 1971).

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!

Artigo original aqui.