Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Esta pode ser a pergunta de 1 milhão de dólares! Vão subir ou vão descer? Pode ser mais fácil ganhar com as Ações ou com a Mega da Virada? Brincadeiras à parte, o fato é que, no Mercado Financeiro, o Investidor pode conseguir controlar o risco e estreitar o cenário, para que as probabilidades de lucros possam vir para o seu lado.

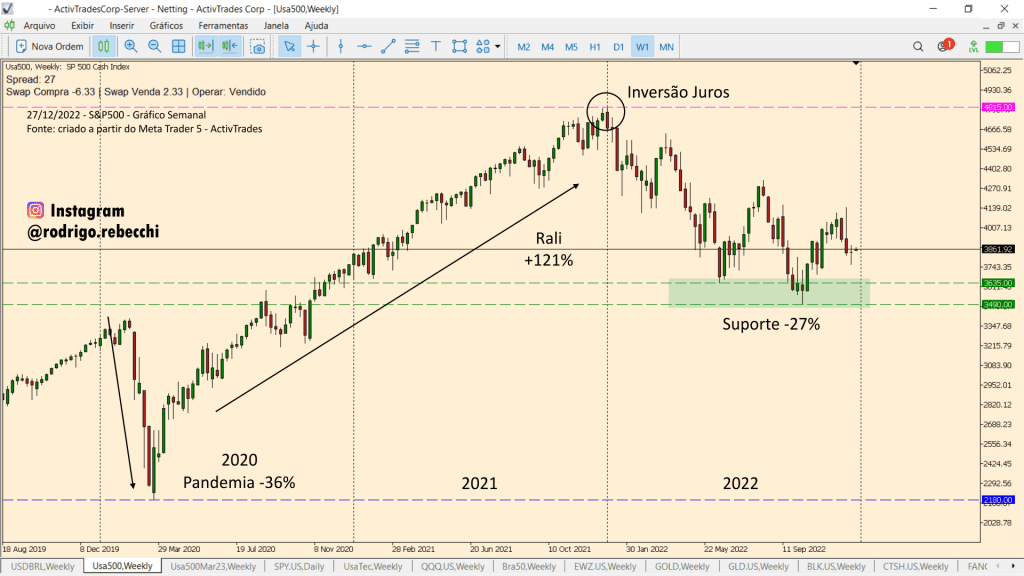

Na imagem abaixo, temos o gráfico semanal do S&P500, que nos traz a movimentação ponderada das 500 maiores e melhores empresas dos EUA (representam 80% da economia americana). Ou seja, você investir no S&P500 seria um investimento no que há de melhor da maior economia do mundo. Em tese, você sabe que a Bolsa oscila e pode sofrer correções. Porém, para o Índice chegar a ZERO, todas as maiores empresas dos EUA teriam que falir ao mesmo tempo! Viveríamos o apocalipse, não?

No 1º trimestre de 2020 tivemos uma queda brusca e rápida, de aproximadamente -36%. Foi a explosão da pandemia! Quando o mundo se viu encurralado, sem saber qual protocolo seguir para controlar a doença. Naquela época, se você se lembra, ficamos trancados em casa morrendo de medo, sem saber quais seriam as causas e as consequências. Era natural que o investidor desalocasse dos ativos de risco para ficar com dinheiro em caixa.

Depois, nós tivemos tanto nos EUA como em todo o mundo, uma alteração da política monetária. Houve pacotes de estímulos de assistência financeira para as famílias pobres e para complementar a renda dos desempregados, e de quem sofreu uma redução dos seus salários. Também, tivemos programas de flexibilidade com refinanciamentos de dívidas e empréstimos para os empresários e as indústrias não quebrarem! Era dinheiro entrando de todo lado para sustentar a população e o sistema não colapsar por inteiro.

Numa ponta, o governo americano injetava dinheiro na economia e na outra, o FED reduzia os juros como outra forma de estímulo, deixando o crédito mais barato. Tivemos um aquecimento econômico. As empresas voltaram a faturar, principalmente as de tecnologia. Os negócios online foram fomentados. Houve uma loucura nas redes sociais!

Este movimento impulsionou os ganhos das empresas nos meses seguintes. Você pode ver na sequência do gráfico semanal, como as Ações Americanas tiveram um desempenho bom. Desde o fundo da pandemia, os Papéis subiram aproximadamente +121%, até o topo em 4.815 pontos.

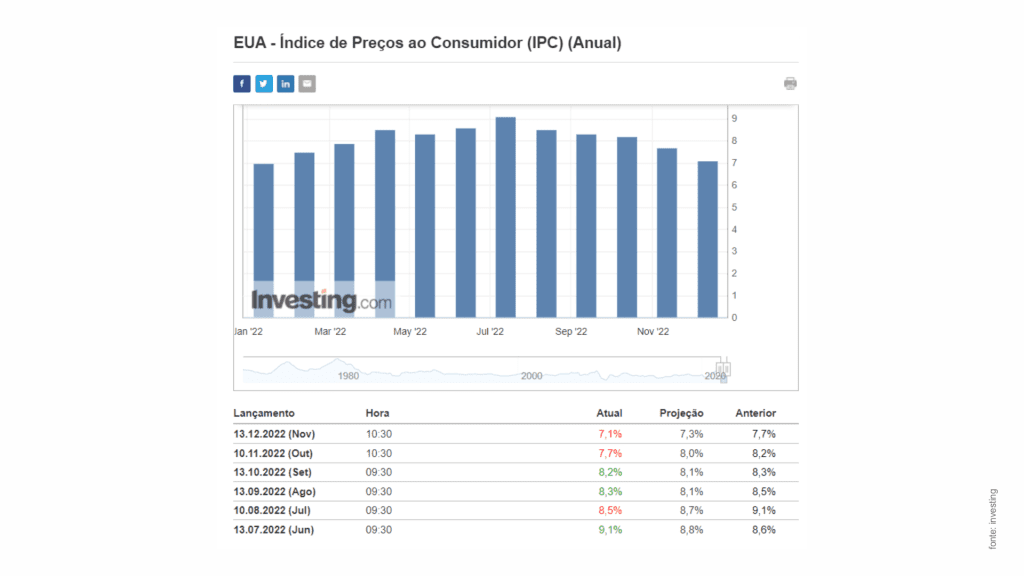

O problema é que, nesta escalada, a inflação disparou, fugindo da meta de 2% e chegando a 9,1% em julho de 22. O ponto mais alto dos últimos 40 anos. Era um excesso de dinheiro barato de um lado (demanda) e uma escassez de produtos, serviços, logística e energia do outro (oferta). Na virada de 2021 para 2022, o FED teve que intervir de novo, iniciando uma escalada dos juros para controlar os preços. A partir disso, as Ações Americanas começaram a cair.

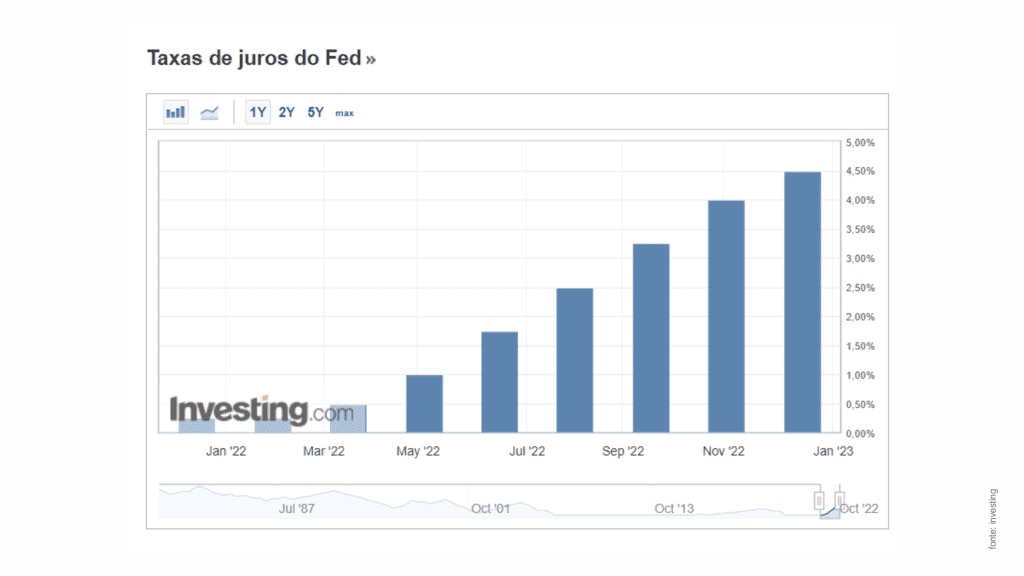

Um movimento natural e esperado. Se você tem a renda fixa americana, considerada a mais segura do mundo pagando melhores juros, o investidor coloca na balança o prêmio pelo risco. Por que vou ficar exposto em Bolsa se eu posso ganhar mais de forma segura e sem sustos? Na imagem abaixo, você pode ver os movimentos de aumento dos juros pelo FED.

Agora, a inflação começa a recuar e o FED já aponta que a “dose do remédio” poderá diminuir. Controlar os juros de uma economia pode ser uma arte. É a dose que poderá proporcionar ao banco central estimular ou controlar. Neste cenário, o investidor deve ficar atento aos Ciclos Econômicos de expansão e retração, para não estar sempre invertido nos ativos.

Via de regra, quando a inflação sobe, provavelmente os juros vão subir também para controlar. Aí, poderemos ter uma migração dos investimentos da renda variável para a renda fixa. É normal, nestes períodos, as Ações se desvalorizarem. Novamente, o investidor quer ganhar o máximo possível com o menor risco.

Porém, quando a inflação começa a se controlar, geralmente o banco central ameniza, mantém ou corta os juros, como forma de estimular a economia. Aí, o movimento inverso pode acontecer. O investidor poderá sair da renda fixa que deverá pagar pouco e começar a alocar em Bolsa, para pegar a provável subida que se desenha no médio prazo.

O grande problema é o investidor ficar sempre invertido. Alocar em renda fixa, travar o seu investimento em juros baixos e comprar Bolsa em topo. Ele poderá estar descompassado dos Ciclos Econômicos. Poderá perder tanto na renda fixa quando os juros subirem e também nas Ações, por comprá-las em topo, numa iminente correção do Mercado.

Voltando agora para o gráfico do S&P500, do topo até o último fundo, entre 3.635 até 3.490 pontos, foi uma correção de quase -30% das melhores empresas americanas. Em um cenário que a inflação começa a recuar e o FED já deu sinais de que poderá amenizar a subida dos juros nos próximos meses, vale o alerta de que podem surgir oportunidades para o investidor se posicionar em boas Ações na baixa.

Ainda é esperado que o mercado americano possa ficar retraído em 2023, principalmente no 1º semestre, onde os juros devem continuar subindo de forma amena. Porém, a inversão da curva já pode estar sendo anunciada. Eventuais correções do S&P500 poderão gerar oportunidades para os investidores mais atentos se posicionarem em Bolsa lá embaixo.

Pra você ganhar dinheiro no mercado é preciso antecipar os movimentos. Não adianta você querer chegar no final da festa pra fazer dinheiro! Olhando para o S&P500, que reúne gigantes do mercado, como Apple (NASDAQ:AAPL) (BVMF:AAPL34), Amazon (NASDAQ:AMZN) (BVMF:AMZO34), Meta Platforms (NASDAQ:META) (BVMF:M1TA34), Netflix (NASDAQ:NFLX) (BVMF:NFLX34), Visa (NYSE:V) (BVMF:VISA34), Mastercard (NYSE:MA) (BVMF:MSCD34), Microsoft (NASDAQ:MSFT) (BVMF:MSFT34), JPMorgan (NYSE:JPM) (BVMF:JPMC34) e por aí vai, se alguém te dissesse que esta cesta de ótimas Ações estivessem com um desconto de -30%, qual seria a sua percepção?

O Mercado Americano sempre sofreu ao longo da história com guerras, crises políticas, econômicas, crashes e tudo mais. Houve correções significativas. Porém, nunca quebrou e as histórias de quem comprou na baixa são de sucesso. Significa então que, você deverá pegar todo o seu dinheiro e alocar nas Ações Americanas agora?

Não! Não é nada disso. Como um investidor prudente, vale ficar de olho nas oportunidades que podem se desenhar. Entender o momento da economia americana em termos de inflação e juros. Ponderar o prêmio pelo risco. Onde você poderá ganhar mais dinheiro? E, nunca aloque mais do que poderá perder em uma posição se tudo der errado.

Uma dica valiosa: para controlar o seu risco no longo prazo, vale pensar em posições de compra sem alavancagem. Assim, você sabe que o seu risco é o marco zero. Se o mercado colapsar por inteiro, quanto você perderia se a Bolsa cair tudo e nunca mais subir?

Pense também em dividir a sua posição. Não precisa eventualmente comprar tudo de uma vez. Conforme as Ações caem e ficam mais interessantes pra subirem depois, você pode alocar mais de forma planejada. -30% pode estar interessante? Que tal alocar um pouco então, mas guardar mais capital para investir se a Bolsa cair mais (-40%, -50%, -60% e assim por diante).

Um ótimo Ano Novo pra você e até semana que vem!