Calendário Econômico: Inflação no Brasil, EUA dá tom em semana de balanços na B3

Por Andréia Adami*

No esforço para tratar questões relacionadas à fome e à Segurança Alimentar, a Organização das Nações Unidas para a Alimentação e a Agricultura (FAO, na sigla em inglês) criou indicadores para acompanhar mensalmente a evolução dos preços dos alimentos no mundo. O Índice de Preços de Alimentos da FAO é uma medida da variação mensal dos preços internacionais de uma cesta de produtos alimentícios e consiste na média de cinco índices de preços de grupos de commodities (carnes, lácteos, óleos vegetais, cereais e açúcar) que são ponderados pelas participações médias na exportação de cada um dos grupos no período de 2014 a 2016[1].

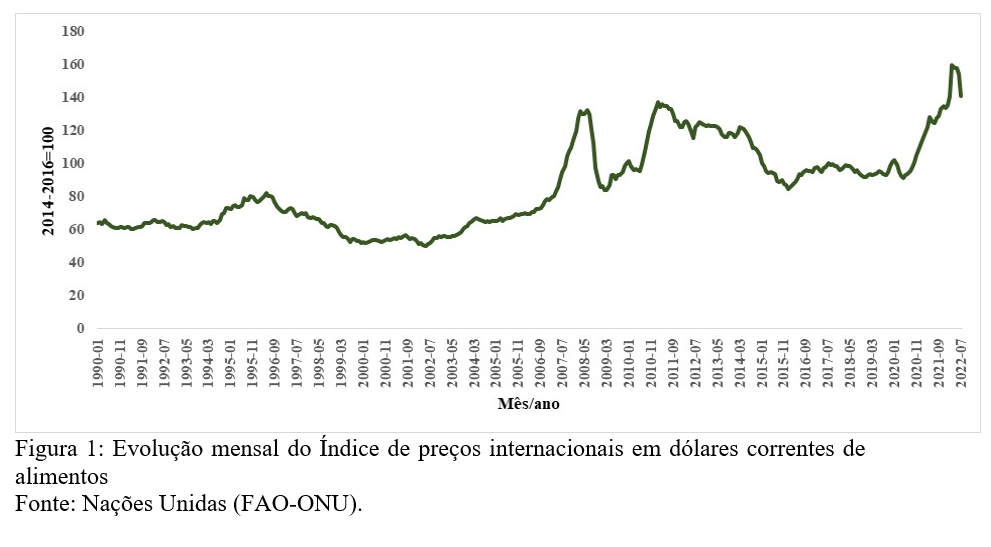

Esses preços são cotados em dólares nominais, e a série tem início em janeiro de 1990. A evolução mensal, como mostra a Figura 1, deste indicador evidencia que, após o período de 2003 a 2011, conhecido como “boom de commodities”, entre maio de 2011 a março de 2016, os preços desses alimentos vinham em queda persistente. Já entre abril de 2016 e maio de 2020, os preços dos alimentos no mercado internacional passaram por um período de “calmaria”, em que evoluíam entre pequenas altas e baixas. Após maio de 2020, contudo, esses preços registram um novo “boom”, justamente por conta da pandemia da covid-19 que afetou todos os países do globo. Num primeiro momento, houve pressão sobre os preços, por conta da redução das operações produtivas e fechamento de portos, depois, a pressão de alta se manteve por conta da reabertura, o que impulsionou a demanda por alimentos, tendo em vista a preocupação dos países em manter uma quantidade segura de alimentos para seus habitantes. O Brasil, como importante exportador de alimentos, se beneficiou, com o agronegócio batendo sucessivos recordes em valor de vendas ao exterior.

O pico de alta recente se deu em março de 2022, quando os preços estavam 59% acima do valor base do indicador (média de 2014 a 2016) e 72% superior ao de abril de 2020. Esse pico não representa apenas o maior valor dos últimos dois anos, mas também o maior da série, em termos de dólares nominais. Isso porque o ano de 2022 tem sido marcado por muitos eventos inesperados, como a guerra na Ucrânia, entre outras tensões geopolíticas, que tem reduzido a oferta de algumas commodities, causando transtornos logísticos e elevando sobremaneira o risco no mercado internacional.

No entanto, desde abril de 2022, esses preços têm se reduzido, dado a boa oferta dos países do Hemisfério Sul e alguma retomada das exportações dos grãos ucranianos. Uma análise “grafista”, ou da série no tempo, poderia indicar que pode haver uma tendência de que essas quedas se mantenham nos próximos meses, tendo em vista que o indicador atingiu valor máximo histórico em março.

Uma análise fundamentalista, por sua vez, que considere as condições de oferta e demanda para os próximos meses, tende a considerar também os diversos efeitos dos lados da oferta e da demanda. Do lado da oferta, há os choques decorrentes das tensões geopolíticas, da crise do clima (e seus efeitos sobre a produção), da crise energética, da capacidade de reorganização das cadeias de suprimentos, além dos possíveis impactos das várias políticas adotadas pelos países para conter a alta de preços. Do lado da demanda, por outro lado, há sinais de continuidade do baixo crescimento mundial com elevação dos juros quase que de forma generalizada. Embora as elasticidades de demanda por alimentos sejam baixas, alguma tendência de queda de demanda pode ocorrer. Finalmente, um fortalecimento do dólar, ao aumentar os preços em moedas domésticas, pode afetar tanto a oferta como a demanda no mercado internacional, pois tende a estimular as exportações (exceto as procedentes dos Estados Unidos) e desestimular as importações. De modo que uma alta do dólar pode atuar no sentido de reduzir os preços em dólar.

Desse modo, pode-se supor, na presente conjuntura de curto prazo, com a cautela que o ambiente de incerteza recomenda, que os fatores dominantes na formação de preços internacionais de alimentos sejam (a) problemas de oferta e de logística, que somados tendem a manter os preços nos atuais patamares, se não algo mais elevados; e (b) uma provável alta do dólar que pode conter essa elevação de preços cotados nessa moeda. Entretanto, nesse caso, os países exportadores contarão com uma desvalorização cambial a seu favor (sustentando os preços domésticos); já os países importadores verão agravados os efeitos do mercado internacional por uma provável desvalorização com tendência de elevação de preços aos seus consumidores. Em síntese, parece mais provável que, no curto prazo, os exportadores de alimentos permaneçam em posição bem mais favorável que os importadores.

* Pesquisadora da área de Macroeconomia do Cepea