Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Este artigo foi escrito exclusivamente para o Investing.com

- Novas máximas no cobre e uma correção; ouro entra na festa

- Alumínio atinge novas máximas; níquel e outros metais comuns alcançam picos plurianuais

- Petróleo segue rumo a novo recorde; derivados disparam

- Sinais de hiperinflação

- 3 razões pelas quais as commodities continuarão em alta

- Grandes correções no horizonte

No primeiro semestre de 2020, os preços das commodities, assim como os de todas as outras classes de ativos, caíram por causa da pandemia global que atingiu os mercados. Depois de atingir mínimas plurianuais, os preços se estabilizaram e começaram a se recuperar. A liquidez injetada pelos bancos centrais e os estímulos governamentais respaldaram o sistema financeiro global, e os mercados de matérias-primas iniciaram ralis agressivos. Em agosto de 2020, o ouro tornou-se a primeira commodity a atingir um novo recorde histórico, e muitas outras matérias-primas fizeram o mesmo em 2021.

O banco central dos EUA, o Departamento do Tesouro americano e diversas outras autoridades atribuíram as altas de preços responsáveis pela inflação aos gargalos da cadeia de fornecimento gerados pela pandemia. Em maio de 2021, os preços do cobre, paládio e madeira serrada alcançaram novas máximas históricas. No fim de 2021, o Fed e outros bancos centrais finalmente admitiram que a inflação era muito mais estrutural do que “transitória” e começaram a traçar planos para aumentar as taxas de juros de curto prazo e encerrar a compra de ativos até março de 2022.

No fim de fevereiro de 2022, a Rússia invadiu a Ucrânia, provocando a primeira grande guerra em solo europeu desde a Segunda Guerra Mundial. A Rússia é uma das principais produtoras de commodities. Sanções, embargos e problemas na cadeia de fornecimento provocados pela guerra no Leste Europeu só contribuem com as pressões inflacionárias. A invasão russa e as sanções subsequentes provocaram uma disparada dos preços das commodities. Nos últimos dias, o cobre, ouro, níquel, carvão, trigo e muitas outras matérias-primas atingiram novas máximas recordes. O “bull market” nas commodities já havia começado antes mesmo da guerra na Ucrânia, que só jogou combustível no incêndio inflacionário.

Novas máximas no cobre e uma correção; ouro entra na festa

A Rússia invadiu a Ucrânia em 24 de fevereiro, iniciando uma tragédia humanitária. Os EUA, a Europa e outros países aliados impuseram sanções à Rússia. E a Rússia retaliou com proibições de exportações. A guerra e as barreiras comerciais criam uma nova rodada de deslocamentos de preços nos mercados de matérias-primas, impactando os insumos. As pressões inflacionárias já provocaram nas commodities uma espécie de “corrida de revezamento” de alta, que iniciou em 2020 e teve continuidade em 2021 e nos primeiros meses de 2022. A guerra só turbinou a valorização dos preços em vários mercados de matérias-primas.

Fonte: CQG

O gráfico mensal mostra que o cobre saiu da mínima de março de 2020 de US$2,0595 para a máxima recorde de US$4,8985 em maio de 2021. Após uma correção que levou o preço abaixo de US$ 4, o preço do cobre se consolidou. A guerra na Ucrânia e a inflação pressionaram para cima todos os preços das commodities, e o cobre não foi exceção. O preço atingiu o novo pico recorde de US$5,01 por libra-peso em março de 2022, antes de voltar para o nível de US$4,60.

O ouro foi a primeira commodity a atingir um pico recorde após a pandemia global. O metal precioso alcançou a máxima histórica de US$2.063 por onça em agosto de 2020.

Fonte: CQG

O gráfico mensal mostra que, depois que o ouro passou 19 meses digerindo o movimento até o pico de agosto de 2020 e se consolidando, atingiu uma nova máxima marginal em março de 2022 a US$2.078,80 por onça, US$15,80 acima do pico de 2020. O ouro recuou para o nível de US$1.912 em 16 de março, mas a tendência de alta de longo prazo permanece intacta.

Alumínio atinge novas máximas; níquel e outros metais comuns alcançam picos plurianuais

Os preços dos metais comuns seguiram a valorização do cobre, com o alumínio, o estanho e o níquel atingindo novas máximas recordes nas últimas semanas.

Fonte: Barchart

O gráfico mostra que o contrato futuro do alumínio para três meses na LME subiu até a máxima de US$4.073,50 por tonelada neste mês, eclipsando a máxima histórica de 2008 de US$3.380,20.

Fonte: Barchart

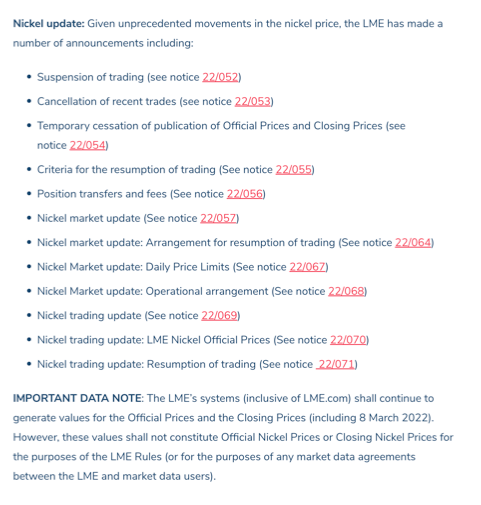

Os contratos futuros de níquel na LME para três meses ultrapassaram o recorde de 2007 de US$ 51.700 por tonelada como uma faca quente na manteiga, atingindo US$ 101.365 por tonelada este mês. O movimento de preço foi tão dramático que custou bilhões em prejuízos a uma produtora chinesa de níquel. A LME suspendeu a negociação de níquel enquanto solucionava o desastre. A LME publicou este aviso em seu site após a volatilidade no mercado de níquel:

Fonte: LME

A produtora chinesa de níquel trabalhou com a bolsa e um consórcio de bancos para conseguir financiamento e evitar a falência. Os contratos futuros de níquel na LME reabriram para negociação em 16 de março, mas o mercado ainda enfrenta problemas.

Embora as pressões inflacionárias, o aumento da demanda e a queda da oferta gerada por iniciativas de mudança climática tenham impulsionado os preços nos últimos meses, os ralis explosivos se devem à guerra na Ucrânia, já que a Rússia é uma das principais produtoras de alumínio e níquel.

Fonte: Barchart

Enquanto isso, o estanho, metal mais ilíquido negociado na LME, também atingiu uma nova máxima recorde este mês. Os contratos de estanho para três meses chegaram a bater US$ 51.000 por tonelada. A máxima anterior foi de US$ 33.600 em 2011.

Embora o chumbo e o zinco não tenham acompanhado o movimento do cobre, alumínio, níquel e estanho até novos recordes, chegaram a atingir picos de vários anos.

Petróleo segue rumo a novo recorde; derivados disparam

O petróleo é a commodity energética que movimenta o mundo. O petróleo tocou as mínimas em abril de 2020, com o barril de Brent no mercado futuro atingindo o preço mais baixo deste século, a US$ 16, ao passo que o barril de WTI negociado na Nymex ficou abaixo de zero, a US$ -40,32.

A Rússia é uma das principais produtoras de petróleo e um influente aliado externo do cartel petrolífero internacional. Neste mês, os preços do petróleo explodiram para cima.

Fonte: CQG

O gráfico trimestral mostra o rali que levou o petróleo futuro da NYMEX a US$ 130,50 por barril, preço mais alto desde 2008, quando o WTI futuro atingiu uma máxima histórica de US$ 147,27 por barril. Embora o preço tenha perdido o nível de US$ 100, ainda permanece no patamar mais alto em anos.

Fonte: CQG

O Brent atingiu US$ 139,13 no último rali. A máxima recorde do petróleo que serve de referência para dois terços da produção e consumo do mundo foi tocada em 2008, a US$ 147,50 por barril.

Apesar de o petróleo não ter atingido nova máxima recorde; nos seus derivados, a história foi diferente. Os contratos futuros da gasolina e do óleo de aquecimento negociados na NYMEX atingiram os recordes de US$ 3,8904 e US$ 4,6709 por galão no atacado, respectivamente. O óleo de aquecimento futuro serve de indicador para outros destilados, como o combustível de aviação e diesel.

Os preços do carvão alcançaram a máxima recorde, enquanto o gás natural nos EUA continua elevado; na Europa e na Ásia, já atingiu picos recordes. Como a energia é um ingrediente crítico de toda a produção de commodities, ela exerce pressão altista nos preços de todas as matérias-primas.

Sinais de hiperinflação

A Rússia e a Ucrânia exportam um terço da oferta anual de trigo do mundo, além do milho e outros produtos agrícolas. A guerra na Ucrânia transformou grande dos campos agrícolas da Europa em campos de batalha, ameaçando o abastecimento mundial de alimentos.

O trigo futuro na CBOT atingiu recentemente a nova máxima recorde de US$ 13,40 por bushel no contrato futuro contínuo. A tendência no milho e soja futura indica um teste da máxima recorde de 2012, com o milho alcançando US$ 8 por bushel, e a soja, US$ 17,65.

Os preços das commodities estão subindo por causa do tsunami de liquidez dos bancos centrais e da avalanche de estímulos governamentais que estabilizaram a economia global durante a pandemia. A guerra na Ucrânia só jogou combustível em um incêndio que já era inflacionário.

A inflação corrói o poder aquisitivo do dinheiro, e seu pavio foi aceso pela liquidez monetária e o estímulo fiscal.

A guerra, as sanções e a retaliação podem causar uma recessão mundial, levando a uma estagflação no atual ambiente. Enquanto isso, se os preços seguirem em alta, é possível haver hiperinflação, sem falar em uma hiperestagflação no horizonte, caso as tendências atuais tenham continuidade.

3 razões pelas quais as commodities continuarão em alta

Bull markets raramente se movem em linha reta, e suas correções podem ser brutais. Na semana passada, já vimos a primeira rodada de ações corretivas de preço nas commodities. No entanto, é possível manter a perspectiva de preços em alta e novas máximas por pelo menos três razões:

- O primeiro grande conflito bélico europeu desde a Segunda Guerra Mundial ocorre na sequência de uma pandemia global. Sanções, retaliação e guerra distorcem o equilíbrio entre oferta e demanda da maioria das commodities e criam gargalos na cadeia de fornecimento, na medida em que portos e rotas de navegação se tornam perigosos. As relações entre EUA, Europa, Rússia e China continuarão gerando tensão, interferindo no comércio nos próximos anos.

- O Federal Reserve e os bancos centrais mundiais estão muito atrás da curva inflacionária. Diante da última leitura do índice de preços ao consumidor (IPC) nos EUA de 7,9%, seriam necessárias 32 elevações de 25 pontos-base na taxa de juros de curto prazo para fazê-las adentrar o terreno positivo. Além disso, cada aumento de 25 pontos-base nos Fed Funds (taxa básica de juros) custa aos EUA US$ 75 bilhões por ano para pagar sua dívida de US$ 30 trilhões. O banco central americano enfrenta um grande desafio, de modo que a guerra e tensões geopolíticas cada vez maiores podem inviabilizar as mudanças em sua política monetária para combater a inflação.

- A escassez de mão de obra, o aumento dos preços dos insumos e o aumento da demanda de matérias-primas fazem a inflação entrar em um ciclo desafiador, em que ela se retroalimenta. A tendência é sempre sua melhor amiga em qualquer mercado. Nas commodities, a tendência continua sendo de alta em março de 2022.

As commodities estão em uma “corrida de revezamento” de alta desde 2020, quando tocaram o fundo dos mercados. Nos últimos dois anos, o bastão passou de uma matéria-prima para outra. A primeira commodity a atingir um pico histórico foi o ouro, e o metal precioso recentemente pegou o bastão de alta e registrou um novo pico recorde. A tendência nas matérias-primas segue sendo de alta, e a “corrida de revezamento” deve continuar nos próximos meses e anos.