Megaoperação policial dá ao governo argumento para retomar aperto a fintechs que gerou crise do Pix

O Itaú BBA rebaixou, na quarta-feira, 21, a recomendação das ações do BTG Pactual (BVMF:BPAC11) para “market perform”, o que equivale à neutra.

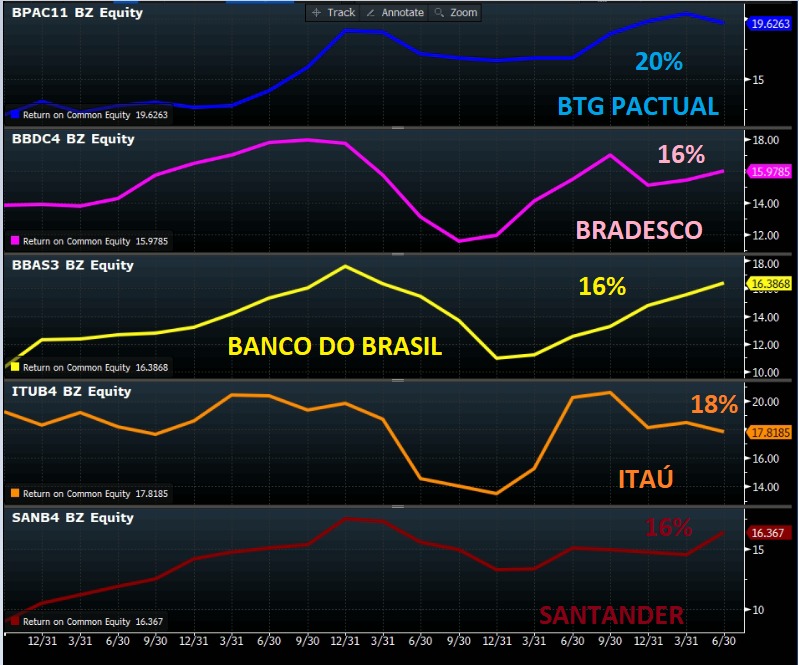

Segundo o BBA, o ROE (retorno sobre o patrimônio líquido) de aproximadamente 20% do BTG não é mais uma vantagem comparativa em relação às grandes instituições financeiras.

"O crescimento do BTG também tem sido mais dependente de capital, e a expansão de 12% para 2023 é semelhante à dos grandes bancos, com desafios equivalentes se o crédito corporativo se deteriorar."

No entanto, discordamos dessa visão, dado que os investimentos do BTG que estão em crescimento não são os mesmos que os de bancos tradicionais.

Não à toa, a rentabilidade do BTG é maior se comparada com a de outros bancos.

“Desafios equivalentes em crédito”

Outra opinião bem divergente refere-se à vertical de crédito.

O BBA entende que “os resultados do BTG também passaram a se apoiar mais em capital (crédito, ganhos de juros, Sales & Trading), aproximando a discussão de múltiplos dos grandes bancos”.

Mas será que faz sentido essa análise?

A resposta curta é não, uma vez que o BTG é diferente dos outros bancos.

“Enquanto os bancos tradicionais focam na carteira de crédito, linha menos rentável e mais sujeita às oscilações da economia, o BTG Pactual se destaca na gestão de fundos e fortunas (Asset Management e de Wealth Management), duas linhas de negócios mais fortes e resilientes da companhia que seguem em franco crescimento”, pontua Lopes.

No caso dos bancos tradicionais, "crescer mais em crédito do que em seguridade e serviços (linha mais rentável) não é interessante pela baixa rentabilidade”.

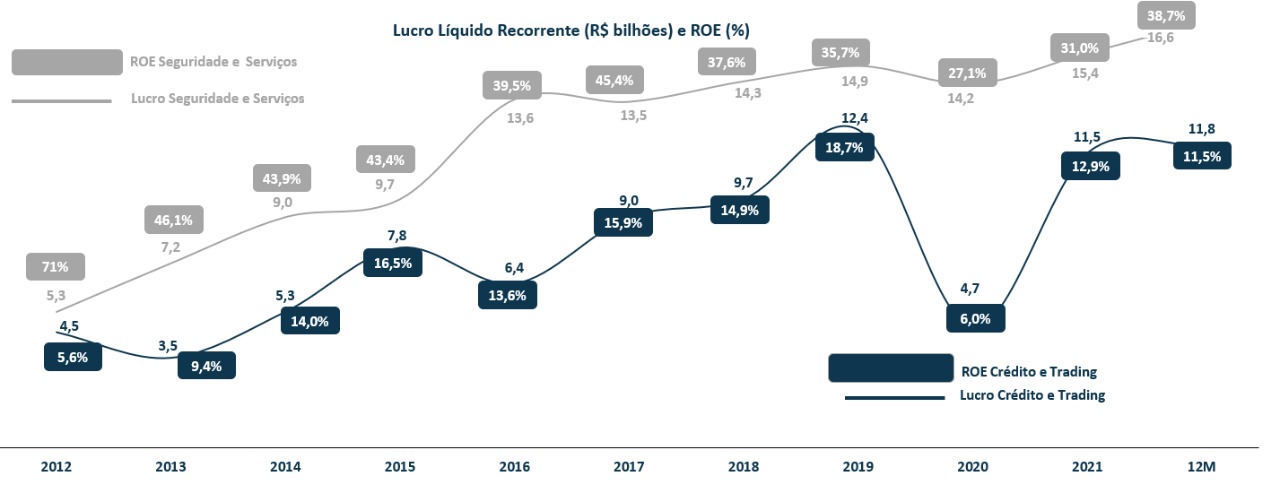

No gráfico acima, claramente vemos que o ROE de Seguridade e Serviços é superior ao de Crédito e Trading — em que as contratações são cíclicas.

Quando a economia está aquecida e com juros menores (o que incentiva o consumo), o segmento de crédito vai bem, mas, por outro lado, quando os bancos concedem empréstimos e financiamentos em uma economia com juros mais altos, os ganhos se tornam menores, além dos altos riscos de inadimplência.

Mas, então, por que os bancos tradicionais não focam na linha mais rentável?

Eles até tentam, porém "é um mercado que está cada vez mais pulverizado. A fintech consegue oferecer o mesmo serviço com taxas menores e até a custo zero”.

Por isso, muitos usuários possuem conta nos bancões, mas utilizam os serviços dos bancos digitais.

O segredo por trás do crescimento do BTG

Conforme dito anteriormente, o BTG Pactual está apresentando crescimento, independentemente do cenário macro, por conta da atuação dos clientes institucionais (fundos de pensão, seguradoras, entre outros).

Para ter uma boa ideia, a área de gestão de fundos cresceu +50% em sua receita com o aumento de captação (“net new money”) e com o registro de taxas de performance no segundo trimestre (2T22).

“A principal diferença é que o BTG consegue captar dinheiro novo para dentro do negócio e rentabilizar, diferentemente dos antigos bancos”, conclui.

Negociando a 10x lucros, mantemos nossa recomendação de Compra para BPAC11.