Comissão mista aprova MP da taxação de investimentos; texto segue para plenário da Câmara

Ontem, analisamos se o ouro poderia romper resistências ou falhar e voltar a cair.

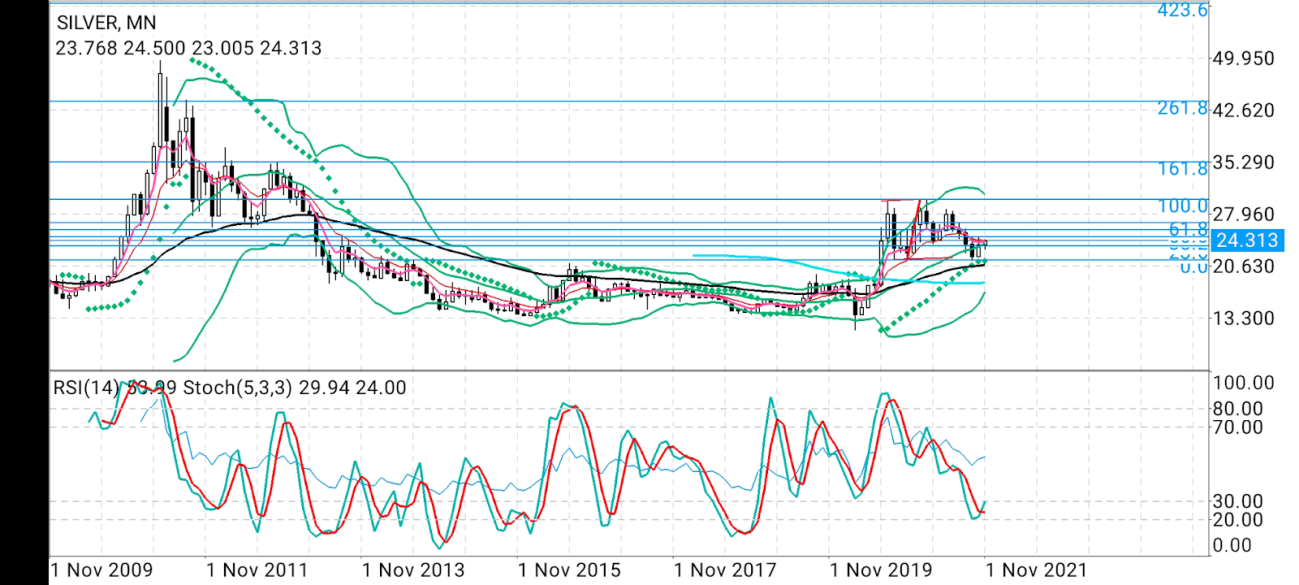

Hoje, vamos dar uma olhada na prata, que desenvolveu um interessante movimento de alta na última semana, com ganhos líquidos de 5% em seis sessões.

O mais importante é que a prata cruzou a marca de US$24 por onça e se manteve acima desse patamar por cinco dias seguidos, reexibindo a posição de força demonstrada no fim de outubro.

Gráficos: cortesia de skcharting.com

Com base na aparente virada do ouro, será que a prata, que costumava ficar à sombra do metal amarelo, pode estar em modo de rompimento 2.0? Será que ela pode alcançar o próximo nível importante de US$25, capaz de abrir caminho para alvos na região de US$30-40?

Ou será que permanecerá presa abaixo dos US$25, dando início a um ciclo de correção?

Vamos analisar essas diferentes variáveis e tentar montar um cenário coerente.

Primeiro, recapitulação dos fundamentos da prata

A prata pode ter sólidos fundamentos industriais, mas tem sido preterida em relação ao ouro nos últimos anos, evidenciando que um rali solo sem o metal amarelo raramente sobrevive.

Mais de 50% da demanda da prata vem do seu uso industrial. Como metal maleável, a prata é tão boa quanto o ouro para confecção de joias. Mas também é uma boa condutora de eletricidade, extensivamente usada na fabricação de componentes eletrônicos.

A transição para a energia limpa deve impulsionar a demanda física da prata nos próximos anos, já que ela é usada em conexões de veículos elétricos e componentes de painéis solares. A implementação da tecnologia 5G também deve aumentar seu consumo. Mas esses fatores devem impulsionar a demanda da prata no futuro, não neste momento.

Por enquanto, o uso da prata em diversas aplicações industriais tem efeito sobre seu preço: quando a atividade industrial cresce, seus preços sobem, e vice-versa.

Por essa razão, o índice mensal de gerentes de compras da indústria, ou PMI industrial, é uma importante métrica da demanda da prata, já que fornece um indicativo da atividade industrial.

O PMI global compilado pelo JP Morgan e IHS Markit atingiu sua mínima de seis meses de 54,1 em agosto de 2021, contra 55,4 em julho, devido à perda de força da produção em diversos mercados importantes. Um número acima de 50 indica uma expansão na atividade manufatureira, enquanto um número abaixo disso sinaliza contração. Isso pesou significativamente sobre a prata nos últimos meses.

Para aumentar ainda mais esse fator baixista, desde junho há especulações de que o Federal Reserve está prestes a retirar seus generosos estímulos mensais que vêm dando suporte à economia americana desde março de 2020. Essa especulação pesou sobre os preços do ouro e da prata nos últimos meses.

Ambas as nuvens agora se dissiparam.

A leitura do PMI global do JP Morgan ficou em 54,1 em setembro.

Na questão do estímulo, o Fed anunciou, na semana passada, que encerraria suas compras de ativos em meados de 2022, fazendo uma redução mensal de US$15 bilhões pelos próximos oito meses. O presidente do Fed, Jerome Powell, também garantiu aos mercados que o banco central americano será “paciente” na primeira elevação de juros pós-pandemia, que provavelmente ocorrerá no próximo ano. Isso forneceu uma camada a mais de estabilidade fiscal e certeza aos investidores de diversos setores.

A prata negociada na Comex de Nova York teve seu primeiro mês positivo em outubro, encerrando quatro meses no vermelho, com uma alta de 8,63%, a melhor desde o rali de 16,8% em dezembro de 2020.

Agora, os aspectos técnicos da prata

O estrategista de metais preciosos Taylor Dart acredita que a prata tem boas perspectivas, com baixo risco imediato para os comprados.

“Considerando que a prata acabou de sair de um bear market de vários anos e ficou sem direção desde 2014, uma mudança desse padrão e o início de um bull market poderiam apontar para ganhos significativos daqui para frente”, escreveu Taylor em uma publicação reproduzida pelo site stocknews.com.

Ele ressaltou que o rompimento de uma base plurianual era o primeiro sinal de início de um novo bull market.

“Por enquanto, a resistência plurianual anterior da prata (22,00/oz) deve atuar como novo suporte. Assumindo que seja assim, estaríamos nos primeiros 2-3 períodos de um novo bull market, e não seria uma surpresa se a prata dobrasse de valor nos próximos anos, superando a marca de US$40,00/oz.”

Apesar da corrida de alta da semana passada, a prata ainda encontra-se em território sobrevendido nos últimos seis anos, complementou Taylor.

“Isso não significa que o metal tenha formado fundo, mas se a história servir de guia, o metal pode estar mais perto do fundo do que do topo atualmente. Dessa forma, novas correções abaixo de 23,50/oz para retestar a linha de tendência de baixa devem representar oportunidades de compra de baixo risco”.

Anil Panchal, também analista de metais preciosos, concorda em certa medida com Taylor, dizendo que o índice de força relativa da prata agora poderia ajudá-la a superar obstáculos imediatos em torno da região de 24,50 por onça.

“Entretanto, o pico de setembro próximo de 24,85 e 25,00 pode desafiar os compradores de XAG/USD”, ressaltou Panchal, empregando o símbolo do preço spot da prata.

E disse ainda:

“Se a prata se firmar acima de 25, a mínima de junho em torno de 25,50 e o pico de agosto perto de 26 estarão em foco”.

“Por outro lado, movimentos corretivos continuam menos importantes até ficarem além de 61,8% da retração de Fibonacci referente à queda de setembro, em torno de 23,55.”

Em caso de queda, a média móvel de 200 dias a 23,30, a retração de 50% de Fibonacci perto de 23,15 e o número redondo de 23.00 podem servir de chamariz para os ursos, ressaltou.

O analista técnico Sunil Kumar Dixit também teme que a prata possa ter estendido demais seu movimento técnico de alta por enquanto, embora não duvide que a corrida possa se prolongar com o tempo.

“O gráfico diário da prata mostra um IFR sobrevendido com uma leitura de 86/91 que fornece uma sobreposição negativa com alvo na média móvel simples de 100 períodos a 23,77 e 23,50, que é o nível de 23.6% de Fibonacci”, afirmou.

E disse ainda:

“De forma geral, tudo indica que a prata está presa entre dois níveis de Fibonacci: o suporte de 23,6% a US$23,50 e a resistência de 38.2%, a US$24,80.”

Dixit disse que a prata requer um poderoso gatilho para romper resistências.

“Um rompimento de 24,80 faria com que a prata seguisse em direção a 25,80, que é o nível de 50% de Fibonacci”, ressaltou.

“A perda do patamar de US$23,50 faria com que a prata revisitasse a média de 100 semanas a US$22,70.”

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para oferecer aos leitores uma variedade de análises sobre os mercados. A bem da neutralidade, ele apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.