Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Mercado de café não é para amadores! Mais uma semana com as cotações do Dez-21 variando 3.085 pontos entre a mínima negociada na segunda-feira, a máxima negociada na terça-feira e a mínima negociada na sexta-feira (respectivamente @ 196,70 / 215,15 / 202,75 centavos de dólar por libra-peso). Com toda essa volatilidade o Dez-21 ainda conseguiu terminar a semana subindo +205 pontos e fechando @ 203,40 centavos de dólar por libra-peso.

Logo na segunda-feira os “comprados” fizeram sua lição de casa e conseguiram levar o Dez-21 a negociar e a fechar acima da importante resistência da média-móvel dos 50 dias @ 204,05 centavos de dólar por libra-peso. Mesmo com o feriado nos Estados Unidos e baixo volume (apenas +23.455 lotes) o Dez-21 fechou com +270 pontos. Na terça-feira (desta vez com o feriado no Brasil e com a expectativa onde “poucos” vendedores estariam no mercado de plantão) os “comprados” voltaram às compras e o Dez-21 chegou a subir + 1.090 pontos (negociando praticamente no nosso objetivo @ 215,15 centavos de dólar por libra-peso) terminando com alta de +940 pontos e encerrando o dia @ 213,65 centavos de dólar por libra-peso. O volume da terça-feira foi praticamente o dobro do dia anterior, negociando +46.641 lotes!

Novamente nos 2 primeiros dias da semana o Dez-21 chegou a valorizar +18,25 US$/saca exigindo margem adicional para os vendidos em aproximadamente +1,9 bilhões de dólares! É muito dinheiro! Quem conseguiu “segurar a posição” recebeu e vai receber de volta parte das chamadas de margem até a próxima segunda-feira. Mas provavelmente mais “alguns” já ficaram pelo caminho…

A máxima do contrato Dez-21 negociada em 26 de julho de 2021 @ 217,85 centavos de dólar por libra-peso continua nos aguardando! Truco!!

Poucos notaram, mas a máxima do contrato Set-22 foi rompida na terça-feira! O Set-22 chegou a negociar @ 219,35 centavos de dólar por libra-peso! Apenas +10 centavos de dólar por libra-peso acima da alta atingida no dia 23 de julho de 2021 (quando chegou a negociar @ 219,25 centavos de dólar por libra-peso)!

Para os produtores brasileiros o cenário estava “lindo” com preços firmes em NY e com o dólar spot nas “alturas” negociando entre 5,55-5,58 R$/US$. Com essa combinação “mágica” (Set-22 @ 219,00 centavos de dólar por libra-peso e a dólar futuro sendo oferecido nas mesas dos bancos ao redor dos 5,80/5,90 R$/US$) já era possível o produtor brasileiro realizar operações de hedge garantindo preços mínimos de liquidação para as safras 22/23 e 23/24 em diante entre dos 235-270 US$/saca (ou equivalente em reais entre 1.350-1,550 R$/saca)!

Mas, como o “ótimo é inimigo do bom” (e com as expectativas para preços mais altos no curto prazo) infelizmente poucos produtores aproveitaram essa oportunidade para travar o “seguro” para suas lavouras para as próximas safras.

Terá sido “ganância”? Falta de conhecimento nas ferramentas de hedge oferecidas pelo mercado? Já fui “linchado” na última vez quando mencionei que o produtor estava sendo “ganancioso”. Mas o objetivo aqui é esse mesmo! Chamar a atenção novamente para nossos leitores para não perderem oportunidades e garantirem uma remuneração mínima, em dólares por saca, para suas lavouras/produções futuras.

Sabemos que os custos de produção aumentaram e muito! Alguns insumos dobraram, triplicaram de preços! Em 2019 o custo de produção/saca estava estimado entre 450/500 R$/saca. Para a safra 22/23, considerando uma lavoura que não foi atingida pela geada, e extrapolando, considerando um aumento nos custos em 80%, o custo estaria hoje ao redor dos 900 R$/saca (aproximadamente 165 US$/saca)! Realizar uma proteção, um seguro garantindo um preço mínimo +40% em dólar acima do custo de produção parece ser um bom resultado em qualquer lugar do mundo e em qualquer cultura!

A grande vantagem em operar com as ferramentas de hedge, com as estruturas SEM ALAVANCAGEM, comprando uma opção de venda “put” e vendendo uma opção de compra “call” ou vendendo uma estrutura “call-spread” é justamente para o produtor garantir uma remuneração mínima para sua lavoura (onde ele terá o direito mas NÃO a obrigação) para vender em determinado preço acima do seu custo de produção para não ter prejuízo, e poder seguir no mercado. Com essas estruturas o produtor não ficará “amarrado” / engessado e poderá ajustar suas estruturas “rolando” pra cima ou para baixo, e aguardando o melhor momento para fixar a taxa de câmbio.

Como já falamos aqui, o próximo ano será um ano de eleições e teremos muita volatilidade no R$/US$ (para vencimento Dez-22 já era possível travar a taxa de câmbio acima dos 6,00 R$/US$)! Na teoria, se o R$ desvalorizar -10%, em um mercado com a “temperatura e pressão” normais, o valor da produto cotado em US$ vai cair na mesma proporção!

Ninguém sabe para onde vai o mercado. Não temos “bola de cristal”, não lemos “palma da mão”. Apenas analisamos as tendências, os gráficos, as simulações de oferta x demanda, os custos de produção para procurar determinar o “break-even” para os produtores, etc, etc. Produtores sabem plantar, analistas sabem analisar /montar cenários! E as combinações entre esses 2 profissionais podem criar oportunidades únicas!

O “responsável” pela alta do mercado na terça-feira foi a notícia “velha” onde produtores colombianos estariam dando um “default” de 1 milhão de sacas nos contratos já assumidos. O Brasil correu o mesmo risco, mas por aqui aparentemente as cooperativas e tradings conseguirem renegociar os contratos com seus produtores para entregas futuras. No Brasil o problema foi a quebra real em função da seca. Na Colômbia o problema foi o produtor “ter vendido barato demais” e agora a saca de café estar valendo o dobro! Aí está demonstrado novamente o risco, o perigo das “travas”, das “vendas futuras” sem a compra de um seguro contra a quebra na produção ou contra uma eventual alta nos preços por X, Y motivos.

Os “fundos+especuladores” terminaram o período comprados em +52.666 lotes (comprando +4.149 lotes) segundo o último relatório do CFTC*. Seguimos acreditando em preços entre 250-300 centavos de dólar por libra-peso até o vencimento do contrato Maio-22! E tudo indica um novo rallie até final desse ano 2021! Fiquem atentos!

Segundo a Cecafé, em Setembro-21 o Brasil exportou 3.111.905 sacas (-26% comparado ao Setembro-20). Segundo as atualizações no site da Cecafé, até o dia 15 de Out-21 o Brasil já embarcou 1,173 milhões de sacas e um total de solicitações para embarques para 1,357 milhões de sacas. Se o mercado manter essa mesma tendência, então em Outubro-21 o Brasil exportará entre 2.400-2.800 milhões de sacas! Poderá ser uma queda entre -33%/-47% contra o Out-20 (no mês de Out-20 o Brasil exportou +4,504 milhões de sacas)! Acreditamos que essa redução não será por falta de conteiners, mas sim por falta de produto!

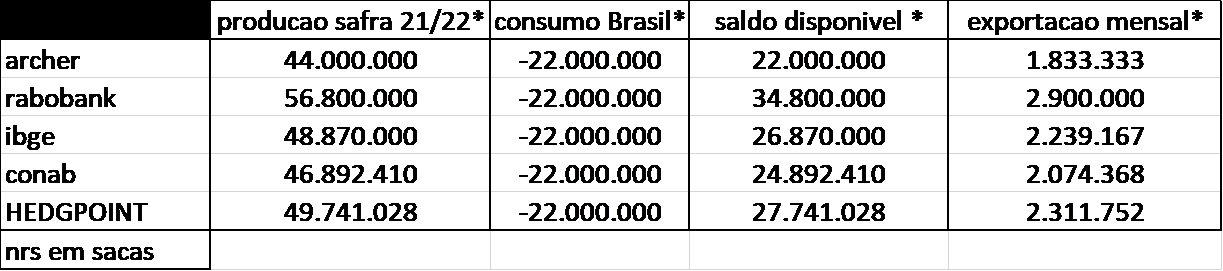

Considerando todos os cenários das principais casas para a produção da safra 21/22 e um consumo interno estimado em 22 milhões de sacas e mantendo a premissa onde o Brasil sempre vai manter um estoque de passagem ao redor dos 8,50 milhões de sacas (3 meses de estoque para consumo e 1 mês de estoque para honrar suas exportações) então o Brasil poderá exportar entre 1,800-2,900 milhões de sacas/mês.

Nos três primeiros meses da safra atual 21/22 o Brasil exportou na média 2.939 milhões de sacas! Acreditamos que a partir de Jan-22 esse número será abaixo dos 2 milhões de sacas/mês.

Na sexta-feira o fundador da Comco Trading, sr Nhung Ly, durante a conferência realizada na Suiça pela “Swiss Coffee Traders Association”, informou sua estimativa dos estoques atuais do Vietnam em 8,6 milhões de sacas distribuídas da seguinte forma: +4 milhões de sacas nas mãos de fornecedores locais; +3,6 milhões de sacas em zona portuária/alfandegada; e aproximadamente +1 milhão de sacas ainda na mão dos produtores.

Infelizmente aqui no Brasil a Conab segue sem informar o estoque de passagem da safra 20/21 para a safra 21/22. As cooperativas também continuam sem informar aos seus associados seus estoques atuais disponíveis e/ou comprometidos! Produtores também não revelam sua produção (a safra 21/22 já foi toda colhida). Ou seja, só saberemos a verdade quando Junho-22 chegar! Até lá, os “analistas” de plantão seguirão acompanhando os dados, fazendo “análises mirabolantes”, buscando “acertar” o máximo e “errar” o mínimo possível nas suas projeções!

Próximos suportes no Dez-21 @ 203, 196, 191 e 186 centavos de dólar por libra-peso e resistências @ 207, 215, e 217 centavos de dólar por libra-peso!

“Sugestões para próxima semana”:

Praticamente as mesmas da semana passada:

Mercado Spot: Seguir vendendo apenas o necessário para pagar as contas do dia/semana, com preço mínimo @ 1.350-1.500 R$/saca para o café tipo arábica e 1.650/1.700 R$/saca para “cereja descascado” e @ 850/900 R$/saca para o café tipo robusta. “Café premium” vai ser disputado a tapas daqui para frente!

Para a safra 22/23:

No Set-22: quem já tiver comprado proteção, através das compras de opções de venda “Put”, sugerimos manter a posição ou “rolar pra cima”.

Para quem tiver vendido opções de compra “Call” comprar uma nova opção de compra “Call” (acima do strike da opção de compra “Call” vendida) para montar uma estrutura – “Call-Spread” e se proteger contra uma eventual explosão nos preços!

– Para quem ainda tem posição em aberto, aguardem para vender, mas protejam-se contra eventuais baixas! Analisem a compra de opções de venda “Put” strike +200/+190 centavos de dólar por libra-peso ou comprando estruturas “Put-Spread” strike +200/-170 centavos de dólar por libra-peso! Lembrem-se: compra-se seguro para não precisar usar!! O mesmo princípio que vale para o seu carro deve ser usado para sua lavoura!

Acreditamos que o mercado ainda irá dar excelentes oportunidades para o produtor vender/travar com preços acima dos 1.500/1.700 R$/saca.

– Para aqueles que estão realizando “travas” para a safra 22/23 e 23/24 em diante não se esqueçam em fazer o seguro contra eventual quebra na safra e novas altas no mercado (comprando opções de compra “Call” ou “Call-Spreads” fora do dinheiro.

Ótima semana a todos!