Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

Principais Notícias para o Mercado de Renda Fixa

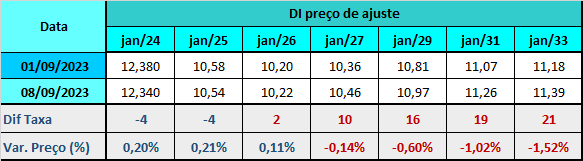

Na semana de feriados no Brasil e nos EUA, a curva ganhou 20 pontos de aumento da inclinação refletindo a persistência das preocupações com o cenário fiscal brasileiro e as incertezas sobre os planos do Fed para a política monetária. O spread entre os DIs jan/25 e jan/29 passou de 23 pontos-base na sexta-feira anterior (1º), para 43 pontos. Vale lembrar que esse spread em 03 de março de 2023 era de 72 pontos.

Os principais vetores que influenciaram o desenho da curva a termo foram:

-

a desconfiança do mercado de que o governo conseguirá cumprir a meta de déficit fiscal zero em 2024,

-

a possibilidade que estaria sendo estudada pelo governo de antecipar receitas de longo prazo do pré-sal para o curto prazo para garantir um cumprimento da meta em 2024, que não foi bem recebida pelo mercado, que prefere que o equilíbrio das contas públicas se dê mais do lado da despesa,

-

os ruídos com relação à possível mudança na meta de zerar o déficit em 2024,

-

o receio com o cenário inflacionário doméstico de curto prazo em função do avanço dos preços do petróleo (o barril para novembro fechou a semana a US$ 90,65, maior cotação desde novembro, acendendo um sinal de alerta para os preços internos dos combustíveis e, consequentemente para a inflação) e um possível efeito dos estragos causados pela passagem do ciclone no Rio Grande do Sul sobre preços de alimentos,

-

a subida forte do índice de gerentes de compras (PMI) da ISM referente ao setor de serviços dos EUA, atestando a resiliência da economia em um segmento sensível à inflação e a percepção de que a política monetária americana permanecerá em nível restritivo por mais tempo. O crescimento do PMI de serviços medido pelo Instituto para Gestão da Oferta (ISM) de 52,7 a 54,5 em agosto, foi a maior leitura do indicador desde fevereiro e contrariou a previsão de queda para 52,4,

-

e a queda dos PMIs de serviços na China e na Europa, sendo que neste último caso, o índice (47,9) já cruzou a linha dos 50 pontos, que marca a diferença entre contração e expansão, além da deflação dos preços ao produtor na zona do euro (-0,5%) em julho, acentuando os temores sobre uma desaceleração mais intensa nas duas regiões.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o IGP-DI, com avanço de 0,05% em agosto após redução de 0,40% em julho, ligeiramente abaixo da mediana das estimativas, de 0,14%,

-

e a queda da produção industrial de julho (-0,6%) ante junho, bem maior do que a mediana das estimativas (-0,3%).

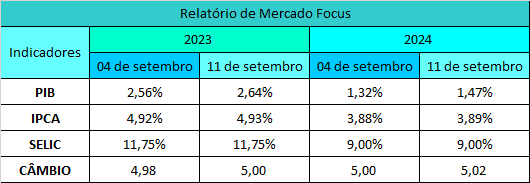

No Relatório de Mercado Focus (11), a projeção para a inflação oficial em 2023 passou de 4,92% para 4,93%. Um mês antes, a mediana era de 4,84%. Para 2024, foco principal da política monetária, a projeção passou de 3,88% para 3,89%. Há um mês, a mediana era de 3,86%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

o IPCA de agosto, com mediana das estimativas de 0,28%, que seria mais do que o dobro da inflação de 0,12% registrada em julho. Para a inflação acumulada em 12 meses, a mediana indica avanço a 4,66%, ante 3,99% em julho,

Nos EUA

a inflação ao consumidor (CPI) referente a agosto na quarta-feira (13),

o índice de preços ao produtor (PPI) também de agosto na quinta-feira (14),

Na Europa

a reunião de política monetária do Banco Central Europeu (BCE) na quinta-feira (14).

O dólar no mercado à vista terminou o pregão da sexta-feira (8) cotado a R$ 4,9828. Na semana, acumulou ganho em relação ao real de 0,86%.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

a incerteza em torno do ajuste nas contas públicas diante das notícias de que o governo avalia uma proposta de reforma administrativa para cortar gastos. As medidas que aumentavam a arrecadação foram consideradas insuficientes para conduzir ao prometido déficit primário zero em 2024,

-

o receio com a inflação diante da alta nos preços do petróleo ao maior nível em 10 meses, e por tabela nos preços dos combustíveis, o que poderia influenciar o ciclo de queda dos juros,

-

os dados mostrando que a economia americana e principalmente o setor de serviços seguem fortes, mesmo com o aperto monetário agressivo em andamento no país. Com isso, o mercado ficou mais inclinado a esperar uma nova alta da taxa básica de juros dos EUA este ano, embora, no momento, a aposta majoritária ainda seja de manutenção das taxas pelo menos até janeiro do ano que vem,

-

e os sinais de desaceleração no crescimento da China, um dos principais parceiros comerciais do Brasil.

Agenda de eventos e indicadores econômicos de 11 a 15 de setembro

Segunda-feira (11):

-

Brasil - FGV: IPC-S, BCB: Relatório Focus, Secex: Balança Comercial,

Terça-feira (12):

-

Brasil - Fipe: IPC, FGV: IPC-S Capitais de setembro (1ª Quadri), IBGE: IPCA de agosto, Tesouro: Leilão de LFT para 1º/9/2026 e 1º/9/2029 e de NTN-B para 15/8/2028, 15/8/2040 e 15/8/2050

-

EUA - API: estoques de petróleo na semana até 08 de setembro, estoques de gasolina, estoques de destilados,

-

Alemanha - ZEW: Índice de expectativas econômicas em setembro,

Quarta-feira (13):

-

Brasil - BCB: Fluxo Cambial, IBGE: Pesquisa Industrial Mensal Regional,

-

EUA - Deptº do Trabalho: CPI de agosto, DoE: Estoques de petróleo na semana até 1º de setembro, Estoques de gasolina, Estoques de destilados e Taxa de utilização das refinarias,

-

Zona do euro - Eurostat: produção industrial de julho,

-

Reino Unido - ONS: produção industrial de julho,

Quinta-feira (14):

-

Brasil - IBGE: Pesquisa Mensal de Serviços em julho, Tesouro: Leilão de LTN para 1º/10/2024, 1º/10/2025 e 1º/7/2027 e de NTN-F para 1º/1/2029 e 1º/1/2033,

-

EUA - Deptº do Trabalho: PPI de agosto, Deptº do Comércio: Vendas no varejo em agosto, Deptº do Trabalho: pedidos de auxílio-desemprego na semana até 2 de setembro, Número de pedidos de auxílio-desemprego continuados na semana até 26 de agosto,

-

Zona do euro - BCE divulga decisão de política monetária,

-

China - NBS: produção industrial, vendas no varejo e Investimentos em ativos fixos, todos de agosto,

Sexta-feira (15):

-

Brasil - IBGE: Pesquisa Mensal de Comércio em julho,

-

EUA - Fed de NY: índice Empire State de atividade industrial de setembro, e produção industrial de agosto, Univ. Michigan: Índice de Sentimento do Consumidor em setembro, Expectativas de inflação em 1 e 5 anos, Baker Hughes: poços de petróleo em operação,

-

Zona do euro - Eurostat: balança comercial em julho,

Fonte: Broadcast