USIM5: Ação da Usiminas opera em baixa após prejuízo bilionário; Itaú BB vê upside

Renda Fixa: a leitura positiva dos preços de abertura do IPCA de julho reforçou as apostas de corte de 75 pontos-base da Selic já em setembro, ainda que tanto a ata quanto as manifestações de membros do Banco Central tenham indicado ser "pouco provável" a mudança na dose de 0,50 pp.

O mercado relevou o índice cheio do IPCA de julho, de 0,12%, que ficou no teto das estimativas, ante queda de 0,08% em junho, e focou as atenções nos preços de abertura, que foi positiva, principalmente a desaceleração de preços de serviços e serviços subjacentes, aos quais o Banco Central vêm dando muita ênfase. Além disso, os núcleos arrefeceram e o índice de difusão caiu de 49% para 46%.

Outros vetores que influenciaram o desenho da curva foram:

-

os dados de inflação mais baixa no Brasil: a primeira prévia do IGP-M (-0,81%) de agosto continuou mostrando deflação, ainda que menor do que na mesma leitura de julho (-1,29%) e a queda de 0,34% do IPC-Fipe na primeira quadrissemana de agosto também surpreendendo, acelerando em 20 pontos-base em relação ao recuo de 0,14% no fim de julho,

-

o Índice Geral de Preços - Disponibilidade Interna (IGP-DI) registrando queda de 0,40% em julho, após uma redução de 1,45% em junho, ligeiramente menos negativo que a mediana das estimativas, de -0,42%,

-

o índice de sentimento do consumidor nos EUA elaborado pela Universidade de Michigan recuando em agosto na leitura preliminar, além da queda das expectativas para a inflação em 1 e 5 anos,

-

o índice de preços ao consumidor (CPI) nos EUA subindo 0,2% em julho, assim como também o núcleo, ambos em linha com as previsões, reforçando a chance de manutenção dos juros pelo Fed em sua decisão de setembro,

-

os dados fracos do comércio exterior na China na comparação anual. As exportações (-14,5%) e as importações (-12,4%) caíram muito mais do que as previsões de queda de 12,5% e 5,1%, respectivamente. A perspectiva é de que uma economia mundial mais fraca teria caráter desinflacionário e poderia reduzir a necessidade dos bancos centrais sustentarem uma política monetária apertada para conter a alta de preços,

-

a queda nos preços ao consumidor da China em julho, a primeira desde o início de 2021, aumentando a lista de sinais de desaceleração numa das maiores economias do mundo,

-

o risco fiscal, com retomada do debate sobre precatórios. O governo estuda incluir em uma Proposta de Emenda à Constituição (PEC) a possibilidade de classificar parte dos precatórios como uma despesa financeira. Isso deixaria o gasto fora do alcance do arcabouço e da meta de resultado primário, embora continue afetando o quadro fiscal ao impulsionar o endividamento do País,

-

o avanço da inflação ao produtor (PPI) nos EUA, com alta de 0,3% em julho em comparação a junho, maior do que o aumento de 0,2% esperado, aumentando as incertezas sobre os próximos passos do Fed,

-

e os receios com o setor bancário nos EUA provocando uma corrida para a segurança dos Treasuries. A taxa da T-Note de dez anos, referência global, fechou a semana em 4,15%, ante 4,04 na sexta-feira anterior (04).

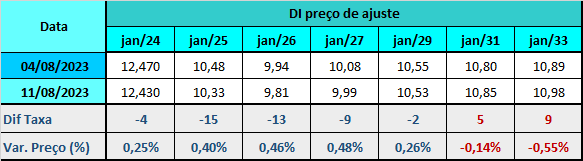

Na precificação da curva, a probabilidade de queda de 0,75 ponto para a Selic para o Copom de setembro, que girava em torno de 30% na segunda-feira (07), fechou a semana em 40%, enquanto a de corte de 0,50 caiu de cerca de 70% para 60%. Para o fim do ano, os DIs indicam Selic pouco abaixo de 11,50% e no fim de 2024, entre 8,75% e 9%.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

a Pesquisa Mensal de Serviços (PMS) com crescimento em junho ante maio abaixo do consenso. A leitura foi de que o resultado veio em linha com a percepção de desaceleração da atividade,

-

e as vendas do varejo restrito estáveis em junho, na margem, ante consenso de queda de 0,2%, enquanto as do varejo ampliado, que inclui as atividades de material de construção e de veículos, favorecidas pelos desoneração dos preços de automóveis, surpreendendo para cima, com alta de 1,20%, ante mediana das previsões de queda de 0,1%. As vendas de veículos saltaram 8,5% em relação a maio.

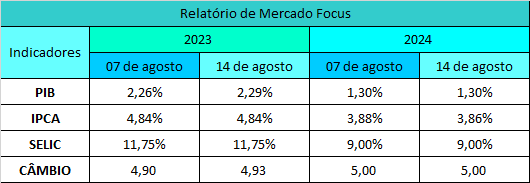

No Relatório de Mercado Focus (14), a projeção para a inflação oficial deste ano continuou em 4,84%, ainda acima do teto da meta (4,75%). Um mês antes, a mediana era de 4,95%. Para 2024, foco principal da política monetária, a projeção baixou de 3,88% para 3,86%. Há um mês era de 3,92%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

Brasil

a pesquisa Focus (14), que poderá trazer ajustes nas expectativas de inflação e Selic após a divulgação da ata do Copom e do IPCA de julho,

o possível anúncio de um reajuste dos preços dos combustíveis pela Petrobras (BVMF:PETR4), com os ganhos acumulados de sete semanas consecutivas do petróleo,

EUA

a ata da reunião de julho do Fed na quarta-feira (16), que poderá confirmar se o consenso nas apostas de pausa no ciclo de altas de juros no próximo encontro de política monetária está na direção certa,

as vendas no varejo na terça-feira (15),

a produção industrial na quarta-feira (16),

Zona do Euro

o PIB do segundo tri na quarta-feira (16),

a inflação ao consumidor (CPI) em julho na sexta-feira (18),

China

os indicadores de desemprego, produção industrial, varejo e setor imobiliário na noite de segunda-feira (14), após dados fracos do comércio exterior e inflação na semana anterior.

O dólar no mercado à vista terminou a sessão da sexta-feira (11) cotado a R$ 4,9041, acumulando ganhos de 0,59% na semana e de 3,69% em agosto.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

a média dos núcleos no IPCA de julho arrefecendo a 0,18% ante 0,20% em junho, a difusão atingindo 46,15% em julho ante 49,60% em junho, e Serviços diminuindo para 0,25% em julho após 0,62% em junho, elevando as apostas na curva de juros de corte de 0,75 pp na Selic em setembro,

-

a perspectiva de diminuição do diferencial de juros com queda da taxa Selic e manutenção dos Fed Funds,

-

os riscos de piora da economia global em razão da China, que apresentou uma bateria de dados mais fracos, como deflação de seu índice de preços ao consumidor (CPI) na comparação anual de julho e queda nas importações além do esperado pelo mercado,

-

o índice de sentimento dos consumidores dos EUA da Universidade de Michigan abaixo do esperado, com recuo também nas previsões para a inflação,

-

o alívio com a leitura do índice de preços ao consumidor (CPI) dos EUA em linha com as expectativas,

-

e o desconforto com o índice de preços ao produtor (PPI) de julho acima do esperado, aumentando o risco de que o Fed volte a apertar sua política monetária. O núcleo do PPI, que exclui itens voláteis como alimentos e energia, avançou 0,3% em julho ante junho, também acima da previsão de alta de 0,2%.

O monitoramento da CME Group mostrou leve redução das chances de manutenção da taxa básica americana em setembro, que voltaram a ficar abaixo de 90%. Há apostas de que, após nova pausa em setembro, o Federal Reserve volte a elevar os juros em novembro.