EUA compraram pesos argentinos e acertaram linha de swap de US$20 bi, diz Bessent

O boletim de notas de fim de ano das ações da maior operadora de redes de comunicação dos EUA, a AT&T (NYSE:T) (SA:ATTB34), não está nada bom.

Seus papéis tiveram baixíssimo desempenho, enquanto a companhia passa por uma profunda reestruturação para reconquistar a confiança dos investidores.

No fechamento do pregão de terça-feira, as ações da AT&T estavam cotadas a US$24,47, uma queda de quase 17% no ano, quando o índice de referência S&P 500 subiu 22% no mesmo período. As perdas da AT&T são quase o dobro de empresas rivais mais próximas, como a Verizon Communications (NYSE:VZ) (SA:VERZ34).

Essa persistente tendência de baixa das ações da T fizeram com que o retorno dos seus dividendos explodisse, atingindo quase 9%. Isso pode sinalizar aos investidores mais atentos que os mercados temem que a empresa possa cortar seus dividendos em breve.

O que acelerou a derrapada da AT&T neste ano foram suas últimas projeções, prevendo que o crescimento da sua divisão de conexão sem fio desaceleraria no ano que vem, após um forte desempenho em 2021.

O alerta veio depois que a AT&T divulgou seus melhores resultados trimestrais na divisão de telefonia em mais de uma década em outubro, o que respalda os esforços do CEO John Stankey de fazer a empresa voltar aos negócios de conexão sem fio e banda larga.

A AT&T, cuja sede está localizada em Dallas, está em meio a um grande esforço de transformação, que faz parte da sua nova estratégia de vender seus ativos de mídia e se tornar uma empresa mais enxuta e focada em telecomunicações. O maior exemplo dessa iniciativa é a combinação dos ativos de mídia da AT&T e Discovery (NASDAQ:DISCA) (SA:DCVY35) em uma nova empresa de capital aberto.

Mas esse acordo, que deve ser concluído no ano que vem, gerou dúvidas quanto à sustentabilidade do seu dividendo trimestral de US$0,56 por ação, em meio à especulação de que a companhia cortará seus pagamentos, após a separação dos seus ativos de mídia. Seu retorno anual de quase 9% com dividendos, o maior entre as grandes empresas americanas, é reflexo desse risco.

Em meio a essa incerteza, alguns analistas estão agora vendo valor nas ações da AT&T.

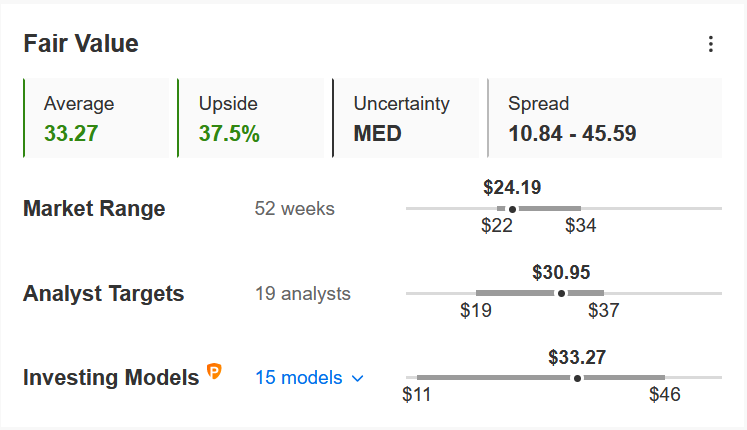

Gráfico: InvestingPro

De acordo com o modelo do InvestingPro, a T está subvalorizada em comparação com seus pares e pode registrar um salto de 37% se suas ações se aproximarem do seu valor justo de US$33,23 por unidade.

Oportunidade atraente de risco-retorno

Na semana passada, o Morgan Stanley (NYSE:MS) atualizou sua classificação da AT&T de “acima do mercado” para “na média do mercado”, reduzindo seu preço-alvo de US$32 para US$28. A nova projeção ainda está 14% acima do fechamento da AT&T na terça-feira. O analista disse o seguinte:

“Acreditamos que o recente baixo desempenho da ação criou uma atraente oportunidade de risco-retorno, ao mesmo tempo em que vemos diversos catalisadores destravando valor até meados de 2022”.

Sua nota continuou:

“Acreditamos que a unidade de comunicação da AT&T está subvalorizada e deve receber nova classificação à medida que a transação com a WarnerMedia/Discovery vai ficando mais clara.”

Analistas do Barclays (LON:BARC), em nota emitida aos clientes ontem, também atualizou a classificação da AT&T de acima da média para neutra, dizendo que seus papéis estão subvalorizados e definindo seu preço-alvo para US$30 por ação:

“Estamos sinalizando a relativa atratividade da AT&T para investimento há algum tempo, mas não atualizamos sua classificação, por causa do atraso no acordo com a Warner Media decorrente de fatores técnicos e da incerteza em relação ao ambiente competitivo”.

“No entanto, o cronograma está ficando mais alinhado à oportunidade, graças a catalisadores futuros, como proximidade do ciclo de projeções de 2022 para empresas de telecomunicações e possível decisão sobre a estrutura do acordo com a Warner Media.”

Conclusão

A AT&T continua sendo uma aposta arriscada, em meio à sua atual reestruturação. Se a empresa tiver sucesso nessa empreitada, sua nova estrutura permitirá que sua gerência se concentre em seu núcleo operacional de telecomunicações e se expanda quando a integração completa da tecnologia 5G criar novas oportunidades.

Para os investidores com alta tolerância ao risco, em nossa visão, a AT&T continua sendo uma escolha ideal. No entanto, o futuro dos seus dividendos ainda é incerto.