Última chance de assinar o InvestingPro por menos de R$ 2 por dia

-

O índice de volatilidade VIX registrou uma forte baixa de 41% nas últimas quatro semanas, uma das quedas mais profundas da série histórica.

-

Enquanto isso, gestores desmontam posições no dólar ao ritmo mais acelerado em um ano, na crença de que não haverá mais altas de juros nos EUA.

-

Os últimos oito dias de novembro não costumam decepcionar os mercados.

-

Perdeu a Black Friday? Não tem problema, garanta o InvestingPro com até 55% de desconto nesta Cyber Monday

1. História se repete com perfeição até agora no ano

Historicamente, o período de novembro a janeiro é o mais favorável para o mercado de ações, iniciando uma fase de seis meses de alta. Em 2023, o mercado seguiu esse padrão com precisão:

CYBER MONDAY: Tenha mais desconto no plano bianual com cupom “investirmelhor”

-

Uma forte alta na primeira metade do ano.

-

Uma desaceleração no terceiro trimestre.

-

Uma retomada da alta no final do ano, com o S&P 500 registrando uma valorização de mais de +7% em novembro.

Os dados históricos desde 1945 mostram que a semana de Ação de Graças é positiva para o S&P 500, com um ganho médio de 0,60%. Esse número aumentou para 0,87% desde 2000.

Isso significa que os investidores podem esperar o famoso rali de Natal? Ainda é cedo para dizer. Mas as chances são boas para os otimistas.

2. Queda histórica na volatilidade

O índice de volatilidade VIX teve uma forte queda, caindo 41% nas últimas quatro semanas (de 21,27 para 12,46). Essa foi a nona maior queda de quatro semanas na história do índice.

Ao fechar a sessão de sexta-feira a 12,46, o VIX atingiu o menor nível desde janeiro de 2020. Veja as nove maiores quedas de quatro semanas do índice:

-

2016: -53%, chegando a 12

-

2018: -50%, chegando a 14,6

-

2020: -45%, chegando a 20,8

-

2020: -45%, chegando a 35,9

-

2021: -44%, chegando a 17,2

-

2013: -43%, chegando a 12,9

-

2011: -43%, chegando a 24,5

-

2020: -42%, chegando a 38,2

-

Ano atual 2023: -41%, chegando a 12,5

Um detalhe interessante é que o desempenho do S&P 500 após esses eventos foi, na maioria das vezes, positivo:

-

Um ano depois, apenas uma vez foi negativo.

-

Nove meses depois, apenas duas vezes foram negativos.

-

Seis meses depois, apenas uma vez foi negativo.

No momento, o índice está apoiado em seu suporte, como mostra o gráfico abaixo.

3. Último oito dias de novembro costumam ser de alta

O final de novembro é um período historicamente favorável para os mercados, especialmente para o S&P 500. Desde 1950, os dias de 23 a 30 de novembro sempre apresentaram ganhos consistentes; na média, o mercado nunca teve uma queda nesse intervalo.

A distribuição dos ganhos é a seguinte:

-

Dia 23: +0,20%

-

Dia 24: +0,48%

-

Dia 25: +0,15%

-

Dia 26: +0,21%

-

Dia 27: +0,22%

-

Dia 28: +0,12%

-

Dia 29: +0,03%

-

Dia 30: +0,09%

Vamos ver se o mercado vai seguir a tendência histórica mais uma vez.

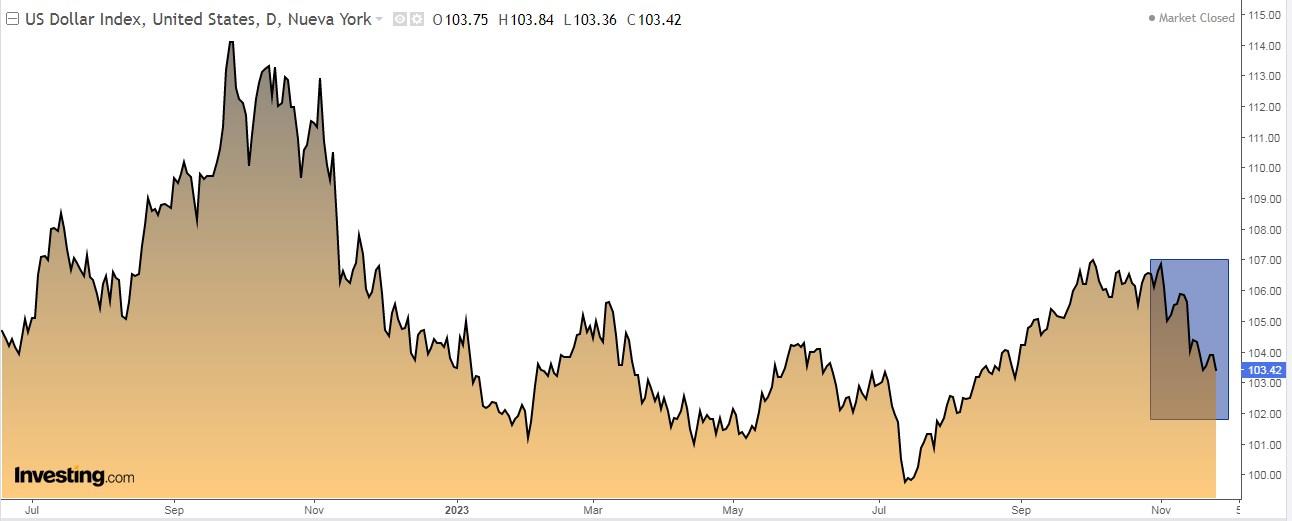

4. Dólar em queda

Os gestores institucionais perderam a confiança no dólar, por acreditar que o Federal Reserve não vai mais subir juros, podendo inclusive reduzi-los em 2024.

Por isso, estão desmontando posições na moeda americana no ritmo mais forte em um ano, diminuindo 1,6% de suas posições abertas.

Segundo a State Street, só houve seis vendas tão rápidas nas últimas duas décadas, sendo a mais recente em novembro de 2022.

A desvalorização do dólar significa que os consumidores e governos estrangeiros conseguem mais dólares por cada unidade de sua moeda local. Esse poder de compra maior permite que eles comprem mais produtos e serviços das empresas americanas, melhorando os lucros das empresas globais sediadas nos EUA no próximo trimestre.

5. Sentimento do Investidor (AAII)

O sentimento otimista, ou seja, a expectativa de que as ações vão subir nos próximos seis meses, aumentou 1,2 pontos percentuais para 43,8%. O otimismo está acima da média histórica de 37,5%.

O sentimento pessimista, ou seja, a expectativa de que as ações vão cair nos próximos seis meses, está em 28,1% e está abaixo da média histórica de 31%.

***

Perdeu a Black Friday? Não se preocupe, ainda temos a Cyber Monday no InvestingPro! Ainda dá tempo de garantir descontos incríveis. Melhore seus investimentos com dados mais rápidos e tenha a vantagem que precisa para superar o mercado. Não perca essa chance — acesse agora e torne suas visões de mercado ainda mais poderosas.

Aviso: Este artigo tem fins meramente informativos e não constitui qualquer oferta ou recomendação de investimento.