Ibovespa recua com fiscal no radar; MRV&Co desaba

Se não houver qualquer surpresa de última hora, tudo indica que os parlamentares americanos chegarão a um acordo em relação ao teto da dívida pública, o que deve gerar uma enxurrada de comentários de especialistas sobre a liquidez.

A história, de forma bastante simplificada, é a seguinte: o governo precisa reconstituir sua reserva na Conta Geral do Tesouro (CGT) junto ao Federal Reserve, emitindo títulos e drenando a liquidez do sistema.

Aqui, consigo imaginar vocês se perguntando: O que isso realmente significa? Será que é verdade?

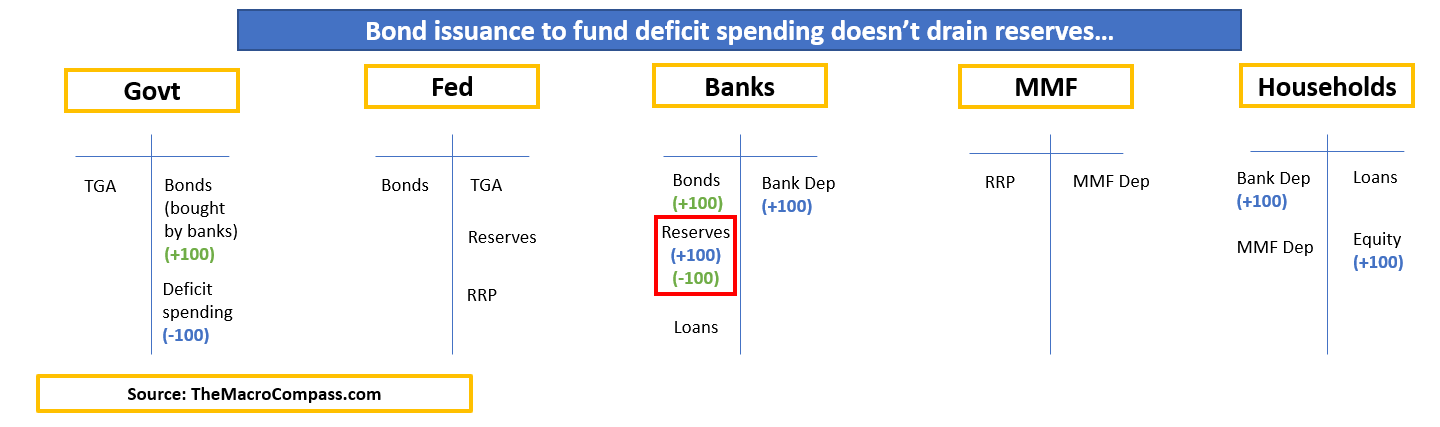

Os mecanismos monetários são mais facilmente compreendidos por meio do uso da tradicional contabilidade T.

Em nosso modelo simplificado, consideraremos 5 agentes (governo, Fed, bancos comerciais, fundos de mercado monetário e famílias) e iremos simular cada transação monetária - as cores ajudarão a "acompanhar o fluxo do dinheiro".

CONFIRA: Monitor de juros do Federal Reserve

Antes de falarmos sobre a reconstrução da CGT após o limite da dívida, vamos começar com a emissão de títulos para financiar o déficit.

AZUL: O governo gasta US$ 100 (déficit), injetando patrimônio líquido no setor privado (patrimônio das famílias), de modo que as famílias agora têm US$ 100 a mais em depósitos bancários. Esses depósitos bancários se tornam passivos para os bancos, e a elevação correspondente nos ativos representa um aumento de US$ 100 nas reservas bancárias.

VERDE: O governo "precisa" emitir US$ 100 em títulos para "financiar" seu déficit, e os bancos usam parte de suas reservas maiores para comprar US$ 100 em títulos.

Não há redução nas reservas bancárias quando o governo emite títulos para "financiar" o déficit.

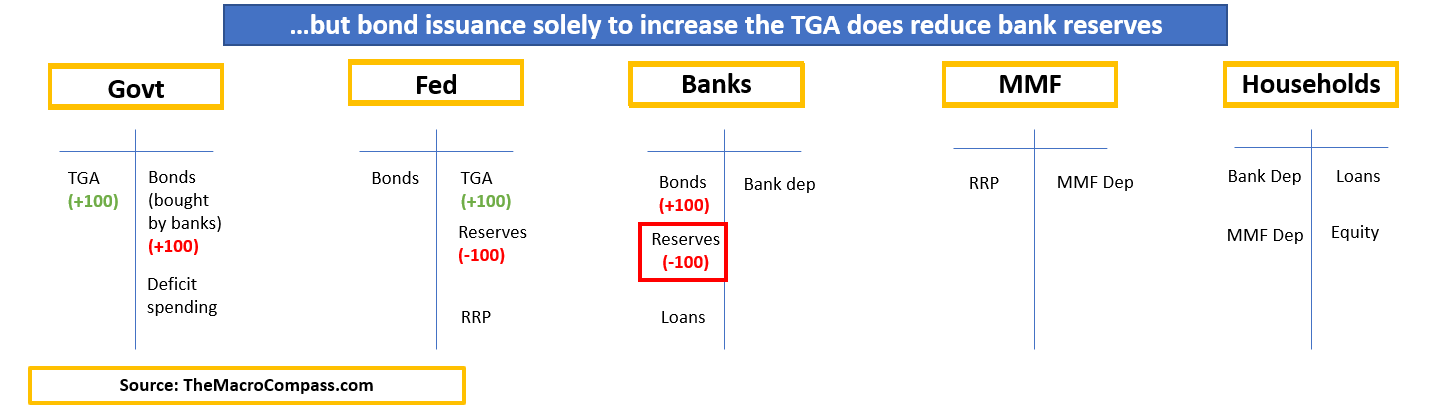

Mas o que acontece se o governo emitir títulos exclusivamente para reabastecer sua Conta Geral do Tesouro, como geralmente ocorre após um acordo sobre o limite da dívida?

VERMELHO: O governo emite US$ 100 em títulos sem gastar nada na economia real, e os bancos têm de absorver a nova emissão de títulos, diminuindo as reservas bancárias existentes (US$ -100).

VERDE: O governo reabastece sua Conta Geral do Tesouro, o que deve ser refletido na composição das obrigações do Fed: a CGT aumenta US$ 100, e as reservas bancárias diminuem US$ 100. A CGT sobe US$ 100, e as reservas bancárias caem US$ 100.

É assim que a reconstrução da TGA "drena" a "liquidez" (ou seja, as reservas) do sistema financeiro.

Se o governo emite títulos sem gastar dinheiro da economia real e os bancos/setor privado precisam absorver essa nova emissão sem receber recursos adicionais, as reservas bancárias são afetadas.

Mas, por que as reservas bancárias são chamadas de "liquidez"?

As reservas bancárias são o dinheiro disponível para os bancos. Eles utilizam essas reservas para transações entre si e com o Fed. Podemos pensar nelas como o "lubrificante" das engrenagens da mecânica monetária. Quanto mais reservas disponíveis, em condições equivalentes, mais fácil para os bancos participarem dos mercados de recompra e fornecerem liquidez aos participantes do mercado.

As reservas também fazem parte dos ativos líquidos de alta qualidade dos bancos, conhecidos pela sigla em inglês HQLA. Um saldo maior de reservas pode incentivar os bancos a assumirem mais riscos em sua carteira de liquidez, como comprar títulos corporativos. Isso, por sua vez, comprime os spreads de crédito e cria um ambiente mais favorável para os investidores em ações.

Por outro lado, a redução das reservas geralmente está associada a uma postura de investimento mais defensiva por parte dos bancos e a uma menor oferta de liquidez nos mercados.

Então, podemos afirmar com certeza que a reconstituição da CGT irá drenar a liquidez do sistema financeiro?

Teremos que esperar para ver.

***

Este artigo foi originalmente publicado em The Macro Compass.