62,88% de retorno — com esta IA, você também pode superar o mercado!

- Menor inflação nos EUA e desvalorização do dólar favorecem renda fixa internacional.

- Títulos de mercados emergentes dispararam desde a mínima de outubro.

- É provável que haja uma continuação, mas os ganhos devem ser limitados.

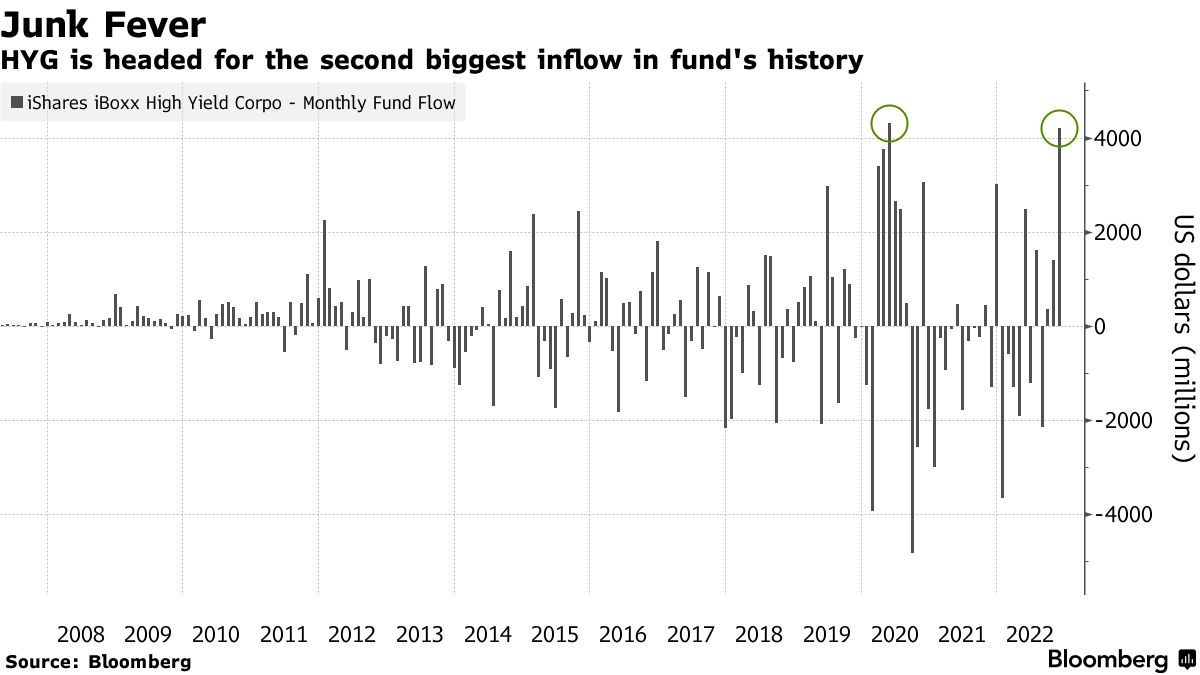

O mercado de títulos pode estar se ajeitando. Na semana passada, o fundo de títulos corporativos iShares iBoxx High Yield (NYSE:HYG) registrou mais uma forte entrada líquida de recursos. Com isso, o ETF de papéis “junk” deve registrar sua segunda maior captação líquida mensal desde a sua criação. Isso ocorre no momento em que a alta de juros está diminuindo e as expectativas de inflação implícita se estabilizaram.

Apetite para o risco: títulos de alto rendimento registram forte entrada de recursos em novembro

Fonte: Bloomberg

No último mês, as treasuries tiveram uma alta de cerca de 2%, enquanto o crédito corporativo vem registrando um forte interesse dos investidores. O fundo iShares iBoxx $ Inv Grade Corporate (NYSE:LQD) acumula um retorno total de 6,5%, enquanto dívidas mais arriscadas, conforme HYG, estão positivas em 2%. O prazo dos títulos do LQD é muito maior se comparado ao do HYG, portanto a recente queda nos juros de médio prazo beneficiou bastante as dívidas corporativas “high-grade”. O que está bastante verde no mapa de calor de desempenho dos ETFs é a ação dos preços dos títulos dos mercados emergentes.

Mapa de calor do desempenho de um mês: títulos de mercados emergentes em destaque na renda fixa

Fonte: FinViz

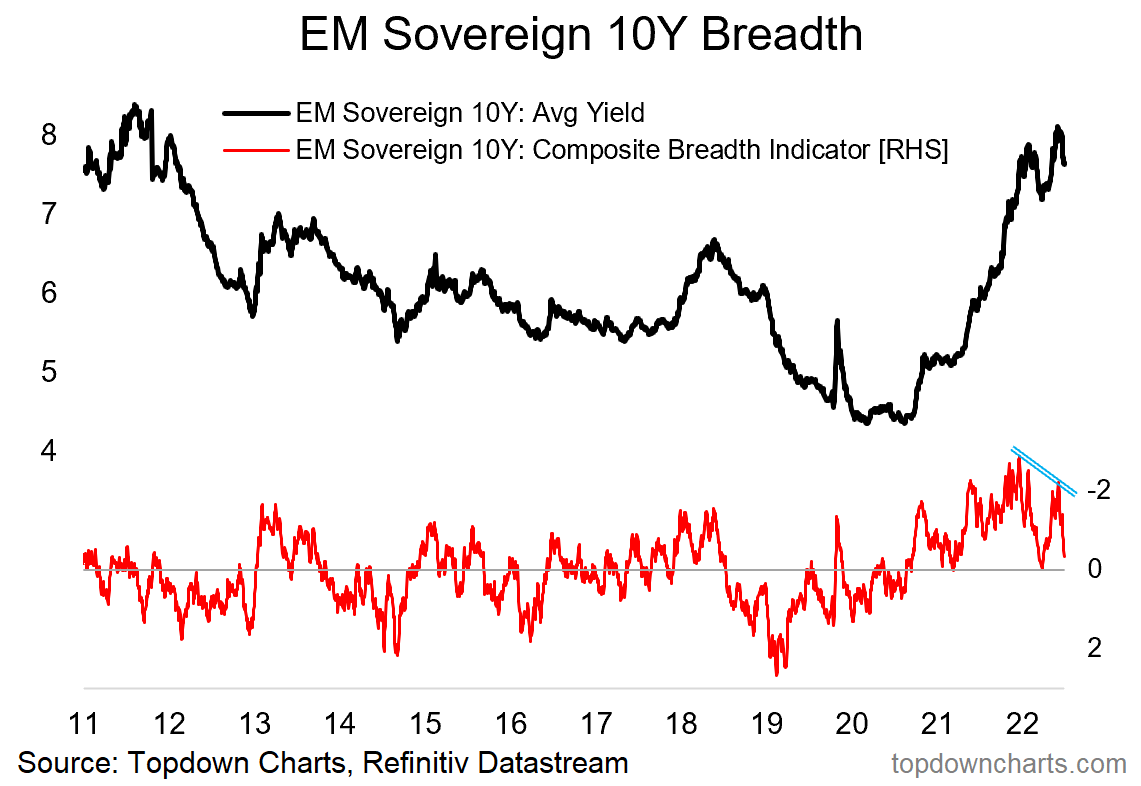

O fundo de títulos de países emergentes iShares J.P. Morgan USD Emerging Markets Bond (NASDAQ:EMB) acumula uma alta de 7%, incluindo dividendos. A desvalorização do dólar cria mais vento favorável para a renda fixa estrangeira, principalmente dívidas de mercado emergentes. Callum Thomas, da Topdown Charts, sempre fornece boas análises, combinando análise técnica e macro. Ele descobriu que há uma divergência baixista entre uma nova máxima recente nos rendimento e no número de países emergentes que estão registrando novas máximas de retornos, um sinal de que a tendência de alta nos títulos dos mercados emergentes está sob grave ameaça. E isso pode acabar contribuindo para os preços dos papéis.

Divergência baixista nos rendimentos: favorável aos preços dos títulos de mercados emergentes

Fonte: Topdown Charts

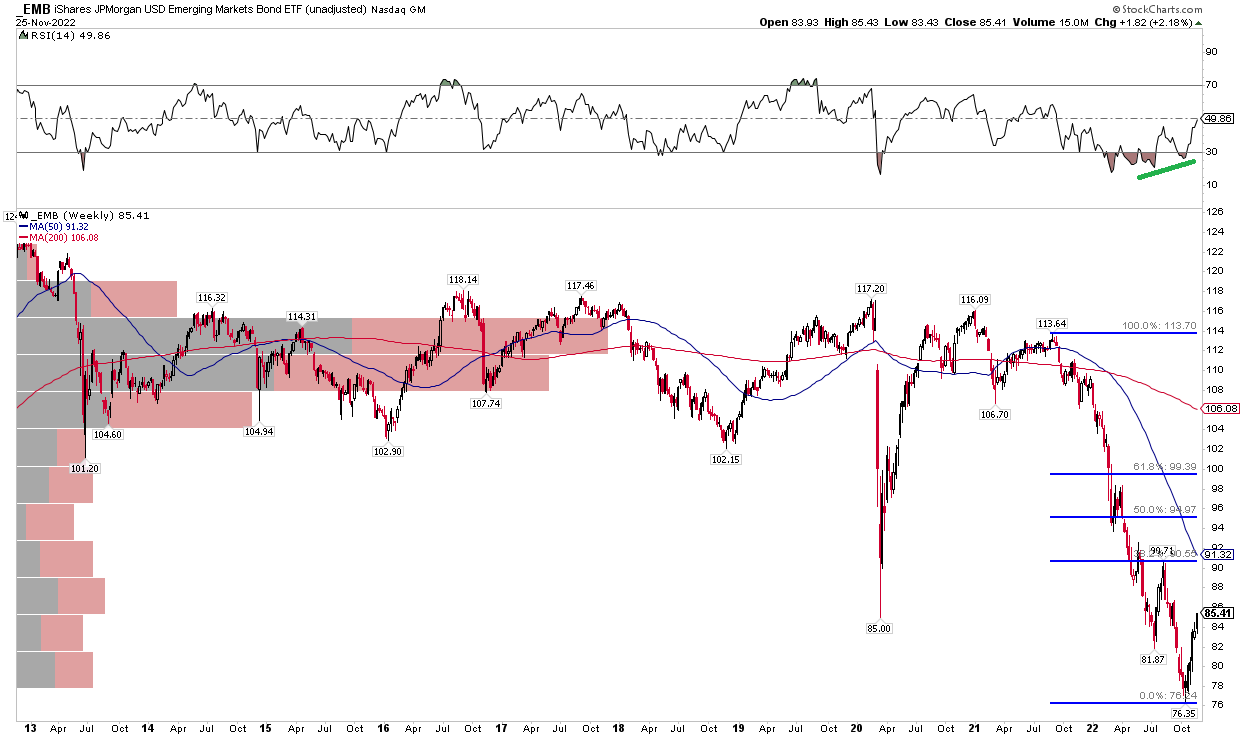

Vejamos para onde podem ir os títulos de mercados emergentes, em vista do potencial de alta visto nos dados macro. Ampliei a perspectiva para os últimos 10 anos, usando as velas do gráfico semanal do EMB (títulos de mercados emergentes). É possível ver a intensidade da queda desde o pico há mais de um ano. O EMB perdeu quase um terço do valor, alcançando a mínima da Covid. Depois de um avanço de mais de 10% em relação ao ponto mais baixo de outubro, o fundo ainda está US$ 6 abaixo da média móvel de 50 semanas.

Minha visão é que o ETF ainda tem mais espaço para subir, mas pode encontrar resistência acima de US$ 90, máxima do repique de agosto de 2022 e onde a média de 50 semanas entrará em jogo. No nível de US$ 91 há uma confluência de outra resistência, já que a retração de 38,2% de Fibonacci está ali.

Observe também que houve uma leve divergência altista no IFR semanal entre a mínima no preço do último mês de julho e a mínima histórica registrada em meados de outubro. O IFR não confirmou a nova mínima no mês passado. Portanto, há indicativos de que o atual repique ainda tem espaço para correr.

EMB: divergência altista, mais espaço para alta

Fonte: Stockcharts.com

Conclusão

Com o recuo das taxas, em meio ao menor temor de inflação e desvalorização do dólar, os títulos de dívida de mercados emergentes se beneficiaram bastante. Considera que a alta pode continuar, mas os ganhos devem ser limitados por três pontos de resistência na região inferior dos US$ 90.

Aviso: Mike Zaccardi não possui qualquer instrumento financeiro mencionado neste artigo.