Bitcoin dispara acima de US$ 116 mil após discurso de Powell e ganha fôlego

Este artigo foi escrito exclusivamente para o Investing.com. Publicado originalmente em inglês em 24/07/2020

Com a política de juros zero e a enorme flexibilização quantitativa reduzindo as taxas na ponta mais longa da curva de crédito, os investidores esperam que a expansão dos múltiplos impulsione os preços das ações. Afinal, o argumento é que não existe alternativa e, diante da expectativa de que os resultados sejam fortemente impactados pela pandemia de coronavírus, a única coisa capaz de fazer as ações subir são os múltiplos. Mas os acontecimentos passados tendem a contar uma história diferente.Os juros baixos não produzem múltiplos mais altos – quem faz isso são os lucros.

Já vimos essa narrativa dos juros baixos antes, quando as taxas afundaram após a crise financeira de 2008 e 2009. A expansão dos múltiplos levou anos. A Europa também vem adotando juros baixos há um bom tempo e, até mesmo os múltiplos de uma sólida economia exportadora, como os da Alemanha, não viram o mesmo nível de expansão que estamos vendo nos EUA atualmente.

Múltiplos e rendimentos

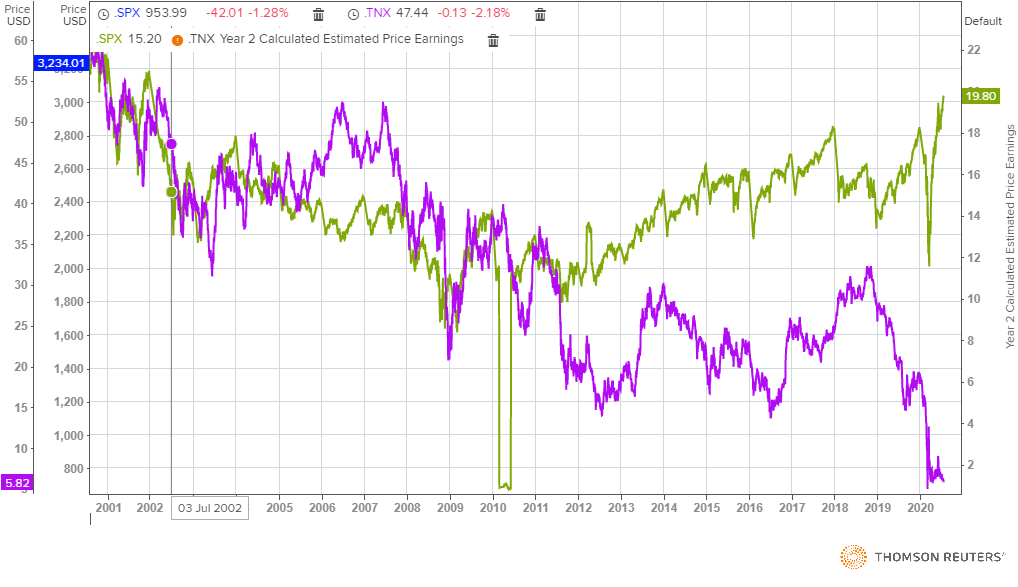

O índice de preço/lucro (P/L) projetado para um ano no S&P 500 subiu recentemente para 19,8, seu nível mais alto desde abril de 2002. Naquela época, os múltiplos P/L apresentavam contração após o estouro da bolha das empresas “ponto.com”. Os múltiplos caíram para cerca de 9 em 2009. À medida que o Fed cortava as taxas de juros após a recessão de 2009, os rendimentos dos treasuries, títulos do governo americano, afundavam e os múltiplos P/L começaram de fato a se expandir, praticamente dobrando para 18 em dezembro de 2017.

O interessante é que, de 2011 a 2013, mesmo com o Federal Reserve mantendo a taxa básica de juros inalterada a 0,25%, o rendimento dos treasuries de 10 anos saltou de 1,6% para cerca de 3%. Enquanto isso, o P/L do S&P 500 registrava expansão de 11 para 15.

Quando a rentabilidade dos títulos de 10 anos começou a cair para cerca de 1,5% em meados de 2016, houve um crescimento bastante pequeno no P/L, que subiu para aproximadamente 16. Em seguida, os rendimentos começaram a subir antes do primeiro aumento de juros do Fed desde 2005 e continuaram em tendência de alta por mais dois anos, até outubro de 2018. Naquela época, o índice P/L do S&P havia subido para 18.

Os resultados podem ter importância maior

Embora os juros baixos tenham coincidido, no passado, com o aumento do índice P/L, nem sempre foi assim. Tudo indica que a direção das taxas de juros pode ter pouco ou nada a ver com os múltiplos de resultados do S&P 500. E nada indica que não existe outra forma de expandir os múltiplos a não ser via queda de juros.

O que parece importar mais para a direção dos múltiplos de resultados é a taxa de mudança dos lucros em si, em que o rápido crescimento dos resultados impulsiona a expansão dos múltiplos. A correlação parece ser bastante próxima se a considerarmos apenas a olho nu, como neste gráfico que mostra o índice P/L do S&P contra o lucro por ação agregado.

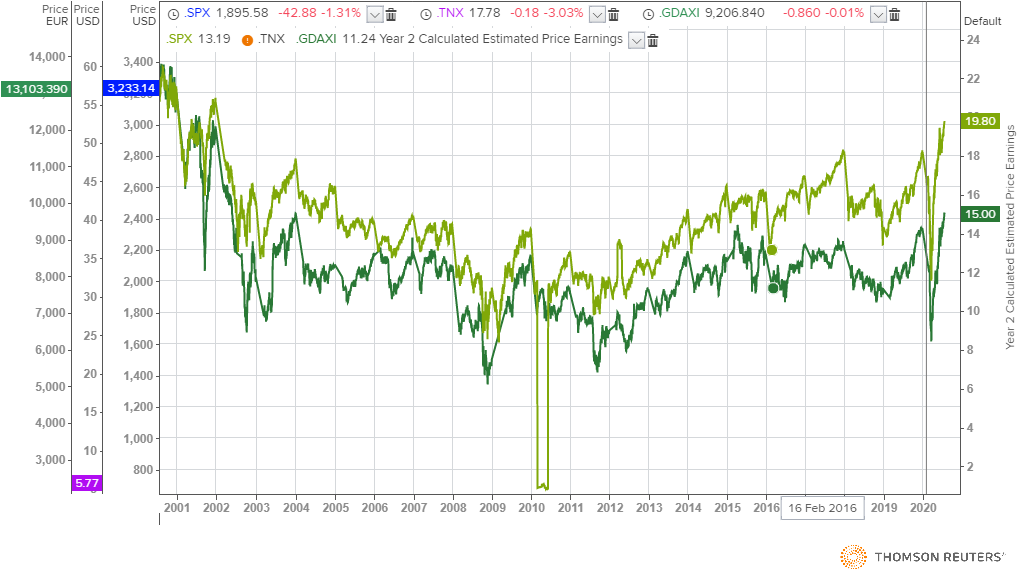

Mesmo levando em consideração a Alemanha, cujos títulos de 10 anos rendem -50 pontos-base, o DAX vem sendo negociado com um P/L de 15. Esse desempenho está na margem superior da sua faixa histórica desde 2003. Os múltiplos do DAX caíram forte em 2009, atingindo a mínima de cerca de 7 ante 14 um ano antes e desde então mais do que dobraram. Foi necessária mais de uma década de baixos rendimentos de títulos e pelo menos cinco anos de política de juros zero por parte do Banco Central Europeu para que isso acontecesse. Os múltiplos do S&P dobraram em um tempo muito menor.

Portanto, as taxas de juros também têm pouco a ver com a expansão ou contração dos múltiplos P/L, pelo menos nos últimos 20 anos, quando os juros nas economias desenvolvidas giravam em torno de zero. Se esse for o caso, pode representar um grande problema para o mercado acionário. Tudo leva a crer que a contração dos resultados deve gerar uma contração dos múltiplos. Assim sendo, o S&P deve ter dificuldade para continuar subindo a partir do patamar atual, podendo inclusive enfrentar um forte declínio.