Fique por dentro das principais notícias do mercado desta terça-feira

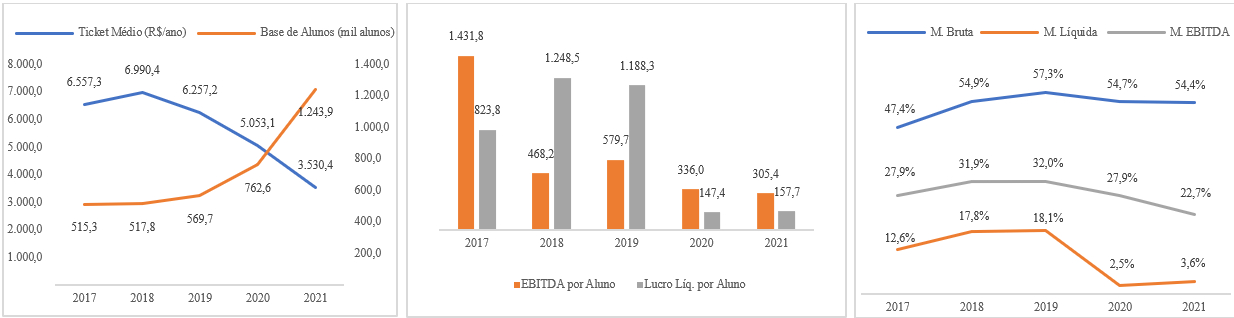

A YDUQS Participações S.A. (YDUQ3) atua no setor educacional, principalmente com foco no ensino superior. Entre suas principais marcas, destaca-se a Universidade Estácio (SA:YDUQ3) de Sá. Em 2021, a companhia encerrou o exercício com 1.243.900 alunos matriculados, sendo 953.000 (76,6%) no ensino digital.

A seguir, será realizada uma análise da companhia para verificar se o momento é oportuno para investir em suas ações, principalmente após a cotação ter caído 69% desde janeiro de 2020, quando alcançou seu maior preço.

Ao analisar os dados financeiros da empresa, observa-se que, em 2021, a receita líquida aumentou 14% em relação a 2020 e 23% em relação a 2019. Contudo, ao decompor os números com base na quantidade de alunos matriculados, percebe-se que houve uma deterioração no resultado da companhia, conforme ilustrado nos gráficos abaixo:

Percebe-se que a receita total só aumentou por causa do aumento expressivo de alunos matriculados. Ocorre que esse aumento veio acompanhado de uma forte redução do ticket médio, o que ocasionou uma queda significativa nas margens e no lucro da empresa. Isto é, a empresa sacrificou suas margens para aumentar sua base de alunos. A questão central é saber se a empresa conseguirá recuperar a lucratividade sem perder esses alunos.

Nesse sentido, é necessário que haja um aumento do ticket médio sem comprometer a base de alunos para viabilizar uma recuperação.

Todavia, a expectativa para os próximos anos é de baixo crescimento econômico e de redução da renda da população. Lembrando que o PIB do Brasil cresceu 4,6% em 2021 e mesmo assim a empresa apresentou piora no seu resultado. Já as estimativas para 2022 e 2023 é de um crescimento de 0,65% e 1%, segundo dados extraídos do boletim Focus divulgado em 22/04/2022.

Além disso, o aumento das taxas de juros diminui a atratividade do financiamento estudantil, pois aumenta seus custos. Ademais, além de reduzir a demanda pelos serviços prestados pela empresa, o aumento de juros pode resultar em um aumento da PDD, que já foi bem elevada em 2021 (514 milhões ou 11,8% da receita).

Não bastasse isso, a principal marca da empresa, a Universidade Estácio de Sá, possui uma reputação “ruim” no site Reclame Aqui, segundo avaliação de mais de 10 mil usuários. Destes, apenas 38,8% responderam que voltariam a fazer negócio com a instituição.

Por sua vez, a inflação persistentemente alta continuará pressionando seus custos, principalmente os de pessoal, os quais representam 60% dos custos dos serviços prestados. Segundo dados do boletim Focus divulgado em 22/04/2022, o IPCA deve fechar o ano em 7,65%.

Nesse cenário, dificilmente a empresa conseguirá aumentar o ticket médio acima da inflação sem impactar a base de alunos, ainda mais que o foco da empresa é preponderantemente baseado no preço.

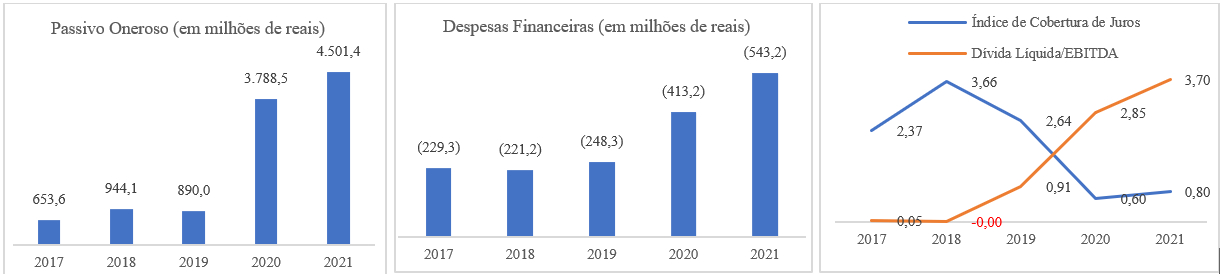

Outro ponto que chama atenção é o aumento do endividamento da empresa, que saiu de 890 milhões em 2019 para 4,5 bilhões em 2021. Por conseguinte, as despesas financeiras também aumentaram na mesma proporção.

Em 2021, as despesas financeiras excederam em 136 milhões o lucro operacional da companhia, que só teve lucro graças aos incentivos fiscais e à receita financeira. Em 2022, estima-se que as despesas financeiras aumentem para cerca de 650 milhões em razão do aumento da taxa Selic, o que equivale a um acréscimo de 20% em relação a 2021. A companhia precisará aumentar seu lucro operacional de forma significativa para não enfrentar problemas financeiros, se é que já não está enfrentando, o que não será trivial em razão das perspectivas descritas acima. Além do mais, há aproximadamente 1 bilhão de dívidas a vencer em 2022, as quais precisarão ser roladas, provavelmente a um custo maior.

Vale destacar, ainda, que a companhia possui um passivo judicial de R$ 1,7 bilhão não provisionado no balanço, haja vista terem sido classificadas como perdas possíveis. Embora essas perdas não sejam prováveis, segundo classificação da companhia, é mais um risco que pode impactar negativamente seu resultado.

Importante ressaltar que o custo de capital (WACC) da firma foi estimado em 14,7% com base no CAPM, muito acima do ROIC de 7,4% obtido pela empresa em 2021. Isso significa que a empresa está destruindo valor, pois o retorno obtido com a utilização dos recursos próprios e de terceiros é inferior ao custo desses recursos.

Portanto, recomenda-se, no momento, não investir nas ações da YDUQS PARTICIPAÇÕES S.A (YDUQ3) até que ocorra uma melhora nos dados financeiros da companhia. Diante dos riscos envolvidos, é melhor aguardar a empresa demonstrar que tem capacidade de reverter essa situação do que “pagar para ver” e incorrer em prejuízo.