Paralisação do governo dos EUA começa em meio a divisão partidária em Washington

Introdução e contexto de mercado

A Sagicor Financial Company Ltd. (TSX:SFC) apresentou seus slides para investidores do 1º tri de 2025 em 14 de maio, destacando a significativa trajetória de crescimento da empresa e o que a administração descreve como uma oportunidade atrativa de avaliação. A provedora de seguros e serviços financeiros, que opera na América do Norte e no Caribe, enfatizou seu progresso substancial desde sua listagem na Bolsa de Valores de Toronto em 2019, apontando para uma notável desconexão entre seu desempenho financeiro e sua avaliação atual de mercado.

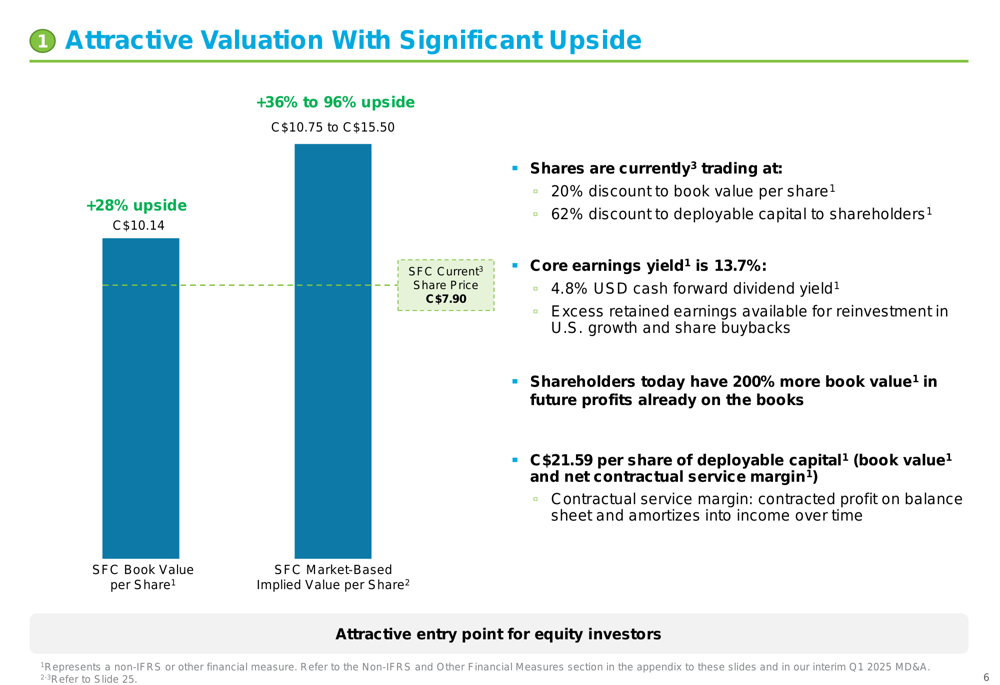

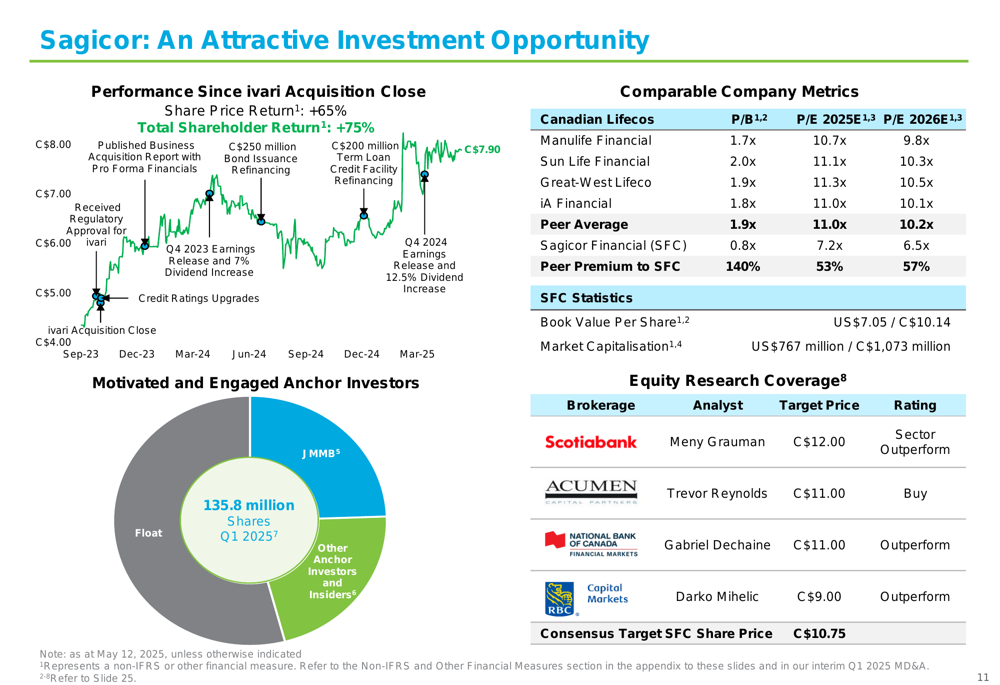

Negociando a C$ 8,56 em 11 de junho de 2025, as ações da Sagicor ganharam 65% desde a conclusão da aquisição da ivari, com o retorno total aos acionistas atingindo 75% durante o mesmo período. Apesar dessa valorização, a apresentação da empresa enfatizou que as ações continuam sendo negociadas com um desconto de 20% em relação ao valor contábil.

Resumo executivo

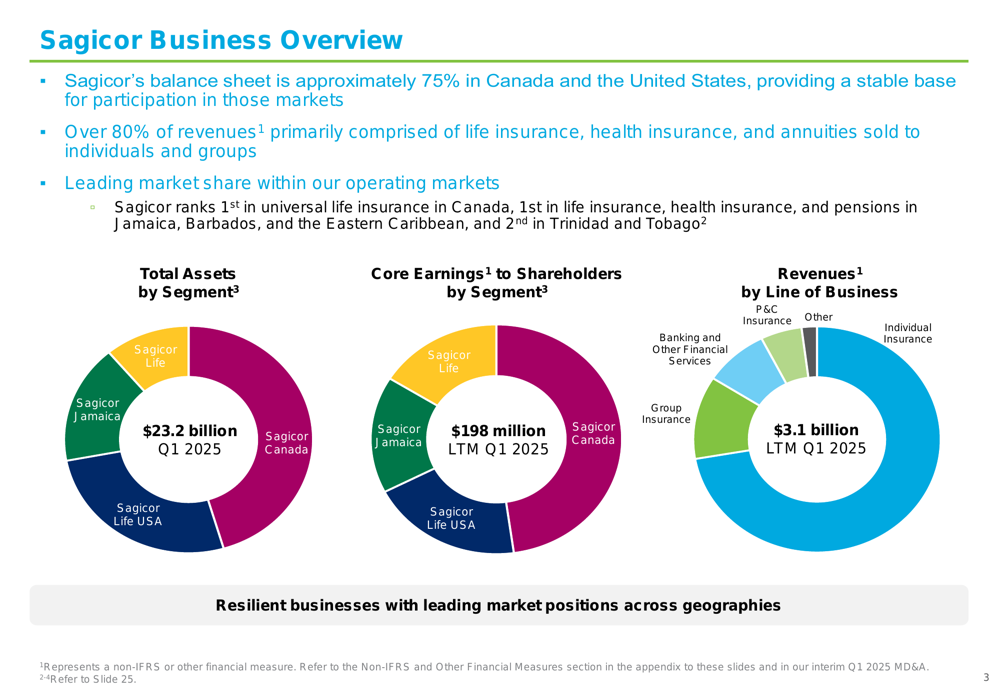

A apresentação da Sagicor retratou uma empresa com forte impulso em todos os seus diversos segmentos geográficos. Com ativos totais de US$ 23,2 bilhões no 1º tri de 2025, a empresa mais que dobrou de tamanho desde sua listagem na TSX. Os lucros principais para acionistas nos últimos doze meses atingiram US$ 198 milhões, com a empresa relatando que o 1º tri de 2025 especificamente entregou US$ 30 milhões em lucros principais, representando um aumento de 100% em relação ao ano anterior.

Os negócios da empresa abrangem múltiplas regiões com operações no Canadá (ivari), nos Estados Unidos, na Jamaica e no Caribe Meridional. A apresentação destacou que aproximadamente 75% do balanço da Sagicor agora está no Canadá e nos Estados Unidos, com mais de 80% das receitas derivadas de seguros de vida, saúde e anuidades.

Como mostrado no seguinte gráfico que detalha os segmentos de negócios da empresa:

Destaques do desempenho trimestral

Os resultados do 1º tri de 2025 da Sagicor demonstraram impulso contínuo em todos os seus segmentos-chave. A empresa relatou US$ 648 milhões em receita para o trimestre, um modesto aumento de 1,4% em relação ao ano anterior. No entanto, os lucros principais para acionistas dobraram em comparação com o 1º tri de 2024, atingindo US$ 30 milhões para o trimestre.

A empresa enfatizou sua forte posição de capital com um índice LICAT do Grupo de 137%, proporcionando flexibilidade para crescimento contínuo e retornos de capital aos acionistas. Durante o trimestre, a Sagicor aumentou seu dividendo trimestral em 12,5% para US$ 6,75¢ por ação, representando um rendimento de dividendo futuro de 4,8% aos preços atuais das ações.

A apresentação destacou as métricas de avaliação da Sagicor, sugerindo significativo potencial de valorização com base tanto no valor contábil quanto no capital disponível para os acionistas:

Análise financeira detalhada

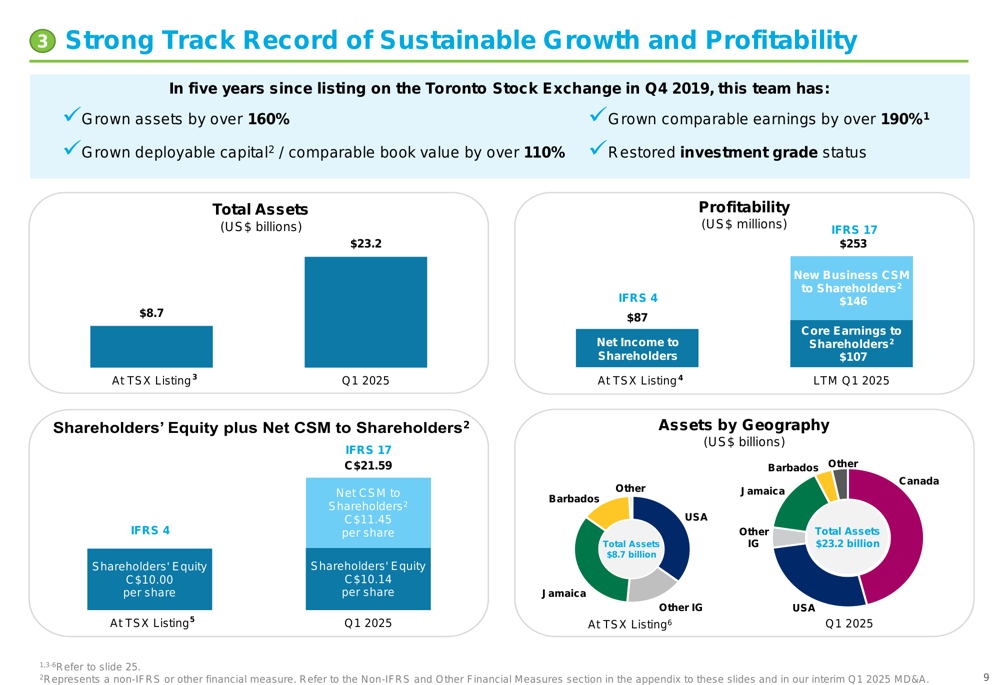

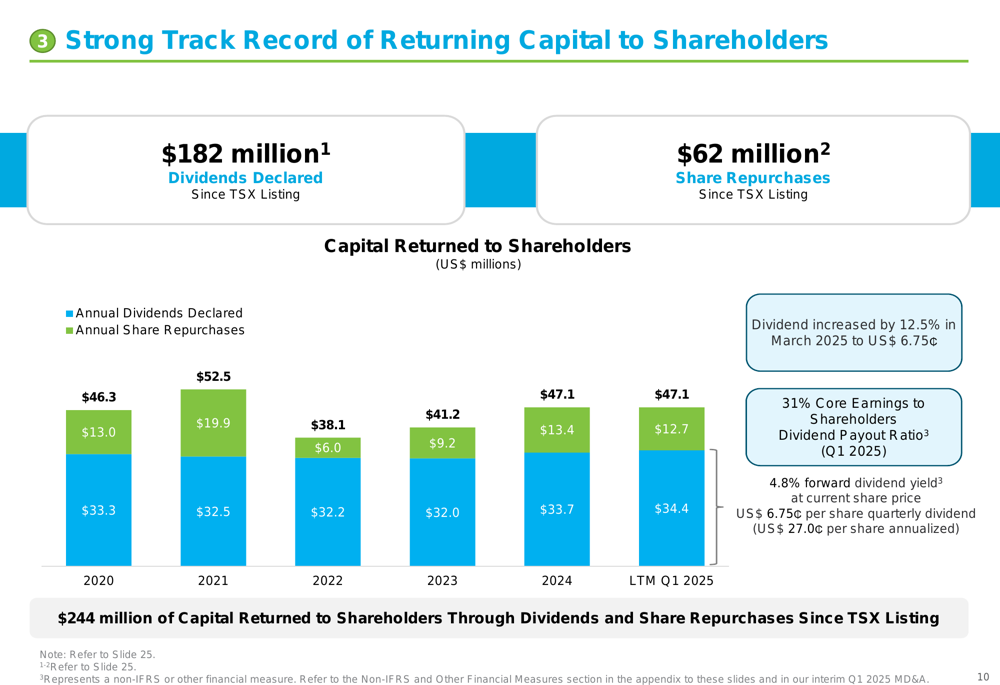

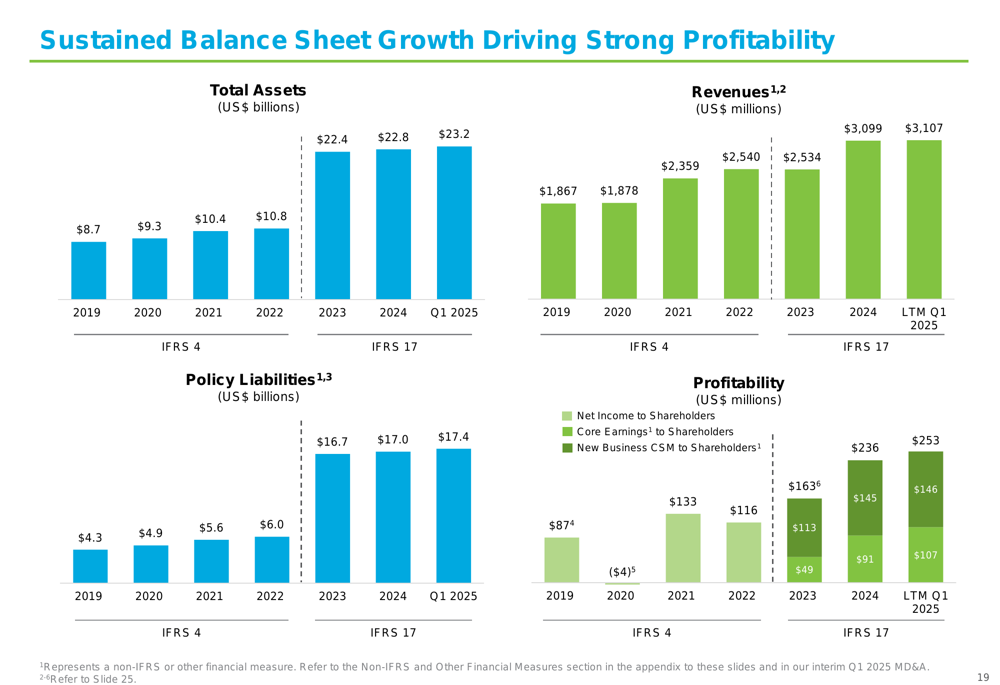

A trajetória financeira da Sagicor desde sua listagem na TSX em 2019 tem sido impressionante, com ativos crescendo mais de 160%, capital disponível aumentando mais de 110%, e lucros comparáveis expandindo mais de 190%. A empresa manteve esse crescimento enquanto simultaneamente retornava capital aos acionistas, com US$ 182 milhões em dividendos declarados e US$ 62 milhões em recompras de ações desde a listagem.

As métricas de lucratividade da empresa mostram melhoria consistente em todos os segmentos, com desempenho particularmente forte em suas operações canadenses e americanas. A Sagicor Canadá (ivari), adquirida em 2023, representa o maior segmento tanto por ativos quanto por lucro líquido, enquanto a Sagicor Life USA demonstrou excelente crescimento no mercado de anuidades fixas.

O seguinte gráfico ilustra o histórico de crescimento e lucratividade da Sagicor:

A Sagicor manteve uma abordagem disciplinada para alocação de capital, equilibrando investimentos em crescimento com retornos aos acionistas. O índice de distribuição de dividendos da empresa está em 31% dos lucros principais para acionistas no 1º tri de 2025, refletindo um nível sustentável que permite investimento contínuo em iniciativas de crescimento.

O compromisso da empresa em retornar capital aos acionistas é demonstrado neste gráfico:

Iniciativas estratégicas

A Sagicor delineou várias iniciativas estratégicas de crescimento em sua apresentação, focando na expansão de negócios de alta margem e na melhoria dos retornos sobre o patrimônio. Elementos-chave da estratégia incluem:

1. Continuar a crescer organicamente a plataforma de anuidades dos EUA, com uma meta de mais de US$ 1 bilhão em vendas de anuidades para 2025

2. Alcançar sinergias através da integração das operações canadenses e americanas

3. Melhorar o ROE nos negócios legados do Caribe através de tecnologia e transformação digital

4. Refinanciar dívidas em níveis de grau de investimento

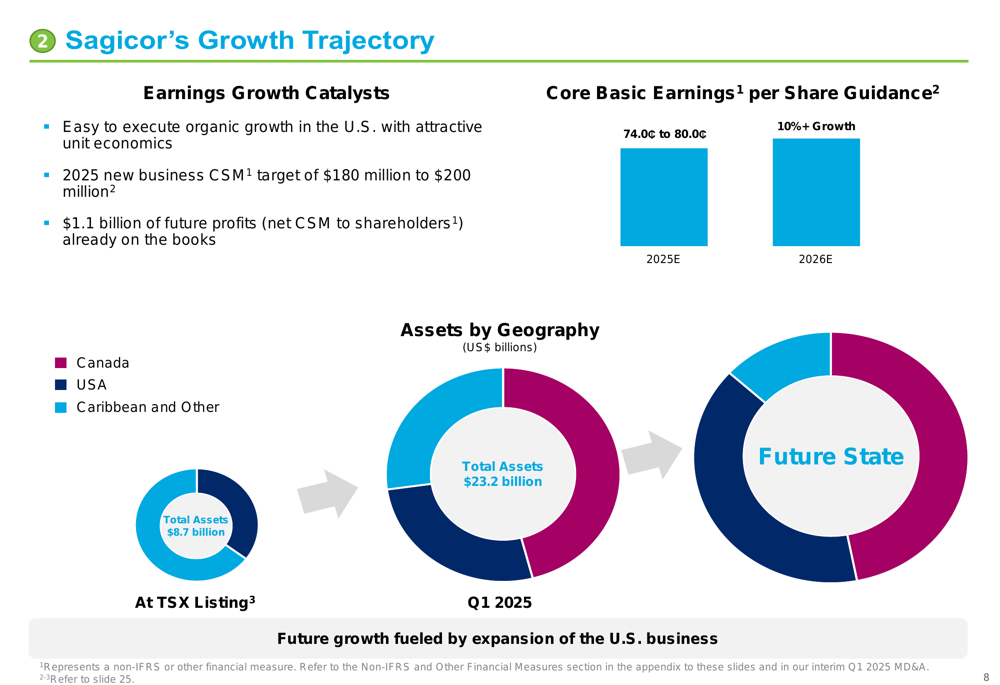

A trajetória de crescimento e a estratégia de diversificação geográfica da empresa são ilustradas no seguinte slide:

O portfólio de investimentos da Sagicor permanece posicionado de forma conservadora, com 72% alocados em títulos de dívida, principalmente títulos corporativos e governamentais de grau de investimento. Esta abordagem proporciona estabilidade enquanto suporta os passivos de seguros da empresa.

Declarações prospectivas

Olhando para o futuro, a Sagicor forneceu orientações específicas para 2025 e 2026. A empresa espera um lucro por ação básico principal de 74,0 a 80,0¢ para 2025, seguido por pelo menos 10% de crescimento em 2026. A administração também estabeleceu uma meta de US$ 180-200 milhões em nova margem de serviço contratual de negócios (CSM) para 2025.

A empresa destacou sua avaliação atrativa em relação aos pares de seguros de vida canadenses, observando que negocia com descontos significativos nas métricas de preço-valor contábil e preço-lucro. De acordo com a apresentação, os pares de seguros de vida canadenses negociam com um prêmio de 140% em relação à Sagicor com base nessas métricas.

A comparação com pares e perspectivas de analistas são resumidas neste slide:

Durante a teleconferência de resultados do 1º tri, o CEO Andre Musso enfatizou os lucros principais trimestrais recordes da empresa desde sua conversão para o IFRS 17 em 2023, afirmando: "Nossos lucros principais trimestrais para acionistas foram os mais altos já registrados." Ele também destacou a importância das iniciativas estratégicas, observando: "Continuamos a avançar nossas iniciativas estratégicas, incluindo fomentar maior colaboração entre os segmentos operacionais."

O crescimento sustentado do balanço da Sagicor tem sido um fator-chave para sua lucratividade em melhoria, como ilustrado neste gráfico abrangente mostrando a trajetória da empresa desde 2019:

Embora a apresentação da Sagicor tenha pintado um quadro otimista, a empresa também reconheceu desafios potenciais, incluindo incertezas econômicas globais, competição no mercado de anuidades, mudanças regulatórias, flutuações de moeda e dependência do mercado americano para crescimento. No entanto, a administração expressou confiança na capacidade da empresa de navegar por esses desafios enquanto continua a entregar valor aos acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: