Comissão mista aprova MP da taxação de investimentos; texto segue para plenário da Câmara

Introdução e contexto de mercado

A Empresas CMPC (SNSE:CMPC) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 8 de agosto, mostrando melhoria sequencial em indicadores financeiros-chave, apesar dos desafios em comparação com o ano anterior. A empresa chilena de produtos florestais e de papel, atualmente negociada a 1.465 pesos chilenos (alta de 1,11% no dia), demonstrou resiliência em um ambiente desafiador do mercado global de celulose.

Os resultados do 2º tri seguem um primeiro trimestre que já havia mostrado sinais de recuperação, com a CMPC continuando a navegar pelas pressões de preços da celulose enquanto implementa seu plano estratégico 2030. A apresentação mais recente revela uma empresa em transição, equilibrando melhorias operacionais com investimentos significativos de capital.

Destaques do desempenho trimestral

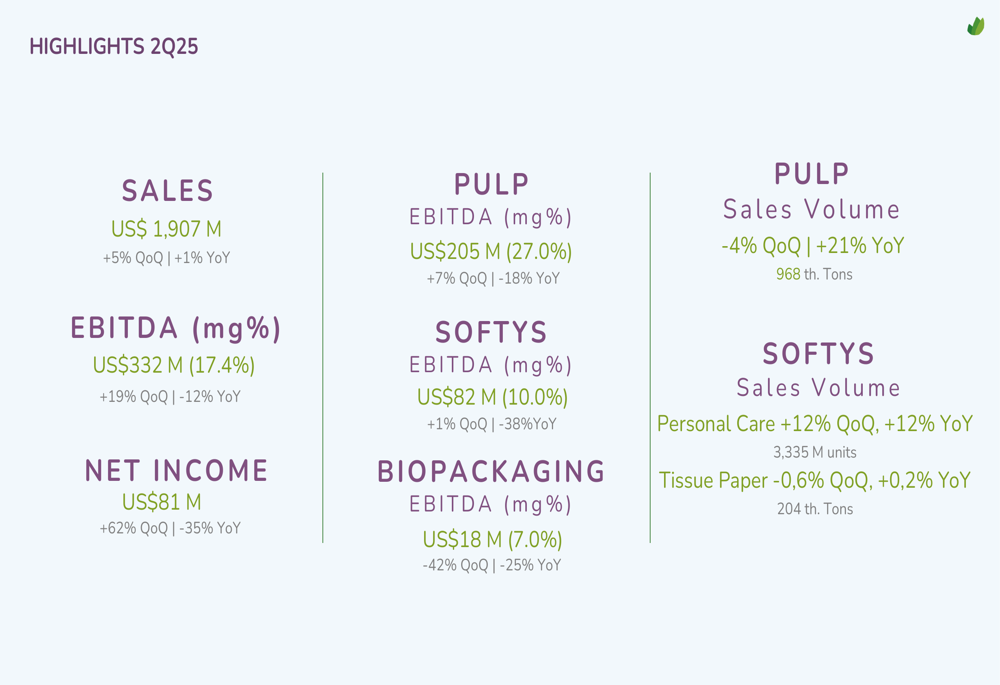

A CMPC reportou vendas no segundo trimestre de US$ 1.907 milhões, representando um aumento de 5% em relação ao trimestre anterior e um ganho modesto de 1% em comparação ao ano anterior. Mais impressionante, o EBITDA saltou 19% na comparação trimestral para US$ 332 milhões, embora esse valor permaneça 12% abaixo do mesmo período do ano passado. A margem EBITDA ficou em 17,4%.

O lucro líquido mostrou a melhoria sequencial mais forte, aumentando 62% em relação ao 1º tri para atingir US$ 81 milhões, ainda 35% abaixo dos níveis do 2º tri de 2024. Isso continua a tendência de recuperação vista no 1º tri, quando a empresa reportou US$ 50 milhões em lucro líquido.

Como mostrado no gráfico a seguir dos destaques financeiros trimestrais:

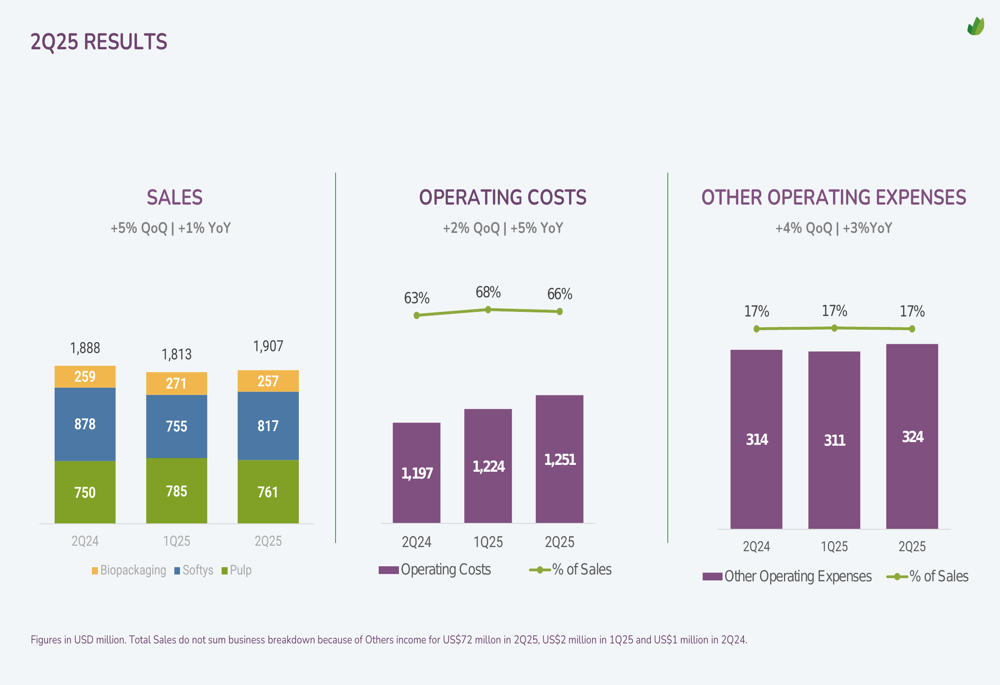

Os custos operacionais da empresa aumentaram 2% na comparação trimestral e 5% na comparação anual, chegando a US$ 1.251 milhões, representando 66% das vendas. Isso marca uma ligeira melhoria em relação ao índice de 68% observado no 1º tri de 2025, sugerindo algum sucesso nas iniciativas de gestão de custos.

A divisão de vendas e custos ao longo dos trimestres ilustra tanto desafios quanto melhorias:

Análise por segmento

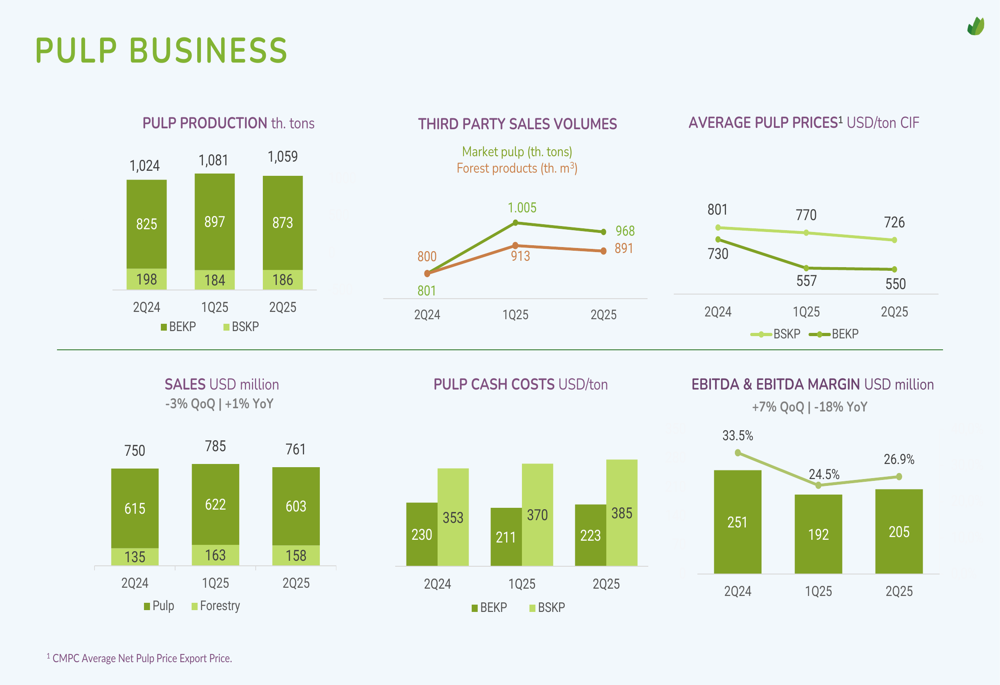

O negócio de celulose da CMPC continuou sendo o melhor desempenho, contribuindo com 67% do EBITDA total no 2º tri de 2025. O segmento gerou US$ 205 milhões em EBITDA (margem de 26,9%), um aumento de 7% em relação ao trimestre anterior, mas uma queda de 18% em comparação ao ano anterior. A produção de celulose atingiu 1.059 mil toneladas, ligeiramente abaixo das 1.081 mil toneladas produzidas no 1º tri.

Notavelmente, os preços da celulose continuaram enfrentando pressão, com a Celulose Kraft Branqueada de Fibra Longa (BSKP) com média de US$ 550 por tonelada no 2º tri, abaixo dos US$ 557 no 1º tri e significativamente abaixo dos US$ 730 observados um ano atrás. Os preços da Celulose Kraft Branqueada de Eucalipto (BEKP) também caíram para US$ 726 por tonelada, de US$ 770 no 1º tri.

O desempenho detalhado do segmento de celulose mostra o equilíbrio entre dinâmicas de volume e preço:

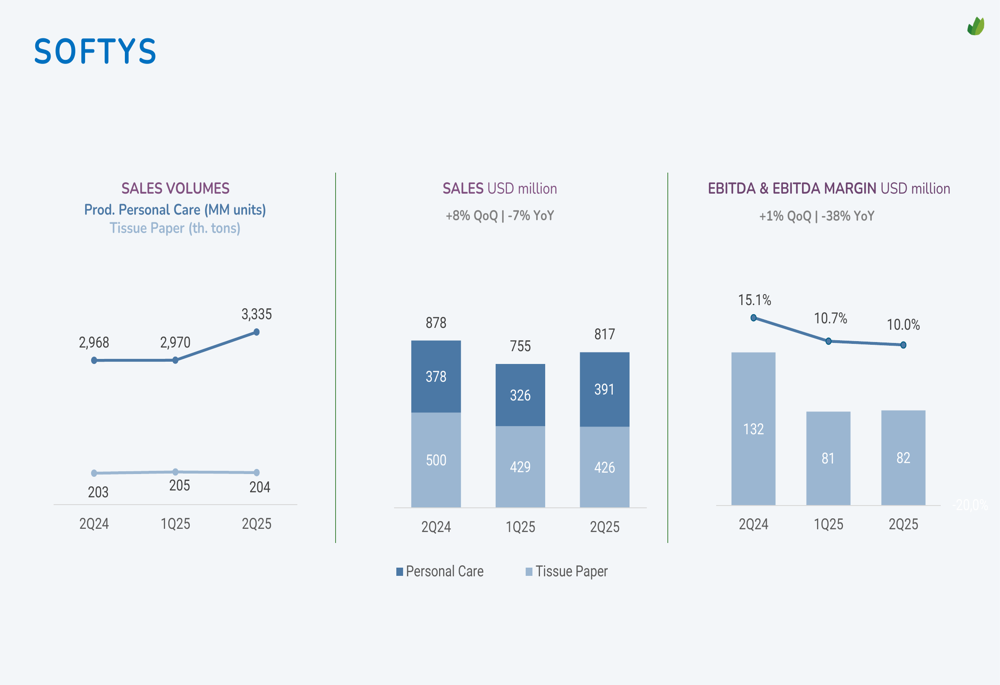

O negócio Softys, que inclui produtos de tissue e cuidados pessoais, entregou US$ 82 milhões em EBITDA (margem de 10,0%), uma melhoria marginal de 1% em relação ao 1º tri, mas 38% menor que o 2º tri de 2024. Os volumes de vendas de cuidados pessoais mostraram crescimento robusto de 12% tanto na comparação trimestral quanto anual, atingindo 3.335 milhões de unidades. Os volumes de papel tissue permaneceram relativamente estáveis em 204 mil toneladas.

O gráfico a seguir detalha o desempenho do segmento Softys:

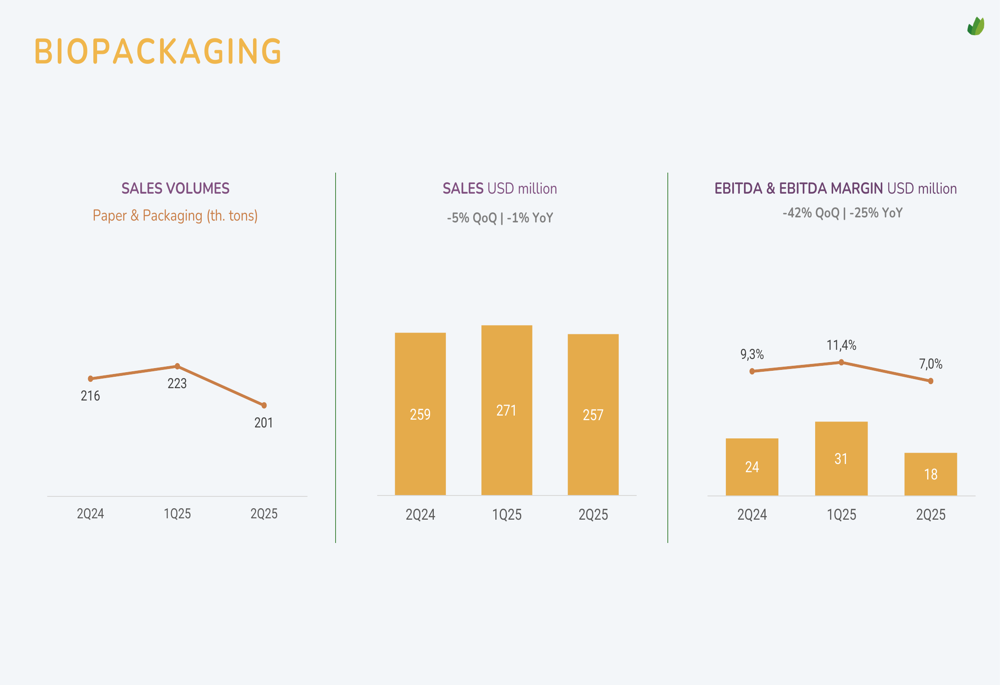

O segmento de Bioembalagens experimentou os desafios mais significativos, com o EBITDA caindo 42% na comparação trimestral e 25% na comparação anual para US$ 18 milhões, representando uma margem de 7,0%. Os volumes de vendas diminuíram para 201 mil toneladas, de 223 mil toneladas no 1º tri.

Despesas de capital e posição de dívida

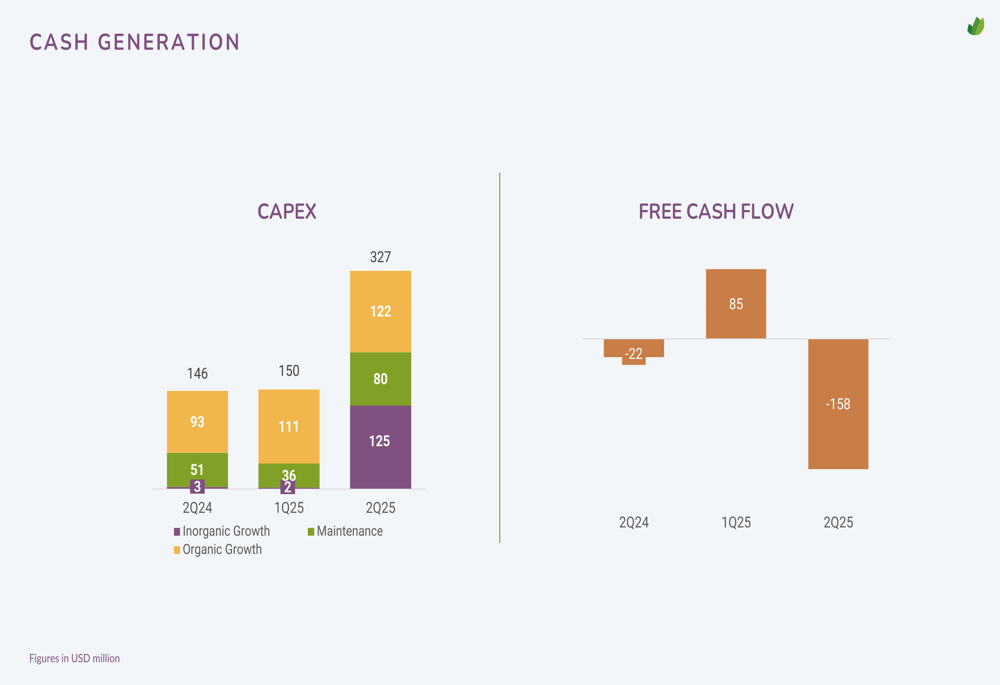

Um dos aspectos mais notáveis dos resultados do 2º tri da CMPC foi o aumento substancial nas despesas de capital, que mais que dobraram para US$ 327 milhões, de US$ 150 milhões no 1º tri. Esse investimento significativo foi distribuído entre crescimento inorgânico (US$ 125 milhões), crescimento orgânico (US$ 80 milhões) e manutenção (US$ 122 milhões).

O aumento nos gastos de capital contribuiu para um fluxo de caixa livre negativo de US$ 158 milhões no trimestre, uma reversão acentuada dos US$ 85 milhões positivos gerados no 1º tri de 2025.

O gráfico a seguir ilustra essa mudança significativa na alocação de capital:

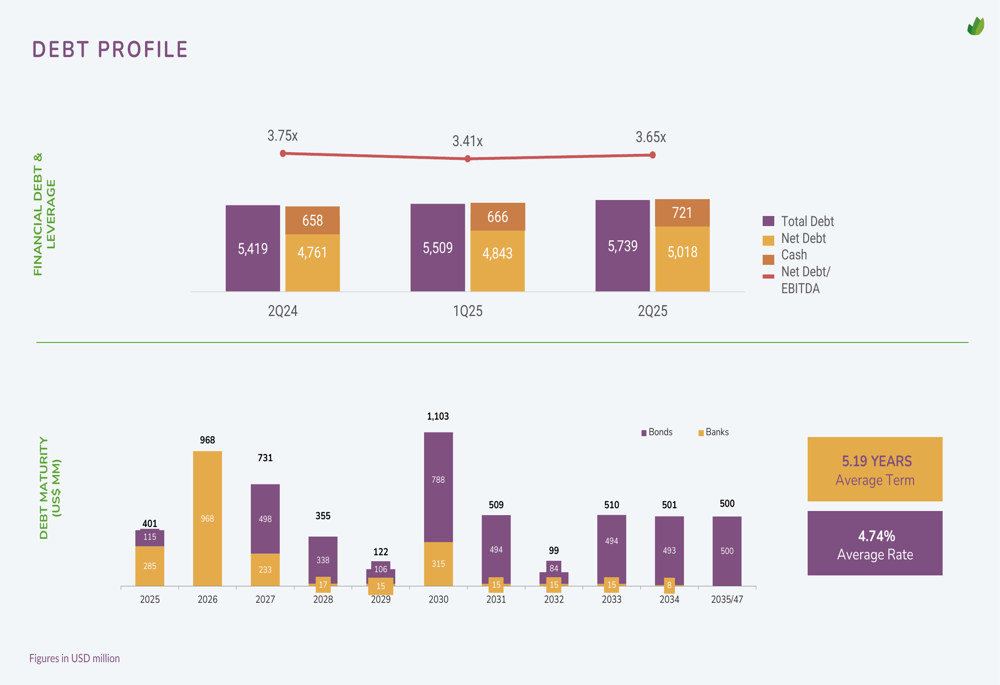

O perfil de dívida da empresa mostra uma dívida total de US$ 5.739 milhões e dívida líquida de US$ 5.018 milhões no 2º tri de 2025. A relação dívida líquida/EBITDA aumentou para 3,65x, de 3,41x no trimestre anterior, afastando-se ainda mais da meta anteriormente declarada pela empresa de reduzir a alavancagem para menos de 3x até o final do ano.

A CMPC mantém um prazo médio de dívida de 5,19 anos com uma taxa de juros média de 4,74%. O cronograma de vencimento da dívida mostra pagamentos significativos devidos em 2025 (US$ 968 milhões) e 2026 (US$ 731 milhões), o que pode exigir refinanciamento, dado o atual fluxo de caixa livre negativo.

Iniciativas estratégicas e perspectivas

A apresentação destacou o progresso da CMPC em sua Estratégia 2030, incluindo a implementação de um novo modelo operacional com 10 vice-presidências. A empresa também realizou uma Visita de Investidores à sua unidade de Guaíba, Brasil, durante o trimestre.

Embora a apresentação não tenha fornecido orientações específicas para o futuro, as melhorias sequenciais nos indicadores financeiros sugerem uma trajetória de recuperação gradual. No entanto, o aumento significativo nas despesas de capital indica que a CMPC está priorizando investimentos estratégicos de longo prazo, apesar dos impactos no fluxo de caixa no curto prazo.

A empresa enfrenta vários desafios no futuro, incluindo a pressão contínua sobre os preços da celulose, a necessidade de melhorar as margens nos segmentos Softys e Bioembalagens, e o gerenciamento de seu índice de alavancagem crescente. Os investimentos substanciais de capital sugerem confiança nas oportunidades de crescimento futuro, mas também levantam questões sobre o cronograma de retorno desses investimentos.

Para os investidores, os resultados do 2º tri de 2025 da CMPC apresentam um quadro misto - melhorias operacionais e crescimento sequencial dos lucros são sinais positivos, mas o aumento dos gastos e da alavancagem pode criar pressão financeira no curto prazo, enquanto a empresa se posiciona para sua visão estratégica de longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: