Bitcoin sobe e volta a testar resistências em semana de tensões nos EUA

Introdução e contexto de mercado

As ações da Mattr Corp (MATR) despencaram 14,7% para US$ 10,27 em 14 de agosto de 2025, apesar de reportar um aumento de 33% na receita ano a ano em sua apresentação de resultados do segundo trimestre. A significativa queda seguiu-se às perspectivas cautelosas da administração para o terceiro trimestre e às preocupações contínuas sobre os níveis de endividamento da empresa, ofuscando um crescimento de receita que, de outra forma, seria sólido.

A empresa de tecnologia de infraestrutura continua a navegar em sua transformação após a aquisição da AmerCable em janeiro, enquanto enfrenta ventos contrários macroeconômicos, incluindo potenciais impactos de tarifas e condições econômicas incertas.

Destaques do desempenho trimestral

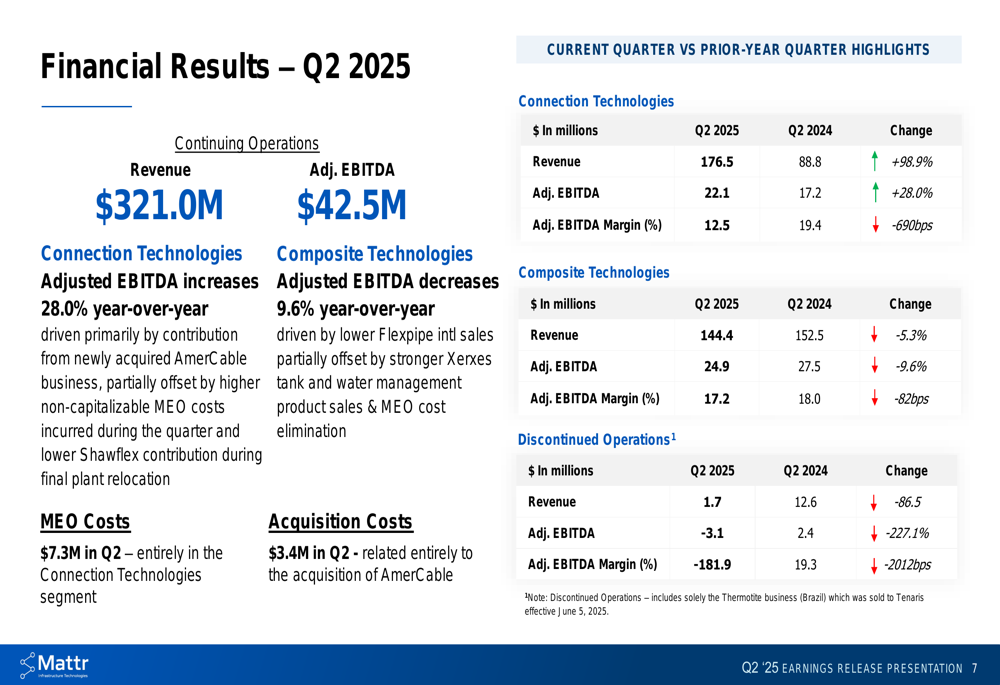

A Mattr reportou uma receita de operações contínuas no 2º tri 2025 de US$ 321,0 milhões, representando um aumento de 33% em comparação com o mesmo período do ano passado. O EBITDA ajustado de operações contínuas atingiu US$ 42,5 milhões, um aumento de 5% ano a ano, embora o modesto crescimento do EBITDA tenha ficado significativamente atrás da expansão da receita.

Como mostrado no gráfico de resultados financeiros a seguir, o desempenho da empresa variou significativamente entre seus segmentos de negócios:

O trimestre também marcou a conclusão de todas as atividades restantes do MEO (Excelência e Otimização de Manufatura), com US$ 7,3 milhões em custos não capitalizáveis reconhecidos durante o período. Além disso, a Mattr concluiu a venda de seu negócio Thermotite por US$ 24,2 milhões como parte de sua estratégia contínua de otimização de portfólio.

Análise por segmento

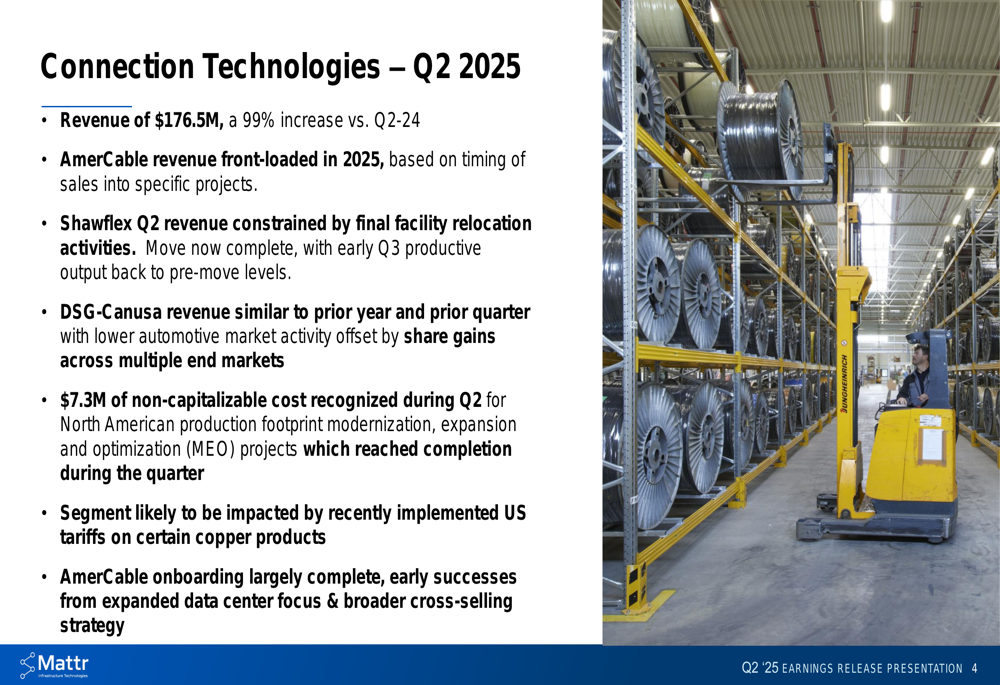

O segmento de Tecnologias de Conexão entregou um crescimento excepcional de receita de 98,9% ano a ano, atingindo US$ 176,5 milhões no 2º tri 2025. Este aumento dramático foi principalmente impulsionado pela aquisição da AmerCable, que foi concluída em 2 de janeiro de 2025. No entanto, o segmento enfrentou alguns desafios operacionais, com a receita da Shawflex limitada por atividades de relocação de instalações.

O slide a seguir detalha o desempenho das Tecnologias de Conexão:

Em contraste, o segmento de Tecnologias Compósitas experimentou um declínio de receita de 5% ano a ano para US$ 144,4 milhões. Apesar desta diminuição geral, houve pontos positivos dentro do segmento, incluindo receita recorde da Xerxes e força contínua nas operações da Flexpipe nos EUA.

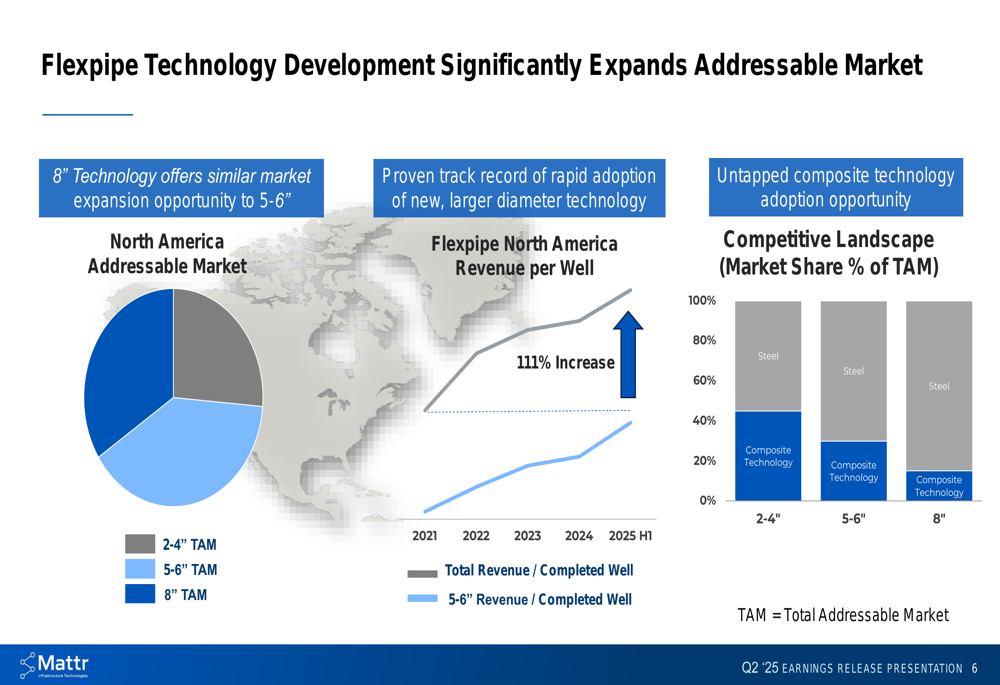

Notavelmente, a Mattr destacou oportunidades significativas de expansão de mercado através de suas iniciativas de desenvolvimento de tecnologia Flexpipe. Espera-se que a tecnologia de 8 polegadas da empresa ofereça potencial de expansão de mercado semelhante aos seus produtos existentes de 5-6 polegadas, como ilustrado nesta análise de mercado:

Gestão de dívida e fluxo de caixa

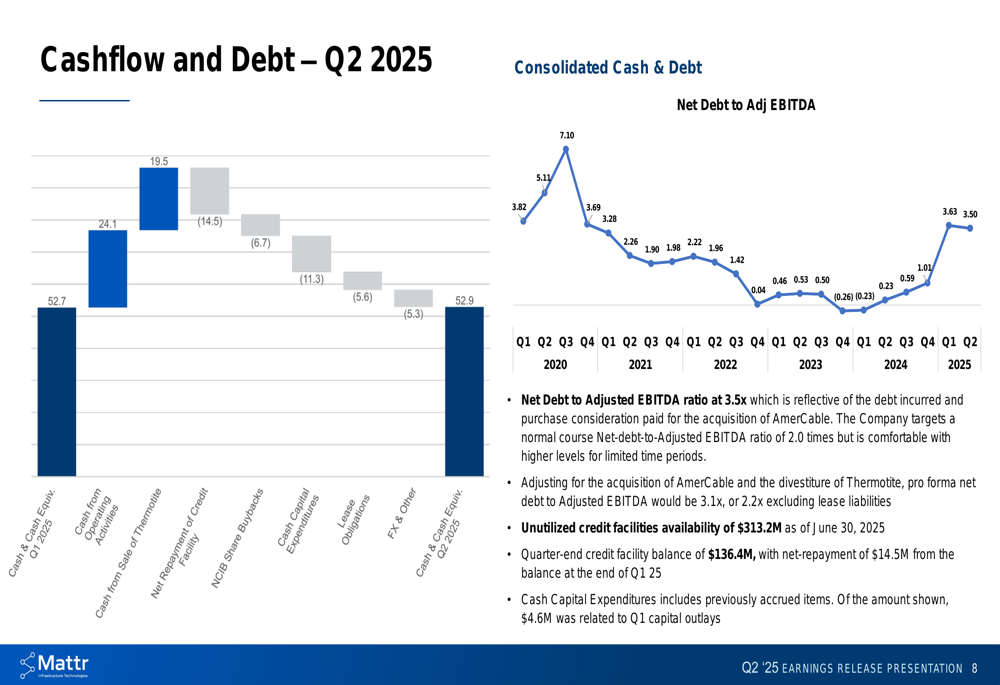

A posição de dívida da Mattr permanece uma preocupação chave para os investidores. A empresa reportou uma relação de Dívida líquida para EBITDA ajustado de 3,5x no final do trimestre, apenas marginalmente melhorada em relação aos 3,6x reportados no 1º tri 2025. A administração reiterou seu objetivo de reduzir esta relação para abaixo de 2x, embora esta meta tenha sido adiada para 2026.

O seguinte gráfico de fluxo de caixa ilustra os movimentos de caixa da empresa no 2º tri 2025:

O caixa e equivalentes de caixa no final do trimestre ficaram em US$ 52,9 milhões, praticamente inalterados em relação ao 1º tri 2025. A empresa manteve US$ 313,2 milhões em linhas de crédito não utilizadas em 30 de junho de 2025, com um saldo de linha de crédito de US$ 136,4 milhões no final do trimestre.

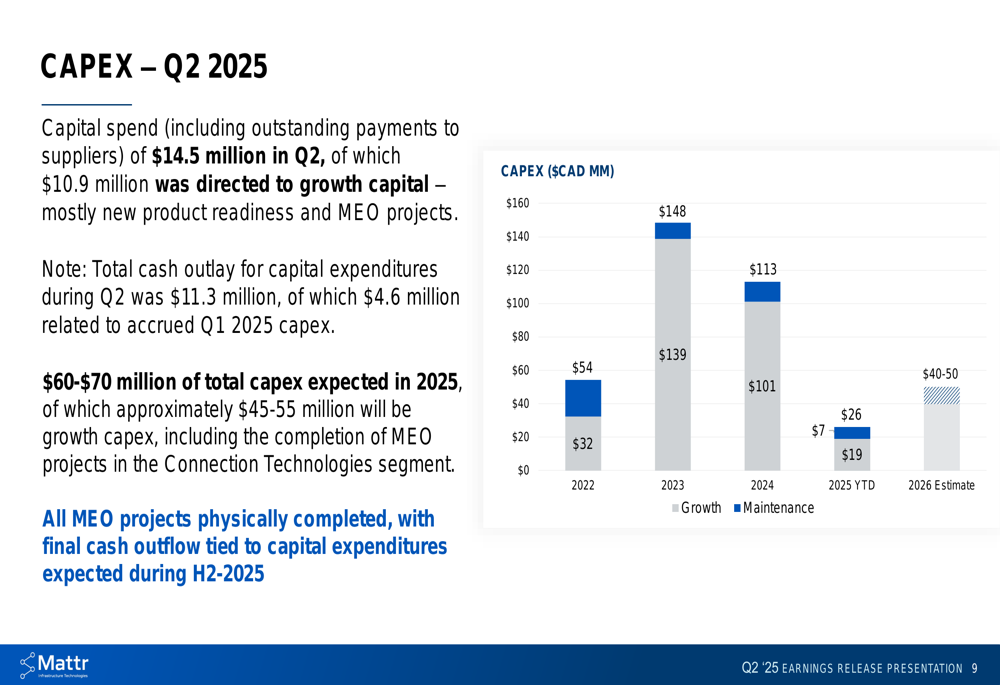

Os gastos de capital totalizaram US$ 14,5 milhões no 2º tri, com US$ 10,9 milhões direcionados para iniciativas de crescimento. A administração espera que o capex total de 2025 varie entre US$ 60-70 milhões.

Iniciativas estratégicas e perspectivas

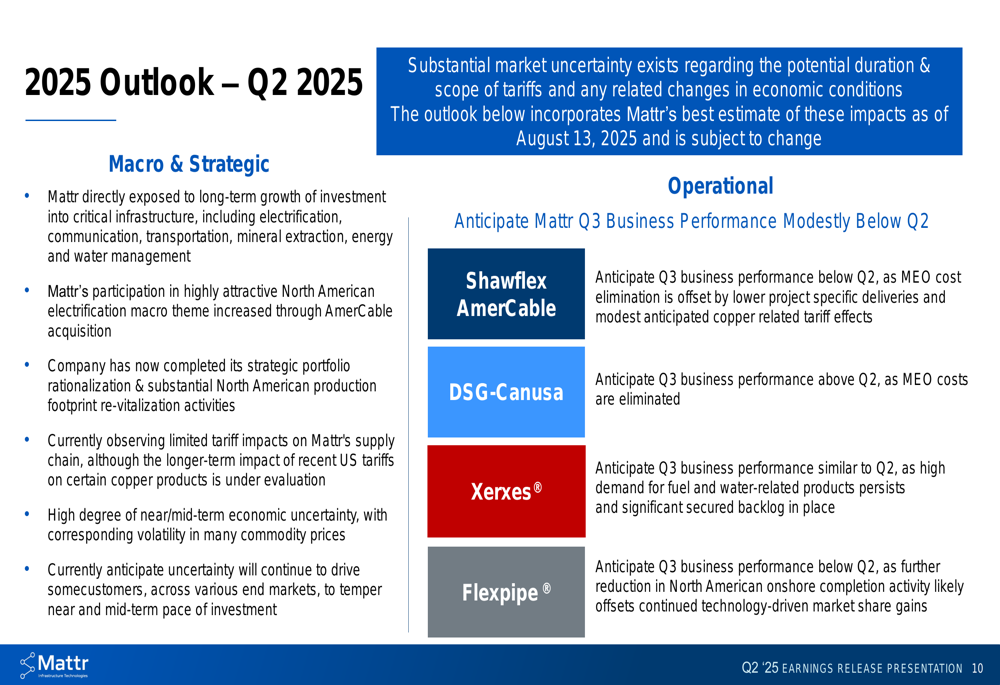

A perspectiva da Mattr para o 3º tri 2025 parece ter contribuído significativamente para a queda das ações hoje. A empresa declarou explicitamente que o desempenho do negócio no 3º tri deve ficar "modestamente abaixo do 2º tri", com resultados mais fracos previstos da Shawflex, AmerCable e Flexpipe, parcialmente compensados por um desempenho melhorado da DSG-Canusa.

A empresa também destacou incerteza substancial no mercado, particularmente em relação a tarifas e condições econômicas:

Apesar dos desafios de curto prazo, a administração enfatizou que a transformação fundamental da Mattr está completa, posicionando a empresa para crescimento de longo prazo em mercados de infraestrutura e industriais:

Reação do mercado e perspectivas dos analistas

A queda de 14,7% nas ações hoje sugere que os investidores ficaram desapontados com a combinação de crescimento modesto do EBITDA, níveis elevados de dívida e orientação cautelosa para o 3º tri. Isso representa uma deterioração significativa em relação à reação do mercado aos resultados do 1º tri, quando as ações caíram um comparativamente modesto 4,18%.

Os resultados do 2º tri marcam uma desaceleração em relação ao 1º tri 2025, quando a Mattr reportou um aumento de 80% ano a ano no EBITDA ajustado de operações contínuas. O crescimento mais lento do EBITDA no 2º tri, combinado com a perspectiva cautelosa, parece ter aumentado as preocupações dos investidores sobre as perspectivas de curto prazo da empresa e sua capacidade de reduzir rapidamente a alavancagem.

Antes da apresentação de hoje, os analistas mantinham uma recomendação consensual de "Compra" para as ações da Mattr, com preços-alvo variando de US$ 8,58 a US$ 14,66. No entanto, a significativa queda das ações hoje e a perspectiva cautelosa podem levar os analistas a reavaliar suas posições nos próximos dias.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: