Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Introdução e contexto de mercado

A Mr. Cooper Group Inc. (NASDAQ:COOP) apresentou os resultados financeiros do segundo trimestre de 2025 em 23 de julho, mostrando forte desempenho em seus principais segmentos de negócios. A empresa de serviços e originação de hipotecas relatou crescimento significativo em seu portfólio de serviços e um aumento substancial nos volumes de originação em comparação ao ano anterior.

As ações da empresa responderam positivamente aos resultados, subindo 6,49% no pré-mercado para US$ 180,10, após o fechamento de ontem a US$ 169,12. Isso representa uma recuperação substancial após o decepcionante primeiro trimestre da empresa, quando ficou abaixo das expectativas dos analistas com um LPA de US$ 1,35 contra os US$ 2,98 previstos.

Destaques do desempenho trimestral

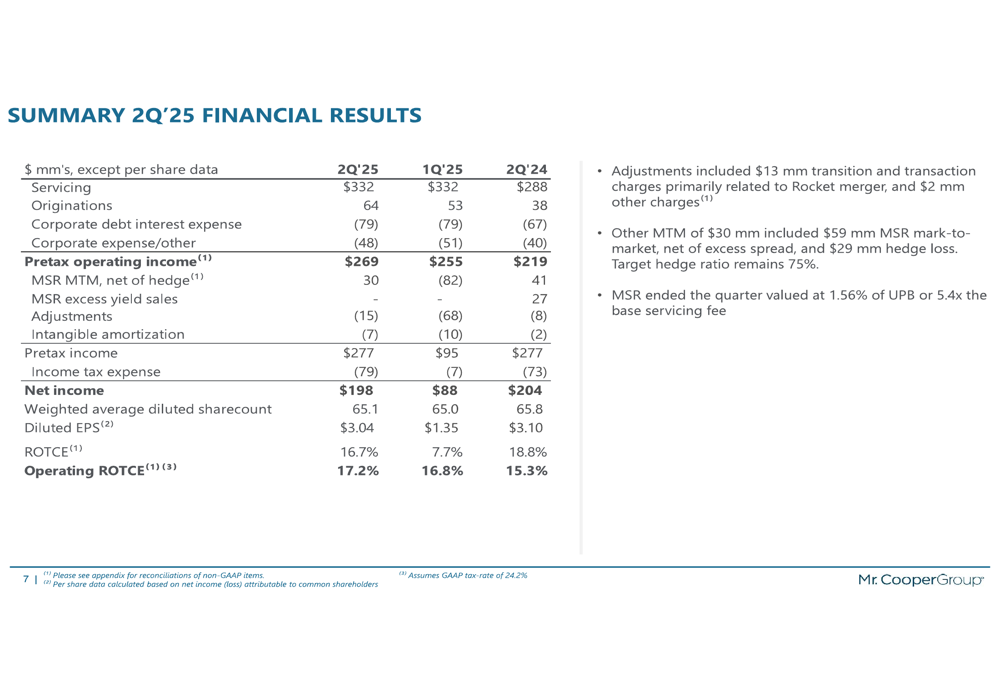

A Mr. Cooper reportou lucro líquido de US$ 198 milhões para o segundo trimestre de 2025, com lucro operacional antes de impostos atingindo US$ 269 milhões. A empresa alcançou um retorno sobre o patrimônio líquido tangível (ROTCE) de 16,7%, incluindo outros ajustes de marcação a mercado de US$ 30 milhões, enquanto o ROTCE operacional ficou em 17,2%.

Como mostrado no seguinte resumo financeiro abrangente:

O desempenho da empresa demonstra melhoria contínua em relação ao trimestre anterior, quando reportou lucro líquido de US$ 88 milhões e lucro operacional antes de impostos de US$ 255 milhões. Os resultados do 2º tri refletem a capacidade da empresa de capitalizar seu crescente portfólio de serviços e o aumento nos volumes de originação.

Desempenho do negócio de serviços

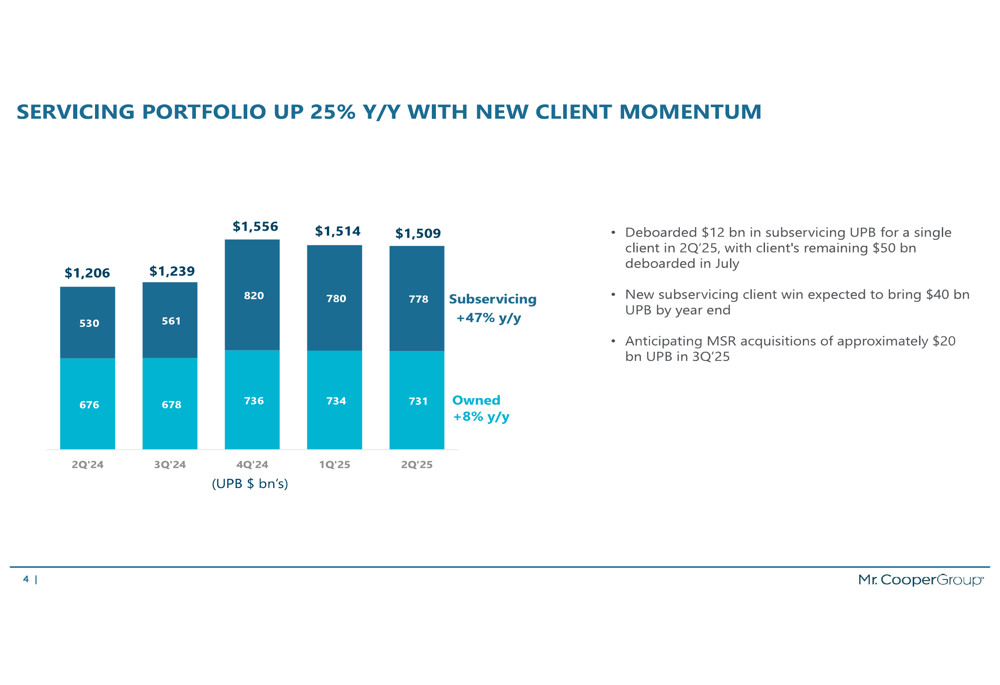

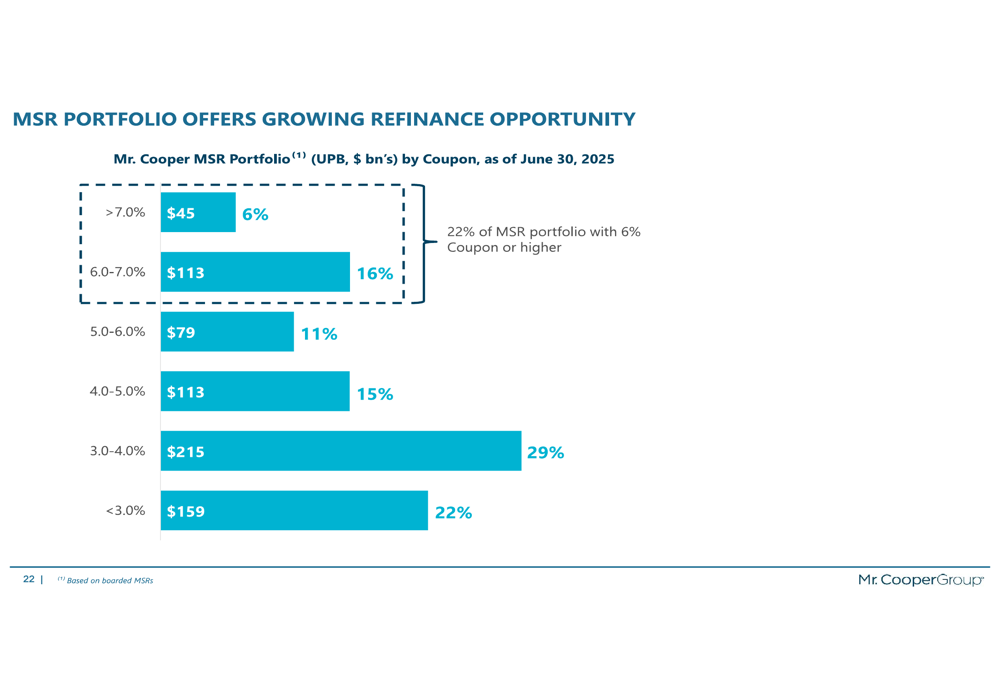

O negócio de serviços da Mr. Cooper continuou sendo o principal impulsionador da lucratividade, gerando US$ 332 milhões em lucro operacional antes de impostos. O portfólio total de serviços da empresa cresceu impressionantes 25% ano a ano, atingindo US$ 1,5 trilhão em saldo principal não pago (UPB).

O gráfico a seguir ilustra esta substancial trajetória de crescimento:

O crescimento do portfólio de serviços foi impulsionado principalmente por um aumento de 47% ano a ano no UPB de subserviços, enquanto os MSRs próprios cresceram 8%. Apesar de ter descontinuado US$ 12 bilhões em UPB de subserviços para um único cliente no 2º tri, com os US$ 50 bilhões restantes do cliente descontinuados em julho, a empresa anunciou a conquista de um novo cliente de subserviços que deve trazer US$ 40 bilhões em UPB até o final do ano. Além disso, a Mr. Cooper prevê aquisições de MSR de aproximadamente US$ 20 bilhões em UPB no terceiro trimestre.

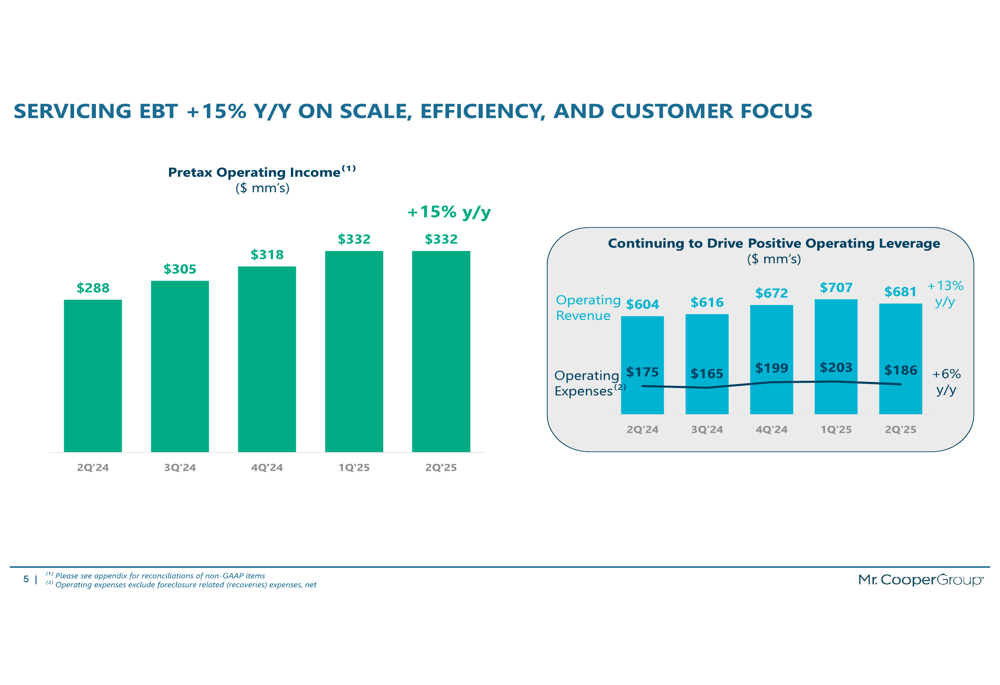

A lucratividade do segmento de serviços mostrou melhoria consistente, com o lucro operacional antes de impostos crescendo 15% ano a ano:

A empresa conseguiu alcançar alavancagem operacional positiva em seu negócio de serviços, com a receita operacional aumentando 13% ano a ano para US$ 681 milhões, enquanto as despesas operacionais cresceram a uma taxa mais lenta de 6%, atingindo US$ 186 milhões.

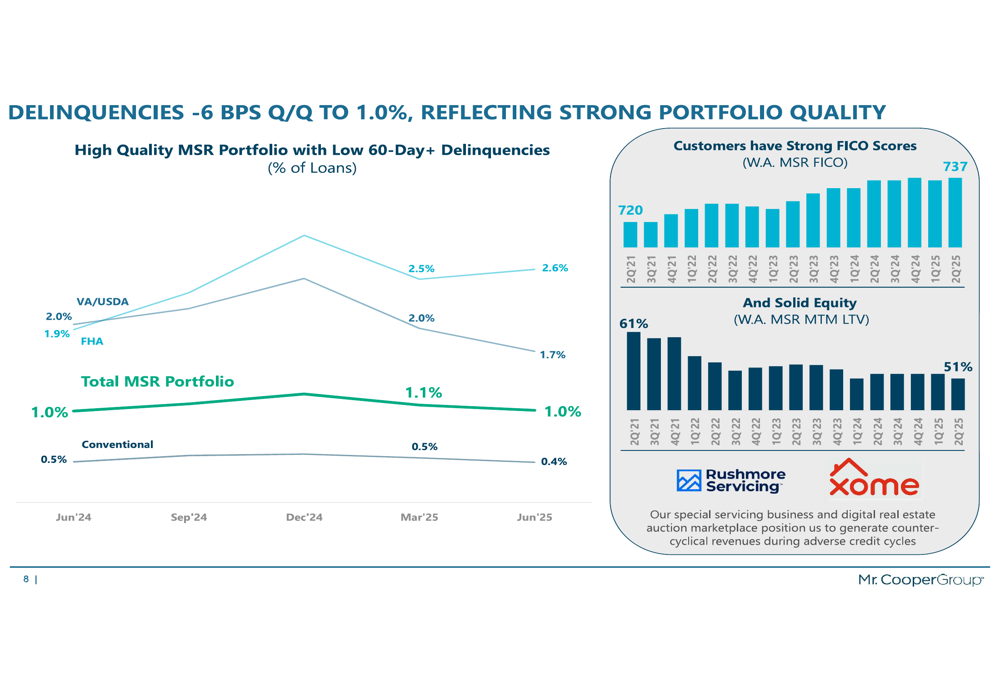

A qualidade do portfólio permanece forte, com inadimplência de 60 dias ou mais diminuindo 6 pontos base em relação ao trimestre anterior, chegando a apenas 1,0%. A pontuação FICO média ponderada em todo o portfólio MSR está em um saudável 737, com métricas de patrimônio sólidas em 51%.

Desempenho do negócio de originações

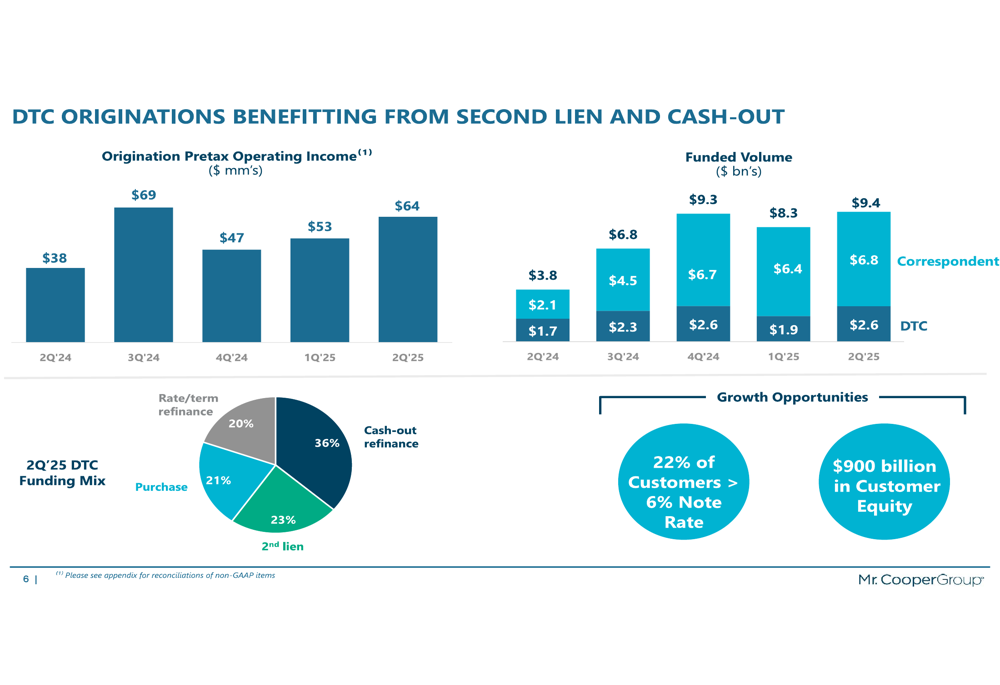

O segmento de originações da Mr. Cooper entregou US$ 64 milhões em lucro operacional antes de impostos sobre um volume financiado de US$ 9,4 bilhões, mais que dobrando os US$ 3,8 bilhões financiados no 2º tri de 2024. O canal direto ao consumidor (DTC) continua sendo um foco significativo para a empresa.

O gráfico a seguir mostra o crescimento consistente nos volumes de originação e lucratividade:

O mix de financiamento DTC para o 2º tri de 2025 foi bem diversificado, com refinanciamentos com saque representando a maior parte com 36%, seguidos por segundas hipotecas com 23%, hipotecas para compra com 21% e refinanciamentos de taxa/prazo com 20%. Esta abordagem equilibrada ajuda a empresa a manter volumes de originação em diferentes ambientes de taxas de juros.

A empresa destacou oportunidades significativas de crescimento, observando que 22% de seus clientes têm taxas de hipoteca acima de 6%, representando uma oportunidade substancial de refinanciamento à medida que as taxas potencialmente se moderem. Além disso, a Mr. Cooper identificou US$ 900 bilhões em patrimônio de clientes que poderiam ser aproveitados por meio de refinanciamentos com saque e segundas hipotecas.

Iniciativas estratégicas e perspectivas

Após o final do trimestre, a Mr. Cooper lançou um Fundo MSR com um compromisso inicial de US$ 200 milhões, representando um movimento estratégico para expandir suas capacidades de investimento no mercado de direitos de serviço de hipotecas. Esta iniciativa está alinhada com as competências centrais da empresa e fornece caminhos adicionais para o crescimento.

A empresa também destacou suas conquistas na cultura de trabalho, sendo reconhecida pela Great Place to Work como um dos Melhores Locais para Trabalhar no Texas. Este reconhecimento é particularmente notável dado o mercado de trabalho competitivo na indústria de serviços financeiros.

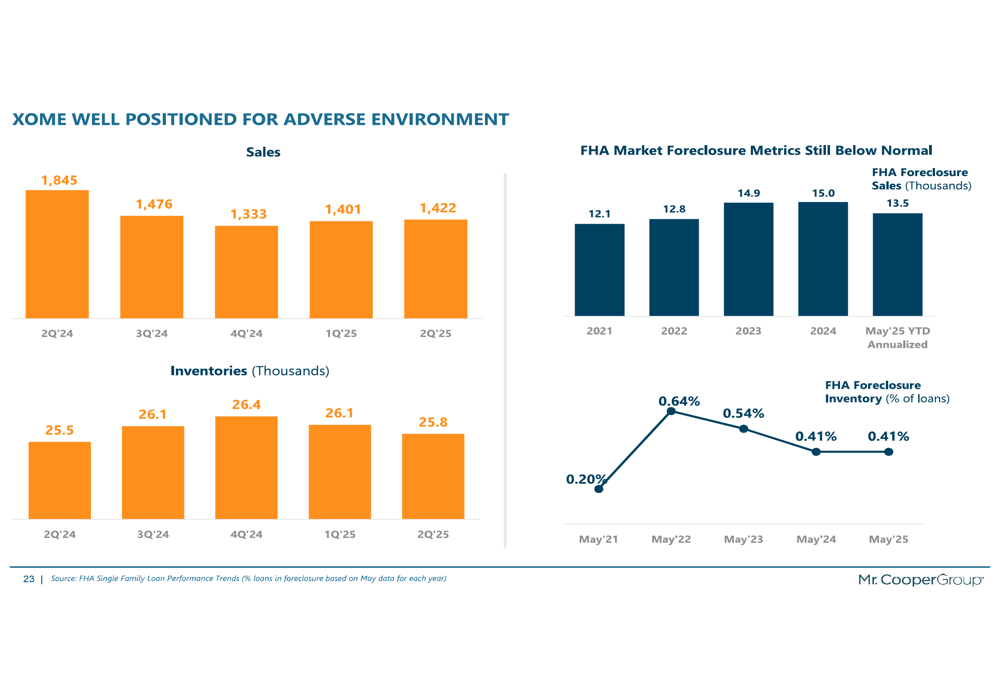

Para a Xome, a plataforma de serviços imobiliários da empresa, a Mr. Cooper indicou que está bem posicionada para um ambiente adverso, com níveis de inventário e métricas de execução hipotecária ainda abaixo das médias históricas, mas mostrando sinais de normalização.

Posição financeira e gestão de capital

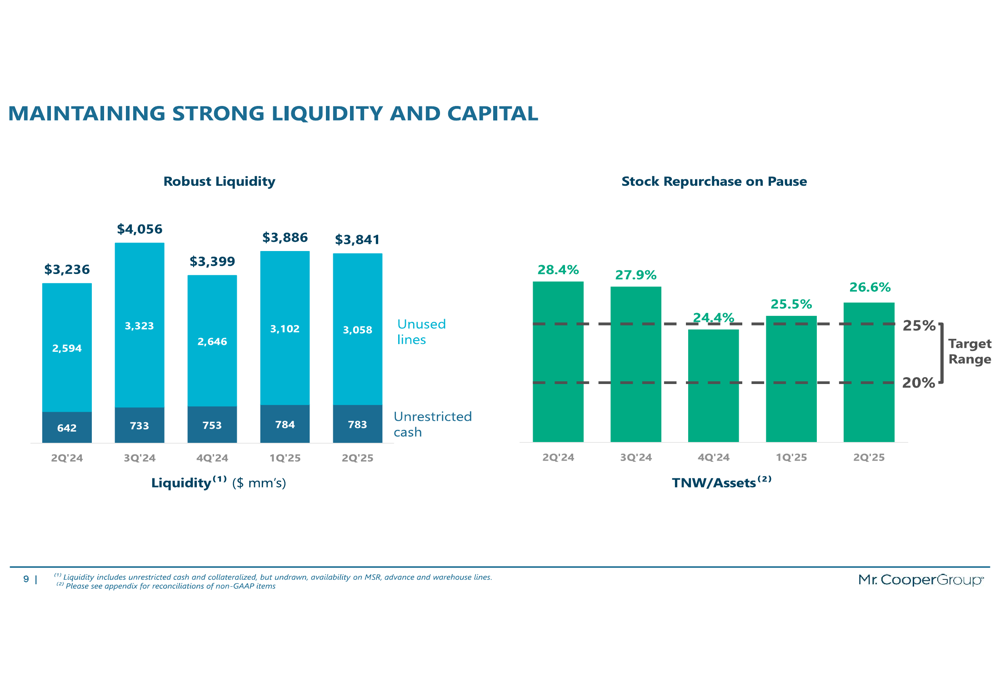

A Mr. Cooper manteve uma forte posição financeira com US$ 3,8 bilhões em liquidez no 2º tri de 2025, consistindo de caixa irrestrito e linhas de crédito não utilizadas. A relação entre patrimônio líquido tangível e ativos da empresa ficou em 26,6%, abaixo dos 28,4% de um ano atrás, mas ainda representando uma posição de capital robusta.

A empresa observou que as recompras de ações permanecem em pausa, sugerindo uma abordagem conservadora para a gestão de capital no ambiente atual. Isso difere do contexto fornecido no relatório de ganhos do 1º tri, que mencionava uma transação pendente com a Rocket Mortgage com expectativa de fechamento até o 4º tri de 2025, embora esta transação não tenha sido especificamente abordada nos materiais de apresentação do 2º tri.

O valor contábil tangível por ação atingiu US$ 75,90, fornecendo uma base sólida para o valor do acionista. O balanço da empresa permanece forte com ativos totais de US$ 18.499 milhões e patrimônio líquido total de US$ 5.099 milhões no final do 2º tri de 2025.

No geral, os resultados do 2º tri de 2025 da Mr. Cooper demonstram uma melhoria significativa em relação ao desempenho do 1º tri, com forte crescimento em seu negócio principal de serviços, volumes de originação duplicados e iniciativas estratégicas posicionando a empresa para o sucesso contínuo no mercado hipotecário em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: