Wall Street dispara com comentários de Trump sobre a China e Broadcom sobe

Introdução e contexto de mercado

A Robit Plc, fabricante global de consumíveis para perfuração, apresentou seus resultados financeiros do 2º tri e primeiro semestre de 2025 em 5 de agosto de 2025, revelando desafios contínuos em seu ambiente operacional. A empresa enfrentou obstáculos significativos devido a desenvolvimentos desfavoráveis nas taxas de câmbio e demanda enfraquecida no setor de construção, enquanto a demanda da indústria de mineração permaneceu relativamente estável.

A apresentação, conduzida pelo CEO Arto Halonen e pelo CFO Ari Suokas, destacou o programa contínuo de redução de custos da empresa e a renovação do modelo operacional, que devem ser finalizados durante o 3º tri de 2025.

Destaques do desempenho trimestral

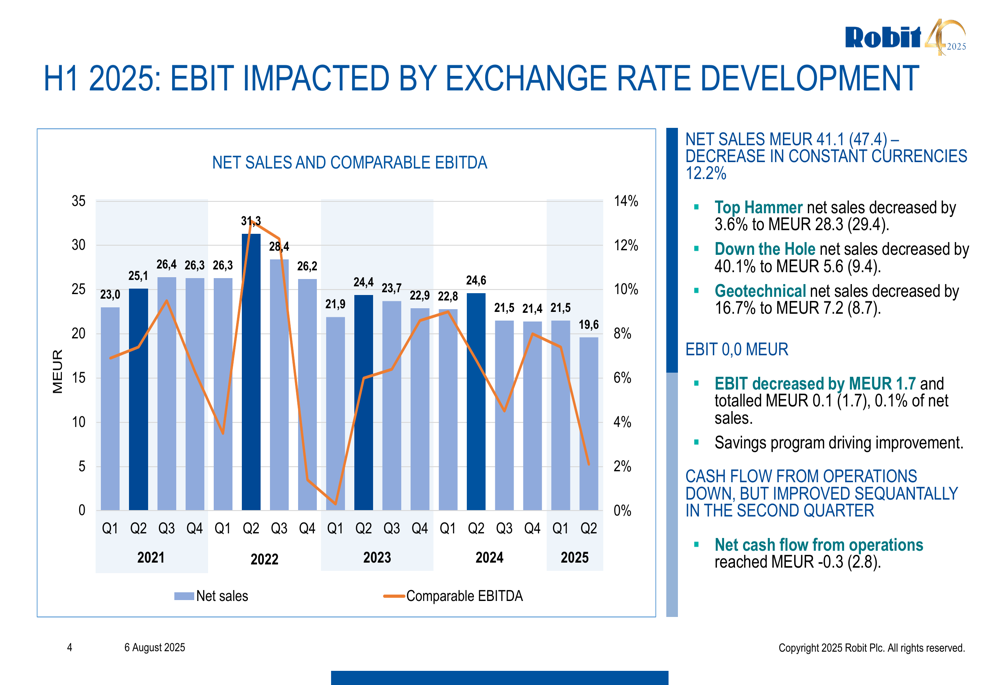

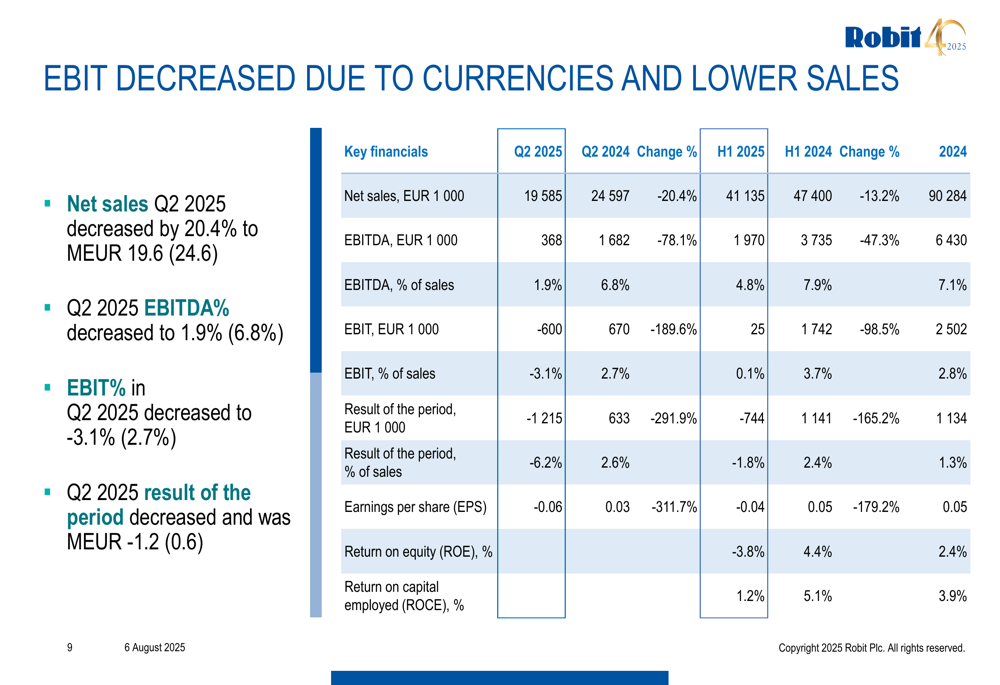

A Robit relatou uma queda substancial tanto em pedidos quanto em vendas para o 2º tri de 2025. Os pedidos diminuíram 18,0% para €20,7 milhões em comparação com €25,2 milhões no mesmo período do ano passado, enquanto as vendas líquidas caíram 20,4% para €19,6 milhões, contra €24,6 milhões no 2º tri de 2024.

A lucratividade da empresa foi significativamente impactada por perdas cambiais, com o EBIT caindo para -€0,6 milhão em comparação com €0,7 milhão no 2º tri de 2024. Isso representa uma diminuição substancial de 189,6% em relação ao ano anterior.

Como mostrado no gráfico a seguir de vendas líquidas e EBITDA comparável, a empresa experimentou uma tendência de queda em ambas as métricas nos últimos trimestres:

Apesar do ambiente desafiador, a Robit manteve um fluxo de caixa operacional positivo de €1,8 milhão, apenas ligeiramente abaixo dos €2,0 milhões relatados no 2º tri de 2024. Isso foi impulsionado principalmente por uma redução no capital de giro líquido.

Análise financeira detalhada

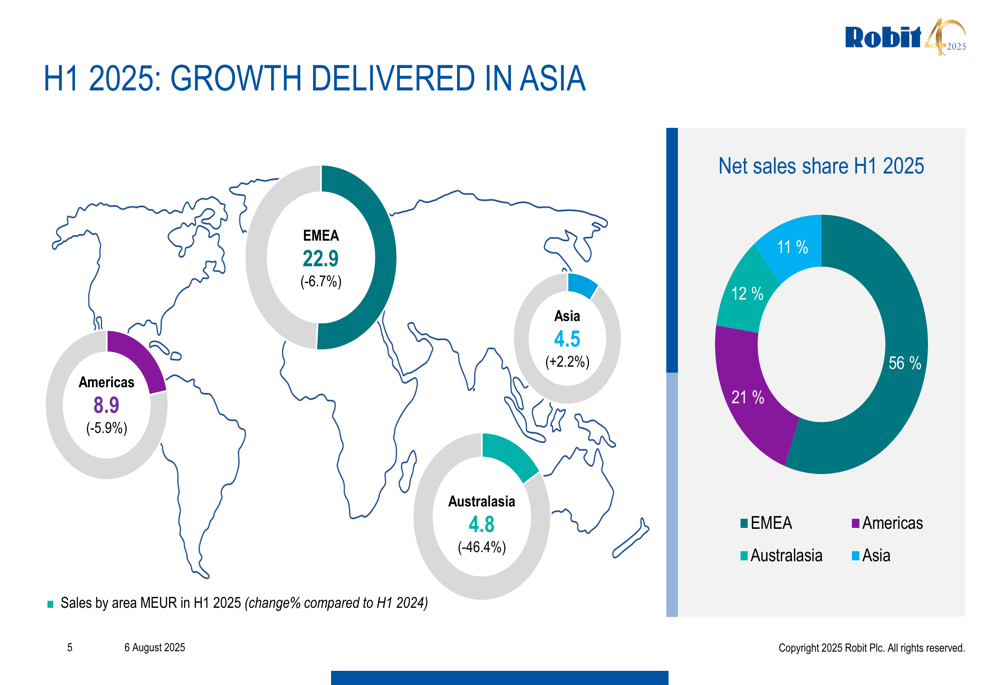

Geograficamente, o desempenho da Robit variou significativamente entre as regiões. A região EMEA continuou representando a maior parte das vendas com 56%, seguida pelas Américas com 21%, Australásia com 11% e Ásia com 12%. Notavelmente, a Ásia foi a única região a apresentar crescimento, com vendas aumentando 2,2% em comparação com o primeiro semestre de 2024.

A seguinte divisão geográfica ilustra a distribuição regional de vendas e mudanças ano a ano:

A posição financeira da empresa mostrou sinais mistos. Enquanto o índice de patrimônio líquido permaneceu forte em 50,7%, a dívida líquida aumentou para €20,8 milhões, contra €16,4 milhões no período comparável. A relação entre dívida líquida e EBITDA acumulado de 12 meses subiu para 4,47, indicando maior alavancagem financeira.

A tabela a seguir fornece uma visão abrangente das principais métricas financeiras da Robit para o 2º tri e primeiro semestre de 2025:

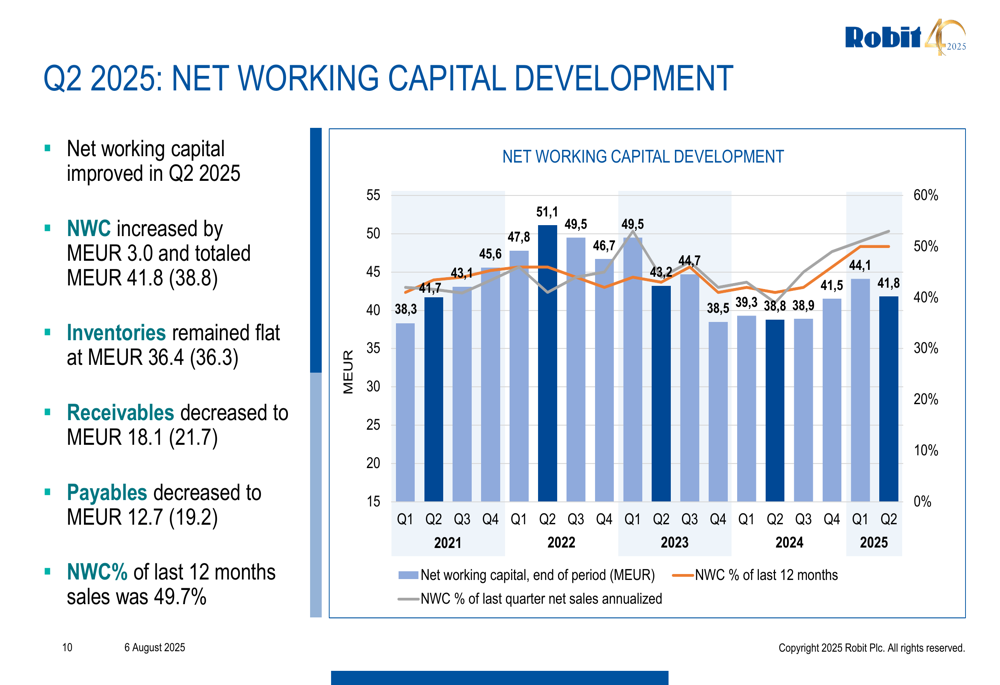

A gestão do capital de giro mostrou alguma melhoria durante o trimestre, embora permaneça relativamente alta como porcentagem das vendas. O capital de giro líquido aumentou €3,0 milhões em relação ao ano anterior, chegando a €41,8 milhões, representando 49,7% das vendas dos últimos 12 meses.

O desenvolvimento do capital de giro da empresa é ilustrado no gráfico a seguir:

Iniciativas estratégicas

Apesar dos desafios financeiros, a Robit continua a fazer progressos em suas metas de sustentabilidade. A empresa relatou que 97,2% dos fornecedores estão comprometidos com princípios de cadeia de suprimentos sustentável, e sua intensidade de emissões diminuiu 44,8% em comparação com o ano de referência de 2020. A taxa de recuperação de resíduos nas fábricas da Robit melhorou para 91,9%, contra 86,8% no primeiro semestre de 2024.

A Robit também está avançando em sua estratégia de inovação de produtos, com novas ofertas projetadas para melhorar a eficiência e reduzir o impacto ambiental. A empresa destacou sua Série Robit® Mbit, que proporciona furos 30% mais retos, vida útil até 25% mais longa e penetração 15% mais rápida, resultando em economia de emissões de CO2.

O slide a seguir apresenta essas inovações de produtos:

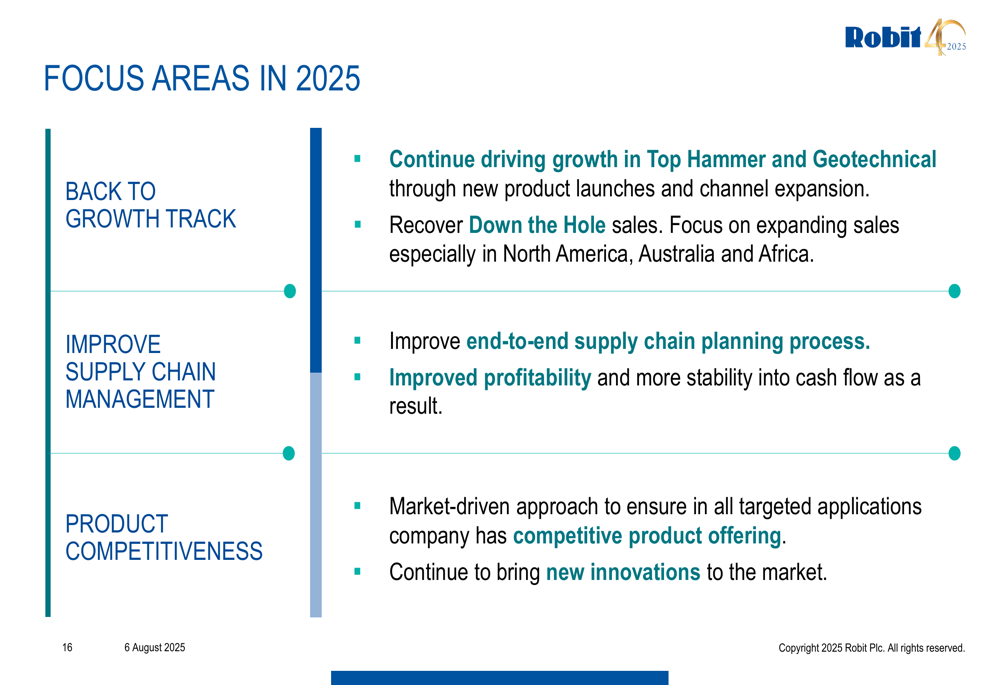

Para 2025, a Robit identificou três áreas-chave de foco: retornar ao crescimento, melhorar a gestão da cadeia de suprimentos e aprimorar a competitividade dos produtos. A empresa planeja impulsionar o crescimento em seus segmentos Top Hammer e Geotécnico por meio de lançamentos de novos produtos, enquanto recupera as vendas Down the Hole, particularmente na América do Norte.

As prioridades estratégicas são descritas no slide a seguir:

Declarações prospectivas

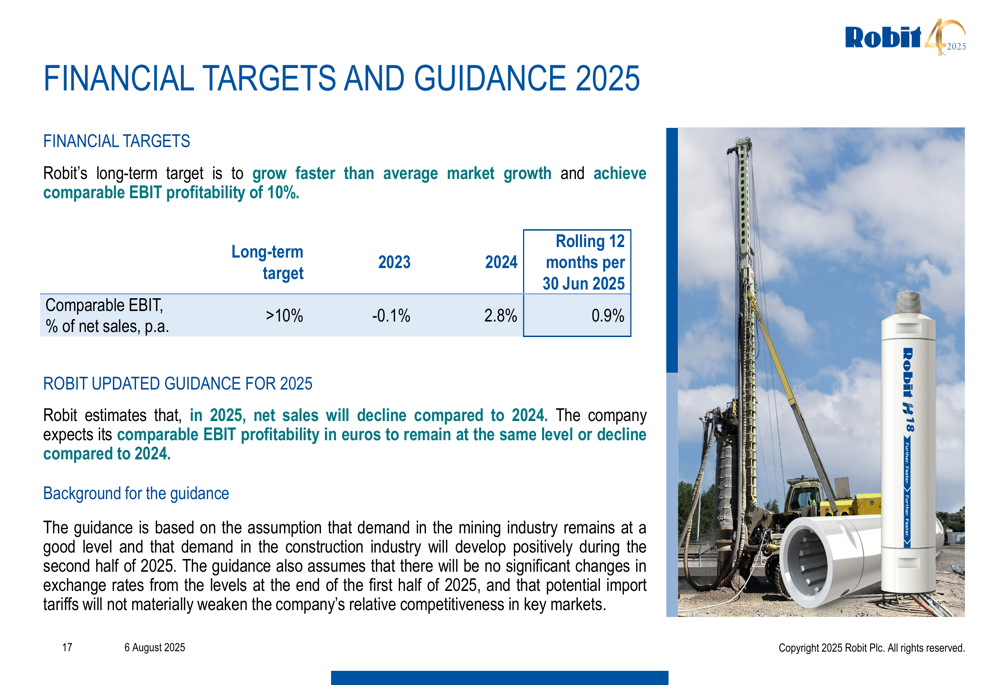

Olhando para o futuro, a Robit espera que as vendas líquidas diminuam em 2025 em comparação com 2024, enquanto a lucratividade do EBIT comparável em euros deve permanecer no mesmo nível ou diminuir em relação a 2024. Essa orientação é baseada na continuidade da boa demanda no setor de mineração e no desenvolvimento positivo da demanda na construção.

A empresa mantém seus objetivos financeiros de longo prazo de crescer mais rápido que a média do mercado e alcançar uma lucratividade de EBIT comparável de 10%, embora o desempenho atual permaneça bem abaixo dessas metas.

As metas financeiras e orientações para 2025 da Robit são resumidas no slide a seguir:

Em conclusão, enquanto a Robit enfrenta desafios significativos devido a desenvolvimentos nas taxas de câmbio e demanda enfraquecida em mercados-chave, a empresa está implementando iniciativas estratégicas para abordar essas questões por meio de redução de custos, renovação do modelo operacional e foco contínuo na inovação de produtos e sustentabilidade. A eficácia dessas medidas será crucial para a capacidade da empresa de retornar ao crescimento e melhorar a lucratividade nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: