Ação da Embraer sobe forte com pedido firme feito pela Latam

Introdução e contexto de mercado

A Sabra Health Care REIT Inc. (NASDAQ:SBRA) divulgou sua apresentação para investidores em 04.08.2025, destacando o posicionamento estratégico da empresa no setor imobiliário de saúde, com foco em instalações de enfermagem especializada e residências para idosos. A apresentação ocorre após a Sabra reportar resultados sólidos no 1º tri de 2025, com LPA de US$ 0,17, atendendo às expectativas dos analistas, e receita de US$ 183,54 milhões, ligeiramente acima das previsões.

O FII de saúde, que fechou em US$ 18,29 em 4 de agosto com ganho de 0,77%, posicionou-se para capitalizar tendências demográficas favoráveis no mercado de cuidados para idosos. Com suas ações negociadas entre sua faixa de 52 semanas de US$ 15,60 a US$ 20,03, a Sabra continua executando sua abordagem "Estratégica, Disciplinada e Oportunista" para investimentos imobiliários em saúde.

Estratégia de portfólio e demografia

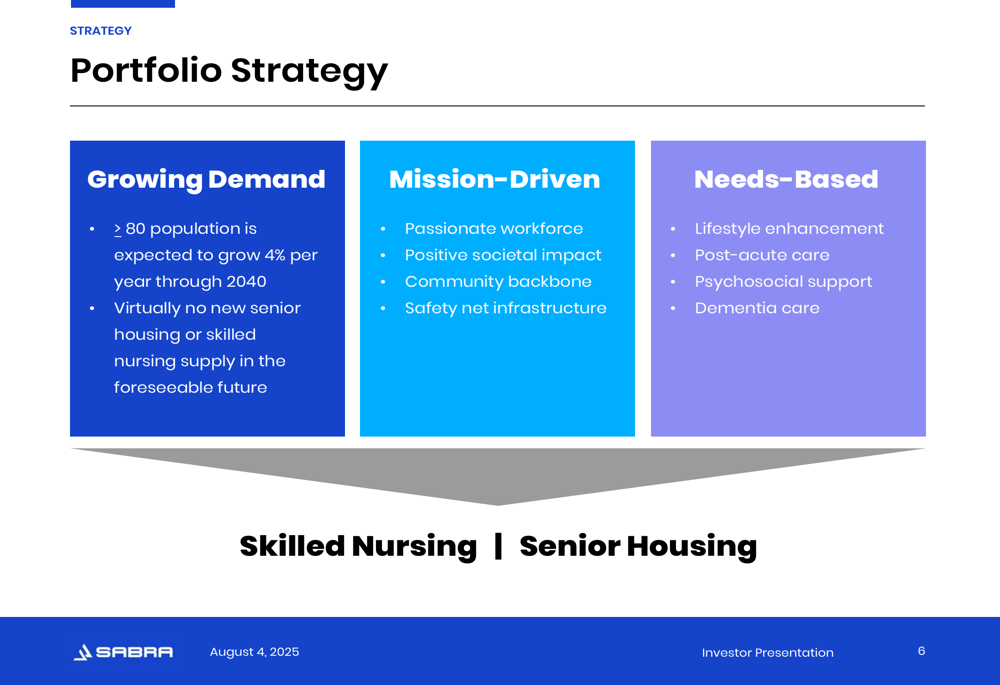

A estratégia de portfólio da Sabra centra-se em três pilares fundamentais: Demanda Crescente, Operações Orientadas por Missão e Serviços Baseados em Necessidades. A empresa está estrategicamente posicionada para beneficiar-se de ventos demográficos favoráveis, com a população acima de 80 anos prevista para crescer 4% anualmente até 2040.

Como mostrado na seguinte análise da estratégia de portfólio:

Essa vantagem demográfica é reforçada por restrições de oferta no setor de enfermagem especializada. Desde 2000, a população acima de 85 anos cresceu 60%, enquanto os leitos de enfermagem especializada diminuíram 12%, criando uma lacuna crescente entre oferta e demanda que sustenta a tese de investimento da Sabra.

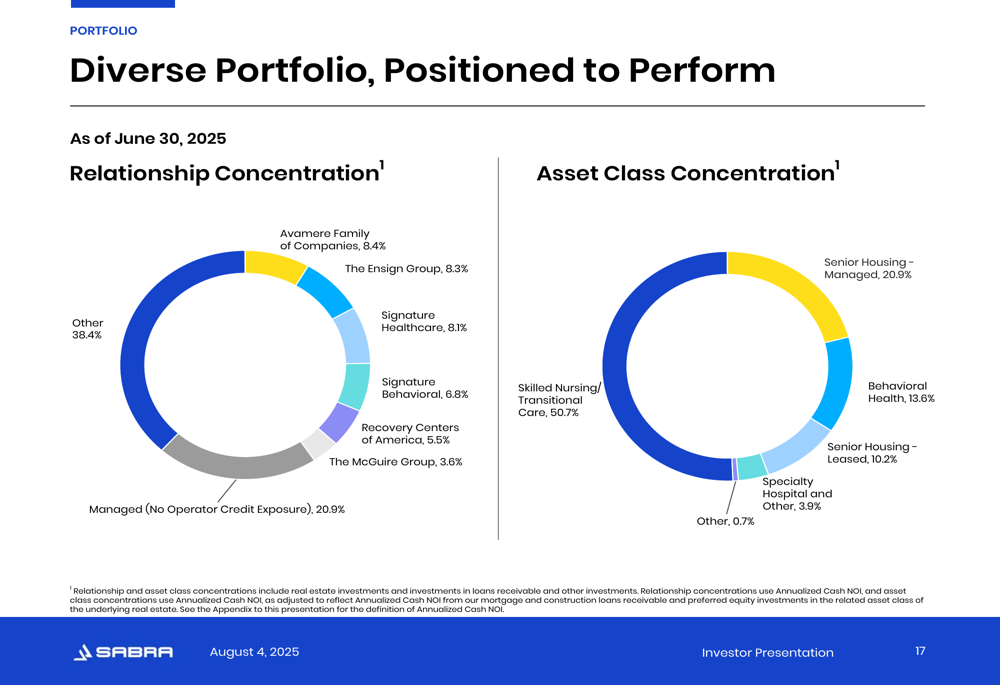

O portfólio da empresa em 30.06.2025 inclui 392 investimentos em 58 relacionamentos com prazo médio ponderado de arrendamento restante de 7 anos. As taxas de ocupação permanecem fortes: 83% para cuidados de enfermagem especializada/transicional, 90% para residências seniores arrendadas e 78% para instalações de saúde comportamental/hospitais/outras.

O gráfico a seguir ilustra o diversificado portfólio da Sabra por concentração de relacionamento e classe de ativos:

Orientação financeira e desempenho para 2025

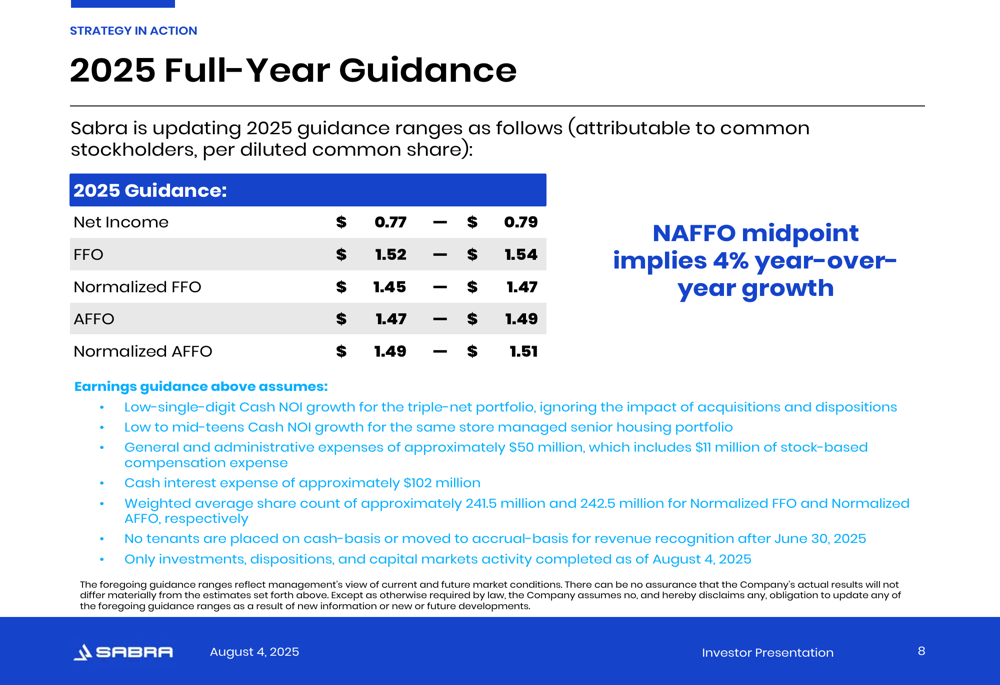

A Sabra forneceu orientação para o ano completo de 2025 que projeta crescimento contínuo em métricas financeiras-chave. A empresa espera um AFFO normalizado por ação ordinária diluída de US$ 1,49-US$ 1,51, representando um crescimento anual de 4% no ponto médio.

A orientação financeira detalhada é apresentada na tabela a seguir:

Esta orientação alinha-se com o desempenho do 1º tri de 2025, onde o FFO normalizado por ação aumentou para US$ 0,35 de US$ 0,34 no 1º tri de 2024, e o AFFO normalizado por ação subiu para US$ 0,37 de US$ 0,35 no mesmo período do ano anterior.

As premissas da empresa incluem crescimento de NOI em Caixa de baixo dígito único para propriedades triple-net e crescimento de NOI em Caixa de baixo a médio dígito duplo para residências seniores, consistente com declarações feitas durante a teleconferência de resultados do 1º tri, onde a administração destacou "forte desempenho nos segmentos de residências seniores e enfermagem especializada".

Balanço e métricas de crédito

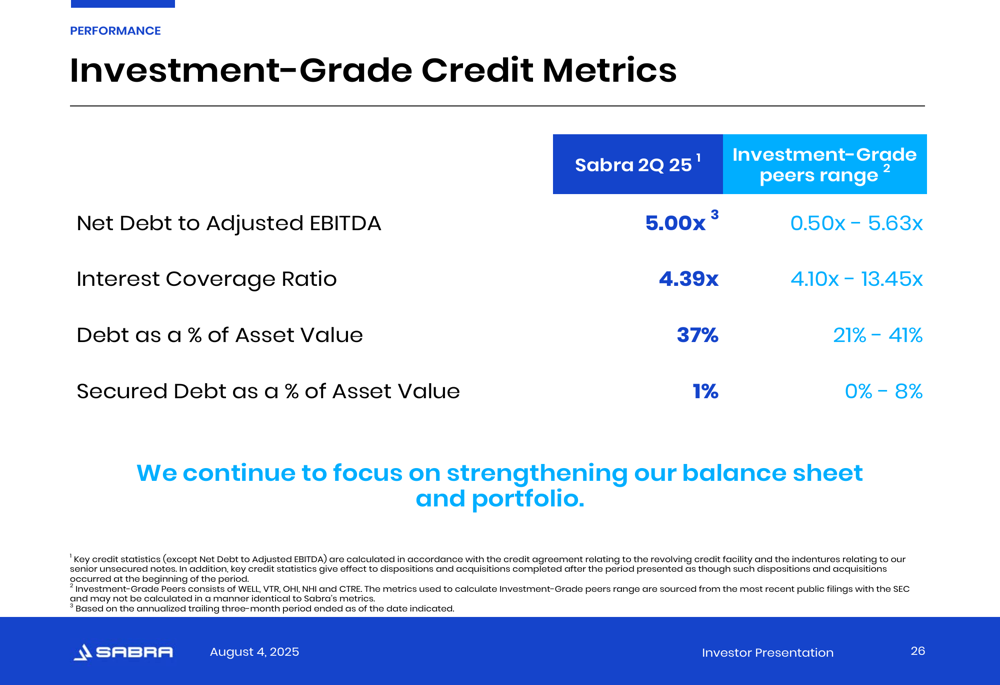

A Sabra mantém um balanço sólido com métricas de crédito de grau de investimento. Em 30.06.2025, a empresa reportou um vencimento médio ponderado da dívida de quase 5 anos, sem vencimentos materiais de dívida até 2028. A taxa de juros efetiva média ponderada é de 4,04%, com ampla liquidez de aproximadamente US$ 1,2 bilhão.

As principais métricas de crédito da empresa em comparação com pares de grau de investimento são ilustradas no gráfico a seguir:

O valor empresarial consolidado da Sabra de US$ 6,7 bilhões consiste em 64% de valor de capital próprio, 18% de títulos de taxa fixa, 15% de empréstimos a prazo com hedge, 2% de linha de crédito e 1% de dívida garantida. Esta estrutura de capital apoia a estratégia da empresa de manter flexibilidade no balanço enquanto busca oportunidades de crescimento estratégico.

O CFO Michael Costa enfatizou esta abordagem, afirmando: "Nosso balanço forte e acesso pronto a capital nos permite financiar oportunidades de investimento de forma criteriosa e gerar valor para nossos acionistas."

Posicionamento competitivo e avaliação

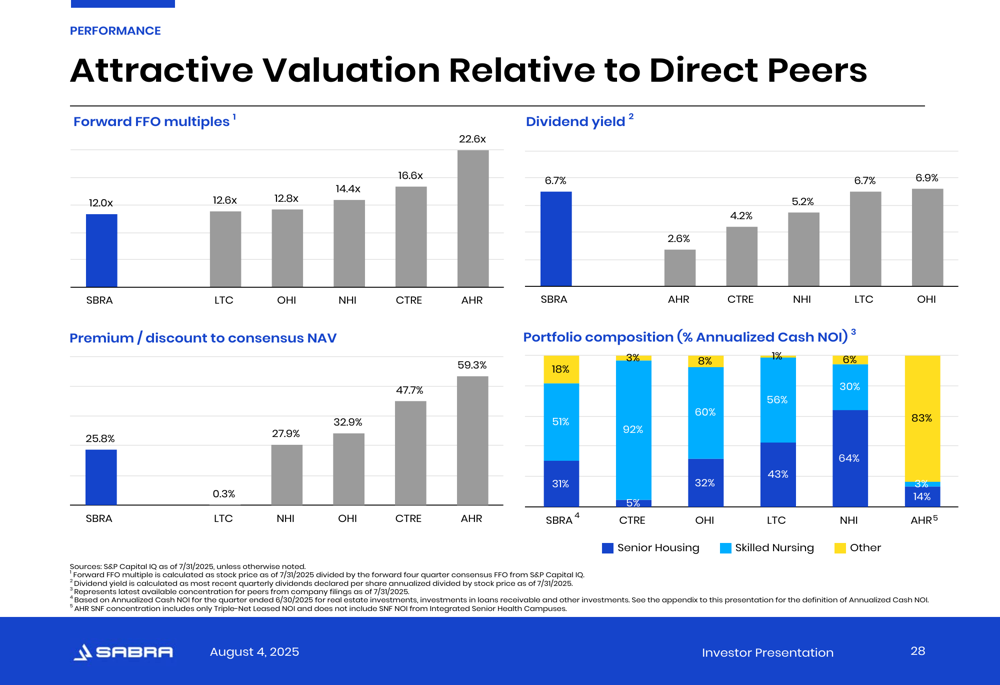

A Sabra apresenta uma avaliação atrativa em relação aos seus pares diretos no setor de FIIs de saúde. A empresa negocia a um múltiplo de FFO futuro de 12,0x e oferece um rendimento de dividendos de 6,7%, ambos abaixo da média do grupo de pares.

As métricas comparativas de avaliação são ilustradas no gráfico a seguir:

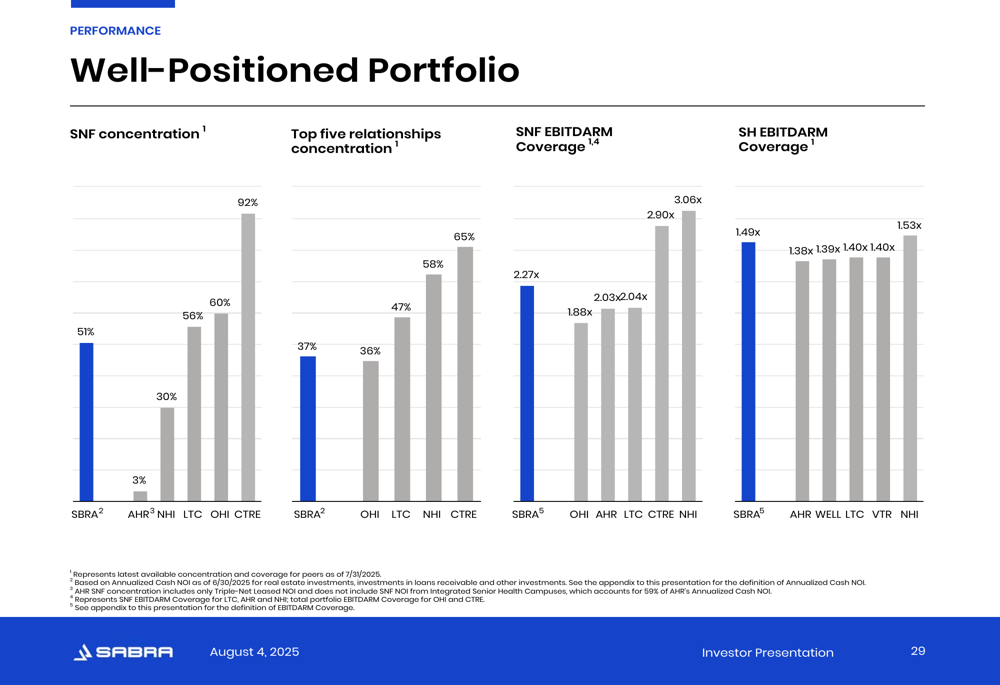

Embora a Sabra tenha uma concentração maior em instalações de enfermagem especializada (51% do portfólio) em comparação com seus pares, ela mantém índices competitivos de cobertura EBITDARM. A cobertura EBITDARM de enfermagem especializada de 2,27x é menor que alguns pares, mas sua cobertura EBITDARM de residências seniores de 1,49x excede a média do grupo de pares.

O gráfico a seguir mostra o posicionamento do portfólio da Sabra em relação aos pares:

Declarações prospectivas

A administração da Sabra permanece otimista sobre futuras oportunidades de crescimento impulsionadas por tendências favoráveis de reembolso e ventos demográficos favoráveis. As taxas do Medicare cresceram de US$ 544 em janeiro de 2012 para US$ 720 em janeiro de 2025 (CAGR de 2,1%), enquanto as taxas do Medicaid aumentaram de US$ 179 para US$ 312 no mesmo período (CAGR de 4,2%).

Os Centros de Serviços Medicare e Medicaid recentemente finalizaram um aumento de 3,2% no Medicare, e espera-se que as taxas do Medicaid vejam um aumento médio de 5% nos cinco principais estados onde a Sabra opera. Essas tendências de reembolso, combinadas com o foco estratégico da empresa em operadores de qualidade, posicionam a Sabra para crescimento contínuo.

O CEO Rick Matros enfatizou a importância da excelência operacional, afirmando: "Sabemos que o que acontece dentro de nossos edifícios é o que mais importa." Este foco em cuidados de qualidade alinha-se com a estratégia de investimento da empresa de formar parcerias com operadores que fornecem cuidados habilidosos e compassivos.

Durante a teleconferência de resultados do 1º tri, a administração observou um "pipeline muito robusto de negócios", mantendo uma abordagem cautelosa para o crescimento. A apresentação reforça essa estratégia disciplinada, focando em investimentos únicos e acretivos que aproveitam a expertise operacional e de gestão de ativos da Sabra.

Com seu posicionamento estratégico de portfólio, balanço forte e tendências demográficas favoráveis, a Sabra Healthcare REIT parece bem posicionada para cumprir sua orientação financeira de 2025 e criar valor de longo prazo para os acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: