Ação identificada por IA em setembro já sobe +12% no mês e promete mais

Introdução e contexto de mercado

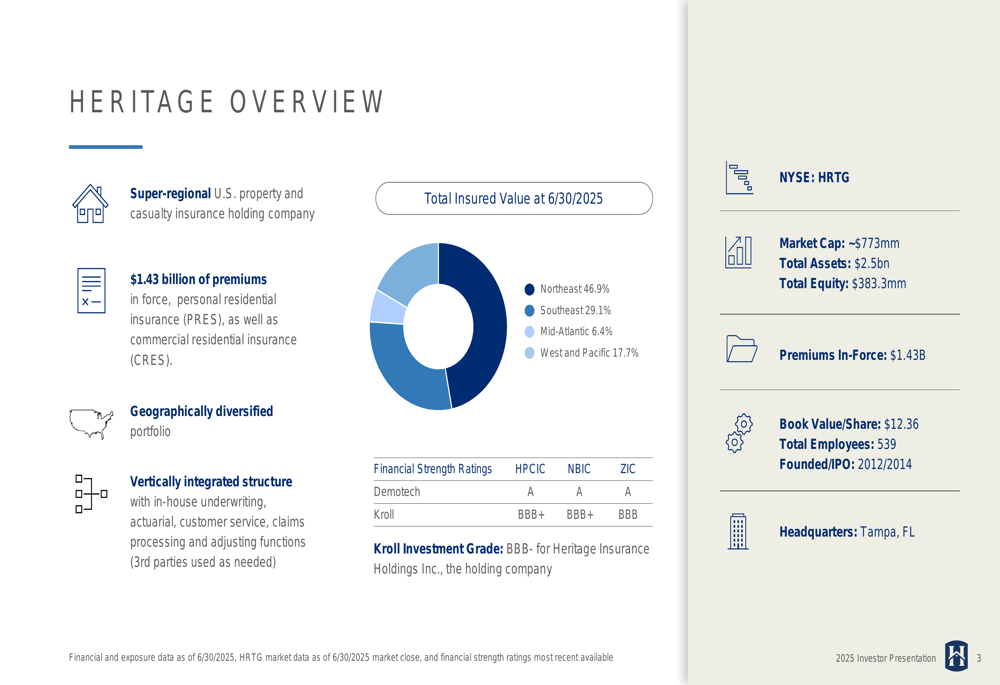

A Heritage Insurance Holdings Inc (Nova York:HRTG) apresentou seus resultados do segundo trimestre de 2025 em 6 de agosto, mostrando uma melhoria significativa nos lucros e uma mudança estratégica em direção ao crescimento controlado após anos de foco na rentabilidade. A seguradora super-regional de propriedades e acidentes relatou um aumento substancial nos lucros antes dos impostos, mantendo sua estratégia de diversificação geográfica.

A apresentação ocorre enquanto as ações da Heritage têm mostrado forte impulso, fechando a US$ 21,21 com um aumento de 2,22% no dia da apresentação. De acordo com os dados mais recentes, a ação experimentou um crescimento notável no último ano, negociando bem acima de sua mínima de 52 semanas de US$ 7,09, embora ainda abaixo de sua máxima de 52 semanas de US$ 26,64.

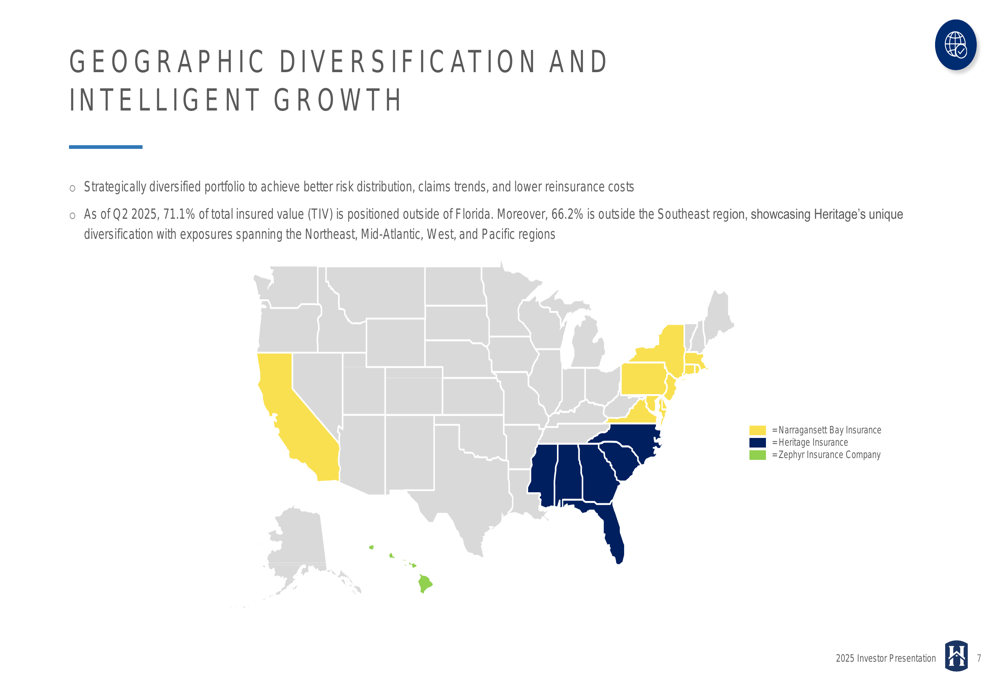

Como mostrado na visão geral da empresa a seguir, a Heritage se estabeleceu como uma seguradora geograficamente diversificada com presença significativa em várias regiões dos EUA:

Destaques de desempenho do 2º tri de 2025

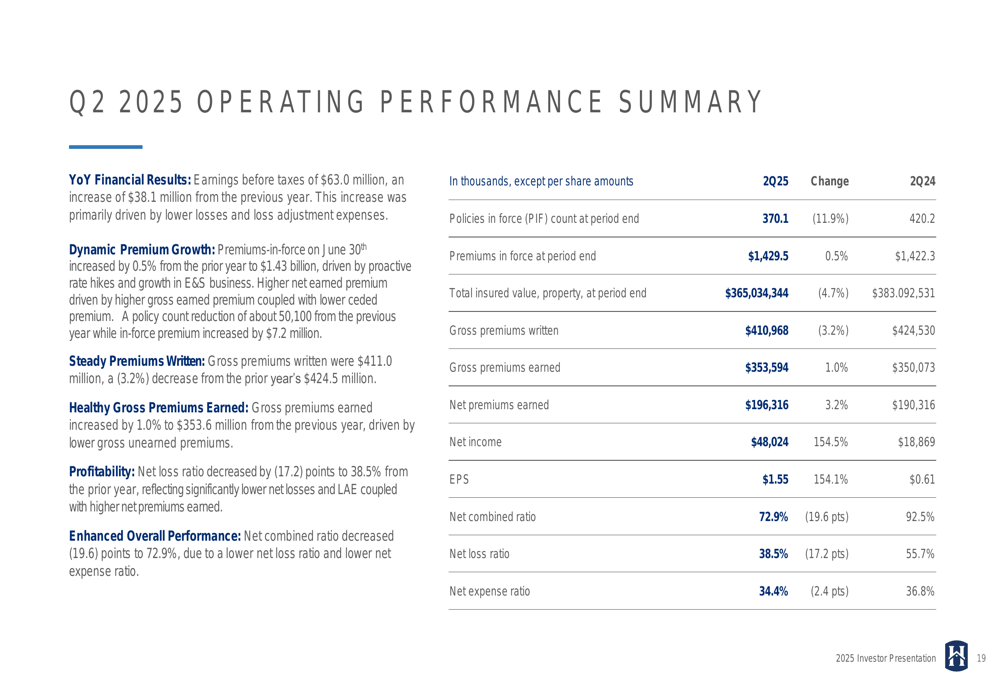

A Heritage relatou resultados financeiros impressionantes para o 2º tri de 2025, com lucros antes dos impostos de US$ 63,0 milhões, representando um aumento substancial de US$ 38,1 milhões em comparação com o mesmo período do ano passado. Enquanto os prêmios em vigor mostraram crescimento modesto de 0,5% ano a ano para US$ 1.429,5 milhões, os prêmios brutos emitidos diminuíram ligeiramente em 3,2% para US$ 410,968 milhões.

O desempenho do 2º tri da empresa continua o impulso positivo do 1º tri de 2025, quando a Heritage superou significativamente as expectativas de lucros com um LPA de US$ 0,99 em comparação com os US$ 0,33 previstos.

O slide a seguir detalha as métricas de desempenho operacional do 2º tri de 2025:

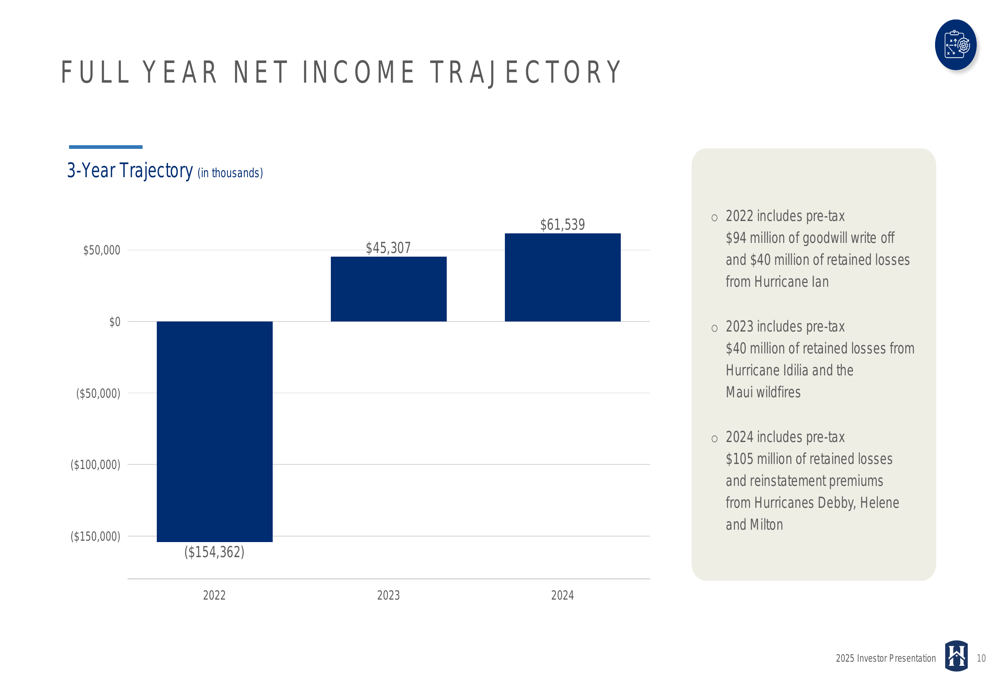

A recuperação financeira da Heritage tem sido notável nos últimos três anos, transitando de um prejuízo significativo em 2022 para lucros substanciais nos anos subsequentes. A trajetória do lucro líquido da empresa mostra a melhoria dramática: de uma perda de US$ 154.362 em 2022 para lucros de US$ 45.307 em 2023 e US$ 61.539 em 2024. Vale ressaltar que cada um desses anos incluiu perdas significativas por catástrofes de eventos como o Furacão Ian em 2022, Furacão Idalia e incêndios florestais de Maui em 2023, e Furacões Debby, Helene e Milton em 2024.

Esta reviravolta financeira está claramente ilustrada no gráfico a seguir:

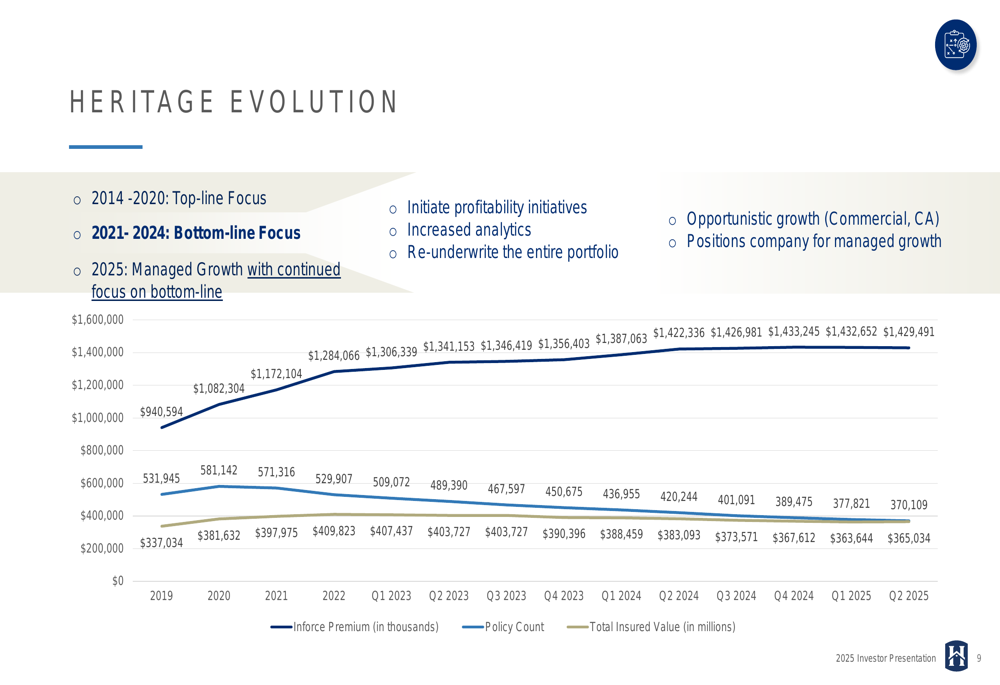

Iniciativas estratégicas e estratégia de crescimento

Após focar principalmente na melhoria dos resultados finais de 2021 a 2024, a Heritage agora está mudando para uma estratégia de crescimento controlado, mantendo sua ênfase na rentabilidade. A empresa havia anteriormente cessado a subscrição de novas linhas pessoais no Nordeste e na Flórida em dezembro de 2022 como parte de suas iniciativas de rentabilidade, mas agora começou a escrever novos negócios de linhas pessoais novamente.

A evolução da empresa é capturada nesta linha do tempo mostrando a transição do foco no topo de linha para o foco no resultado final, e agora para o crescimento gerenciado:

A diversificação geográfica continua sendo uma pedra angular da estratégia da Heritage, com 71,1% do valor total segurado posicionado fora da Flórida e 66,2% fora da região Sudeste a partir do 2º tri de 2025. Esta diversificação ajudou a empresa a alcançar melhor distribuição de risco, tendências de sinistros melhoradas e custos de resseguro mais baixos.

O mapa a seguir ilustra a presença geográfica da Heritage nos Estados Unidos:

Trajetória financeira e solidez do balanço

As métricas financeiras da Heritage mostram fortes tendências positivas em vários indicadores. A empresa relatou um valor contábil por ação de US$ 12,36, ativos totais de US$ 2,5 bilhões e patrimônio total de US$ 383,3 milhões. Sua capitalização de mercado é de aproximadamente US$ 773 milhões.

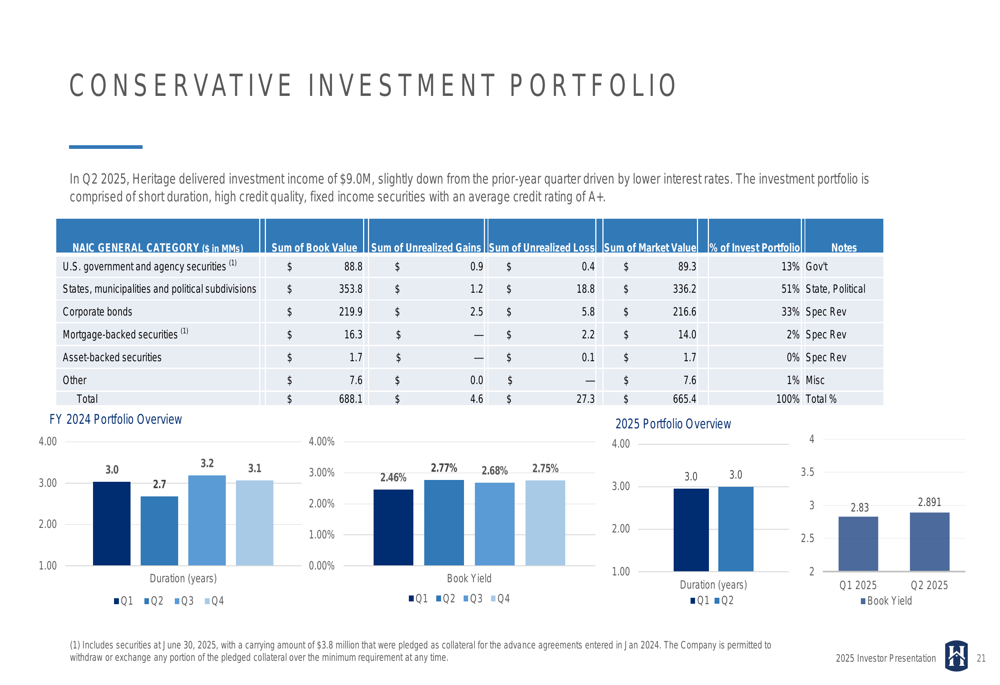

O portfólio de investimentos da empresa permanece conservador, composto principalmente por títulos de renda fixa de curta duração e alta qualidade de crédito, com uma classificação média de crédito de A+. A receita de investimentos para o 2º tri de 2025 foi de US$ 9,0 milhões.

O slide a seguir fornece um detalhamento detalhado do portfólio de investimentos da Heritage:

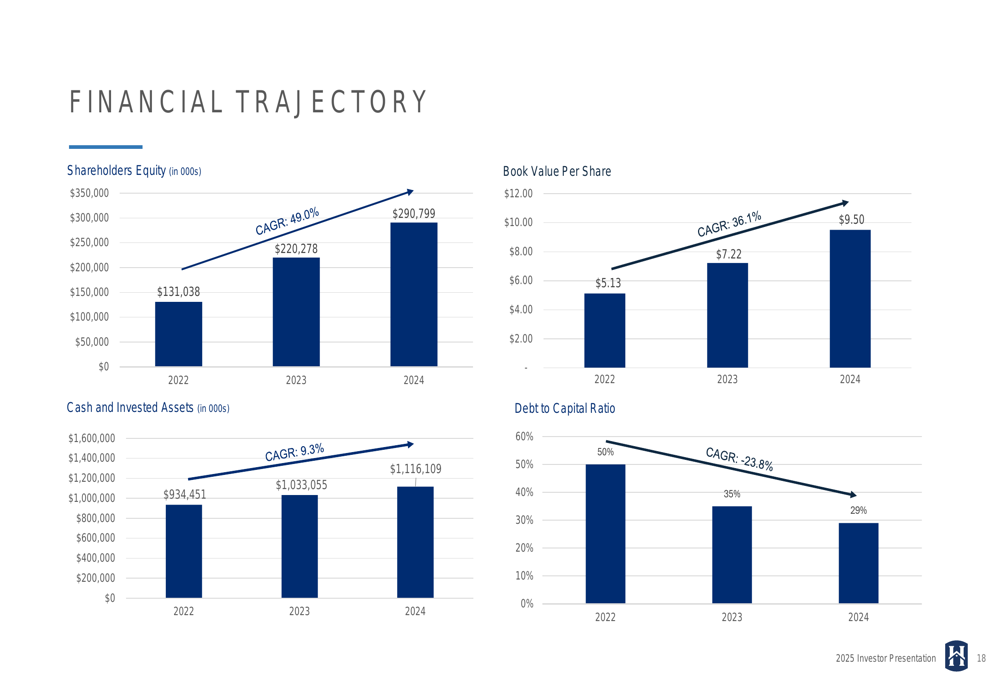

Métricas financeiras-chave mostraram taxas de crescimento anual compostas impressionantes, incluindo patrimônio dos acionistas (CAGR de 49,0%), valor contábil por ação (CAGR de 36,1%) e ativos em caixa e investidos (CAGR de 9,3%), enquanto a relação dívida/capital diminuiu a uma CAGR de -23,8%.

Essas trajetórias financeiras positivas são ilustradas nos gráficos a seguir:

A Heritage mantém um programa de resseguro robusto para proteger seu capital, com retenção de perdas de primeiro evento de US$ 50 milhões nas regiões Sudeste/Meio-Atlântico e Havaí, e US$ 39,3 milhões no Nordeste. A empresa está bem capitalizada para financiar crescimento orgânico, com US$ 329,6 milhões em superávit estatutário combinado a partir do 2º tri de 2025.

Declarações prospectivas

Olhando para o futuro, a Heritage espera ver seu número de apólices em vigor estabilizar e retornar ao crescimento em 2025 e 2026. A empresa alcançou adequação de taxas em muitas de suas regiões geográficas e planeja aproveitar sua infraestrutura existente, mantendo o foco na gestão de riscos e padrões rigorosos de subscrição.

A administração enfatizou que a Heritage permanecerá disciplinada com um foco estratégico que prioriza a rentabilidade a longo prazo e o valor para os acionistas. A empresa continua avaliando a distribuição de dividendos e recompras de ações como parte de sua estratégia de gestão de capital, embora nenhuma recompra de ações ordinárias tenha sido realizada no período recente.

A apresentação reforça a posição da Heritage como uma holding de seguros de propriedades e acidentes super-regional dos EUA que navegou com sucesso por anos desafiadores para estabelecer uma base para crescimento sustentável e rentabilidade. Com sua diversificação geográfica, estrutura verticalmente integrada e foco na disciplina de subscrição, a Heritage parece bem posicionada para capitalizar oportunidades de mercado enquanto gerencia riscos efetivamente nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: