Sem apetite institucional, Bitcoin perde tração e testa paciência do mercado

Introdução e contexto de mercado

A Veris Residential Inc (Nova York:VRE) apresentou seus resultados corporativos do 2º tri de 2025 em 23 de julho, destacando melhora no desempenho operacional e progresso em suas iniciativas estratégicas. Apesar das melhorias operacionais, as ações da Veris enfrentaram dificuldades recentemente, sendo negociadas próximas ao limite inferior de sua faixa de 52 semanas de US$ 14,12-US$ 18,85, com o fechamento a US$ 14,54 em 23 de julho.

O FII residencial, que se concentra em propriedades multifamiliares de luxo principalmente no Nordeste dos EUA, continua executando sua estratégia de transformação centrada na otimização do portfólio e redução da dívida, enquanto navega em um ambiente desafiador de taxas de juros.

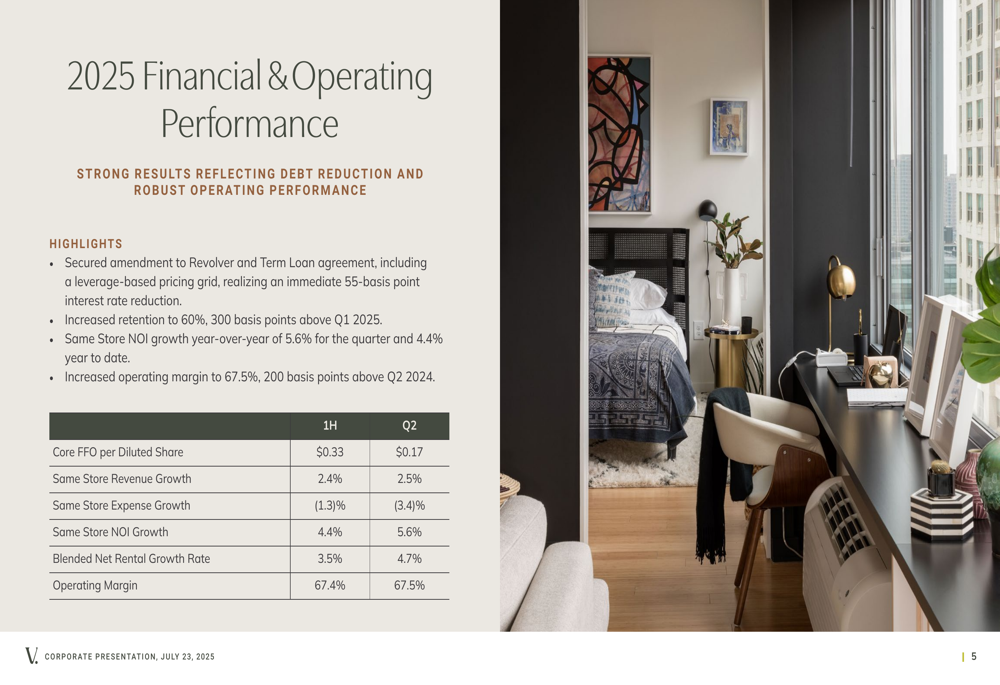

Desempenho financeiro do 2º tri de 2025

A Veris reportou uma aceleração no crescimento do NOI de mesmas lojas de 5,6% para o 2º tri de 2025, elevando o crescimento acumulado do ano para 4,4%. Esse desempenho foi impulsionado pelo sólido crescimento da receita combinado com uma gestão eficaz de despesas, com a empresa alcançando uma redução de 3,4% nas despesas de mesmas lojas durante o trimestre.

O Core FFO da empresa no 2º tri foi de US$ 0,17 por ação diluída, contribuindo para um total de US$ 0,33 no primeiro semestre. As margens operacionais melhoraram para 67,5%, representando um aumento de 200 pontos base em comparação com o 2º tri de 2024.

Como mostrado no seguinte resumo de desempenho financeiro:

A ocupação permanece forte em 93,9% (95,5% excluindo Liberty Towers), com a empresa reportando uma taxa de crescimento líquido de aluguel combinado de 4,7% para o 2º tri. A Veris continua a atrair residentes de alta renda, com uma renda familiar média por unidade de US$ 445.334 e uma saudável relação aluguel-renda de 10,6%.

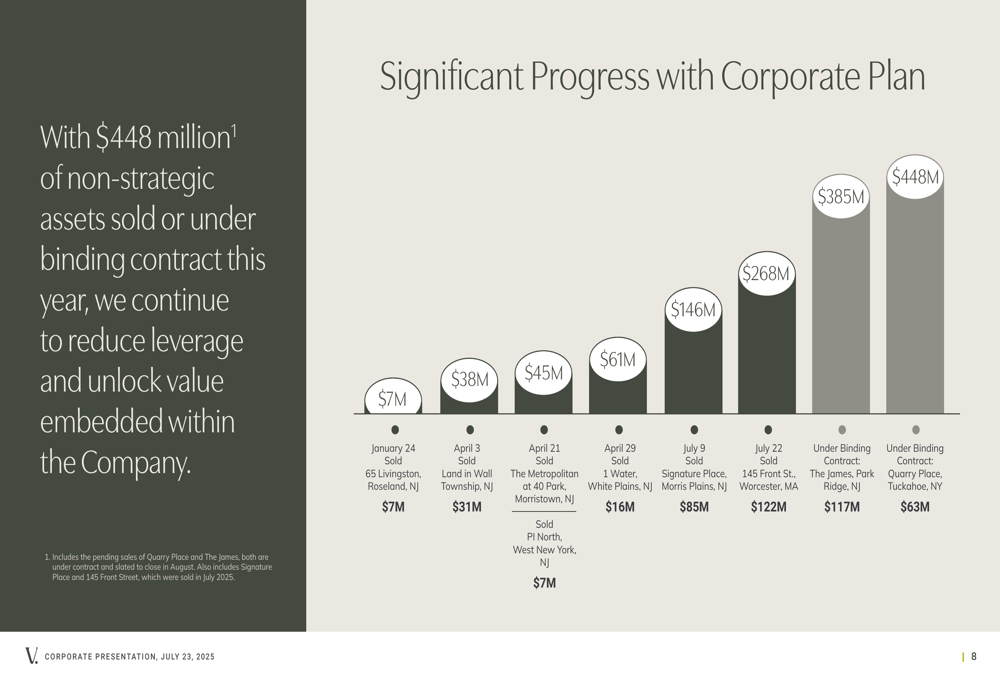

Vendas estratégicas de ativos e otimização do portfólio

Um componente-chave da estratégia da Veris tem sido a monetização de ativos não estratégicos para reduzir a alavancagem e otimizar seu portfólio. A empresa relatou progresso significativo nessa frente, com US$ 448 milhões em ativos não estratégicos vendidos ou sob contrato vinculante.

A visualização abaixo ilustra as transações recentes e pendentes da empresa:

Transações notáveis incluem a venda de US$ 122 milhões da 145 Front St. em Worcester, MA, e a venda pendente de US$ 117 milhões do The James em Park Ridge, NJ. Essas alienações estão alinhadas com a estratégia da empresa de focar em seu portfólio principal de multifamiliares de luxo enquanto reduz a dívida.

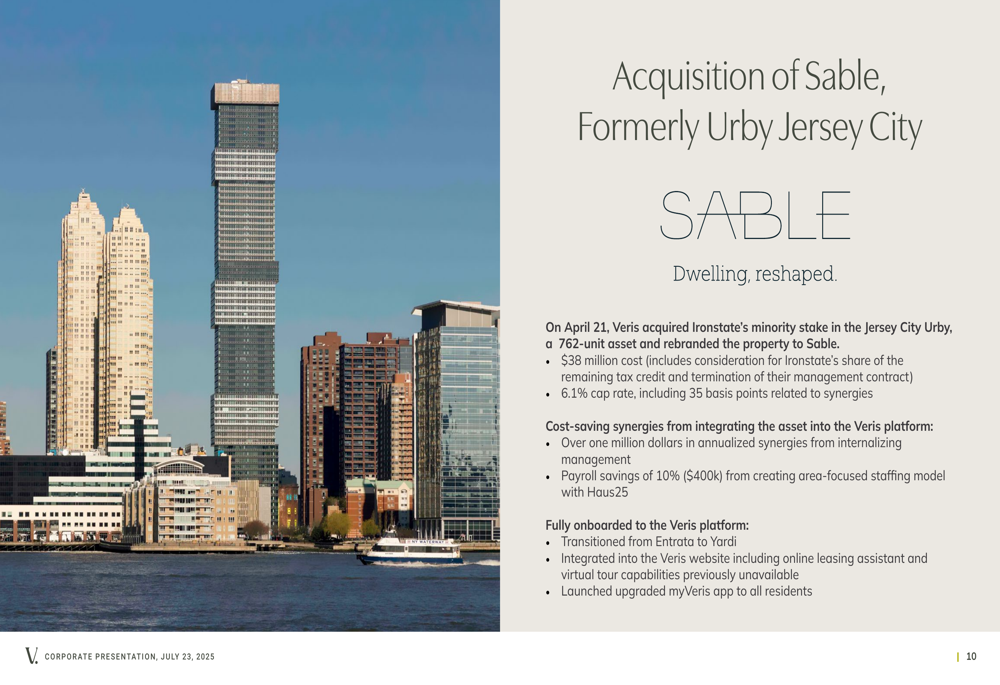

Em abril, a Veris adquiriu a participação minoritária da Ironstate no Jersey City Urby por US$ 38 milhões, rebatizando-o como Sable. A transação foi concluída a uma taxa de capitalização de 6,1% e espera-se que gere mais de US$ 1 milhão em sinergias anualizadas através da internalização da gestão.

Progresso na redução da dívida

A Veris continua avançando em sua estratégia de otimização do balanço. Em abril, a empresa garantiu uma alteração em sua linha de crédito de US$ 500 milhões, resultando em uma redução imediata de 55 pontos base nos custos de empréstimo e maior flexibilidade no nível dos ativos.

A empresa pagou US$ 200 milhões de seu empréstimo a prazo usando recursos de vendas de ativos e visa reduzir sua relação Dívida líquida/EBITDA para aproximadamente 10,0x até o final de 2025 e abaixo de 9,0x até o final de 2026, reduzindo dos 11,7x no final de 2024.

Perspectivas futuras e projeções

Com base no forte desempenho do primeiro semestre, a Veris elevou suas projeções para 2025. A empresa agora espera um Core FFO por ação de US$ 0,63-US$ 0,64, acima de sua orientação inicial de US$ 0,61-US$ 0,63, representando um crescimento de 5,0%-6,7%.

A projeção de crescimento do NOI de mesmas lojas também foi elevada para 2,0%-2,8%, em comparação com a projeção inicial de 1,7%-2,7%, refletindo o melhor desempenho operacional da empresa.

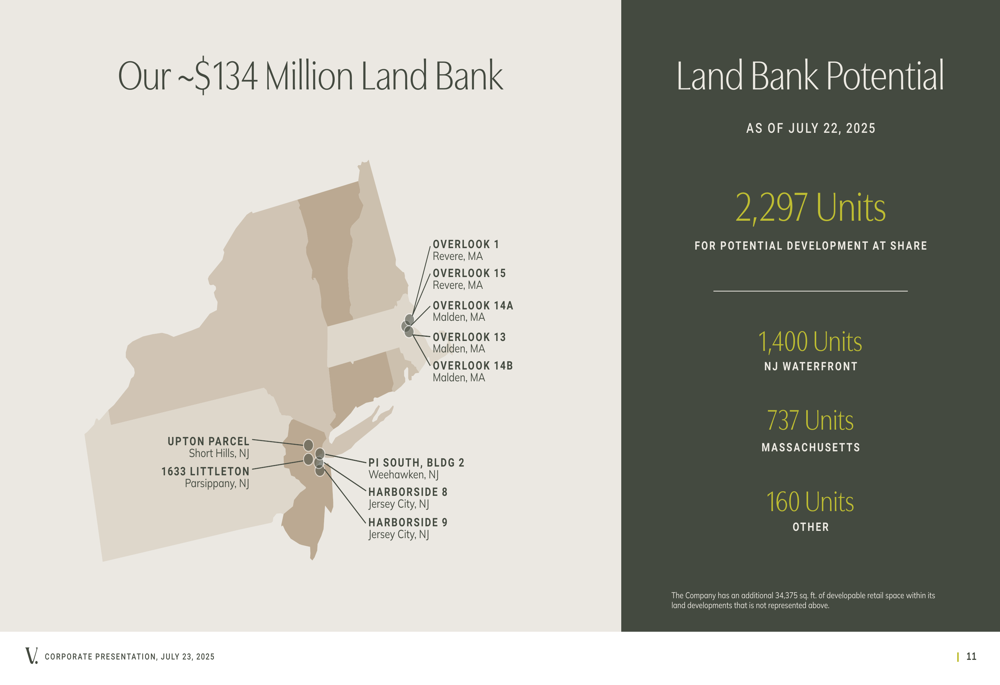

A Veris mantém um banco de terrenos substancial avaliado em aproximadamente US$ 134 milhões, representando 2.297 unidades potenciais de desenvolvimento, localizadas principalmente na orla de Nova Jersey (1.400 unidades) e em Massachusetts (737 unidades). Isso proporciona à empresa oportunidades significativas de crescimento futuro.

Posicionamento competitivo

A empresa destacou suas vantagens competitivas, incluindo seu portfólio classe A em mercados desejáveis do Nordeste com oferta limitada de novos imóveis, plataforma operacional verticalmente integrada e oportunidades significativas de alocação de capital.

Notavelmente, a Veris ficou em 1º lugar entre os FIIs na Avaliação de Reputação Online (ORA) com uma pontuação de 85,94, mantendo sua posição de liderança desde 2023 e superando concorrentes como AvalonBay Communities (Nova York:AVB) e Camden Property Trust (Nova York:CPT).

Essa forte pontuação de reputação está alinhada com o foco da empresa na experiência do cliente e sua iniciativa tecnológica "Prism", que visa implementar soluções tecnológicas com propósito que geram retornos mensuráveis enquanto melhoram a experiência dos residentes.

Perspectivas dos analistas

Apesar das melhorias operacionais destacadas na apresentação, a Veris enfrenta desafios contínuos. Os resultados do 1º tri de 2025 da empresa, divulgados no início deste ano, mostraram um prejuízo líquido de US$ 0,12 por ação, abaixo das expectativas dos analistas e contribuindo para uma queda de 4,1% nas ações naquele momento.

Embora a estratégia de vendas de ativos e redução de dívida da empresa esteja progredindo, os investidores parecem continuar cautelosos quanto ao ritmo de desalavancagem e ao impacto das taxas de juros mais altas nos custos de financiamento da empresa. O preço atual das ações, que está sendo negociado próximo à sua mínima de 52 semanas, apesar de métricas operacionais melhoradas, sugere um ceticismo contínuo do mercado sobre o cronograma de transformação da empresa.

À medida que a Veris continua a executar seu plano estratégico durante o segundo semestre de 2025, os investidores provavelmente se concentrarão na capacidade da empresa de concluir as vendas de ativos pendentes, reduzir ainda mais a alavancagem e manter um forte desempenho operacional em um ambiente econômico incerto.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: