Volatilidade retorna e Bitcoin bate na marca de US$122 mil em dia de rali

Introdução e contexto de mercado

O ING Group (AMS:INGA) divulgou seus resultados do segundo trimestre de 2025 em 31 de julho, demonstrando crescimento comercial contínuo em métricas-chave e melhorando suas perspectivas para o ano inteiro. O grupo bancário reportou um lucro líquido de US$ 1.675 milhões para o trimestre, sustentado pelo forte crescimento da receita de taxas e pela estabilidade da receita líquida de juros comerciais (NII). A apresentação destacou o progresso do ING em direção aos seus objetivos estratégicos, particularmente no crescimento de sua base de clientes primários móveis e na diversificação das fontes de receita.

O desempenho do banco ocorre em meio a um ambiente bancário europeu desafiador, mas estabilizando, com o ING mantendo uma posição de capital robusta bem acima dos requisitos regulatórios. O preço das ações da empresa mostrou forte valorização, subindo de US$ 13,9 no 2º tri de 2024 para US$ 18,6 ao final do 2º tri de 2025, refletindo o sentimento positivo do mercado em relação à execução estratégica do banco.

Destaques do desempenho trimestral

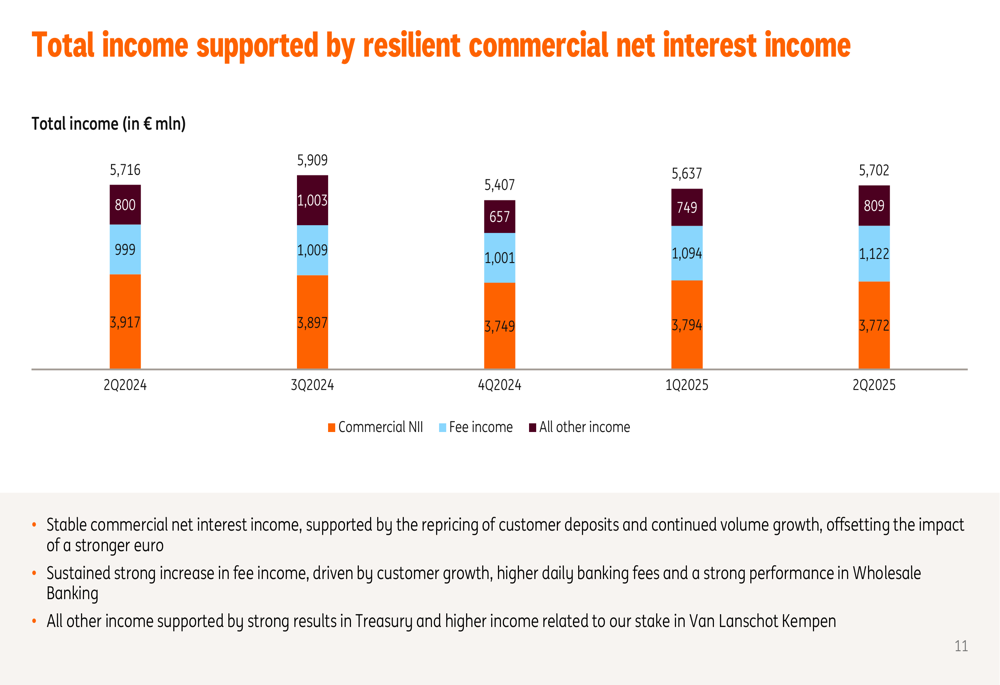

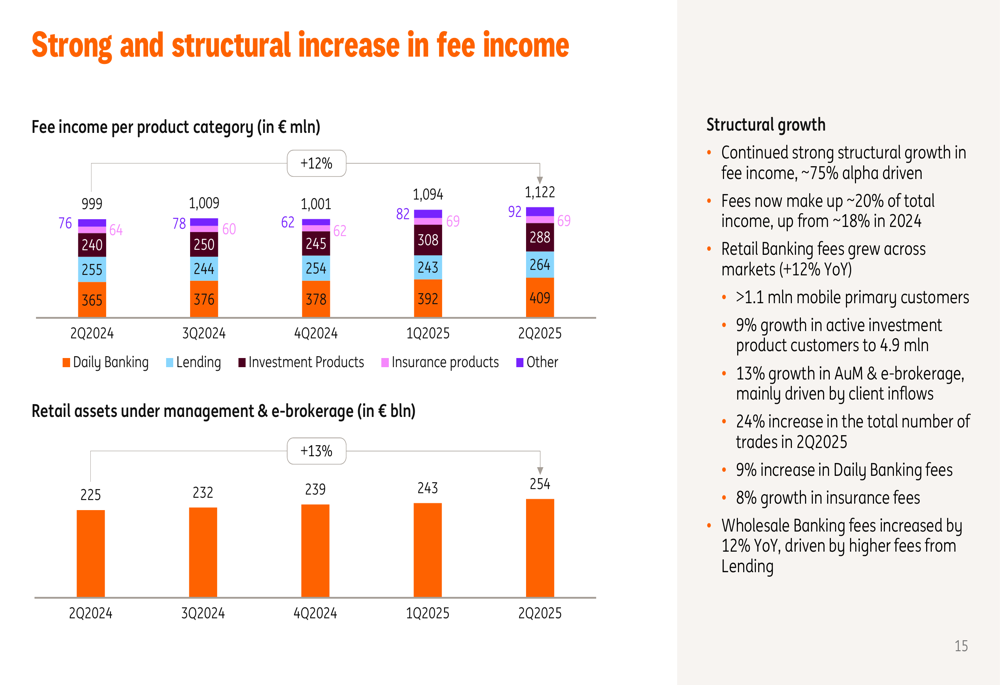

O ING entregou resultados financeiros sólidos no 2º tri de 2025, com receita total atingindo US$ 5.702 milhões. A receita líquida de juros comerciais do banco permaneceu resiliente em US$ 3.772 milhões, enquanto a receita de taxas mostrou crescimento impressionante, alcançando US$ 1.122 milhões – um aumento de 11% em comparação com o primeiro semestre de 2024.

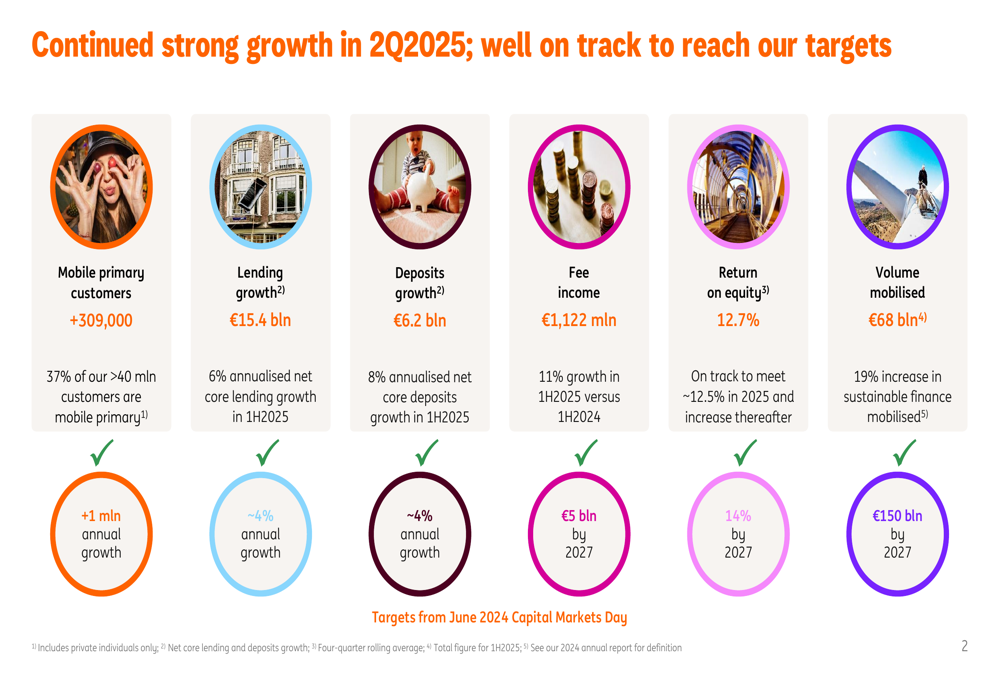

Como mostrado no gráfico a seguir de indicadores-chave de desempenho, o ING adicionou 309.000 clientes primários móveis durante o trimestre, com 37% de seus mais de 40 milhões de clientes agora classificados como primários móveis:

O retorno sobre o patrimônio ficou em 12,7%, mantendo o banco no caminho para atingir sua meta revisada de 2025 de aproximadamente 12,5%, com um aumento adicional para 14% previsto até 2027. O banco também relatou progresso significativo em finanças sustentáveis, com US$ 68 bilhões mobilizados, representando um aumento de 19% nas atividades de financiamento sustentável.

Crescimento de clientes e estratégia

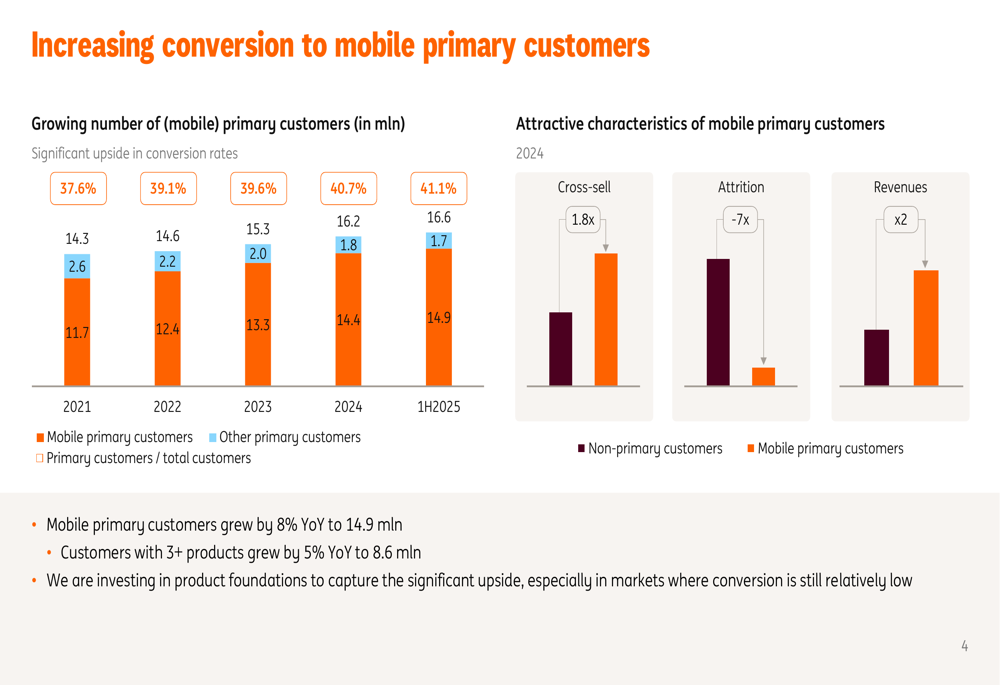

A estratégia do ING continua focada no crescimento de sua base de clientes primários móveis, que expandiu 8% ano a ano para 14,9 milhões. O banco está convertendo com sucesso clientes existentes para o status de primários móveis, além de realizar vendas cruzadas de produtos adicionais, com clientes que possuem três ou mais produtos aumentando 5% ano a ano para 8,6 milhões.

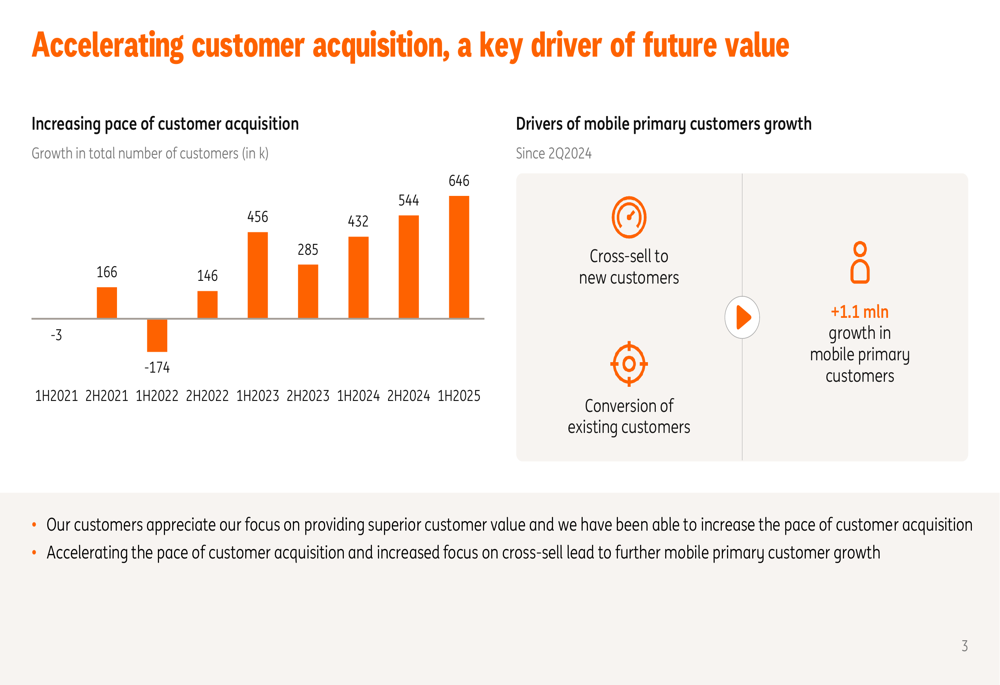

O gráfico a seguir ilustra a tendência de aceleração na aquisição de clientes do ING, mostrando uma trajetória consistentemente ascendente nas adições de novos clientes em períodos recentes:

Este crescimento na base de clientes está se traduzindo em aumento nos volumes de negócios. O banco relatou crescimento de empréstimos de US$ 15,4 bilhões e crescimento de depósitos de US$ 6,2 bilhões no primeiro semestre de 2025, representando taxas de crescimento anualizadas de 6% e 8%, respectivamente – ambas excedendo a meta anual do banco de aproximadamente 4% de crescimento.

A conversão para clientes primários móveis é particularmente importante para o modelo de negócios do ING, pois esses clientes demonstram engajamento e lucratividade significativamente maiores:

Análise de receita e balanço

A receita total do ING para o 2º tri de 2025 foi sustentada por três componentes principais: NII comercial em US$ 3.772 milhões, receita de taxas em US$ 1.122 milhões e outras receitas em US$ 809 milhões. Enquanto o NII comercial permaneceu estável em comparação com trimestres anteriores, o banco espera que ele aumente no segundo semestre de 2025.

O gráfico a seguir detalha os componentes da receita total do ING nos últimos cinco trimestres:

A receita de taxas continua sendo um ponto forte, com crescimento de dois dígitos impulsionado por aumentos na maioria das categorias de produtos. Produtos de investimento contribuíram com US$ 288 milhões, produtos de seguros US$ 264 milhões e serviços bancários diários US$ 92 milhões para o total da receita de taxas do 2º tri de 2025. Os ativos sob gestão e corretagem eletrônica do banco atingiram US$ 254 bilhões, acima dos US$ 225 bilhões no 2º tri de 2024.

O detalhamento das fontes de receita de taxas demonstra o sucesso do banco na diversificação de suas fontes de receita:

Posição de capital e retorno aos acionistas

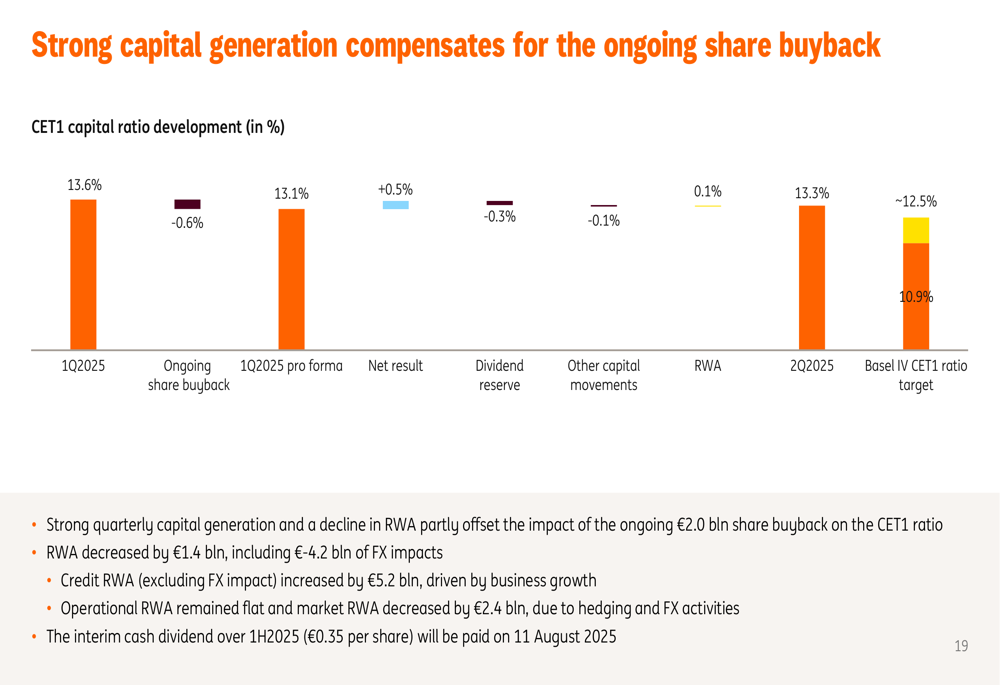

O ING manteve uma forte posição de capital, com um índice CET1 de 13,3% ao final do 2º tri de 2025, bem acima do seu nível-alvo de aproximadamente 12,5%. Esta robusta posição de capital permite ao banco continuar retornando valor aos acionistas através de dividendos e recompras de ações.

O gráfico a seguir ilustra a evolução do índice CET1 do ING durante o trimestre:

No 2º tri de 2025, o ING distribuiu US$ 2.152 milhões aos acionistas, consistindo em US$ 1.205 milhões em recompras de ações e US$ 947 milhões em dividendos em dinheiro. O retorno aos acionistas ficou em 15,3% para o trimestre, refletindo seu compromisso em entregar valor aos investidores enquanto mantém uma posição de capital saudável.

Perspectivas e metas

O ING melhorou suas perspectivas para 2025 enquanto mantém suas ambiciosas metas para 2027. O banco agora espera que a receita de taxas cresça no limite superior da faixa de 5-10% para 2025, enquanto as despesas estão projetadas para ficar no limite inferior da faixa de US$ 12,5-US$ 12,7 bilhões. A perspectiva de retorno sobre o patrimônio foi aumentada de >12% para aproximadamente 12,5% para o ano completo de 2025.

O gráfico a seguir compara as perspectivas atualizadas do ING para 2025 com suas metas para 2027:

Para o restante de 2025, o ING espera que o NII comercial permaneça estável no 3º tri antes de aumentar no 4º tri. O banco prevê que seu índice CET1 estará entre 12,8-13,0% até o final de 2025, continuando a fornecer uma base sólida para o crescimento dos negócios e retornos aos acionistas.

Olhando mais adiante, o ING mantém-se comprometido com suas metas para 2027, incluindo crescimento anual de 1 milhão de clientes primários móveis, CAGR de receita total de 4-5% para 2024-2027, receita de taxas de US$ 5 bilhões, uma relação custo/receita de 52-54% e um retorno sobre o patrimônio de 14%.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: