Petróleo sobe com decisão da Opep+ e tensão geopolítica elevando risco de oferta

Introdução e contexto de mercado

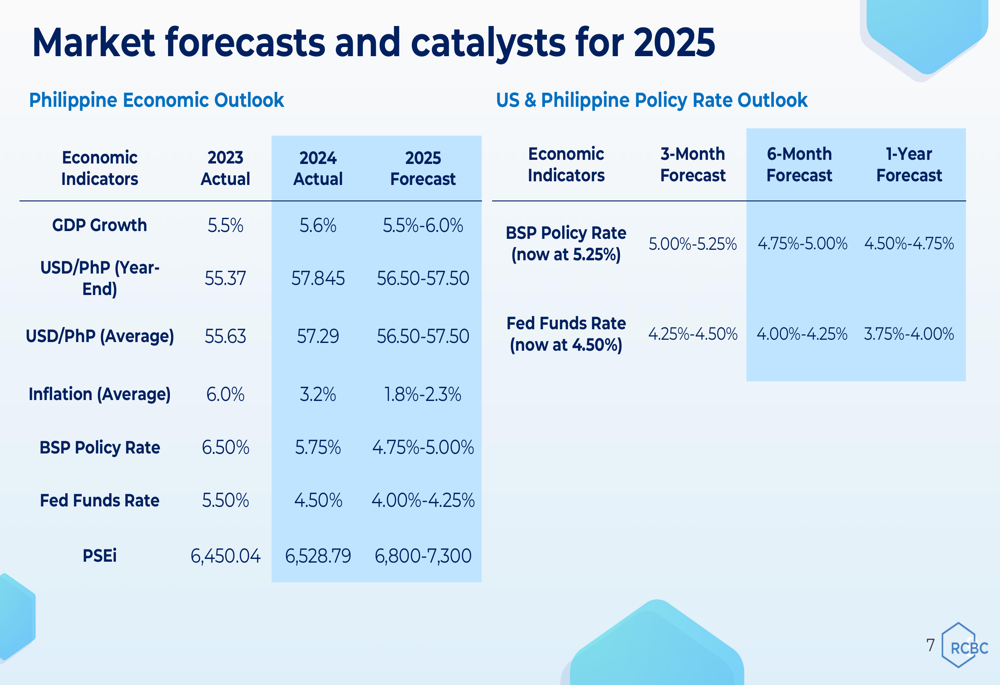

O Rizal Commercial Banking Corporation (RCBC) apresentou seus resultados financeiros do primeiro semestre de 2025 durante uma reunião com analistas em 07.08.2025, destacando um aumento de 20,2% no lucro líquido em relação ao ano anterior, atingindo P5,3 bilhões. O desempenho do banco ocorre em meio a uma previsão moderada de crescimento econômico das Filipinas de 5,5%-6,0% para 2025 e expectativas de flexibilização da política monetária tanto pelo Bangko Sentral ng Pilipinas (BSP) quanto pelo Federal Reserve dos EUA.

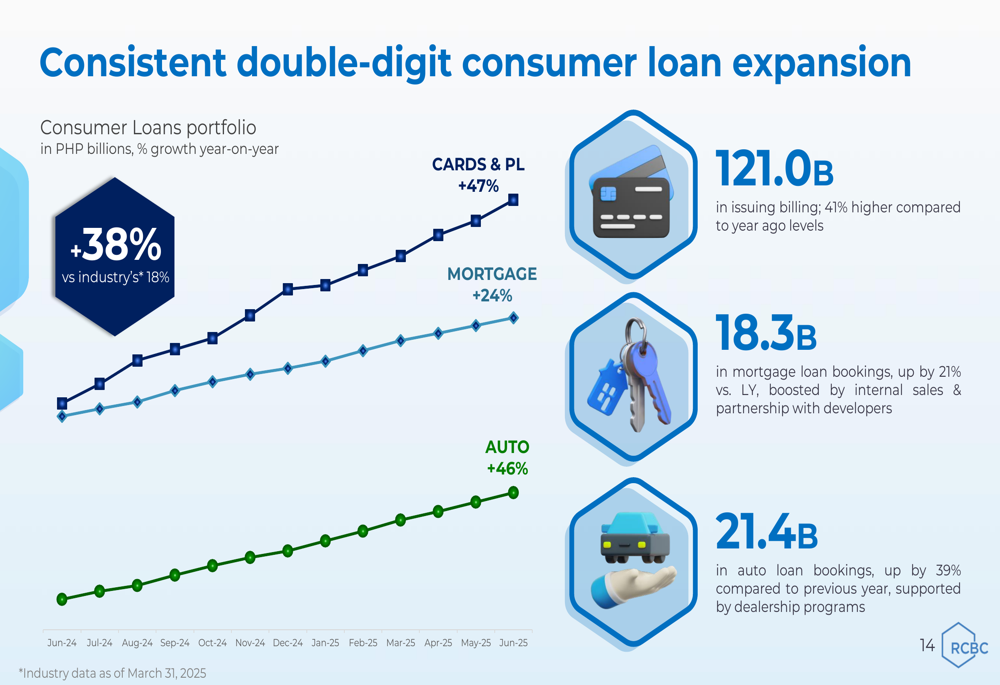

A apresentação do banco destacou como os empréstimos ao consumidor se tornaram um importante motor de crescimento, com o segmento expandindo 38% em comparação com a média do setor de 18%. Esse crescimento ocorreu enquanto o Índice da Bolsa de Valores das Filipinas (PSEi) era negociado em torno de 6.321, com o sentimento do mercado melhorando após um acordo comercial entre EUA e Filipinas assinado em julho de 2025.

Como mostrado no seguinte gráfico de perspectivas econômicas, o RCBC espera que a taxa de política do BSP diminua dos atuais 5,25% para entre 4,75%-5,00% dentro de seis meses, enquanto a Taxa de Fundos Federais deve cair de 4,50% para 4,00%-4,25% no mesmo período:

Resumo executivo

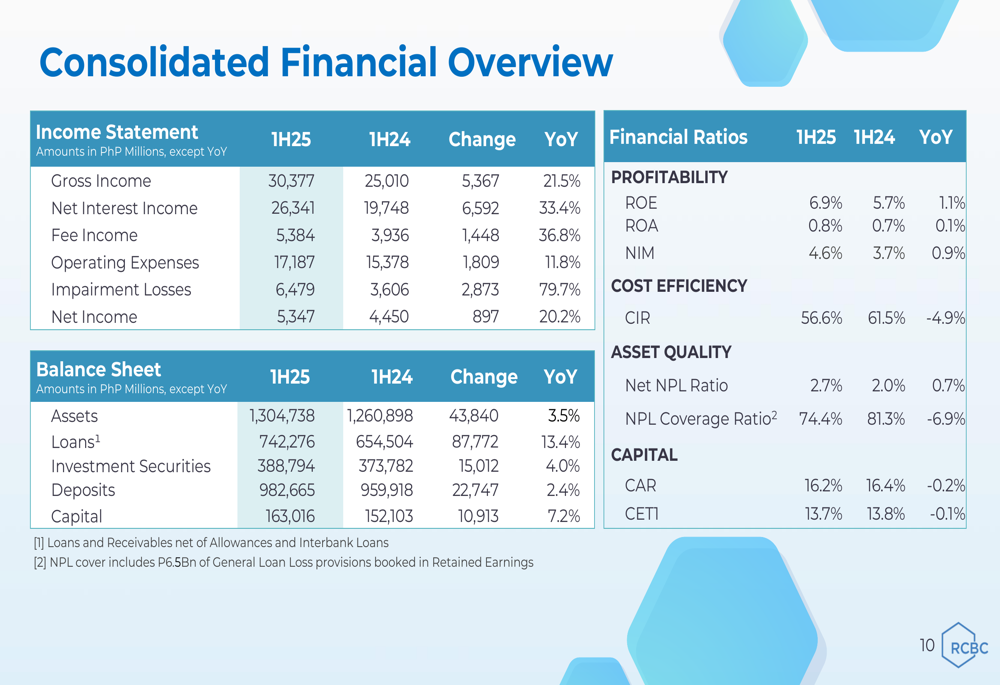

O desempenho do primeiro semestre do RCBC foi caracterizado por um crescimento robusto em métricas-chave, com a receita bruta aumentando 21,5% em relação ao ano anterior, atingindo P30,4 bilhões. O banco manteve uma forte posição de capital com um índice de Ações ordinárias Nível 1 (CET1) de 13,7% e Índice de Adequação de Capital (CAR) de 16,2%, enquanto os ativos totais alcançaram P1,3 trilhão.

O seguinte gráfico de destaques resume as principais conquistas do RCBC para o primeiro semestre de 2025:

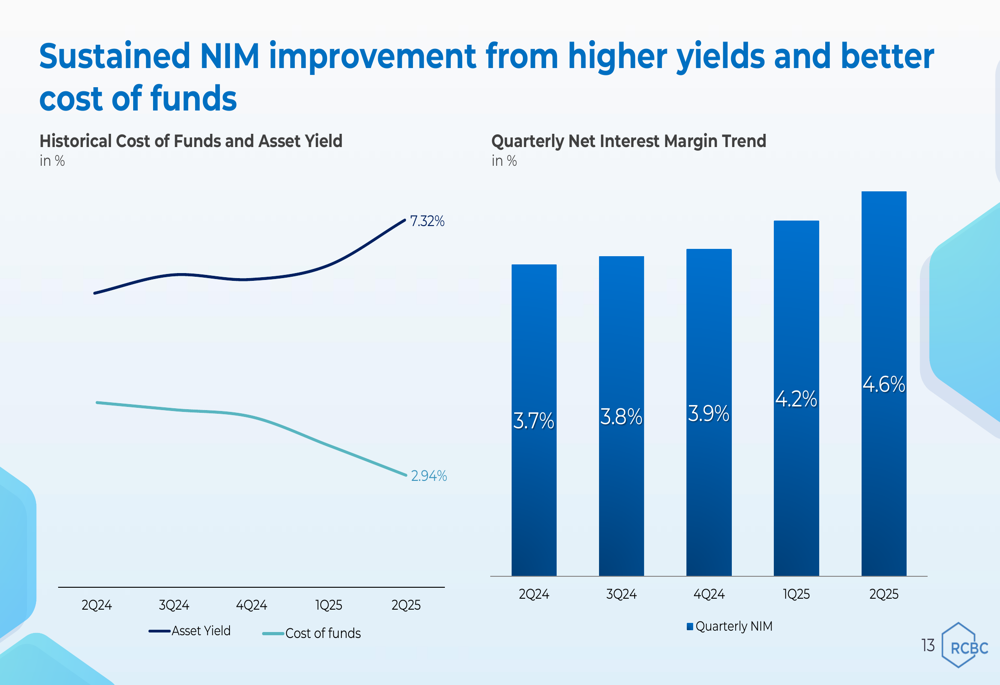

A visão geral financeira consolidada do banco revela melhorias significativas nos indicadores de rentabilidade, com o ROE aumentando para 6,9% de 5,7% um ano antes. A Margem Líquida de Juros (NIM) mostrou melhoria substancial, atingindo 4,6% em comparação com 3,7% no mesmo período do ano passado. No entanto, a apresentação também reconheceu desafios no portfólio de PMEs, que contribuíram para um aumento na taxa geral de empréstimos não performantes (NPL) do banco.

O desempenho financeiro detalhado é ilustrado na seguinte visão geral consolidada:

Análise financeira detalhada

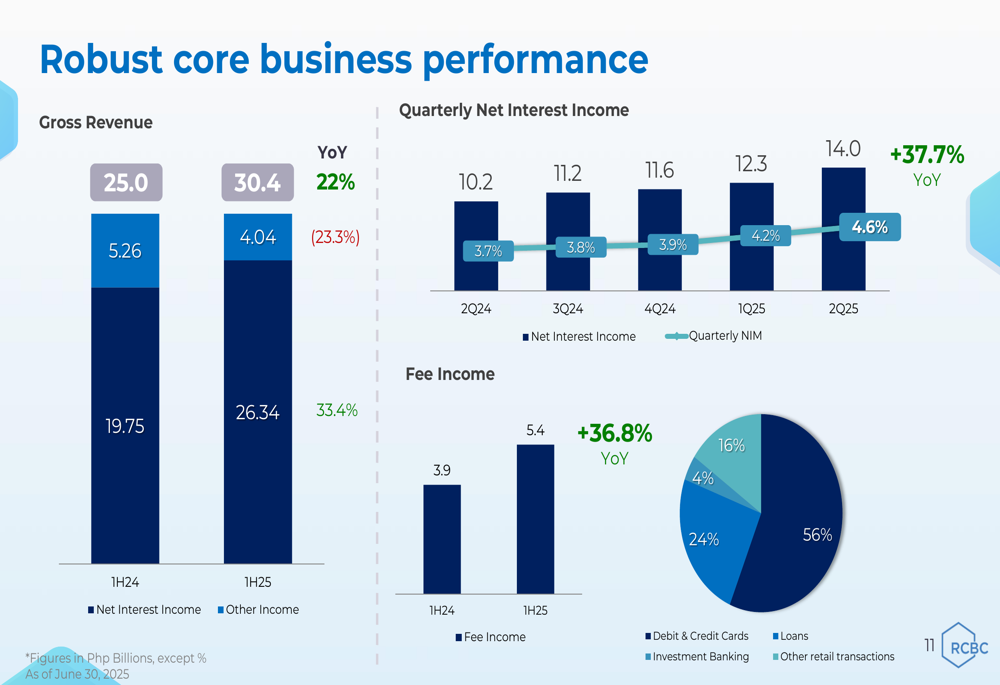

O negócio principal do RCBC mostrou desempenho robusto no primeiro semestre de 2025, com receita bruta aumentando 22% em relação ao ano anterior, atingindo P30,4 bilhões. Este crescimento foi impulsionado principalmente por um aumento de 33,4% na receita líquida de juros, que alcançou P26,3 bilhões. A receita de tarifas do banco também mostrou forte crescimento, subindo 36,8% para P5,4 bilhões, com cartões de crédito e débito representando 56% da receita de tarifas.

O seguinte gráfico ilustra o crescimento da receita do banco e a melhoria significativa na receita líquida de juros trimestral:

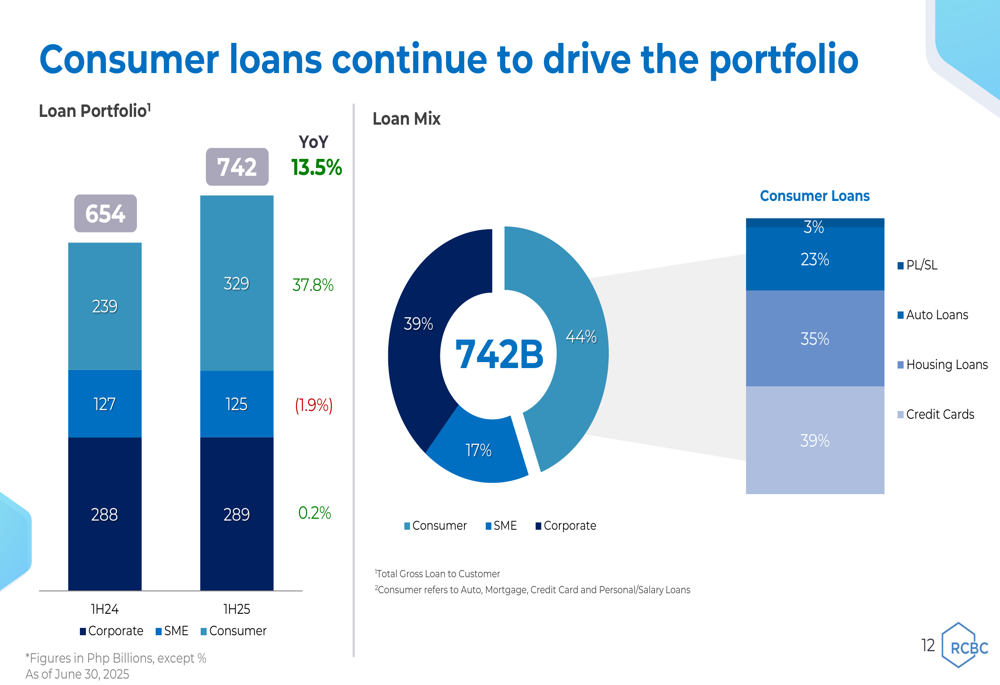

A carteira de empréstimos do RCBC expandiu 13,5% em relação ao ano anterior, atingindo P742 bilhões, com empréstimos ao consumidor agora representando 44% do portfólio total, seguidos por empréstimos corporativos com 39% e empréstimos para PMEs com 17%. Dentro do segmento de consumo, cartões de crédito representaram a maior parte com 39%, seguidos por empréstimos para automóveis com 35%, empréstimos pessoais com 23% e empréstimos habitacionais com 3%.

A composição da carteira de empréstimos é detalhada no seguinte gráfico:

Um fator-chave para a melhoria da rentabilidade do RCBC tem sido o aprimoramento sustentado de sua margem líquida de juros, que atingiu 4,6% no segundo trimestre de 2025, acima dos 3,7% no mesmo período do ano passado. Esta melhoria foi impulsionada por maiores rendimentos de ativos e melhor gestão dos custos de financiamento.

A tendência de melhoria da NIM é ilustrada no seguinte gráfico:

Iniciativas estratégicas

O foco estratégico do RCBC em empréstimos ao consumidor gerou resultados significativos, com o segmento crescendo mais do que o dobro da taxa do setor. Cartões de crédito e empréstimos pessoais lideraram essa expansão com crescimento de 47%, enquanto empréstimos para automóveis e hipotecas cresceram 46% e 24%, respectivamente.

A expansão dos empréstimos ao consumidor é detalhada no seguinte gráfico:

O negócio de cartões de crédito do banco tem sido particularmente forte, com P128 bilhões em saldos, representando um aumento de 44% em relação ao ano passado. O RCBC relatou P92.000 em recebíveis por cartão, excedendo a média do setor de P64.000. O portfólio de empréstimos pessoais do banco também mostrou crescimento impressionante, aumentando 85% em relação ao ano anterior para P11,1 bilhões, com canais digitais respondendo por 64% dos desembolsos totais.

Como mostrado no seguinte gráfico, os faturamentos de emissão de cartões de crédito têm mostrado crescimento consistente, atingindo P21,5 bilhões em junho de 2025:

A transformação digital continua sendo uma prioridade estratégica para o RCBC. A plataforma digital do banco, RCBC Pulz, facilitou P4,5 bilhões em reservas de empréstimos digitais e P220,1 bilhões em valor de transações. Enquanto isso, o serviço ATM Go do banco expandiu para 6.549 terminais, gerando crescimento de 31% na receita de tarifas em relação ao ano anterior.

O banco também manteve seu compromisso com a sustentabilidade, com um portfólio sustentável elegível de P138 bilhões, incluindo P65 bilhões alocados para projetos de energia renovável. Em 2025, o RCBC levantou P32 bilhões com títulos de sustentabilidade, apoiando projetos com capacidade total de energia renovável de 2.037 MW.

Declarações prospectivas

Olhando para o futuro, o RCBC espera manter seu impulso de crescimento enquanto enfrenta desafios em seu portfólio de PMEs. O banco observou que, embora sua taxa geral de NPL tenha aumentado para 4,82%, o segmento de PMEs, que representa apenas 17% do portfólio total de empréstimos, experimentou maior estresse com uma taxa de NPL de 8,19%. O banco indicou que muitas dessas contas estão pendentes de reestruturação.

A administração do RCBC expressou confiança na capacidade do banco de sustentar sua trajetória de crescimento, apoiada pela expansão contínua em empréstimos ao consumidor e canais digitais. O banco espera se beneficiar dos cortes de taxa de política antecipados tanto pelo BSP quanto pelo Federal Reserve, o que deve melhorar ainda mais sua margem líquida de juros.

O banco também destacou sua forte posição de capital, que fornece uma base sólida para o crescimento futuro. Com um índice CET1 de 13,7% e CAR de 16,2%, o RCBC permanece bem capitalizado para perseguir suas iniciativas estratégicas enquanto navega por potenciais desafios econômicos.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: