ViaSat disparou 328%; como nossos modelos de IA anteciparam a alta?

A Global Partners LP (NYSE:GLP), uma master limited partnership especializada na distribuição de gasolina e operação de lojas de conveniência, apresentou recentemente seus resultados financeiros do segundo trimestre de 2025, mostrando um desempenho misto com aquisições estratégicas posicionando a empresa para crescimento futuro, apesar dos desafios relacionados ao clima.

Introdução e contexto de mercado

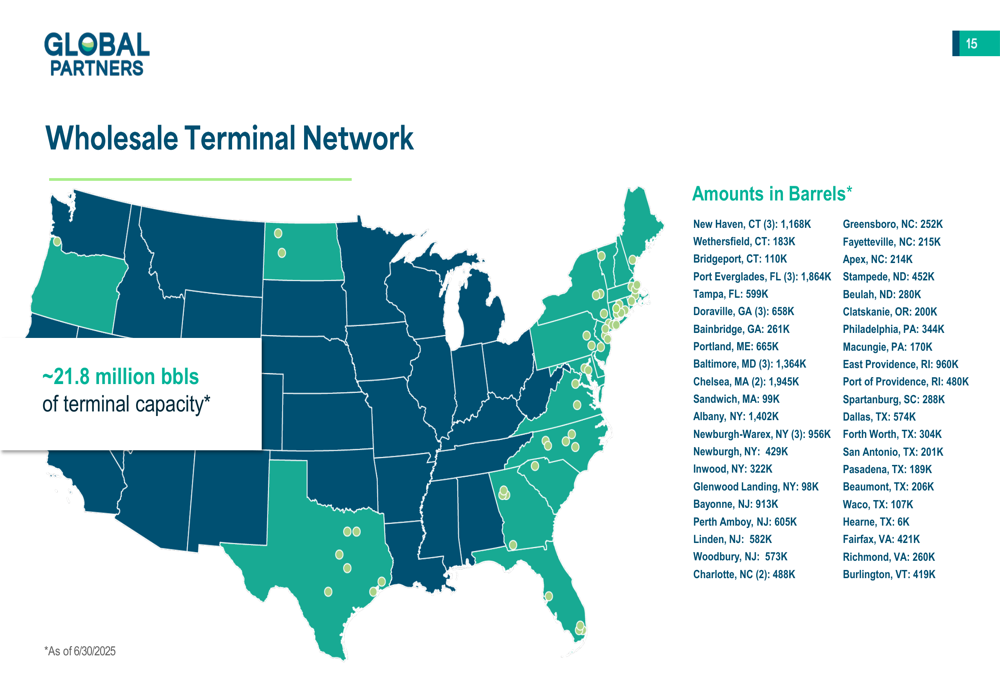

A Global Partners opera como uma empresa integrada de energia com 295 lojas de conveniência operadas pela própria empresa, aproximadamente 1.700 postos de abastecimento e 54 terminais de energia líquida com capacidade de armazenamento de 21,8 milhões de barris. As ações da empresa tiveram bom desempenho no último ano, com retorno de 36,22% de acordo com dados recentes de mercado, apesar de uma leve queda após o anúncio dos resultados.

Como mostrado na seguinte visão geral das principais métricas de negócios da Global Partners:

O modelo de negócios verticalmente integrado da empresa abrange desde fornecimento e logística até operações de varejo, permitindo capturar valor em toda a cadeia de suprimentos. Essa integração tem sido uma pedra angular da estratégia da Global, particularmente enquanto navega em condições desafiadoras de mercado.

Destaques do desempenho trimestral

A Global Partners reportou resultados financeiros mistos para o 2º tri de 2025. A empresa registrou lucro por ação de US$ 0,55, superando as expectativas dos analistas de US$ 0,42, apesar da receita ficar abaixo do esperado em US$ 4,63 bilhões comparado à previsão de US$ 6,01 bilhões.

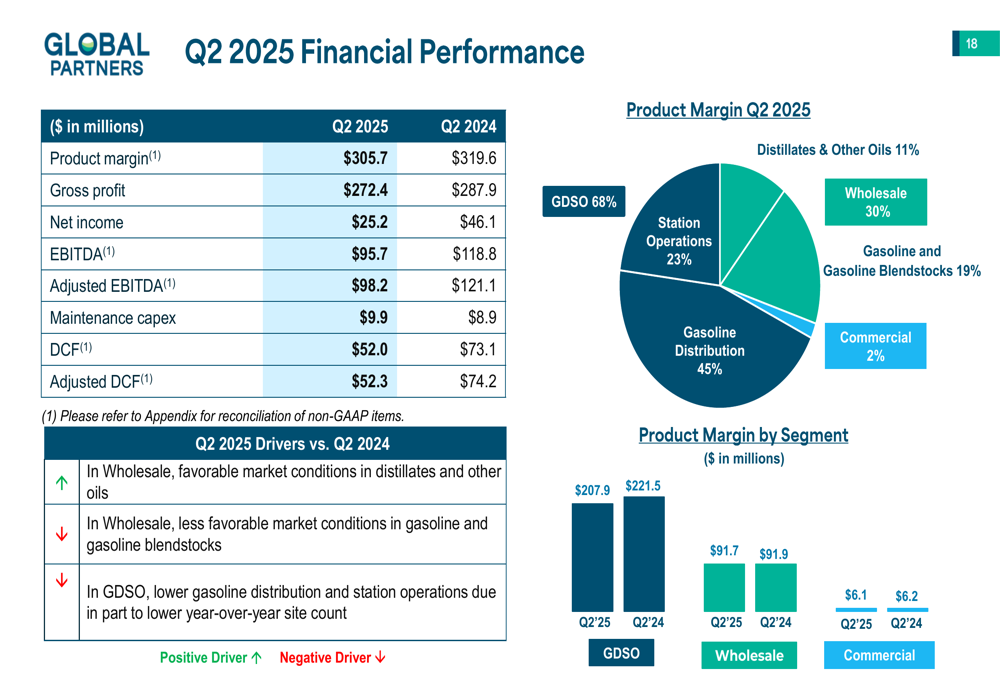

O desempenho financeiro detalhado mostra quedas anuais em várias métricas, com o lucro líquido diminuindo para US$ 25,2 milhões, comparado aos US$ 46,1 milhões no 2º tri de 2024. O EBITDA ajustado caiu para US$ 98,2 milhões, ante US$ 121,1 milhões, enquanto o fluxo de caixa distribuível diminuiu para US$ 52,3 milhões, comparado aos US$ 74,2 milhões.

O gráfico a seguir ilustra o desempenho financeiro da Global Partners no 2º tri de 2025 comparado ao 2º tri de 2024:

A empresa atribuiu essas quedas a condições de mercado menos favoráveis para gasolina e componentes de mistura de gasolina, bem como à redução no número de locais ano a ano no segmento de Distribuição de Gasolina e Operações de Postos (GDSO). De acordo com a teleconferência de resultados, condições climáticas adversas também impactaram significativamente os resultados trimestrais, com o CEO Gregory Hansen observando: "Choveu todos os sábados durante essas treze semanas. Não chovia tanto nos fins de semana no Nordeste desde 1970."

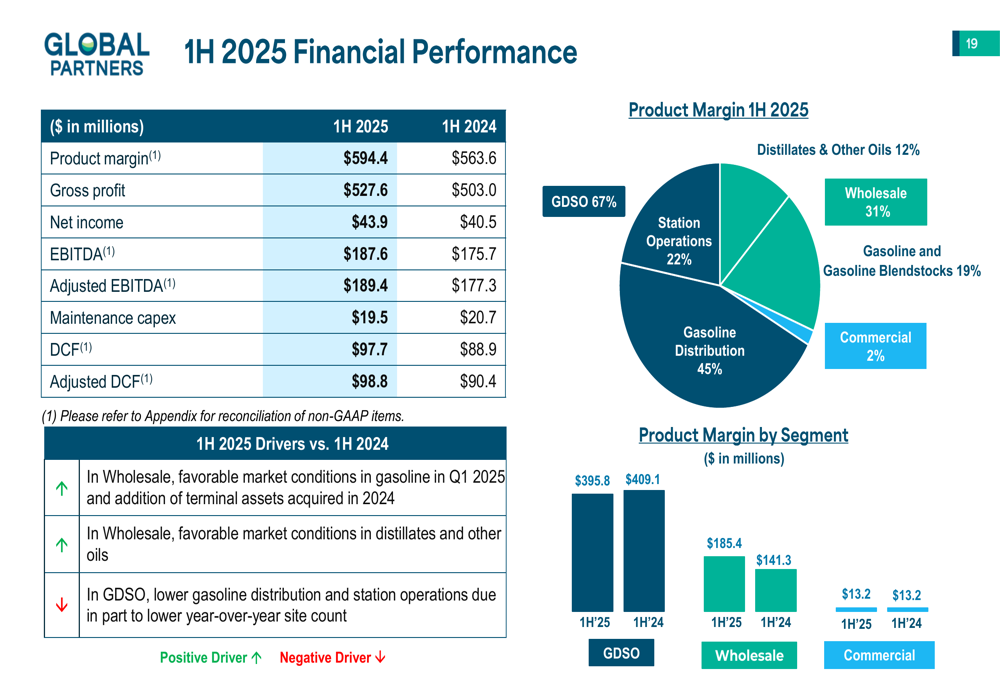

Apesar dos desafios trimestrais, o desempenho do primeiro semestre de 2025 da Global Partners mostrou melhora em relação ao mesmo período de 2024. O lucro líquido para o 1º semestre de 2025 alcançou US$ 43,9 milhões comparado a US$ 40,5 milhões no 1º semestre de 2024, enquanto o EBITDA ajustado aumentou para US$ 189,4 milhões, ante US$ 177,3 milhões.

O gráfico a seguir detalha o desempenho financeiro da Global Partners no 1º semestre de 2025 comparado ao 1º semestre de 2024:

Iniciativas estratégicas

A Global Partners fez investimentos significativos em terminais excedendo US$ 500 milhões nos últimos anos, posicionando a empresa para crescimento de longo prazo. Essas aquisições incluem 25 terminais de energia líquida da Motiva Enterprises por US$ 313 milhões, quatro terminais da Gulf Oil por US$ 215 milhões e um terminal da ExxonMobil Oil Corporation.

O slide a seguir destaca essas aquisições estratégicas de terminais:

A empresa recentemente completou uma oferta ampliada de US$ 450 milhões em notas seniores de 7,125% com vencimento em 2033, usando os recursos para retirar US$ 400 milhões em notas de 2027 e reduzir empréstimos da linha de crédito. Este refinanciamento fortalece o balanço da Global e proporciona flexibilidade financeira para futuras iniciativas de crescimento.

A Global Partners também expandiu para o mercado de Houston através de uma joint venture com a ExxonMobil, visando a quarta maior cidade dos EUA com aproximadamente 7 milhões de residentes. Esta movimentação estratégica aproveita o crescimento populacional de Houston de 1,1 milhão de novos residentes na última década, tornando-a o mercado metropolitano de crescimento mais rápido entre os 10 mais populosos dos EUA.

A empresa também está focando em iniciativas de sustentabilidade, incluindo a expansão do acesso a carregadores para veículos elétricos em suas lojas de varejo, oferecendo produtos renováveis em muitos terminais e implementando medidas de eficiência energética. Esses esforços posicionam a Global Partners para se adaptar às mudanças nas demandas energéticas enquanto mantém seu negócio principal.

Posição competitiva na indústria

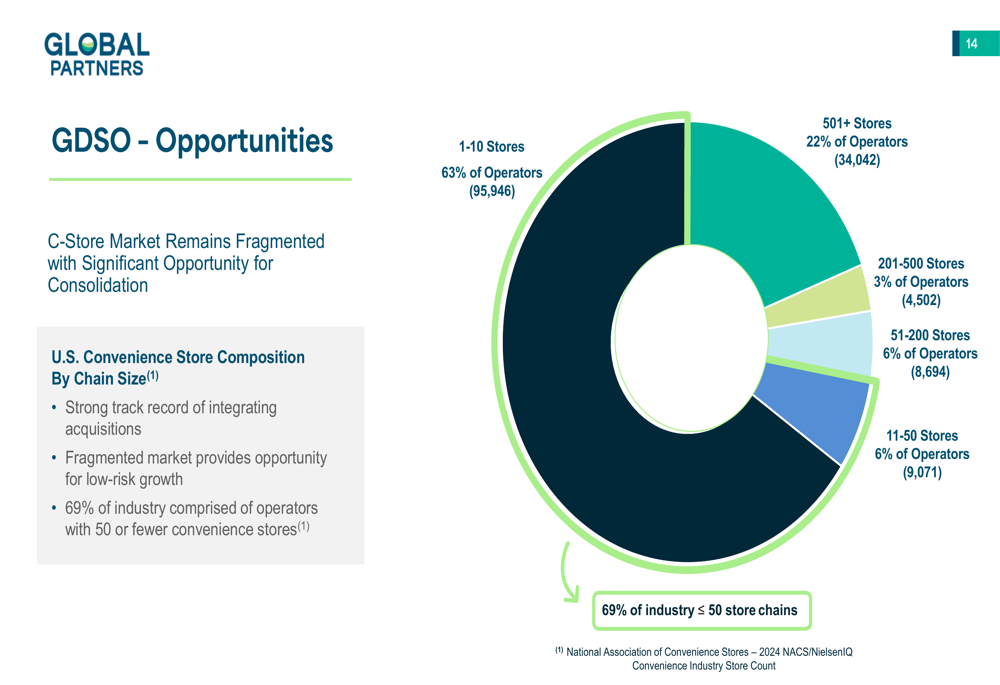

A Global Partners opera em um mercado de lojas de conveniência altamente fragmentado, com 69% da indústria composta por operadores com 50 ou menos lojas. Esta fragmentação apresenta oportunidades significativas para consolidação e crescimento através de aquisições.

O gráfico a seguir ilustra a natureza fragmentada do mercado de lojas de conveniência dos EUA:

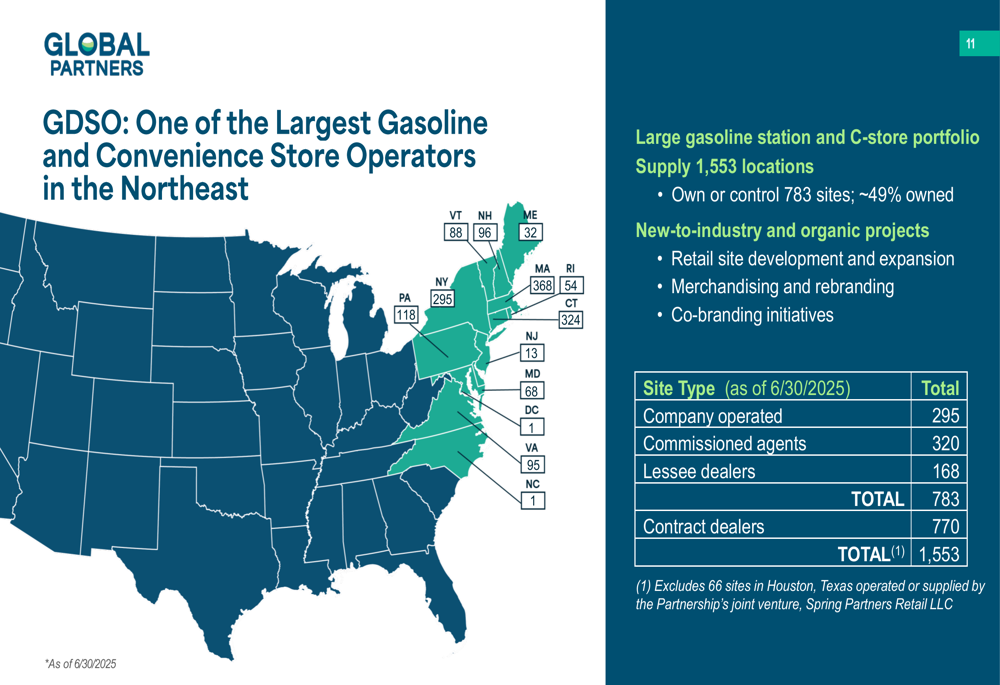

O segmento GDSO da empresa opera 1.553 locais, com 783 sites de propriedade ou controlados pela Global Partners. A distribuição geográfica está principalmente concentrada no Nordeste, com expansão recente para o mercado de Houston através da joint venture com a ExxonMobil.

Como mostrado na seguinte análise da rede de varejo da Global Partners:

A rede de terminais atacadistas da Global Partners se estende do Maine à Flórida e até os estados do Golfo dos EUA, fornecendo infraestrutura estratégica para seu modelo de negócios integrado. Os 54 terminais da empresa com aproximadamente 21,8 milhões de barris de capacidade de armazenamento representam ativos significativos não replicáveis que proporcionam vantagens competitivas.

O mapa a seguir ilustra a extensa rede de terminais da Global Partners:

Declarações prospectivas

A Global Partners mantém um balanço forte com US$ 1,7 bilhão em ativos fixos conservadoramente avaliados e uma razão de alavancagem total combinada de aproximadamente 3,50x. A estratégia disciplinada de alocação de capital da empresa concentra-se em aquisições estratégicas, otimização de sites e retorno de valor aos cotistas através de distribuições consistentes.

Olhando para o futuro, a Global Partners está bem posicionada para capitalizar oportunidades de consolidação no fragmentado mercado de lojas de conveniência, enquanto aproveita seu modelo de negócios integrado para melhorar as margens. As recentes aquisições de terminais e a joint venture com a ExxonMobil demonstram seu compromisso com o crescimento estratégico.

No entanto, desafios permanecem, incluindo preços voláteis do petróleo, condições climáticas adversas e pressões competitivas no setor de energia. A significativa queda na receita no 2º tri de 2025 indica potenciais desafios de vendas que precisarão ser abordados nos próximos trimestres.

O CEO Eric Slifka permanece confiante na estratégia da empresa, afirmando: "Esses resultados refletem a força do nosso negócio integrado e o valor de manter o foco na execução disciplinada." Com seu modelo de negócios diversificado e ativos estratégicos, a Global Partners visa navegar pelos desafios do mercado enquanto busca oportunidades de crescimento de longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: