Fique por dentro das principais notícias do mercado desta terça-feira

A Brown & Brown Inc (Nova York:BRO) divulgou os resultados do segundo trimestre de 2025 em 28 de julho, mostrando um crescimento de receita de 9,1%, mas uma queda de 13,3% no lucro por ação GAAP. As ações da corretora de seguros caíram 2,03% nas negociações de pré-mercado para US$ 100,50 após a divulgação, com investidores reagindo ao desempenho misto.

Destaques do desempenho trimestral

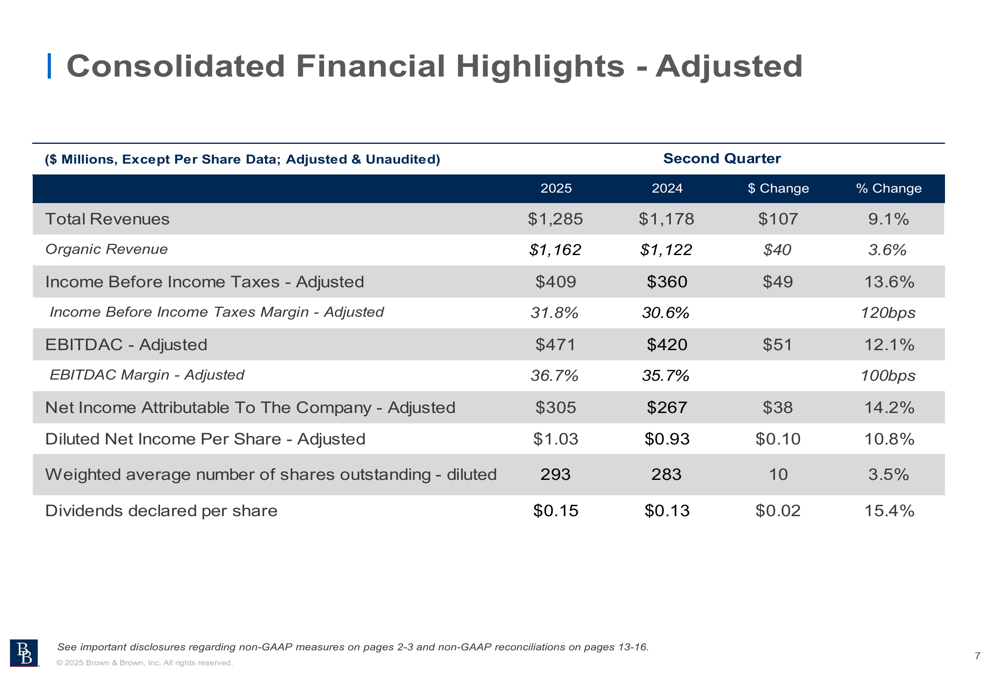

A Brown & Brown entregou uma receita total de US$ 1,3 bilhão no 2º tri de 2025, representando um crescimento de 9,1% em comparação ao mesmo período do ano anterior. O crescimento orgânico da receita, que exclui o impacto de aquisições e alienações, foi mais modesto, em 3,6%. A margem EBITDAC ajustada da empresa melhorou para 36,7%, um aumento de 100 pontos base em relação ao ano anterior, refletindo ganhos de eficiência operacional.

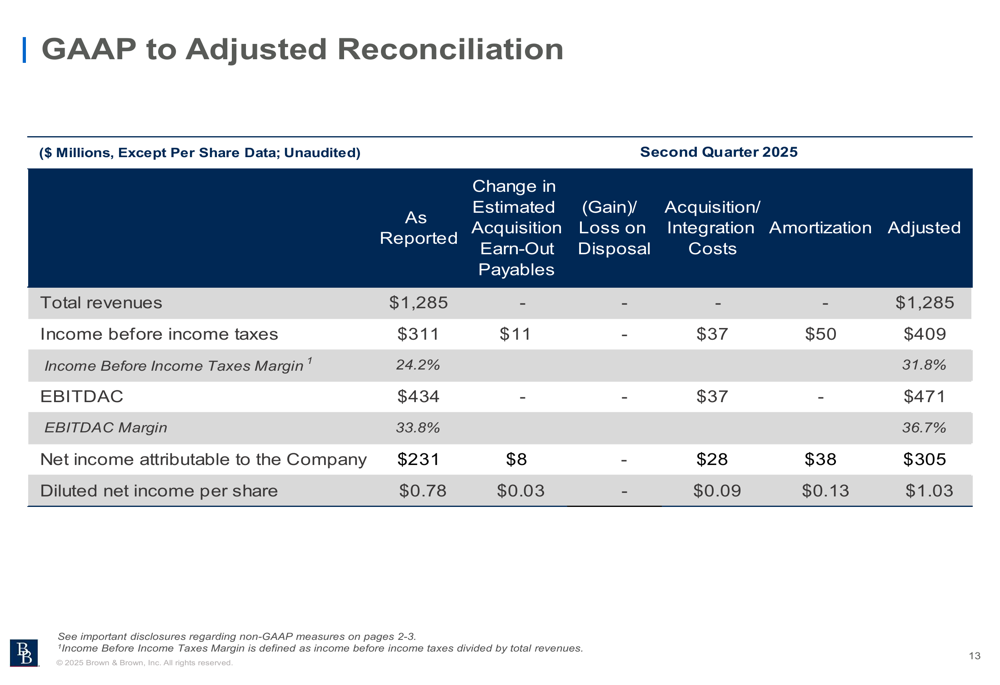

No entanto, o lucro líquido diluído por ação diminuiu 13,3% para US$ 0,78, enquanto o lucro líquido diluído ajustado por ação aumentou 10,8% para US$ 1,03. Essa diferença significativa entre os números GAAP e ajustados foi principalmente devido a custos relacionados a aquisições, amortização e mudanças nos pagamentos estimados de earn-out de aquisições.

Como mostrado na seguinte visão geral dos resultados trimestrais:

A empresa concluiu 15 aquisições durante o trimestre com receita anual de aproximadamente US$ 22 milhões, continuando sua estratégia de crescimento por meio de aquisições.

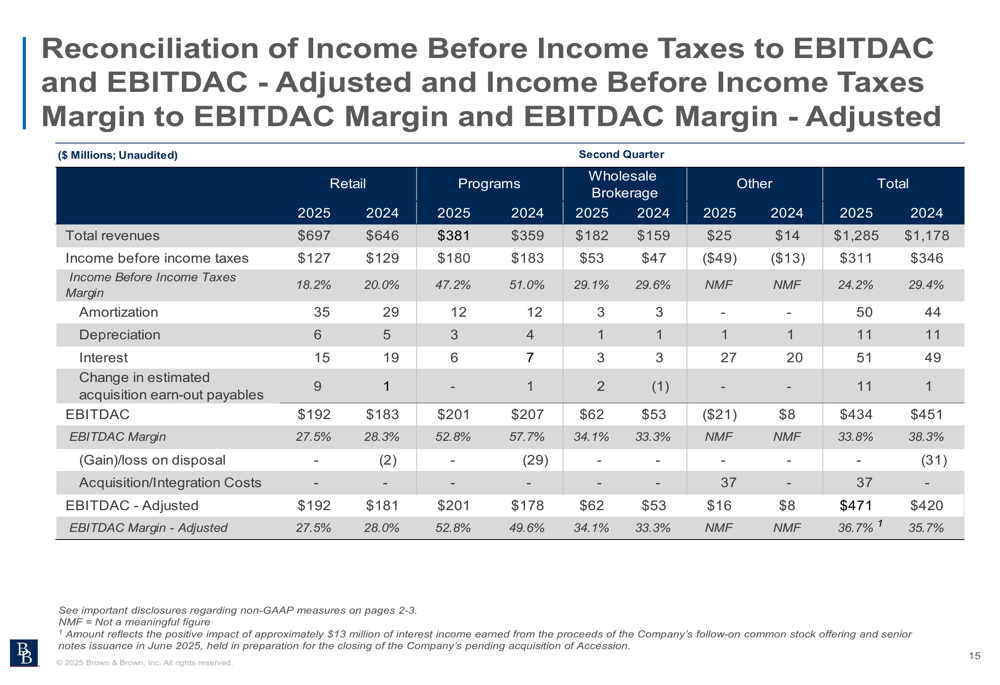

Análise de desempenho por segmento

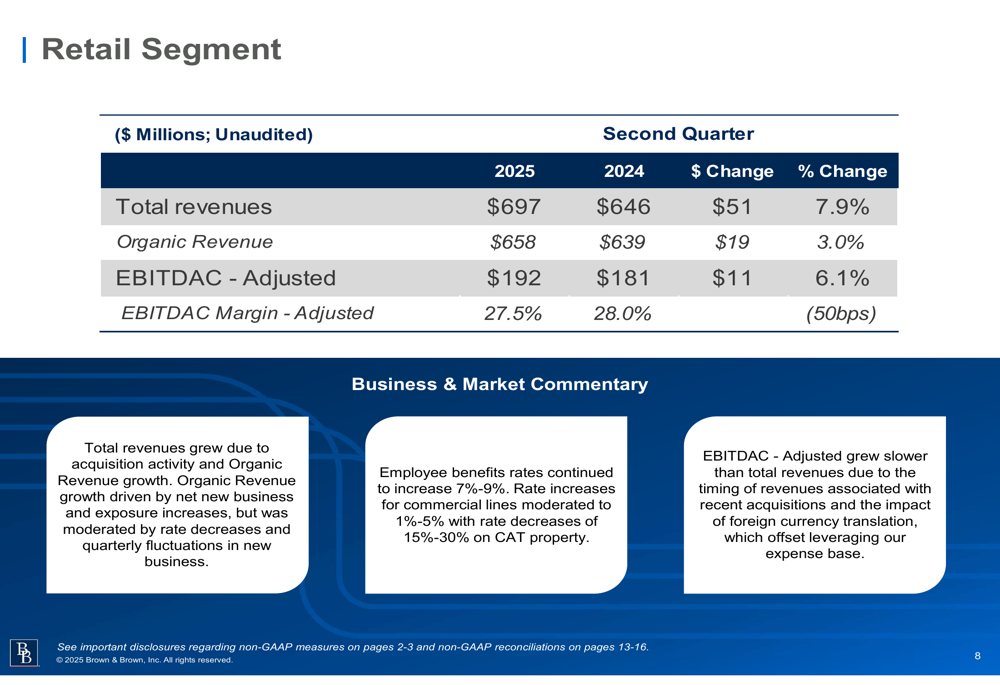

O negócio da Brown & Brown é dividido em três segmentos principais, cada um mostrando diferentes taxas de crescimento orgânico no 2º tri de 2025. O segmento de Varejo, que é o maior em receita, registrou crescimento orgânico de 3,0%. O segmento de Programas liderou com crescimento orgânico de 4,6%, enquanto a Corretagem Atacadista alcançou crescimento orgânico de 3,9%.

A seguinte divisão por segmento ilustra essas taxas de crescimento:

O segmento de Programas demonstrou o desempenho mais forte, com o EBITDAC ajustado aumentando 12,9% para US$ 201 milhões e as margens expandindo para 52,8% de 49,6% no ano anterior. Essa melhoria foi impulsionada pelo crescimento orgânico da receita e maiores comissões contingentes de participação nos lucros.

Os resultados financeiros detalhados para o segmento de Programas mostram:

O segmento de Varejo, que representa mais da metade da receita da empresa, viu suas receitas totais aumentarem 7,9% para US$ 697 milhões. No entanto, sua margem EBITDAC ajustada diminuiu ligeiramente para 27,5% de 28,0% no 2º tri de 2024. A empresa atribuiu isso ao "momento das receitas associadas a aquisições recentes e ao impacto da conversão de moeda estrangeira."

O segmento de Corretagem Atacadista entregou o maior crescimento de receita total, com 14,5%, atingindo US$ 182 milhões. Seu EBITDAC ajustado aumentou 17,0% para US$ 62 milhões, com margens melhorando para 34,1% de 33,3%.

Análise financeira detalhada

Os destaques financeiros consolidados revelam a extensão dos ajustes feitos nos resultados GAAP da Brown & Brown. A empresa reportou US$ 311 milhões em lucro antes de impostos sob contabilidade GAAP, mas após ajustes para custos de aquisição, amortização e mudanças nos pagamentos estimados de earn-out de aquisições, o valor ajustado subiu para US$ 409 milhões.

A reconciliação entre os números GAAP e ajustados é detalhada abaixo:

Esses ajustes impactam significativamente os valores de lucro por ação, com o LPA diluído GAAP de US$ 0,78 aumentando para US$ 1,03 em base ajustada. A comparação com o ano anterior mostra ajustes semelhantes:

O cálculo da receita orgânica da empresa, que é uma métrica chave para investidores avaliarem o desempenho subjacente do negócio, mostra como as aquisições contribuíram para o crescimento geral:

Ambiente de mercado e perspectiva estratégica

A Brown & Brown relatou que o ambiente econômico permaneceu consistente com os trimestres anteriores, com empresas ainda contratando e investindo, apesar do monitoramento contínuo de tarifas e inflação. No mercado de seguros, as mudanças de taxas para mercados admitidos moderaram em comparação ao 1º tri de 2025, com linhas de casualty e auto mostrando os maiores aumentos. As taxas de propriedade E&S continuaram a moderar ainda mais.

A empresa observou que sua aquisição da Accession está no caminho para ser concluída em 1º de agosto, representando um movimento estratégico significativo. A administração espera permanecer um adquirente ativo de negócios no futuro.

Declarações prospectivas

Olhando para o futuro, a Brown & Brown espera que as mudanças de taxas admitidas permaneçam consistentes com as observadas no 2º tri. A empresa antecipa contínuas reduções nas taxas de propriedade para catástrofes, sujeitas à atividade de sinistros por tempestades. A administração acredita que a empresa está bem posicionada para o segundo semestre de 2025, embora os níveis de investimento empresarial possam ser impactados por negociações comerciais, expansão econômica, inflação e mudanças nas taxas de juros.

A perspectiva cautelosa está alinhada com a orientação do 1º tri de 2025 da empresa, onde projetou crescimento orgânico de baixo a médio dígito. O crescimento orgânico do trimestre atual de 3,6% está dentro dessa faixa, mas representa uma moderação em relação ao crescimento de receita de 11,6% relatado no 1º tri.

A reação do mercado aos resultados da Brown & Brown sugere que os investidores podem estar preocupados com a queda nos lucros GAAP e a sustentabilidade do crescimento em um ambiente de taxas moderadas. No entanto, a estratégia contínua de aquisições da empresa e as melhorias de margem em base ajustada indicam o foco da administração na criação de valor a longo prazo, apesar dos desafios de curto prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: