Queda de alimentos acelera e IPCA sobe menos que o esperado em julho apesar de energia elétrica

Introdução e contexto de mercado

O Grupo DNB, maior grupo de serviços financeiros da Noruega, apresentou seus resultados do segundo trimestre de 2025 em 11 de julho de 2025, demonstrando forte desempenho em métricas-chave, apesar de um ambiente econômico desafiador. A CEO Kjerstin R. Braathen e a CFO Ida Lerner lideraram a apresentação, destacando a robusta posição de capital do banco e a bem-sucedida integração da aquisição da Carnegie.

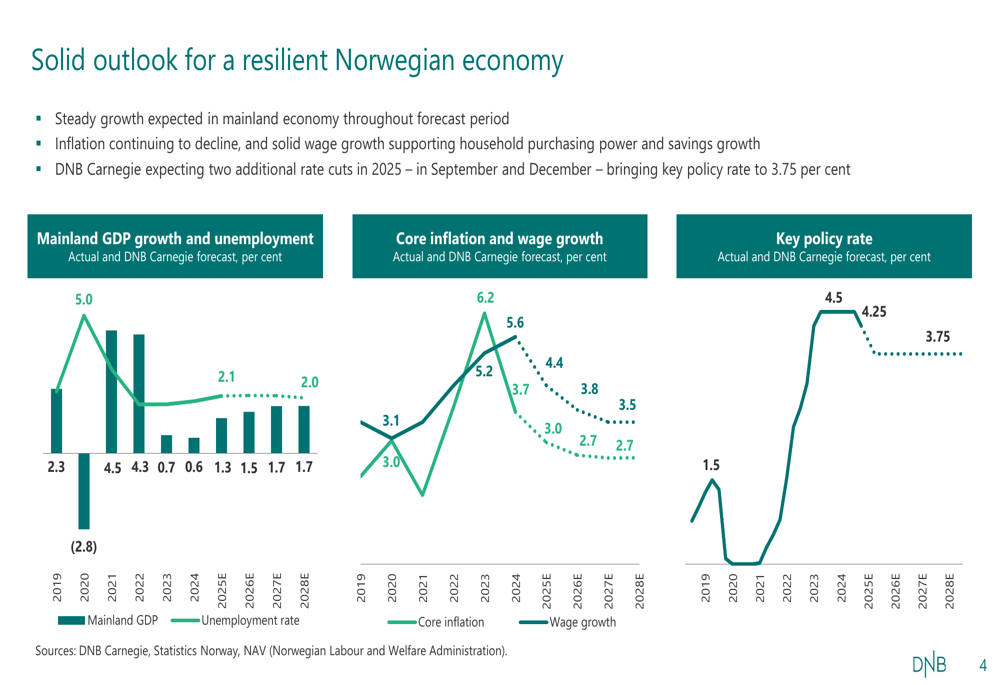

A economia norueguesa continua mostrando resiliência, com a DNB Carnegie prevendo crescimento estável na economia continental e um declínio contínuo da inflação. O banco espera dois cortes adicionais nas taxas de juros em 2025, proporcionando um cenário favorável para suas operações.

Como mostrado no gráfico a seguir sobre as perspectivas econômicas da Noruega, o banco prevê crescimento estável do PIB junto com a redução do desemprego:

Destaques do desempenho trimestral

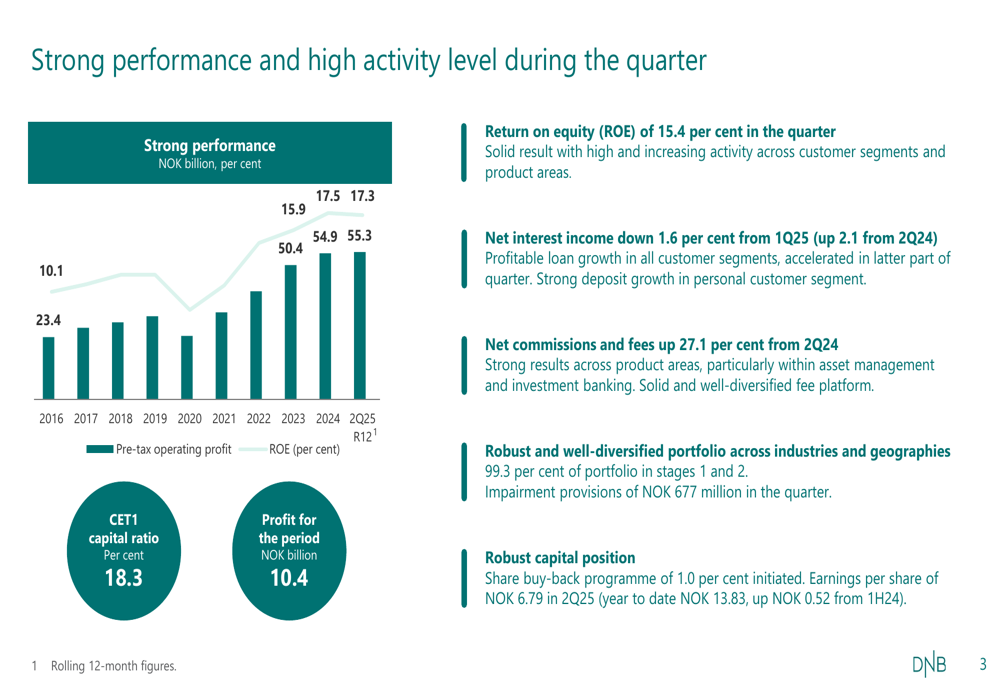

O DNB entregou resultados sólidos no 2º tri de 2025, alcançando um retorno sobre o patrimônio líquido (ROE) de 15,4% e um lucro de NOK 10,4 bilhões para o período. A receita líquida de juros diminuiu 1,6% em relação ao 1º tri de 2025, mas aumentou 2,1% em comparação com o 2º tri de 2024. O desempenho do banco tem sido consistentemente forte nos últimos anos, como ilustrado no gráfico a seguir:

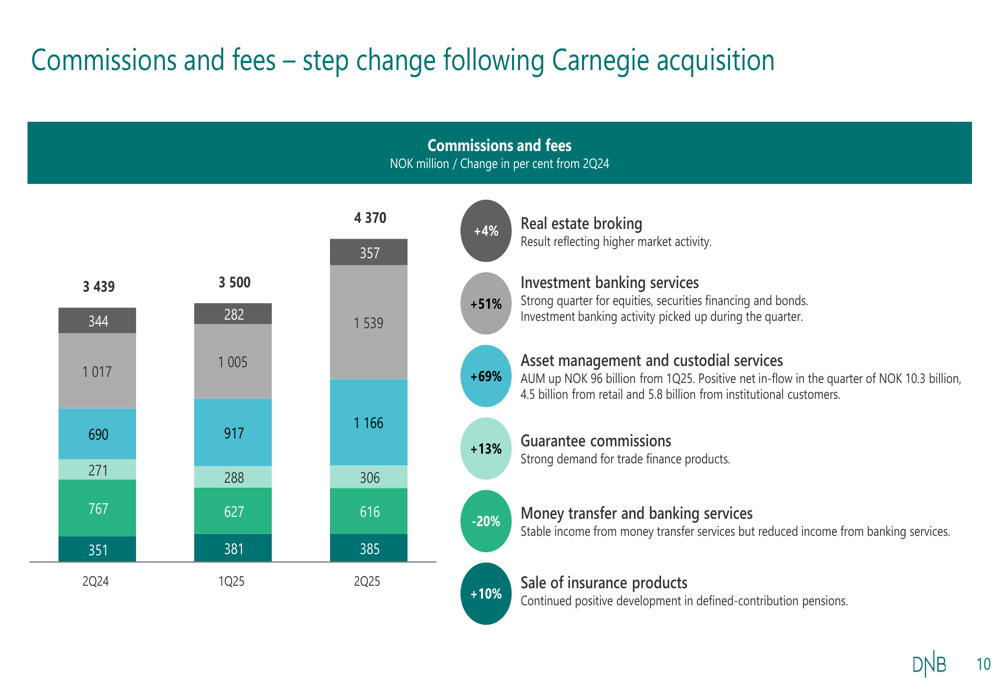

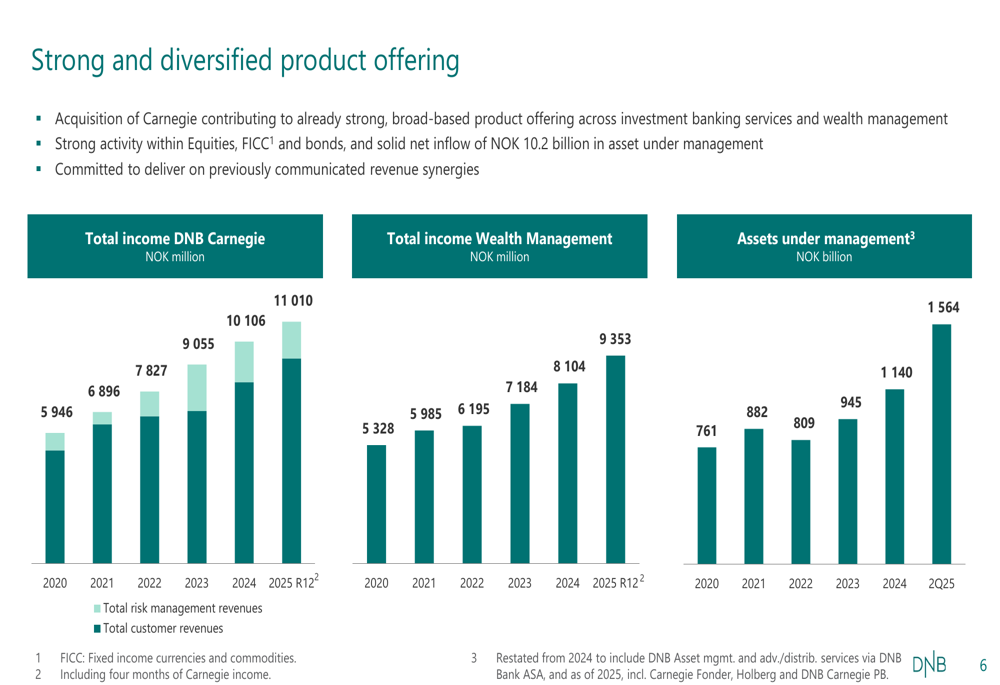

Um dos desenvolvimentos mais significativos foi o aumento de 27,1% nas comissões e taxas líquidas em relação ao ano anterior, impulsionado principalmente pela bem-sucedida integração da Carnegie. Essa aquisição posicionou a DNB Carnegie como líder até o momento em fusões e aquisições nórdicas e ECM (Mercados de capitais de ações), de acordo com a Dealogic.

O crescimento da receita de taxas do banco está claramente ilustrado na seguinte análise, mostrando aumentos substanciais em várias categorias:

Desempenho por segmento

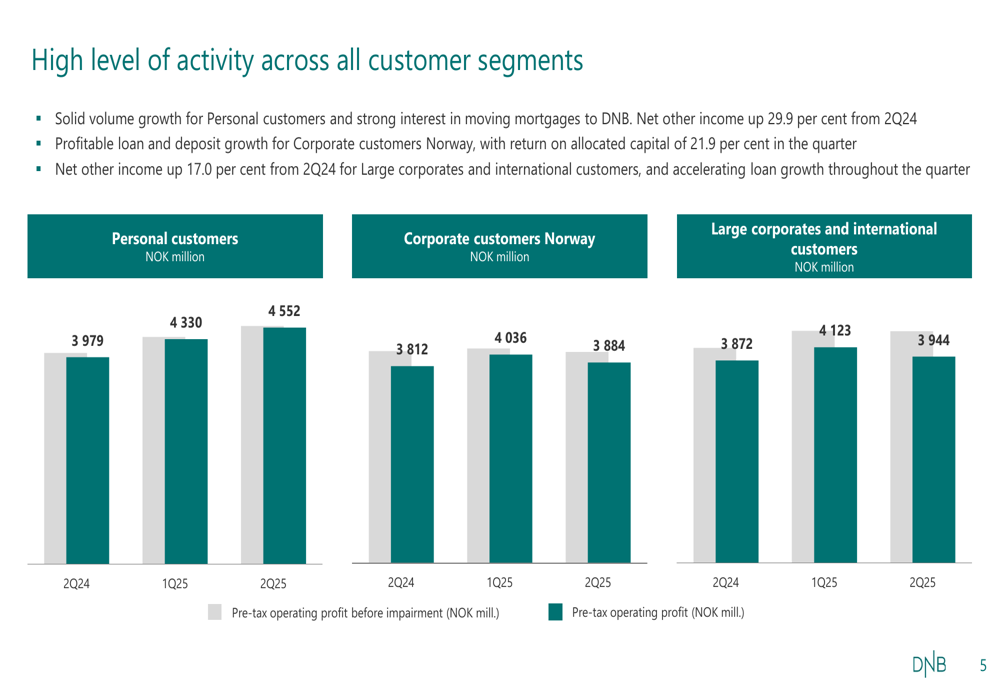

O DNB relatou desempenho sólido em todos os segmentos de clientes. Os clientes pessoais mostraram crescimento consistente de volume, enquanto os clientes corporativos na Noruega proporcionaram crescimento lucrativo de empréstimos e depósitos. Grandes corporações e clientes internacionais contribuíram para o aumento da receita líquida de outras fontes.

O gráfico a seguir detalha o lucro operacional antes de provisões para perdas nesses três segmentos-chave:

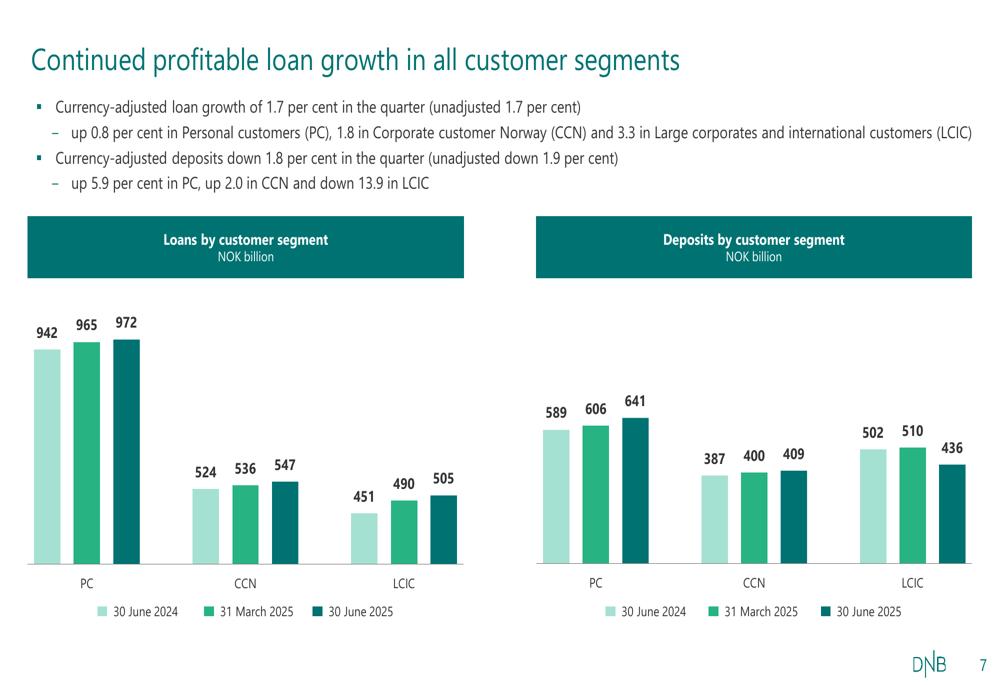

O crescimento de empréstimos e depósitos permaneceu forte em todos os segmentos de clientes, com o crescimento de empréstimos ajustado pela moeda continuando a impulsionar a rentabilidade. O total de empréstimos aumentou para NOK 2.024 bilhões em 30 de junho de 2025, enquanto os depósitos cresceram para NOK 1.560 bilhões.

Os serviços de gestão de patrimônio e banco de investimento do banco mostraram crescimento particularmente impressionante, com a aquisição da Carnegie impulsionando significativamente a diversificação de produtos e fontes de receita do DNB:

Iniciativas estratégicas

O DNB destacou várias iniciativas estratégicas que estão impulsionando o crescimento e a satisfação dos clientes. O banco está estabelecendo agências satélites locais para acelerar o crescimento local e manter a proximidade com os clientes. As inovações digitais continuam sendo uma prioridade, com o chatbot do banco classificado como o melhor chatbot de IA na Noruega de acordo com a Boost.ai, e o lançamento de um Consultor de Investimentos Digital em seu aplicativo de poupança Spare.

O slide a seguir apresenta esses principais destaques estratégicos:

Outra iniciativa notável é o lançamento bem-sucedido do Fundo de Defesa Europeu do DNB, que já acumulou NOK 2,2 bilhões em ativos sob gestão. Isso reflete a capacidade do banco de identificar e capitalizar oportunidades emergentes de mercado.

Posição de capital e perspectivas

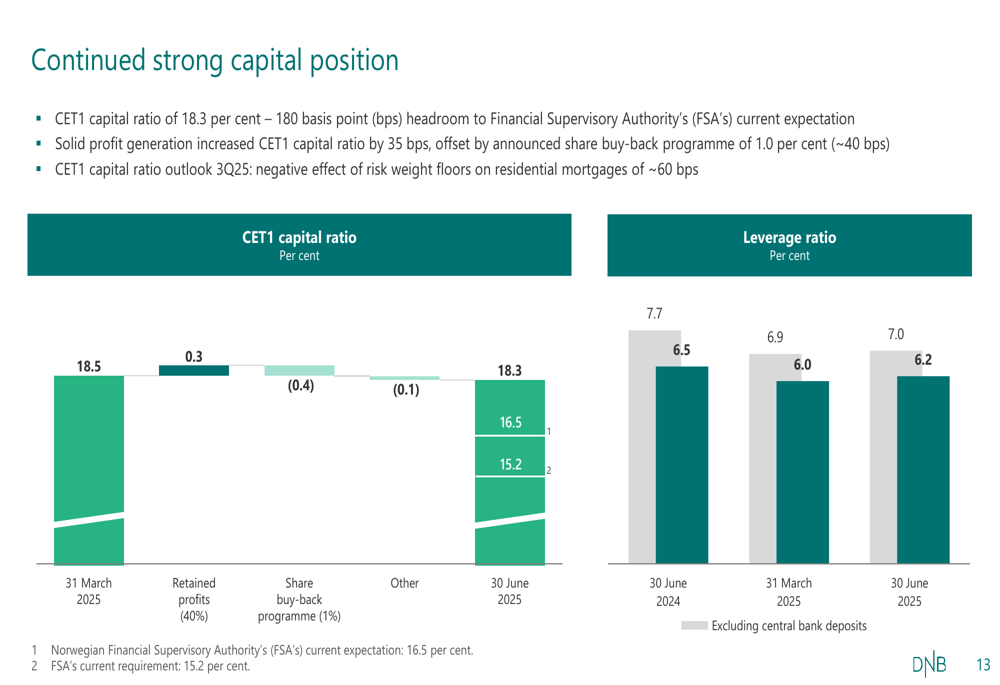

O DNB mantém uma posição de capital robusta com um índice de capital CET1 de 18,3%, bem acima dos requisitos regulatórios. O índice de alavancagem do banco melhorou para 7,0 em 30 de junho de 2025, em comparação com 6,5 um ano antes.

O gráfico a seguir ilustra a evolução da posição de capital do banco:

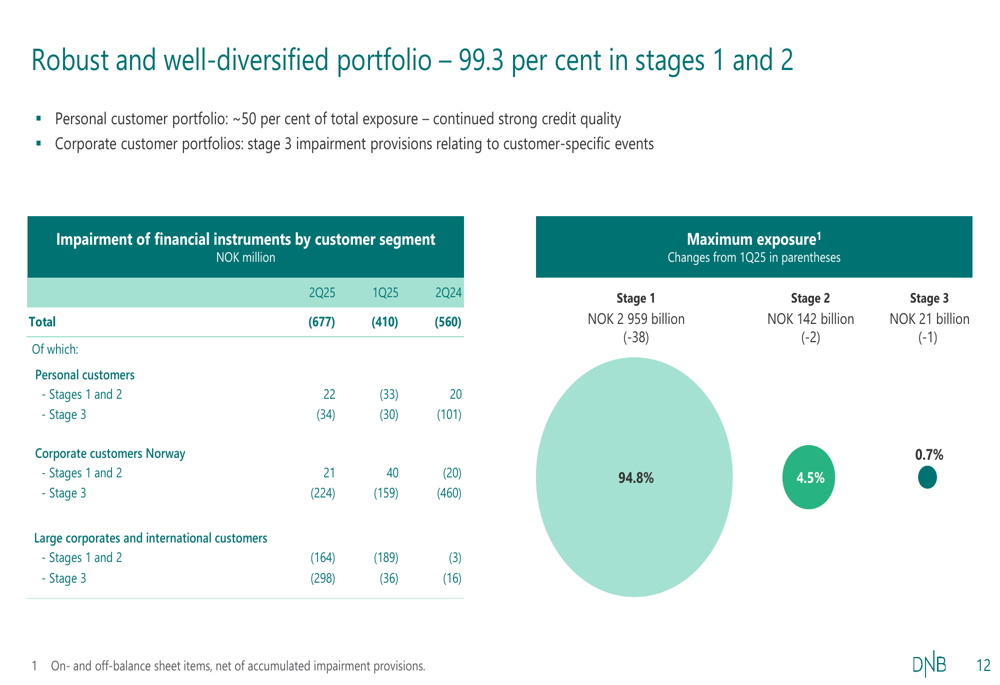

A carteira de empréstimos do banco permanece de alta qualidade, com 99,3% classificados nos estágios 1 e 2, indicando baixo risco de crédito. As provisões para perdas no trimestre totalizaram NOK 677 milhões, refletindo a abordagem prudente de gestão de riscos do banco.

Olhando para o futuro, o DNB está bem posicionado para se beneficiar dos cortes de juros previstos na Noruega, enquanto continua a aproveitar seu modelo de negócios diversificado. Espera-se que a integração da Carnegie fortaleça ainda mais a posição do banco em serviços de banco de investimento e gestão de patrimônio em toda a região nórdica.

O foco do banco na inovação digital, combinado com sua expansão estratégica de agências, demonstra uma abordagem equilibrada para o crescimento que atende às preferências em evolução dos clientes, mantendo relacionamentos sólidos com os clientes existentes.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: