IPCA: Energia, loterias e passagens aéreas contribuíram para aceleração em julho

Introdução e contexto de mercado

A Ducommun Incorporated (Nova York:DCO), fornecedora líder para os setores aeroespacial e de defesa, apresentou seus resultados do 2º tri de 2025 em 07.08.2025, demonstrando desempenho sólido apesar das condições mistas do mercado. As ações da empresa mostraram notável força este ano, sendo negociadas atualmente a US$ 91,37, um aumento significativo em relação aos US$ 61,15 após os resultados do 1º tri.

A apresentação destacou a capacidade da Ducommun de navegar pelos desafios contínuos do setor aeroespacial comercial através de seu modelo de negócios diversificado, com o crescimento do segmento de defesa compensando a fraqueza nos programas comerciais. Este desempenho ocorre em meio a incertezas contínuas nas taxas de produção de grandes clientes como a Boeing, enquanto os gastos com defesa permanecem robustos.

Destaques do desempenho trimestral

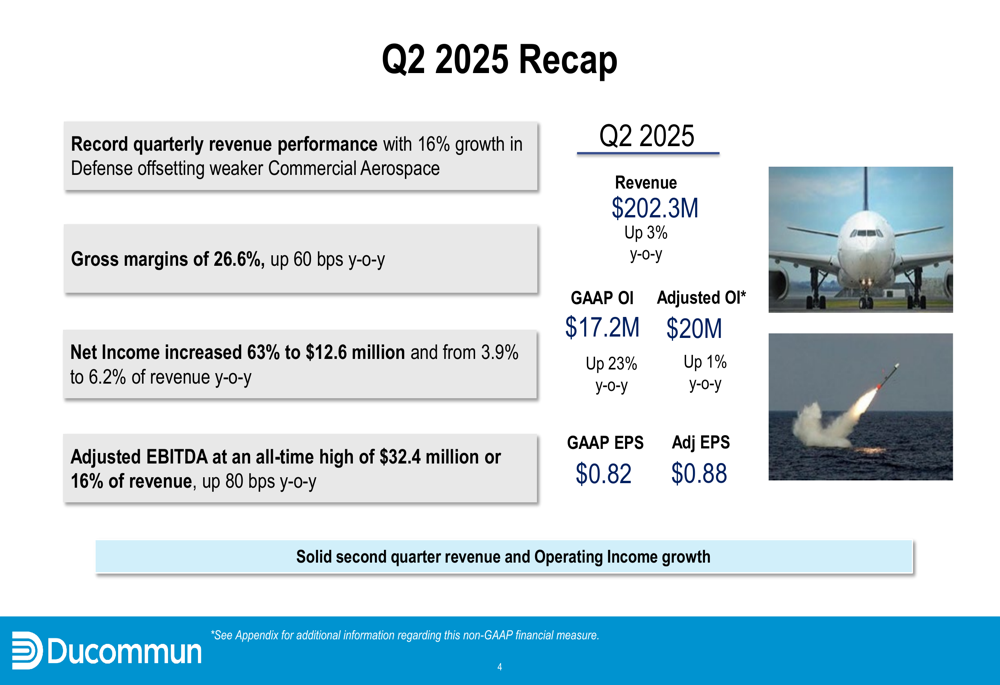

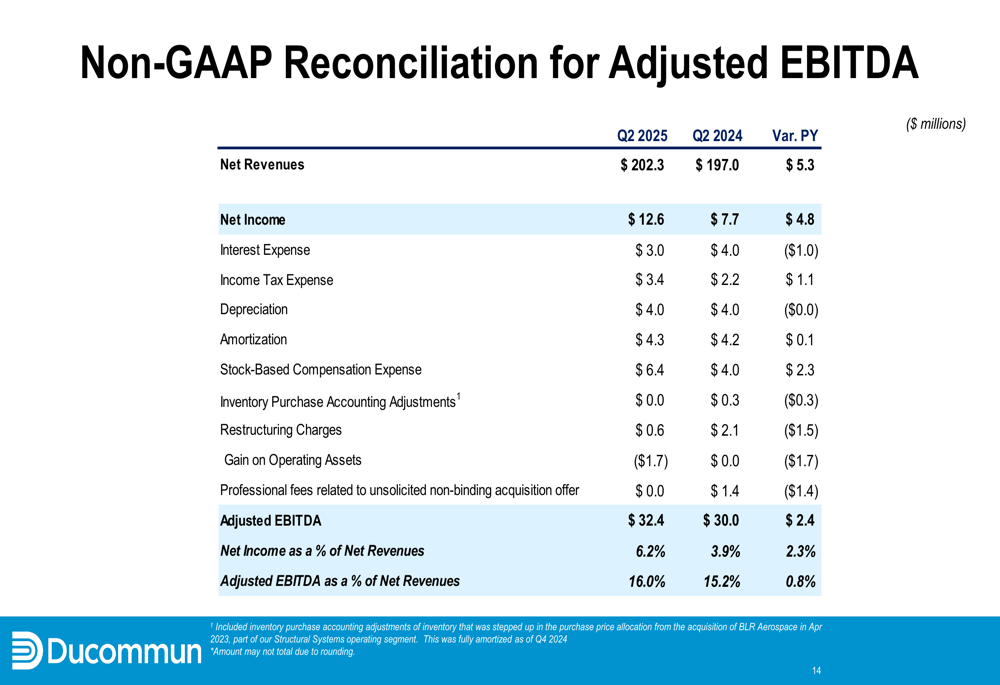

A Ducommun reportou receita trimestral recorde de US$ 202,3 milhões, representando um aumento de 3% em relação ao ano anterior. Mais impressionante ainda, o lucro líquido disparou 63% para US$ 12,6 milhões, melhorando de 3,9% para 6,2% da receita em comparação com o mesmo período do ano passado.

Como mostrado no seguinte resumo abrangente de desempenho:

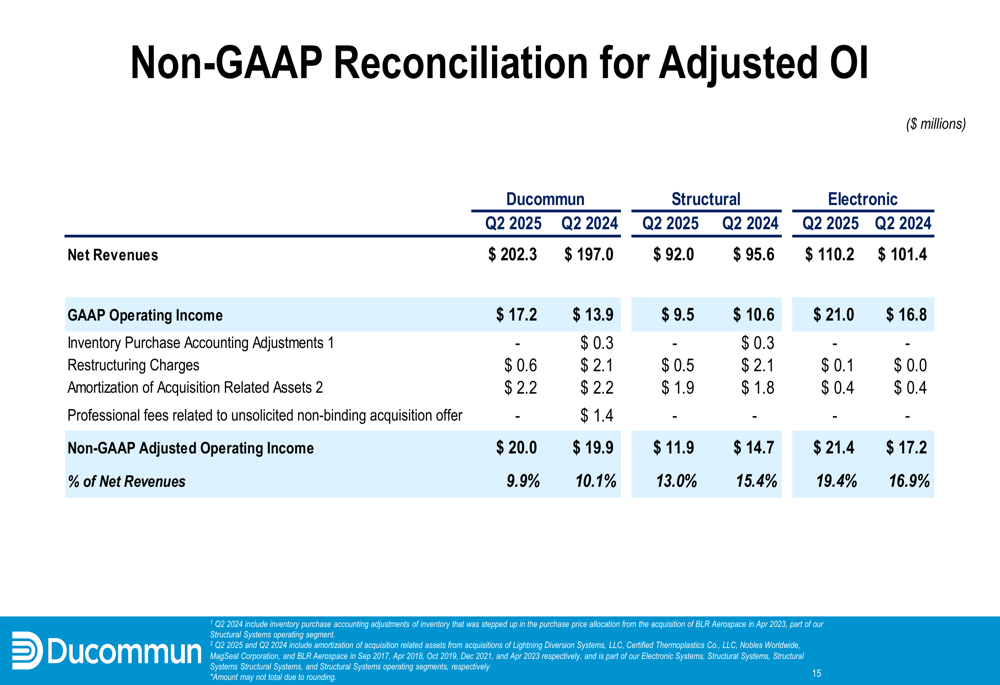

A empresa alcançou um EBITDA ajustado recorde de US$ 32,4 milhões ou 16% da receita, uma melhoria de 80 pontos base em relação ao ano anterior. As margens brutas melhoraram para 26,6%, um aumento de 60 pontos base em relação ao 2º tri de 2024. O lucro operacional mostrou forte crescimento, com o lucro operacional GAAP subindo 23% para US$ 17,2 milhões, enquanto o lucro operacional ajustado aumentou 1% para US$ 20 milhões.

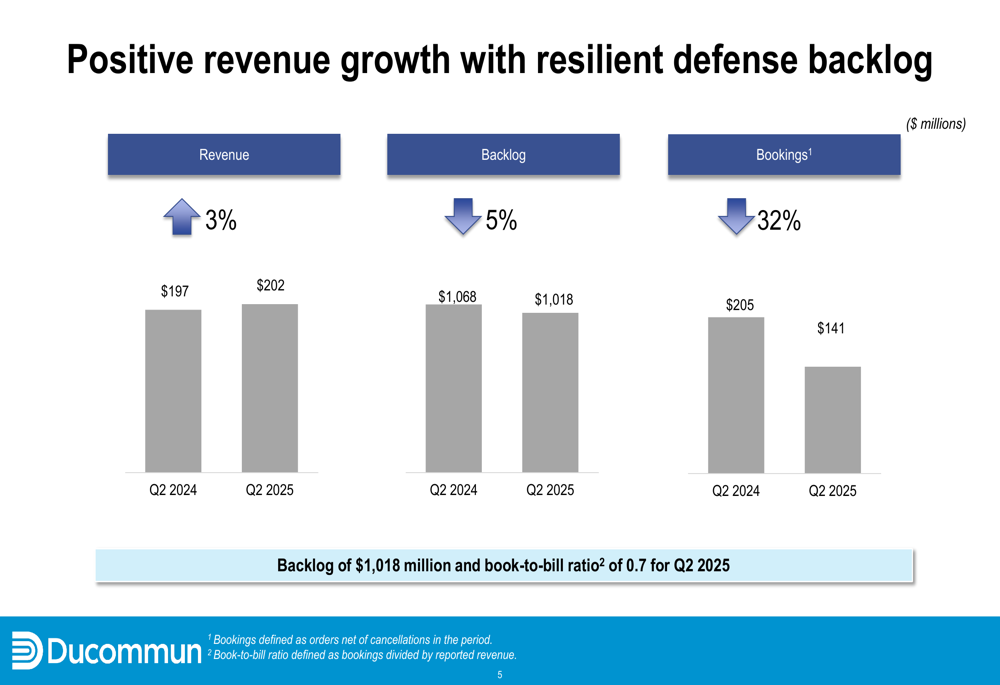

No entanto, a carteira de pedidos da empresa diminuiu 5% em relação ao ano anterior, para US$ 1,018 bilhão, com os novos pedidos caindo 32% para US$ 141 milhões, resultando em uma relação pedidos/faturamento de 0,7 para o trimestre.

Análise por segmento

O desempenho da Ducommun revelou uma história de dois segmentos, com Sistemas Eletrônicos mostrando força notável enquanto Sistemas Estruturais enfrentou dificuldades.

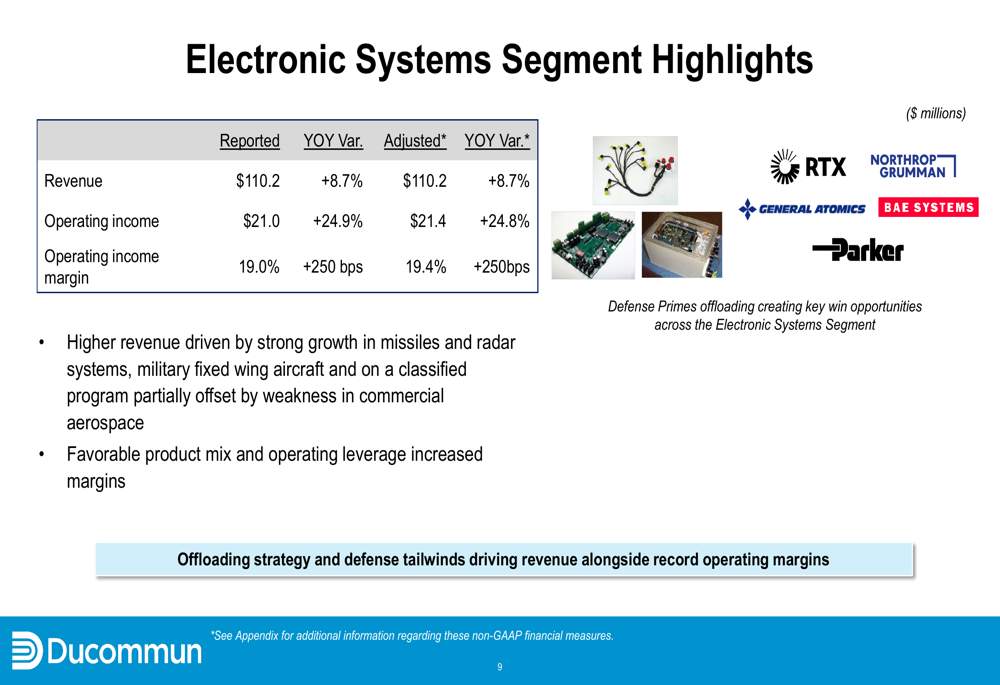

O segmento de Sistemas Eletrônicos entregou resultados impressionantes com receita de US$ 110,2 milhões, um aumento de 8,7% em relação ao ano anterior. Ainda mais notável foi o aumento do lucro operacional de 24,9% para US$ 21,0 milhões, com margens expandindo 250 pontos base para 19,0%. Este crescimento foi impulsionado principalmente pela forte demanda em mísseis, sistemas de radar, aeronaves militares de asa fixa e programas classificados.

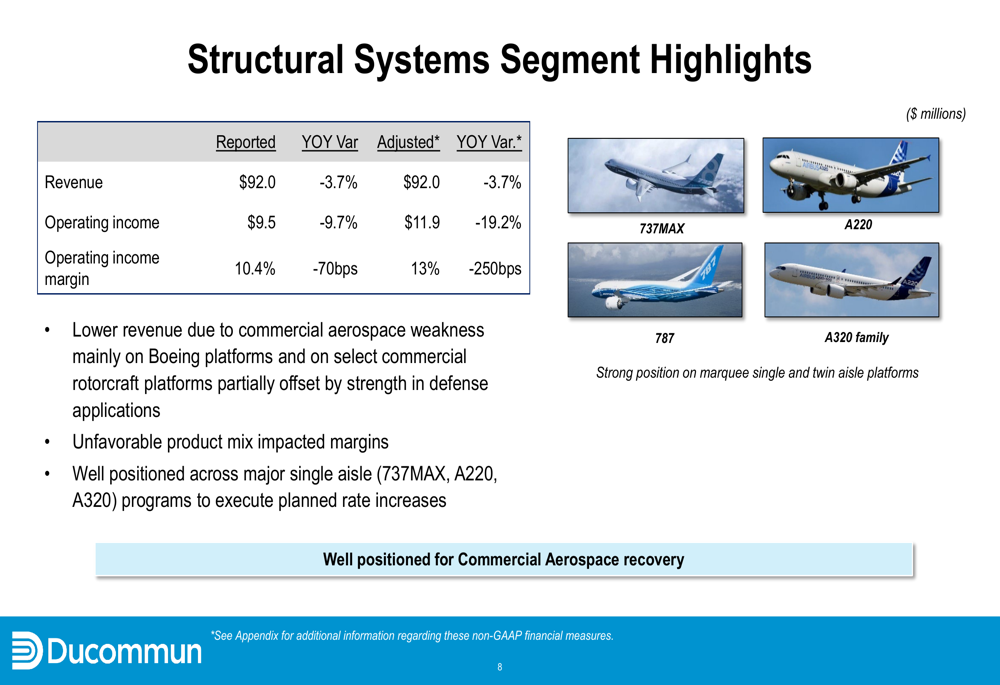

Em contraste, o segmento de Sistemas Estruturais enfrentou desafios com a receita caindo 3,7% para US$ 92,0 milhões e o lucro operacional diminuindo 9,7% para US$ 9,5 milhões. A empresa atribuiu esta fraqueza aos desafios do setor aeroespacial comercial, particularmente nas plataformas da Boeing e em programas selecionados de aeronaves comerciais de asa rotativa. Apesar desses obstáculos de curto prazo, a administração enfatizou que o segmento permanece bem posicionado em importantes programas de aeronaves de corredor único para se beneficiar dos aumentos planejados nas taxas de produção.

Progresso da reestruturação

Um foco importante da apresentação foram as iniciativas de reestruturação em andamento da Ducommun, que apresentaram progresso significativo. A empresa concluiu o encerramento de todas as atividades de produção nas instalações de Monrovia, Califórnia e Berryville, Arkansas, com a instalação de Berryville já vendida no segundo trimestre.

Espera-se que a reestruturação gere benefícios substanciais, com economias anualizadas previstas de US$ 11 milhões a US$ 13 milhões. Durante o 2º tri de 2025, a empresa registrou US$ 0,6 milhão em despesas de reestruturação e estima custos adicionais de US$ 0,5-1,0 milhão em requalificação de produtos e consolidação de instalações durante o restante de 2025.

Perspectivas e metas da Visão 2027

A Ducommun reiterou sua perspectiva de crescimento de receita para o ano completo de 2025 na faixa média de um dígito, com expectativa de aceleração do crescimento até o final do ano. Especificamente, a administração prevê crescimento na faixa média de um dígito no 3º tri e crescimento de baixo dois dígitos no 4º tri, impulsionado pelo contínuo momento do setor de defesa.

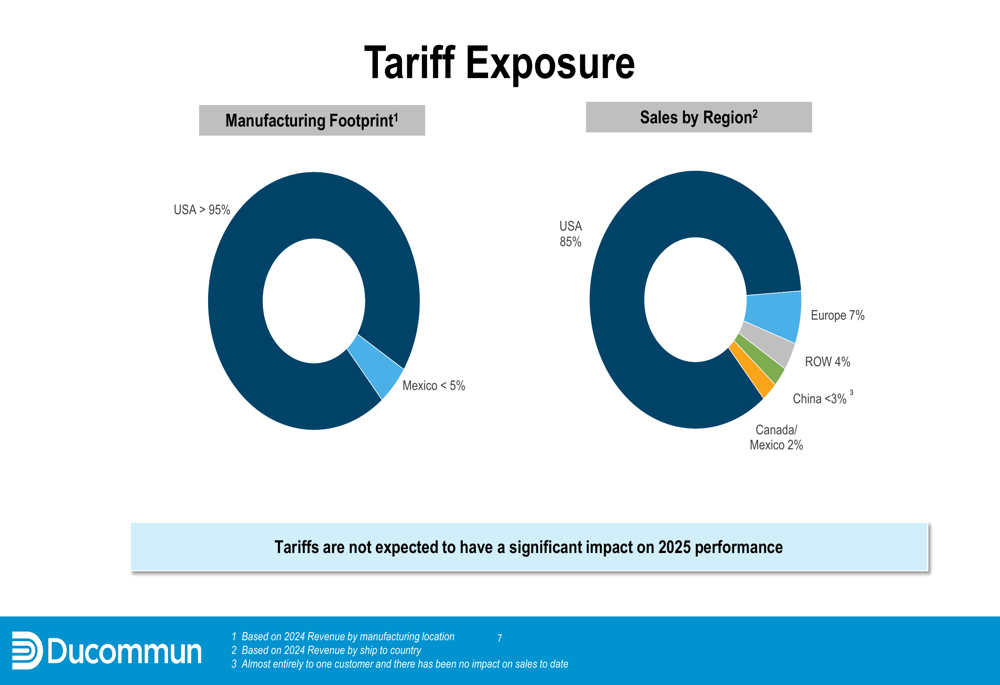

A empresa também abordou preocupações potenciais com tarifas, observando exposição mínima com mais de 95% da fabricação localizada nos EUA e menos de 3% das vendas para a China. Este posicionamento deve isolar a Ducommun de interrupções significativas relacionadas ao comércio.

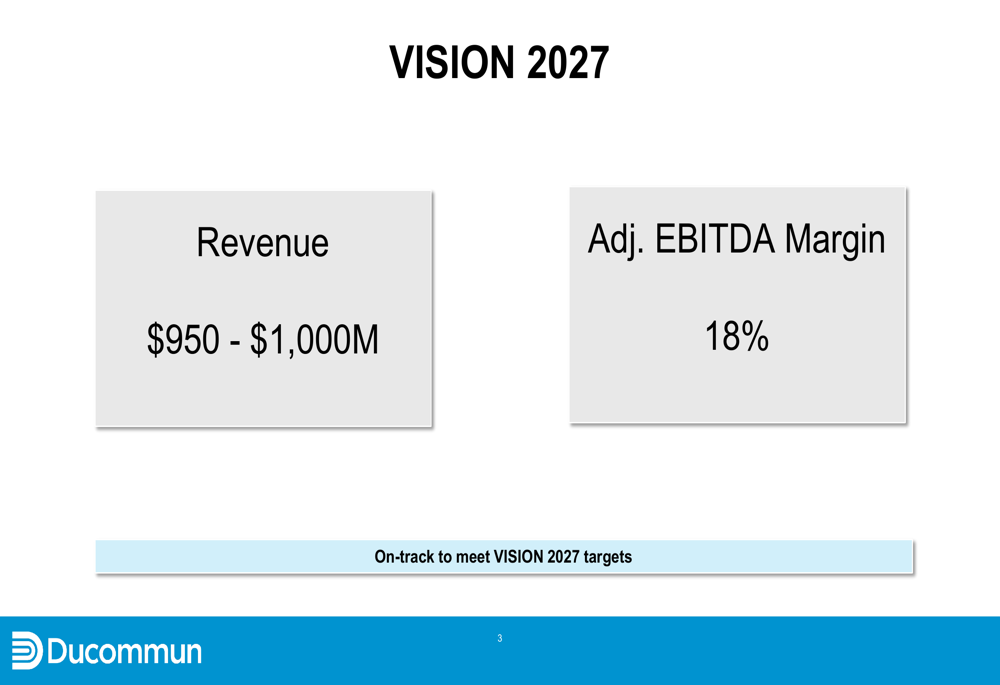

Olhando mais adiante, a administração confirmou que continua no caminho para atingir suas metas da Visão 2027, que incluem receita de US$ 950 milhões a US$ 1 bilhão e uma margem de EBITDA ajustada de 18%. Essas metas representam crescimento significativo em relação aos níveis atuais e sugerem confiança contínua na estratégia de longo prazo da empresa.

A reconciliação detalhada das medidas GAAP para não-GAAP proporciona transparência no desempenho financeiro da Ducommun. O EBITDA ajustado de US$ 32,4 milhões (16,0% da receita) representa uma melhoria significativa em relação aos US$ 30,0 milhões (15,2% da receita) no 2º tri de 2024.

Da mesma forma, o detalhamento do lucro operacional ajustado por segmento mostra a força do segmento de Sistemas Eletrônicos, com margens de 19,4% em comparação com 13,0% para Sistemas Estruturais.

Apesar dos desafios de curto prazo no setor aeroespacial comercial, os resultados do 2º tri de 2025 da Ducommun demonstram a resiliência da empresa através de seu modelo de negócios diversificado, melhorias na eficiência operacional e iniciativas estratégicas de reestruturação. Com o momento de crescimento no setor de defesa e a recuperação prevista no setor aeroespacial comercial, a empresa parece bem posicionada para atingir suas metas financeiras de longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: