Ação identificada por IA em setembro já sobe +12% no mês e promete mais

Introdução e contexto de mercado

A Eidesvik Offshore ASA (OB:EIOF) divulgou sua apresentação do 2º tri de 2025 em 27 de agosto, demonstrando força operacional contínua em meio a condições favoráveis de mercado nos setores de energia offshore tradicional e renovável. A operadora norueguesa de embarcações offshore relatou utilização quase total da frota e métricas financeiras melhoradas, mantendo sua posição como fornecedora líder de embarcações offshore especializadas.

A empresa destacou uma demanda estável de petróleo com forte carteira de pedidos e atividade de licitação para empresas EPC, observando que a frota global de PSV permanece estável. Espera-se que um aumento nas plataformas de perfuração offshore garanta maior atividade em 2026 e 2027, com projeções de que as atividades submarinas e de energias renováveis permaneçam elevadas.

Destaques do desempenho trimestral

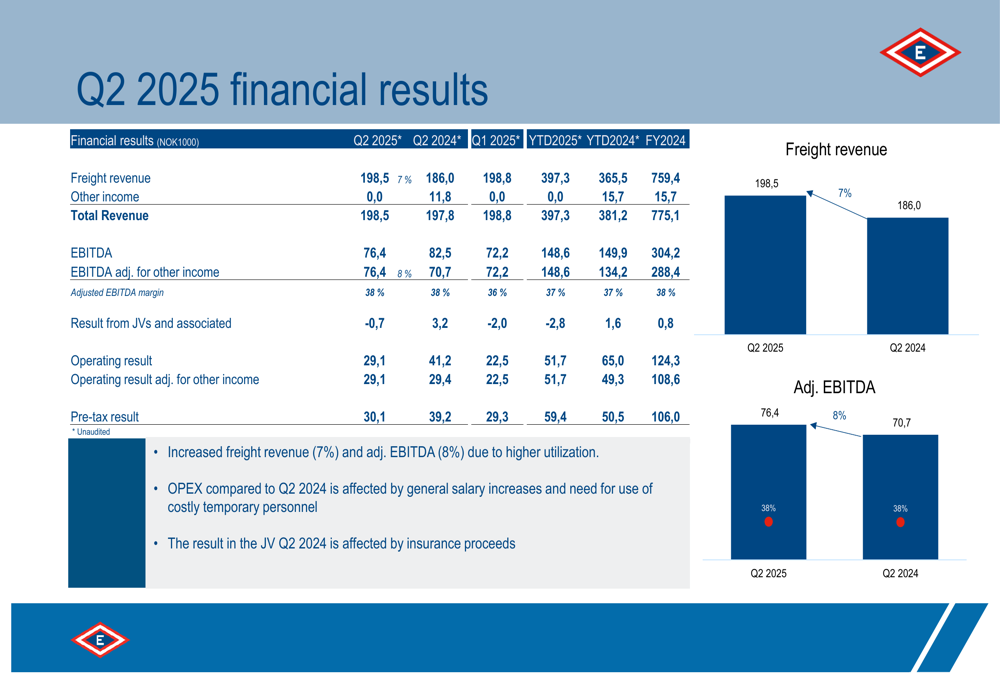

A Eidesvik reportou receita de frete de NOK 198,5 milhões no 2º tri de 2025, representando um aumento de 7% em relação aos NOK 186 milhões no mesmo período do ano passado. O EBITDA ajustado subiu 8% para NOK 76,4 milhões, mantendo uma margem estável de 38%.

Como mostrado na seguinte comparação abrangente de resultados financeiros:

O desempenho melhorado foi impulsionado principalmente pela maior utilização da frota, que atingiu 98% durante o trimestre. Isso representa uma continuação do forte impulso observado no 1º tri de 2025, quando a empresa relatou um aumento de receita de 11% em relação ao ano anterior.

"Desempenho operacional excelente contínuo" foi destacado como uma conquista-chave na apresentação, sem registro de Incidentes com Tempo Perdido (LTIs) durante o trimestre. O preço atual das ações da empresa é de NOK 13,40, negociando entre sua faixa de 52 semanas de NOK 10,05 a NOK 16,58.

Análise por segmento

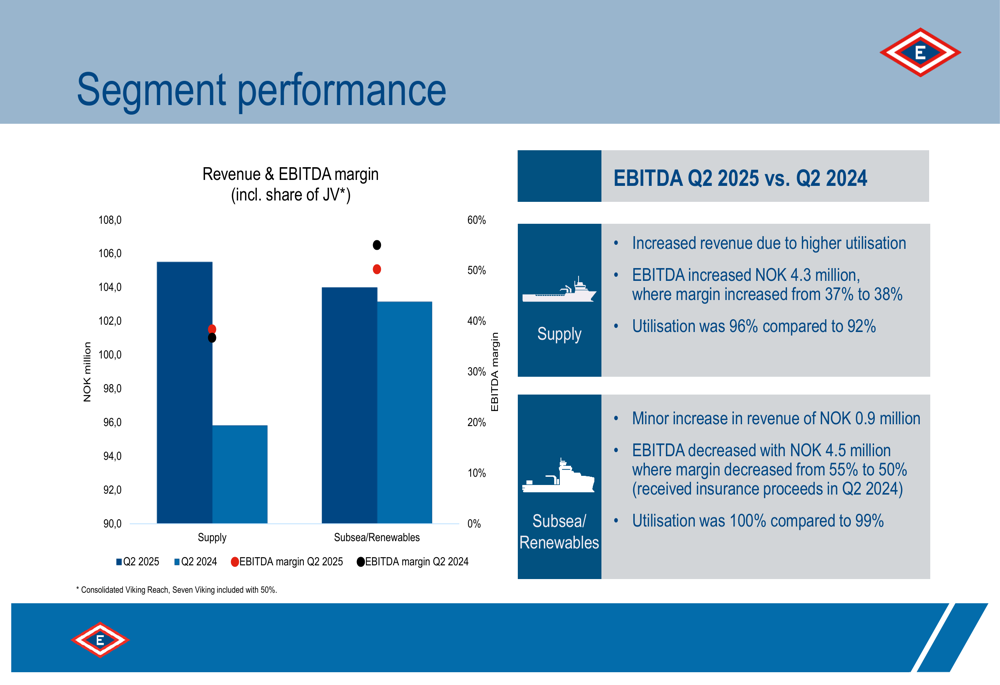

Os negócios da Eidesvik estão divididos em dois segmentos principais: Suprimento e Submarino/Renováveis. O segmento de Suprimento mostrou desempenho melhorado com aumento da utilização para 96% em comparação com 92% no 2º tri de 2024, resultando em maior receita e margem EBITDA melhorada de 38% (acima dos 37%).

O segmento Submarino/Renováveis manteve utilização quase perfeita de 100% (comparado a 99% no 2º tri de 2024), mas experimentou uma diminuição na margem EBITDA de 55% para 50%. Esta divisão por segmento é ilustrada no gráfico a seguir:

O foco estratégico da empresa em embarcações offshore verdes é evidente na composição de sua frota, com embarcações apresentando tecnologias de Combustível Duplo GNL, Híbrido de Bateria e Combustível Duplo de Metanol. Isso está alinhado com a missão declarada da Eidesvik de ser "líder de mercado em embarcações offshore verdes".

Carteira de contratos e perspectivas futuras

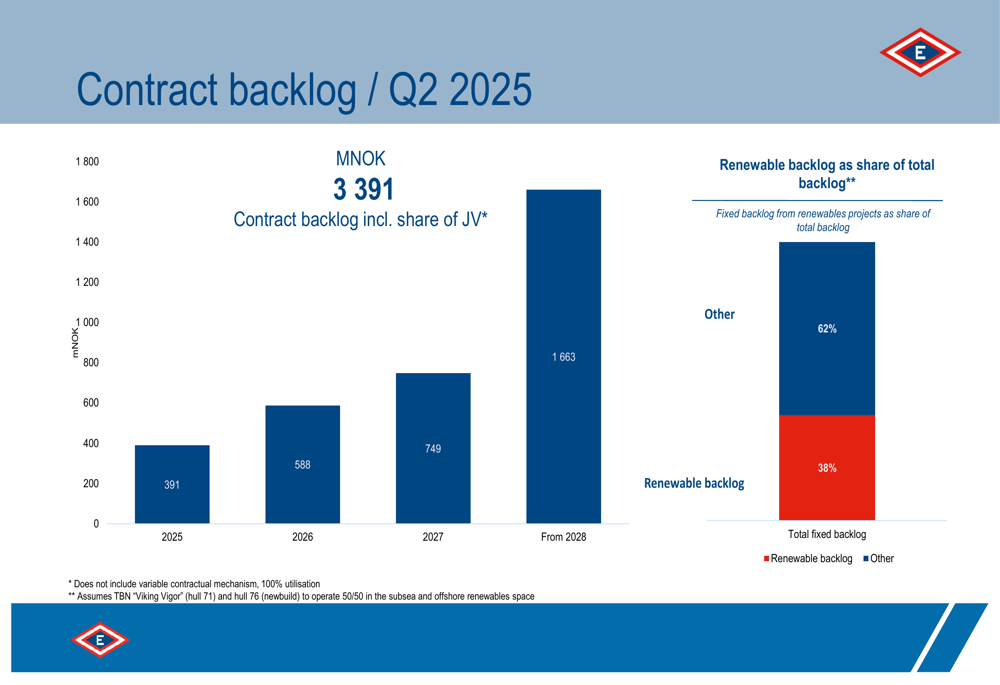

Um dos destaques mais significativos da apresentação foi a forte carteira de contratos, que totalizou NOK 3.391 milhões, incluindo joint ventures. Isso representa um aumento em relação aos NOK 2.882 milhões relatados anteriormente. A carteira se estende bem para o futuro, com NOK 1.663 milhões programados para 2028 e além.

O gráfico a seguir ilustra a distribuição da carteira de contratos por ano:

Notavelmente, 38% do total da carteira fixa vêm de projetos de energia renovável, demonstrando a bem-sucedida estratégia de diversificação da Eidesvik. A empresa também anunciou que a Subsea7 estendeu o contrato para o navio submarino Seven Viking, declarando a opção restante para 2026 e adicionando 2027 como um ano firme, mais uma opção para 2028, com melhores condições de mercado para o período 2027-2028.

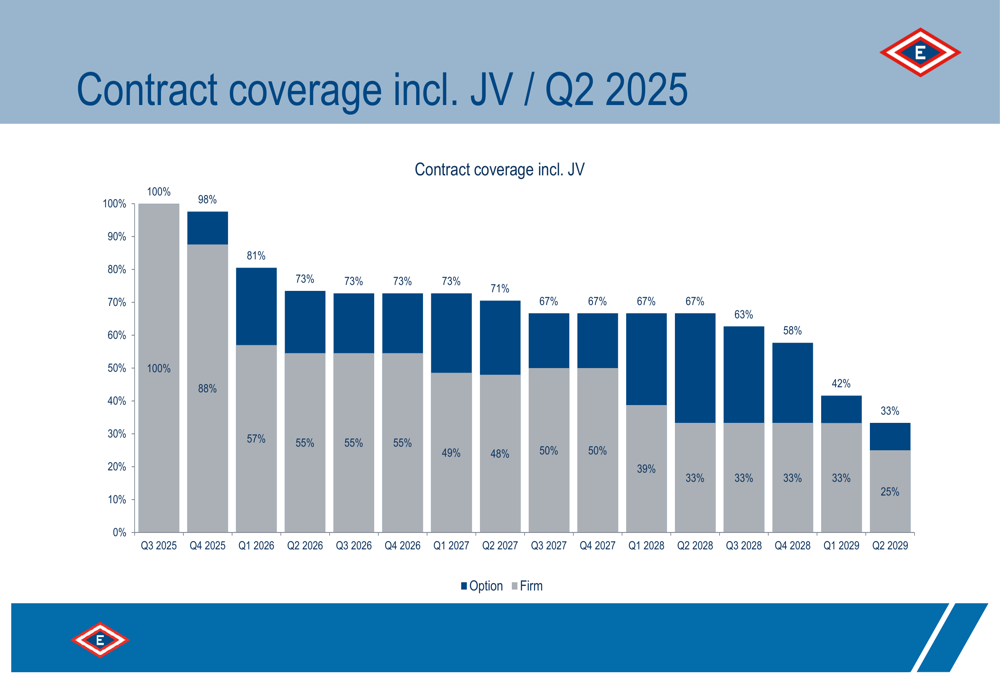

A visualização da cobertura de contratos abaixo mostra a porcentagem da frota garantida com contratos até o 2º tri de 2029:

Olhando para o futuro, a Eidesvik observou que os contratos legados de PSV expirarão no final de 2025, o que poderia impactar a receita se não forem substituídos. No entanto, a empresa expressou uma perspectiva positiva de longo prazo para ambos os segmentos e reafirmou sua estratégia de crescimento, mantendo o pagamento de dividendos aos acionistas. O Conselho de Administração aprovou um pagamento de dividendos de NOK 0,30 por ação, com data ex-dividendo em 28 de agosto de 2025.

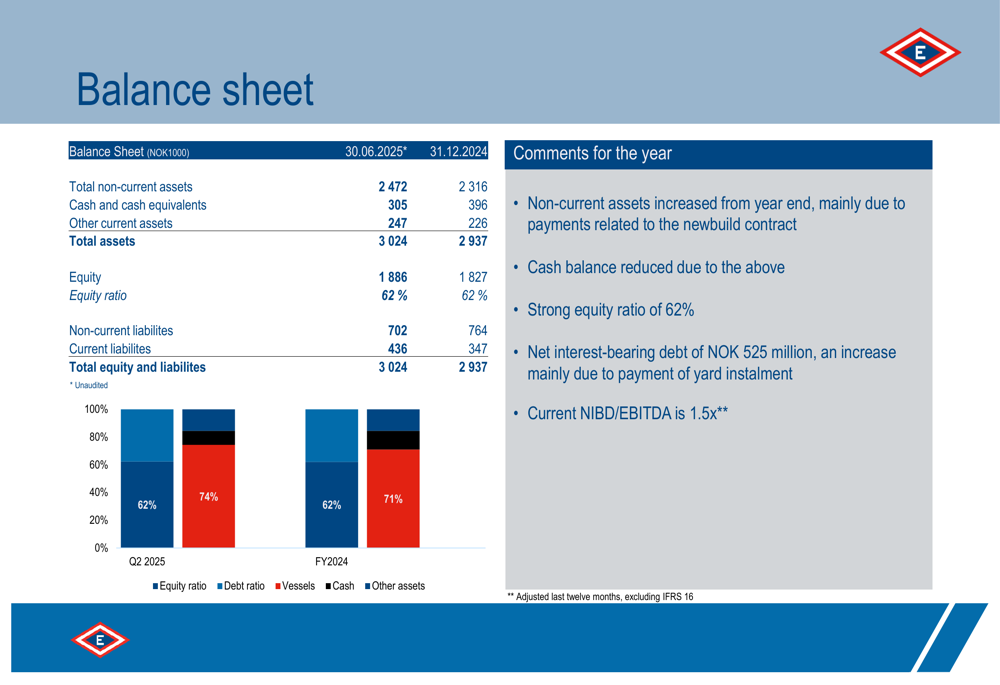

Balanço patrimonial e posição financeira

A Eidesvik manteve um balanço patrimonial forte com um índice de patrimônio líquido de 62% em 30 de junho de 2025, inalterado em relação ao final de 2024. O total de ativos aumentou para NOK 3.024 milhões, de NOK 2.937 milhões no final de 2024.

A posição financeira da empresa é detalhada na seguinte visão geral do balanço patrimonial:

Caixa e equivalentes de caixa diminuíram para NOK 305 milhões, de NOK 396 milhões, principalmente devido a pagamentos relacionados a contratos de novas construções. A dívida líquida com juros aumentou para NOK 525 milhões, resultando em uma relação NIBD/EBITDA de 1,5x, que a empresa descreve como "entre as mais saudáveis do setor".

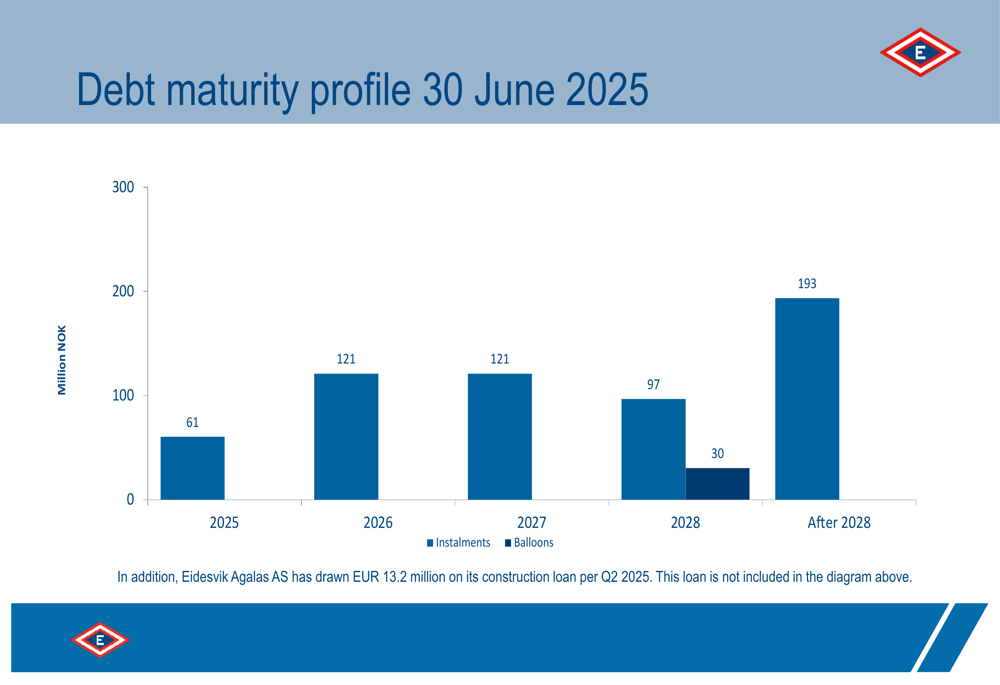

O perfil de vencimento da dívida mostra uma distribuição gerenciável de obrigações, com as maiores parcelas devidas após 2028:

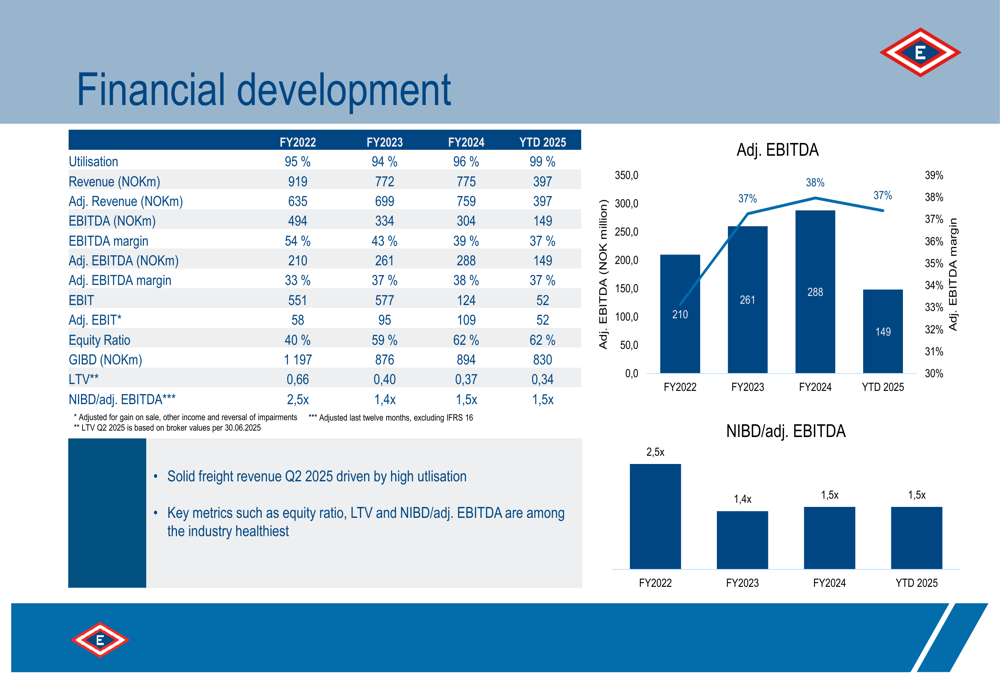

O desenvolvimento financeiro da Eidesvik nos últimos anos demonstra melhoria consistente, com o EBITDA ajustado crescendo de NOK 210 milhões no ano fiscal de 2022 para NOK 288 milhões no ano fiscal de 2024, mantendo índices de alavancagem estáveis:

Com seu forte desempenho operacional, crescente exposição à energia renovável e sólida posição financeira, a Eidesvik parece bem posicionada para navegar pelos desafios do mercado enquanto persegue sua estratégia de crescimento tanto nos mercados offshore tradicionais quanto nos de energia renovável.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: