Ação identificada por IA em setembro já sobe +12% no mês e promete mais

Introdução e contexto de mercado

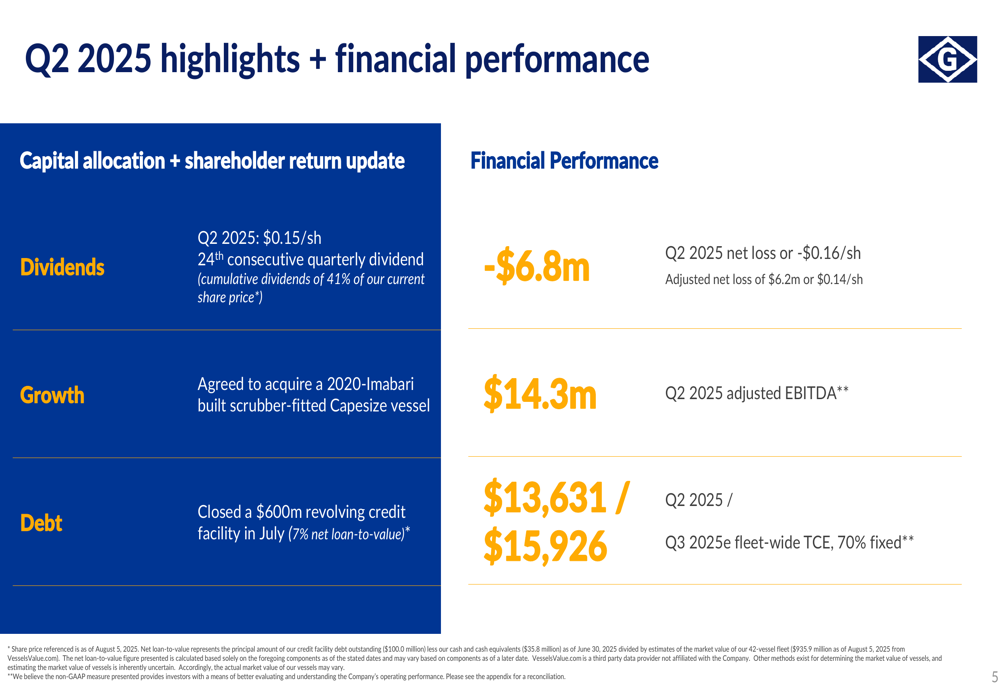

A Genco Shipping & Trading Limited (Nova York:GNK) reportou um prejuízo líquido de US$ 6,8 milhões para o 2º tri de 2025, uma melhora em relação ao prejuízo de US$ 11,9 milhões no trimestre anterior, de acordo com a apresentação de resultados da empresa divulgada em 07.08.2025. Apesar dos prejuízos contínuos, a empresa manteve seu dividendo em US$ 0,15 por ação, marcando seu 24º dividendo trimestral consecutivo.

As ações fecharam a US$ 16,77 no dia do anúncio, com queda de 3,64% em relação ao fechamento anterior, refletindo a preocupação dos investidores sobre os desafios contínuos no mercado de transporte marítimo de granéis secos, apesar da melhora trimestral no desempenho financeiro.

Destaques do desempenho trimestral

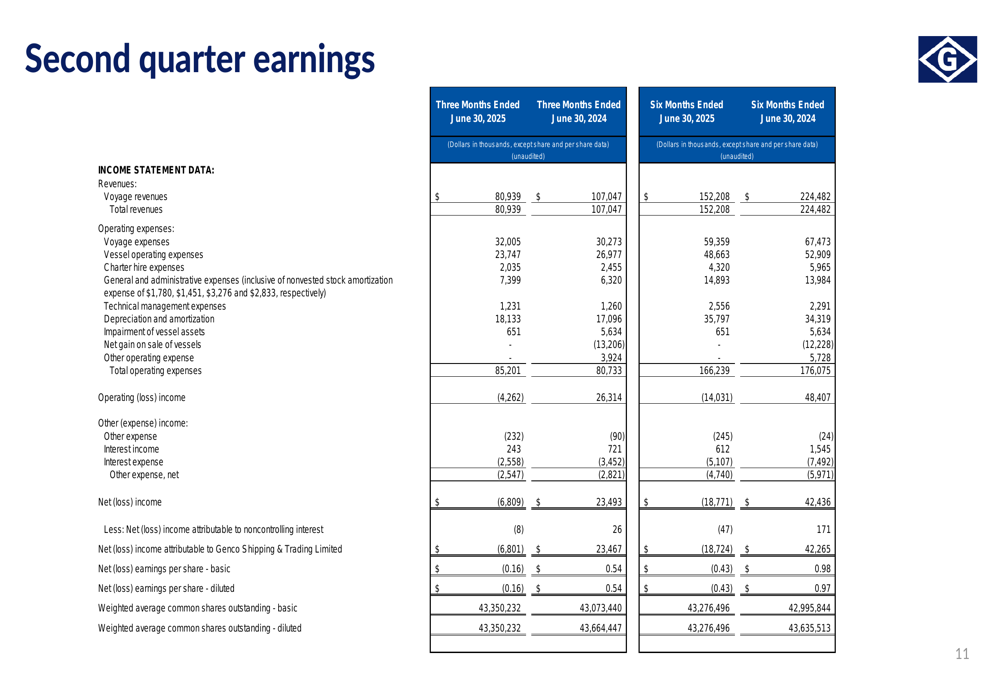

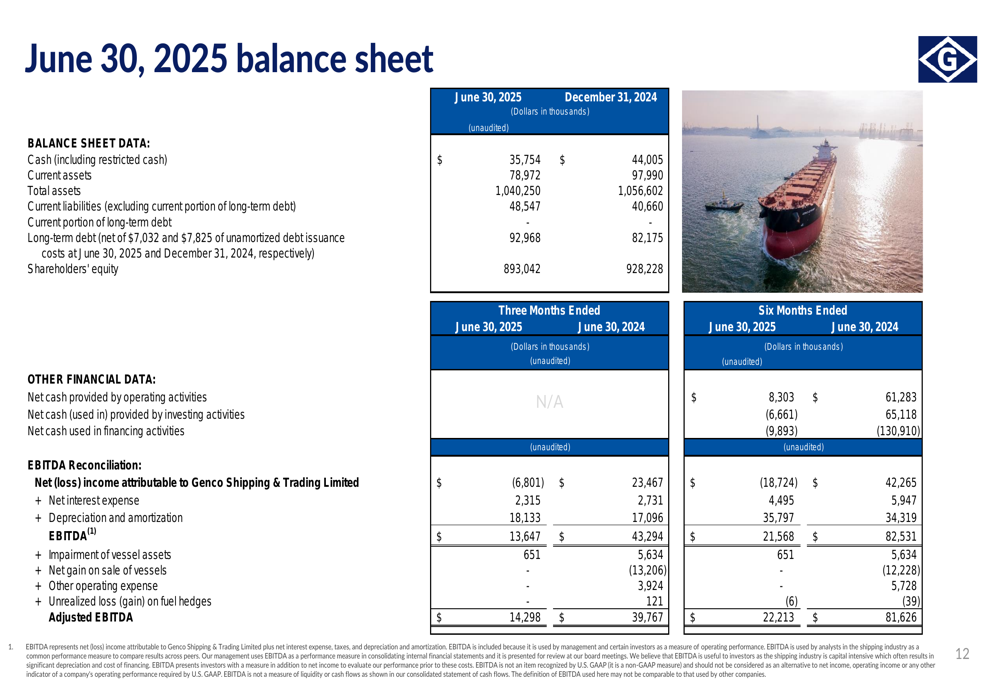

A Genco reportou um prejuízo líquido de US$ 6,8 milhões (US$ 0,16 por ação) no 2º tri de 2025, em comparação com um lucro líquido de US$ 23,5 milhões (US$ 0,54 por ação) no mesmo trimestre de 2024. Em base ajustada, o prejuízo líquido foi de US$ 6,2 milhões (US$ 0,14 por ação). A empresa gerou US$ 14,3 milhões em EBITDA ajustado para o trimestre.

Como mostrado no seguinte resumo de desempenho financeiro, a Genco manteve seu dividendo apesar das condições desafiadoras do mercado:

A receita para o trimestre foi de US$ 80,9 milhões, abaixo dos US$ 107,0 milhões no 2º tri de 2024. A taxa de fretamento por tempo (TCE) da empresa foi de US$ 13.631 para o 2º tri de 2025, significativamente menor que os US$ 19.938 alcançados no 2º tri de 2024, refletindo as condições mais fracas do mercado. Para o 3º tri de 2025, a Genco já fixou 70% de seus dias disponíveis a uma TCE estimada de US$ 15.926, sugerindo uma modesta melhora nas taxas.

A demonstração de resultados detalhada mostra a extensão do declínio no desempenho ano a ano:

Iniciativas estratégicas

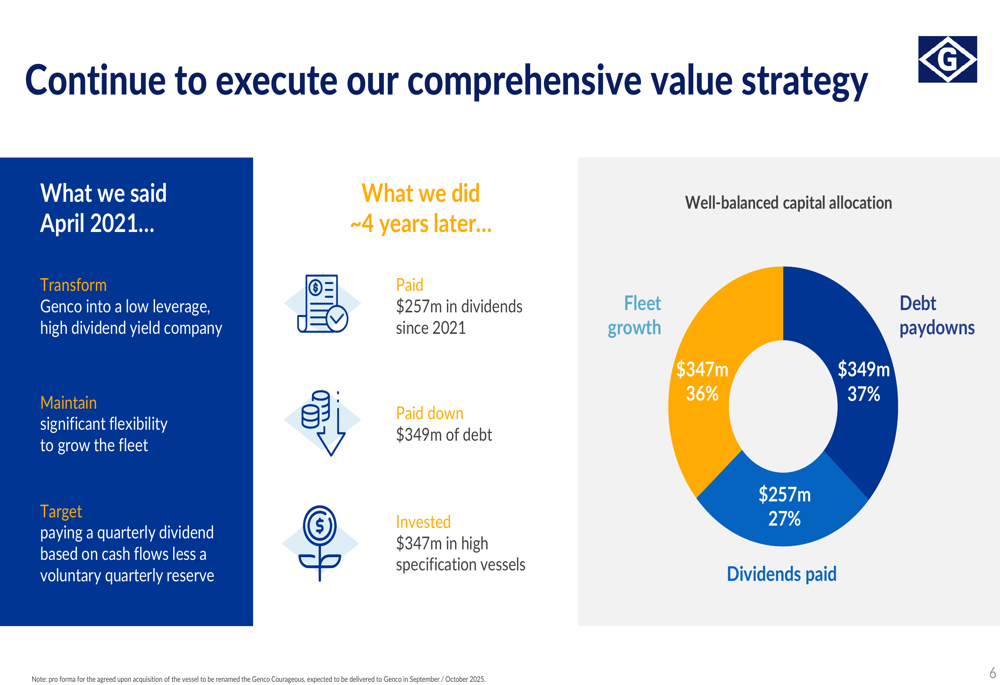

A Genco continua a executar sua estratégia abrangente de valor iniciada em abril de 2021, focando em três áreas-chave: pagamento de dividendos, redução de dívida e crescimento da frota. Como ilustrado no gráfico a seguir, a empresa manteve uma abordagem equilibrada para alocação de capital:

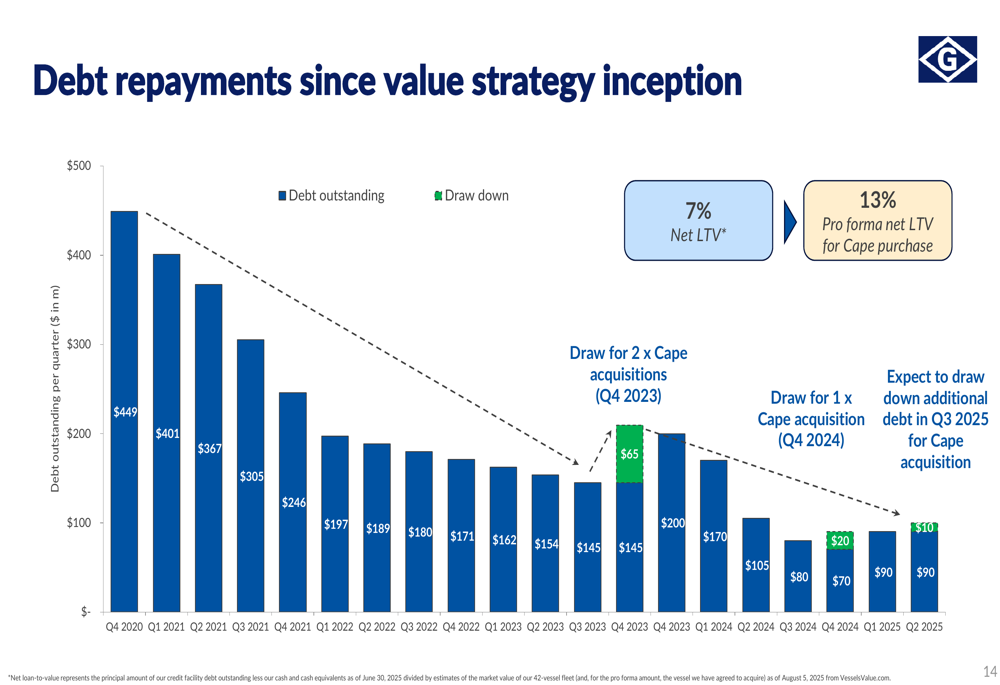

Desde 2021, a Genco pagou US$ 257 milhões em dividendos, amortizou US$ 349 milhões em dívidas e investiu US$ 347 milhões em navios de alta especificação. Esta abordagem equilibrada posicionou a empresa com um dos perfis de alavancagem mais baixos do setor, com uma relação empréstimo-valor líquido de apenas 7%.

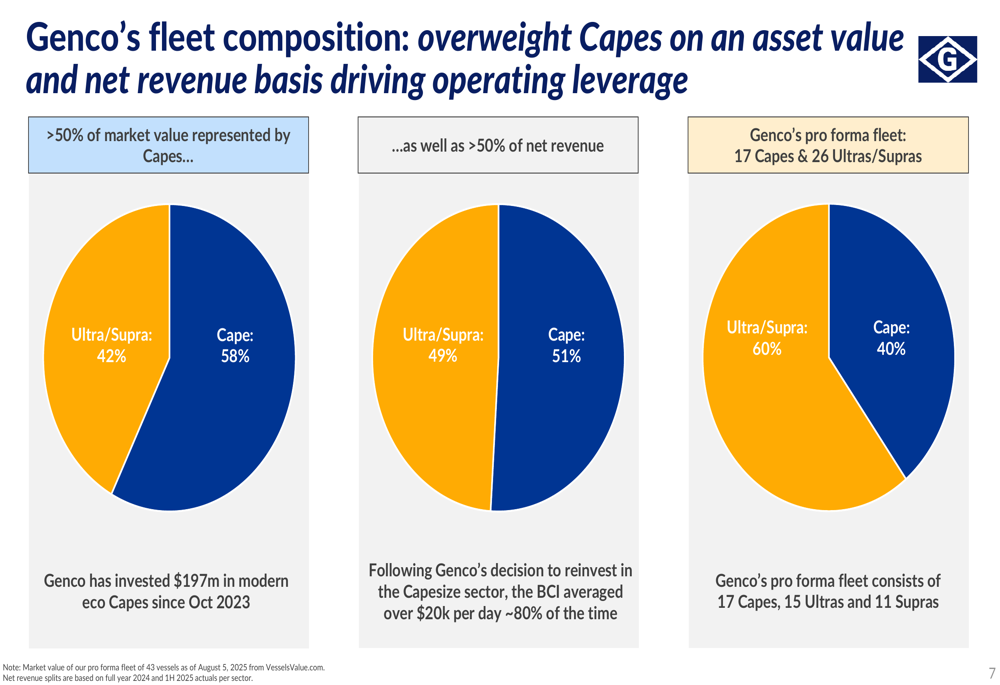

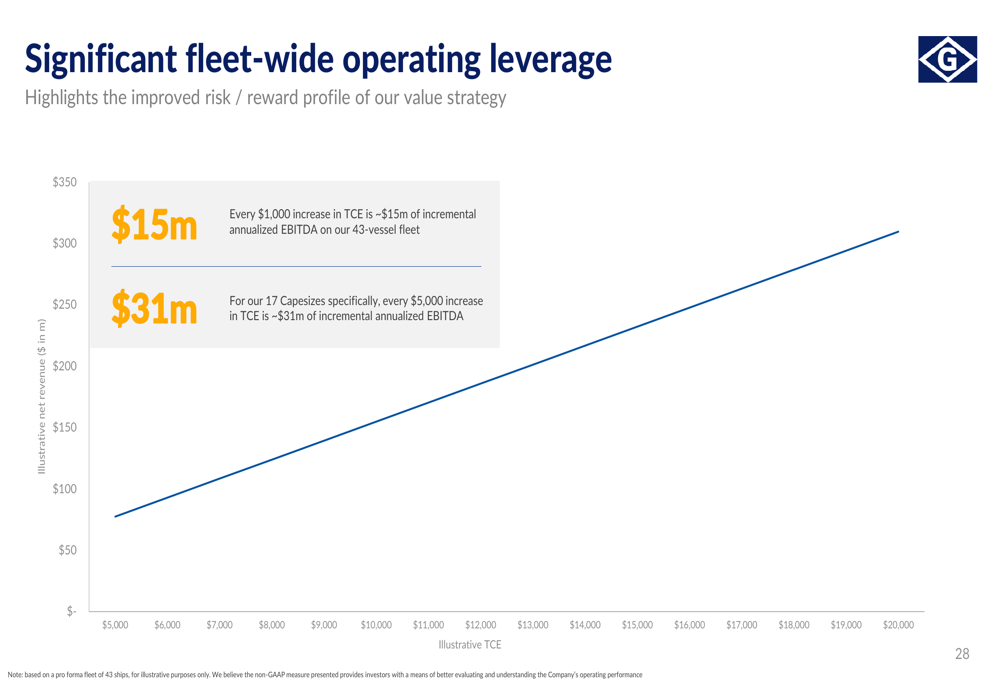

A estratégia de frota da empresa enfatiza navios Capesize, que representam mais de 50% de seu valor de mercado e receita líquida, apesar de constituírem apenas 40% de sua frota por contagem de navios. Esta sobreponderação estratégica proporciona à Genco maior alavancagem operacional em condições de mercado em melhoria.

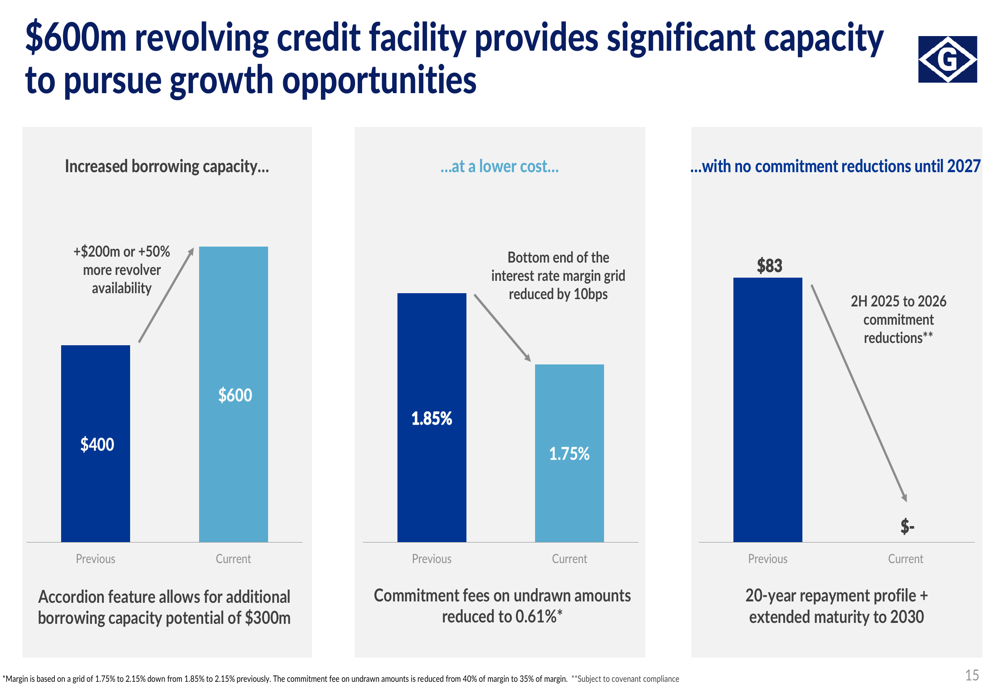

A flexibilidade financeira da Genco é ainda mais reforçada por sua linha de crédito rotativo de US$ 600 milhões recentemente fechada, que aumenta sua capacidade de empréstimo em 50% a um custo menor e sem reduções de compromisso até 2027:

Análise financeira detalhada

O balanço da empresa permanece forte apesar das condições desafiadoras do mercado. Em 30.06.2025, a Genco reportou caixa (incluindo caixa restrito) de US$ 35,8 milhões, abaixo dos US$ 44,0 milhões no final de 2024. A dívida de longo prazo era de US$ 93,0 milhões, acima dos US$ 82,2 milhões no final de 2024, refletindo aquisições recentes de navios.

A estratégia de redução de dívida da Genco tem sido um foco principal desde o início de sua estratégia de valor no final de 2020. A empresa reduziu significativamente sua dívida de US$ 449 milhões no 4º trimestre de 2020 para os níveis atuais, com saques seletivos para aquisições estratégicas de navios:

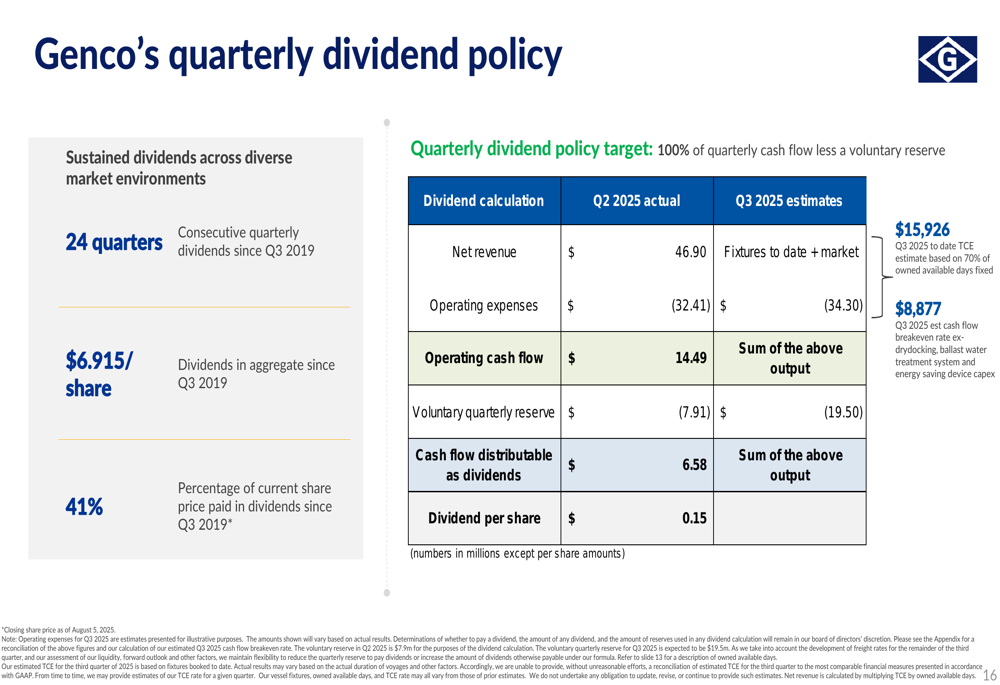

A política de dividendos trimestrais da empresa visa 100% do fluxo de caixa trimestral menos uma reserva voluntária. Para o 2º tri de 2025, isso resultou em um dividendo de US$ 0,15 por ação. Desde o 3º trimestre de 2019, a Genco pagou dividendos cumulativos de US$ 6,915 por ação, representando 41% do preço atual das ações.

Perspectivas do setor

A apresentação da Genco destacou várias tendências positivas de longo prazo do setor que poderiam apoiar o crescimento futuro. Um fator significativo é o envelhecimento da frota global de graneleiros, com aproximadamente 30% da frota atual esperada para ter 20 anos ou mais até 2030, representando cerca de 4.200 navios. Esta frota envelhecida, combinada com capacidade reduzida de estaleiros (60% menor em comparação a 2008), poderia restringir o crescimento da oferta.

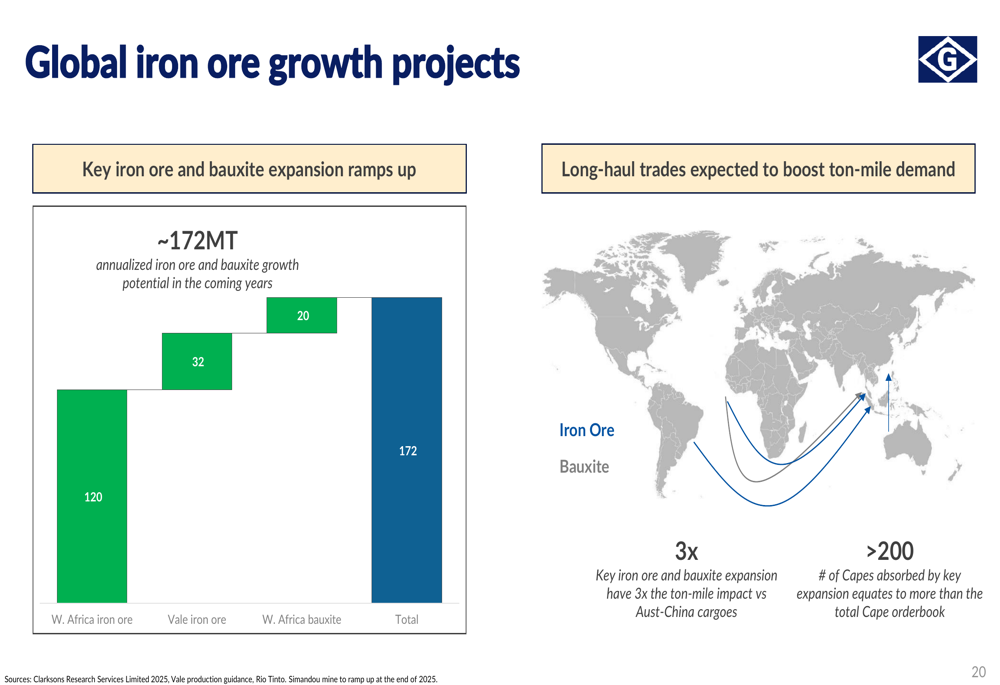

Do lado da demanda, a Genco destacou o impacto potencial dos projetos globais de crescimento de minério de ferro e bauxita, que poderiam impulsionar significativamente a demanda por tonelada-milha:

A empresa também observou o forte crescimento nas exportações de bauxita da Guiné, que aumentaram 35% ano a ano para 93 milhões de toneladas no primeiro semestre de 2025. Navios Capesize lidam com aproximadamente 90% desses embarques, com mais de 80% dos volumes indo para a China.

Declarações prospectivas

Olhando para o futuro, a administração da Genco expressou confiança no posicionamento estratégico da empresa apesar dos desafios atuais do mercado. A baixa alavancagem financeira da empresa proporciona significativa alavancagem operacional em um ambiente de mercado em melhoria, com cada aumento de US$ 1.000 nas taxas TCE gerando aproximadamente US$ 15 milhões em EBITDA anualizado incremental em sua frota de 43 navios.

A empresa continua a focar em sua estratégia equilibrada de alocação de capital, mantendo sua política de dividendos enquanto cresce seletivamente sua frota com navios modernos e eficientes em combustível. A recente aquisição de um navio Capesize equipado com scrubber construído em 2020 está alinhada com esta estratégia.

A administração da Genco destacou o potencial impacto positivo do aumento do comércio de longa distância de minério de ferro e bauxita, que poderia impulsionar significativamente a demanda por tonelada-milha. A sobreponderação estratégica de navios Capesize da empresa a posiciona para se beneficiar dessas tendências.

Apesar dos desafios atuais do mercado refletidos nos resultados do 2º tri de 2025, a administração da Genco permanece confiante nas perspectivas de longo prazo da empresa, apoiada por seu forte balanço, baixa alavancagem financeira e posicionamento estratégico da frota.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: