BHIA3: Otimismo e risco no gráfico com alta de 11% das Casas Bahia

Introdução e contexto de mercado

A Donegal Group Inc. (NASDAQ:DGICA) apresentou seus resultados do terceiro trimestre de 2025 em 30 de outubro, destacando um aumento de 19,9% no lucro líquido, apesar de enfrentar dificuldades no crescimento de prêmios. A seguradora regional, que opera nos estados do Meio-Atlântico, Meio-Oeste, Sul e Sudoeste dos EUA, continua executando sua estratégia de enfatizar linhas comerciais enquanto mantém um negócio lucrativo de linhas pessoais.

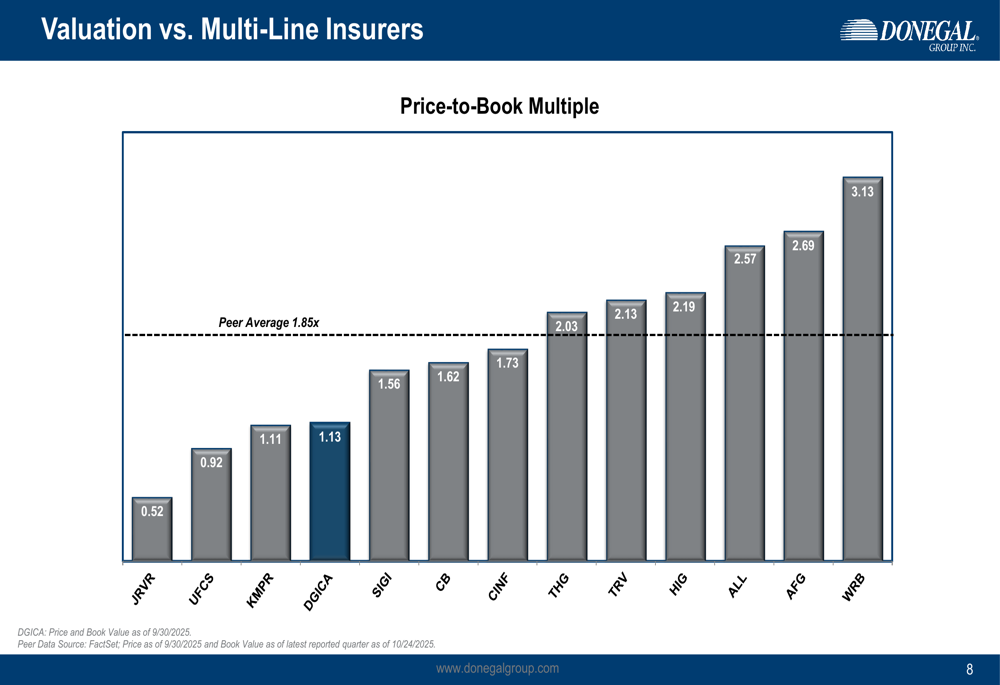

As ações da empresa subiram 1,88% na pré-abertura do mercado após a divulgação dos resultados, refletindo a confiança dos investidores em seu desempenho financeiro, apesar dos desafios de receita. Com um múltiplo atual de preço/valor contábil de 1,13, significativamente abaixo da média dos pares de 1,85x, a Donegal parece subvalorizada em comparação com seus concorrentes do setor de seguros multilinhas.

Destaques do desempenho trimestral

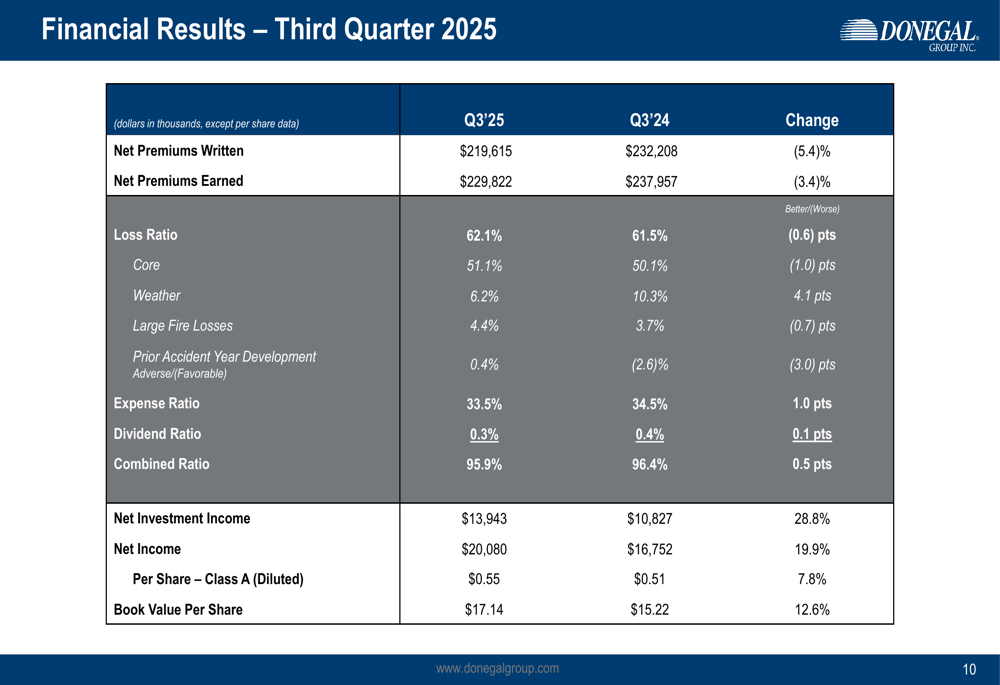

A Donegal reportou um lucro líquido de US$ 20,1 milhões para o 3º tri de 2025, um aumento de 19,9% em comparação com o mesmo período de 2024. O lucro por ação diluído para ações Classe A alcançou US$ 0,55, um aumento de 7,8% ano a ano. Este desempenho superou as expectativas dos analistas de US$ 0,44 por ação em aproximadamente 18%.

O índice combinado da empresa melhorou para 95,9%, uma redução de 0,5 pontos percentuais em relação aos 96,4% no 3º tri de 2024, indicando melhor rentabilidade de subscrição. Esta melhoria ocorreu apesar de um leve aumento no índice de sinistralidade para 62,1% (alta de 0,6 pontos), já que o índice de despesas diminuiu para 33,5% (queda de 1,0 ponto).

Como mostrado na seguinte comparação de resultados financeiros:

Os prêmios líquidos emitidos diminuíram 5,4% para US$ 219,6 milhões, enquanto os prêmios líquidos ganhos caíram 3,4% para US$ 229,8 milhões. De acordo com o CEO Kevin Burke, que foi citado na teleconferência de resultados dizendo: "Estamos agora operando de uma posição de força", este declínio reflete a decisão estratégica da empresa de focar na rentabilidade em vez do crescimento de prêmios.

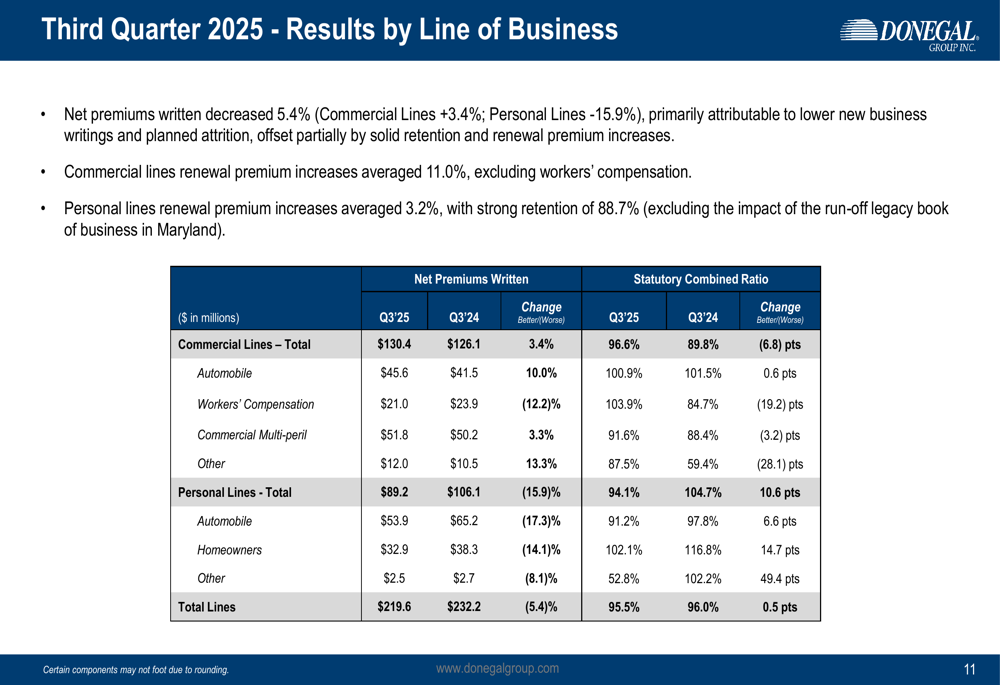

A análise dos resultados por linha de negócios revela tendências divergentes entre os segmentos comercial e pessoal:

Os prêmios líquidos emitidos de linhas comerciais aumentaram 3,4% para US$ 130,4 milhões, enquanto as linhas pessoais viram uma queda de 15,9% para US$ 89,2 milhões. Esta mudança está alinhada com a estratégia de longo prazo da Donegal de crescer seu negócio comercial enquanto mantém um portfólio de linhas pessoais menor, mas lucrativo.

Mix de negócios e direção estratégica

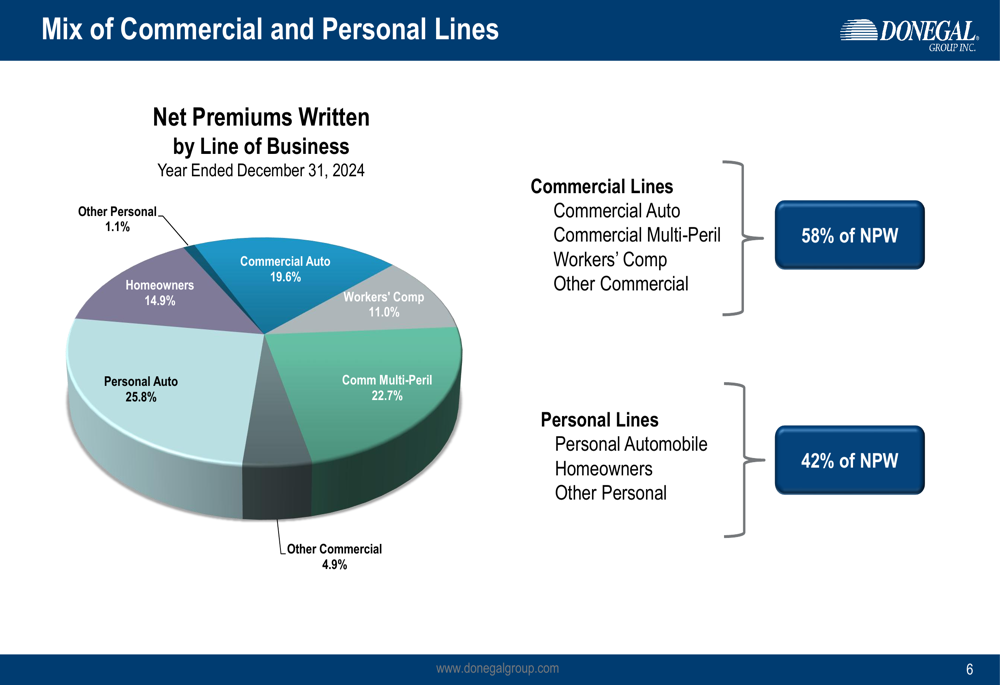

A Donegal continua a enfatizar seu negócio de linhas comerciais, que agora representa 58% dos prêmios líquidos emitidos em comparação com 42% para linhas pessoais. O mix de negócios da empresa está distribuído em vários segmentos-chave:

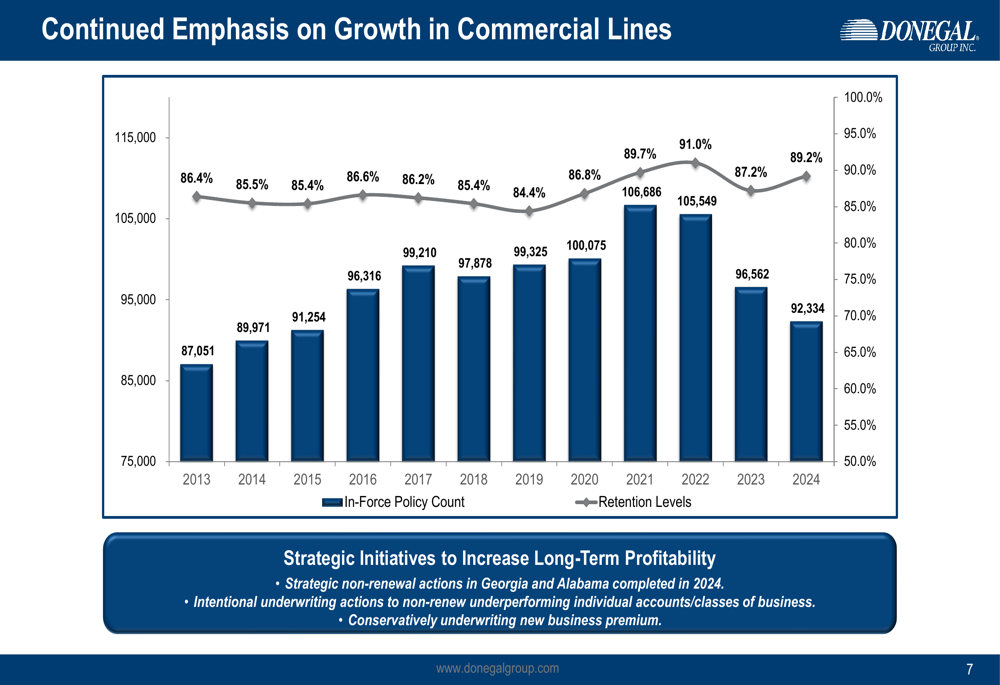

O foco da empresa em linhas comerciais está produzindo resultados positivos, com o número de apólices em vigor crescendo de 87.051 em 2013 para 92.334 em 2024, enquanto os níveis de retenção melhoraram de 86,4% para 89,2% no mesmo período:

Durante a teleconferência de resultados, o COO Dan Dellamater enfatizou a abordagem disciplinada da empresa, afirmando: "A adequação de taxas é claramente importante, e não estamos interessados em perseguir novos negócios com preços baixos". Esta filosofia orientou as ações estratégicas de não renovação da Donegal em mercados de baixo desempenho como Geórgia e Alabama, que foram concluídas em 2024.

Os aumentos de prêmios de renovação de linhas comerciais tiveram média de 11,0% (excluindo compensação de trabalhadores), enquanto os aumentos de prêmios de renovação de linhas pessoais tiveram média de 3,2%. A empresa manteve uma forte retenção de 88,7% em toda a sua carteira de negócios.

Estratégia de investimento e resultados

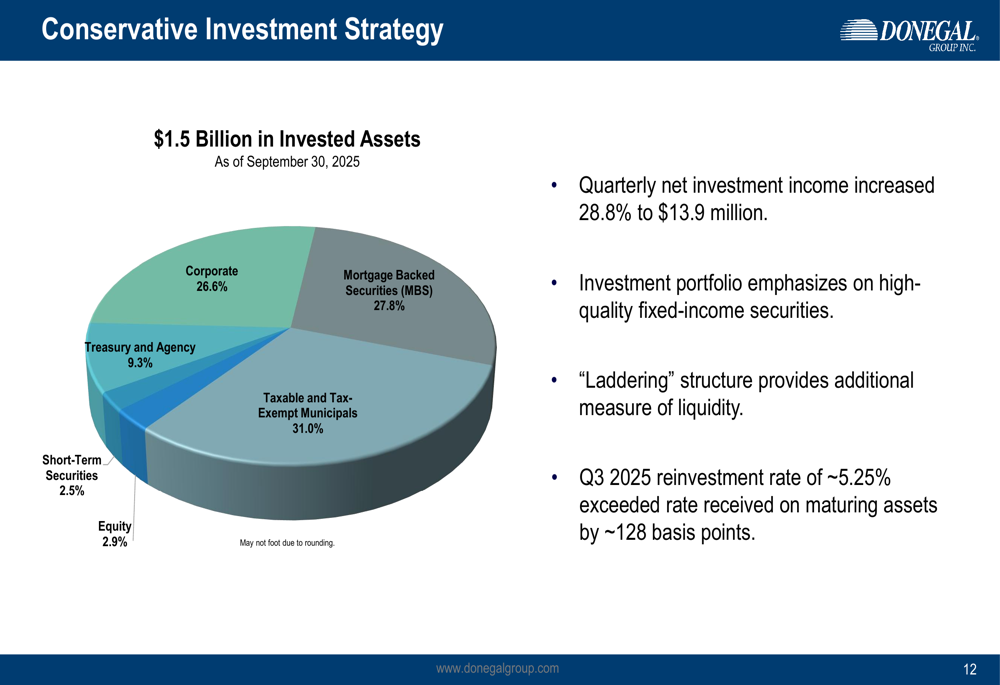

Um ponto positivo nos resultados trimestrais da Donegal foi o crescimento significativo na receita líquida de investimentos, que aumentou 28,8% para US$ 13,9 milhões. A empresa mantém uma abordagem conservadora de investimento com um portfólio avaliado em US$ 1,5 bilhão em 30 de setembro de 2025:

O portfólio de investimentos enfatiza títulos de renda fixa de alta qualidade, com uma estrutura "escalonada" proporcionando liquidez adicional. A empresa se beneficiou de um ambiente favorável de taxas de juros, com taxas de reinvestimento no 3º tri de 2025 de aproximadamente 5,25%, excedendo as taxas recebidas em ativos vencidos em 128 pontos base.

Este forte desempenho de investimento ajudou a compensar os desafios no crescimento de prêmios e contribuiu significativamente para a melhoria geral do lucro líquido.

Posicionamento competitivo e avaliação

O múltiplo preço/valor contábil da Donegal de 1,13 a posiciona abaixo da média dos pares de 1,85x, sugerindo uma potencial subavaliação em comparação com outras seguradoras multilinhas:

A empresa mantém uma classificação A.M. Best de A (Excelente), refletindo sua forte posição financeira. Com uma capitalização de mercado de aproximadamente US$ 675,77 milhões e um índice P/L de 6,61 (significativamente abaixo das médias do setor), a Donegal apresenta uma proposta de valor interessante para investidores.

Declarações prospectivas

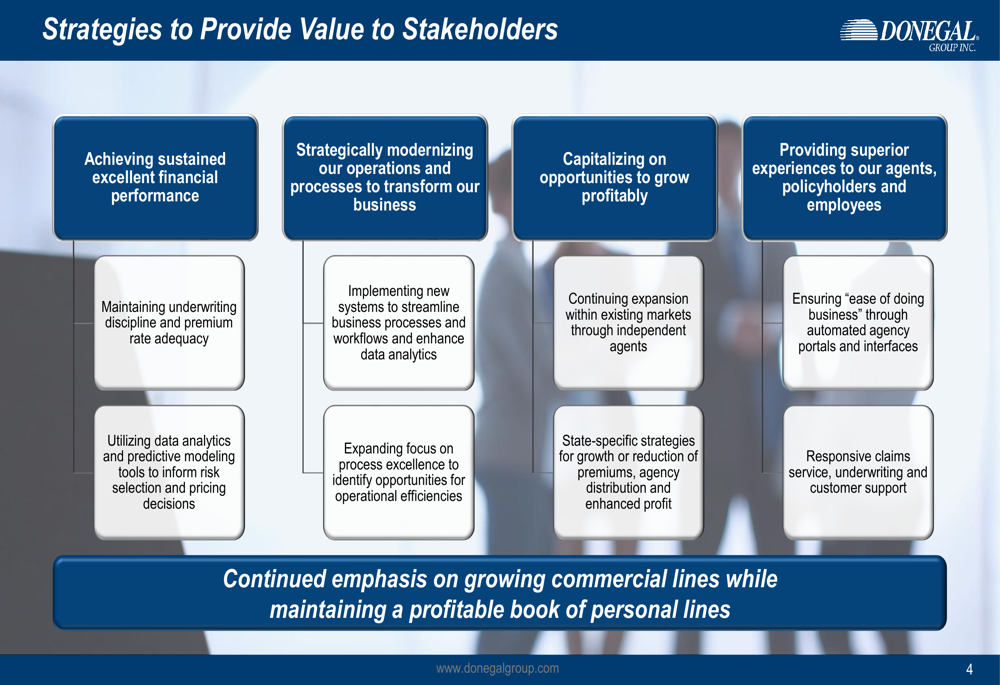

Olhando para o futuro, a Donegal delineou quatro estratégias-chave para proporcionar valor aos stakeholders:

A empresa planeja priorizar o crescimento em seus segmentos comerciais de pequeno e médio porte para 2026, enquanto continua com iniciativas de modernização tecnológica. A administração projeta US$ 115 milhões em fluxo de caixa do portfólio nos próximos 12 meses.

O Diretor de Subscrição Jeff Hay observou durante a teleconferência de resultados que "Desfrutamos de condições climáticas historicamente favoráveis durante o trimestre", o que contribuiu para o índice combinado melhorado. No entanto, a empresa enfrenta desafios em manter o crescimento em linhas pessoais e navegar por incertezas econômicas que poderiam impactar segmentos de pequenas e médias empresas.

Apesar desses desafios, a forte base financeira da Donegal, abordagem disciplinada de subscrição e foco estratégico em linhas comerciais lucrativas a posicionam bem para um crescimento sustentável de longo prazo. O valor contábil por ação da empresa aumentou 12,6% ano a ano para US$ 17,14, proporcionando uma base sólida para a futura criação de valor para os acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: