Dívida pública bruta do Brasil sobe a 77,6% do PIB em julho, acima do esperado

Introdução e contexto de mercado

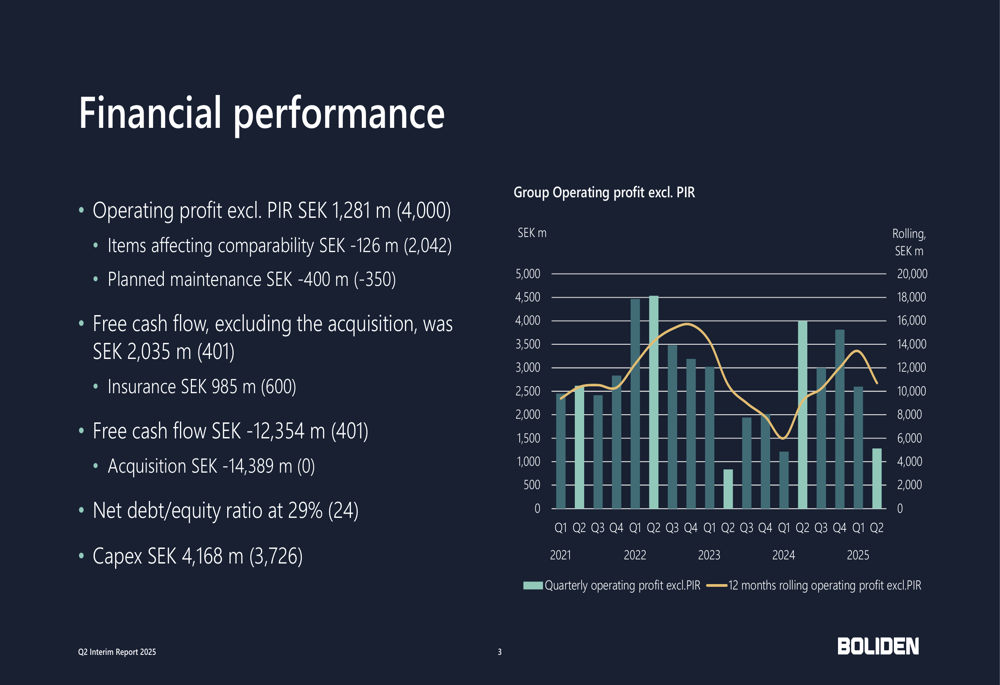

A Boliden AB (STO:BOL) reportou uma queda significativa nos lucros do segundo trimestre, apesar da produção recorde em sua mina de Aitik, de acordo com o relatório interino do 2º tri de 2025 apresentado em 18 de julho. A empresa sueca de mineração e fundição viu seu lucro operacional, excluindo a reavaliação de inventário de processo (PIR), cair para SEK 1.281 milhões, uma redução de 68% em relação aos SEK 4.000 milhões no mesmo período do ano passado, principalmente devido a efeitos cambiais, custos mais altos e despesas relacionadas a aquisições.

Os resultados surgem enquanto a Boliden navega em condições mistas de mercado, com preços mais fracos do zinco e um dólar americano mais fraco compensando ganhos de preços mais altos de metais preciosos. As ações da empresa fecharam em SEK 303,1 antes da divulgação dos resultados, tendo ganho aproximadamente 3,2% desde seu relatório do 1º tri de 2025, quando eram negociadas a SEK 293,6.

Destaques do desempenho trimestral

O 2º tri de 2025 da Boliden foi marcado pela conclusão da aquisição das minas Somincor e Zinkgruvan em 16 de abril, o que impactou significativamente os resultados financeiros. Embora o lucro operacional tenha diminuído substancialmente em comparação anual, a empresa alcançou forte fluxo de caixa subjacente e produção recorde na mina de Aitik em termos de rocha estéril e minério.

Como mostrado no gráfico de desempenho financeiro a seguir, o lucro operacional trimestral da empresa diminuiu significativamente em relação aos níveis observados em 2024:

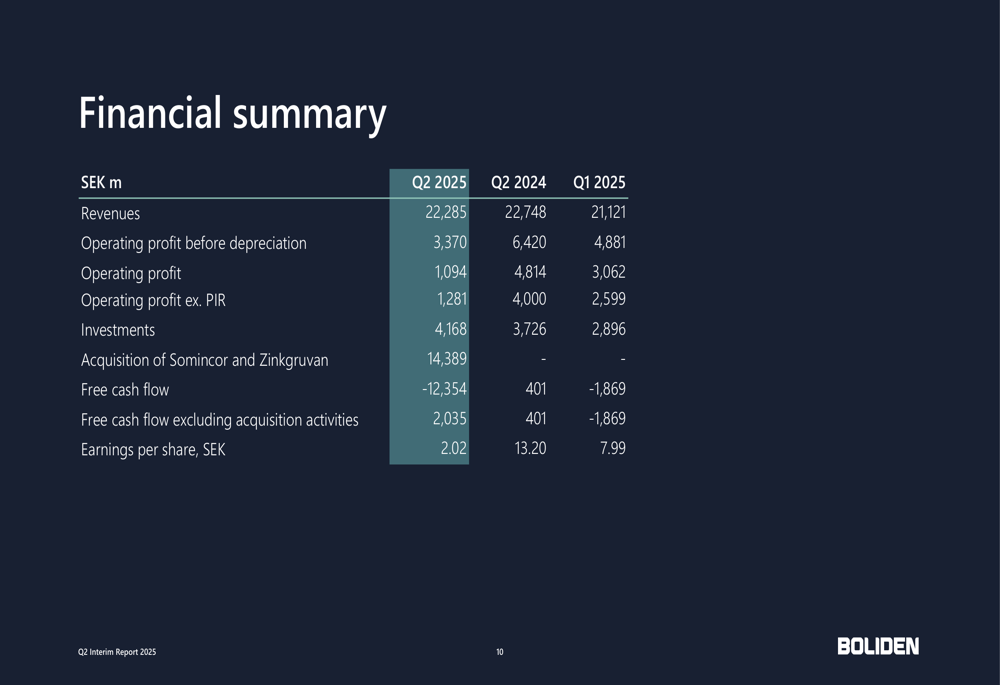

As principais métricas financeiras para o 2º tri de 2025 incluem:

- Receita de SEK 22.285 milhões (vs. SEK 22.748 milhões no 2º tri de 2024)

- Lucro operacional de SEK 1.094 milhões (vs. SEK 4.814 milhões)

- Lucro por ação de SEK 2,02 (vs. SEK 13,20)

- Fluxo de caixa livre excluindo atividades de aquisição de SEK 2.035 milhões (vs. SEK 401 milhões)

- Investimentos de capital de SEK 4.168 milhões (vs. SEK 3.726 milhões)

O resumo financeiro abaixo destaca o desempenho da empresa em métricas-chave em comparação com períodos anteriores:

Impacto da aquisição e iniciativas estratégicas

A aquisição de SEK 14.389 milhões da Somincor e Zinkgruvan representa uma expansão estratégica significativa para a Boliden. Esta aquisição, embora tenha causado um fluxo de caixa livre negativo de SEK 12.354 milhões no trimestre, deve fortalecer o portfólio de mineração da empresa e proporcionar oportunidades de crescimento futuro.

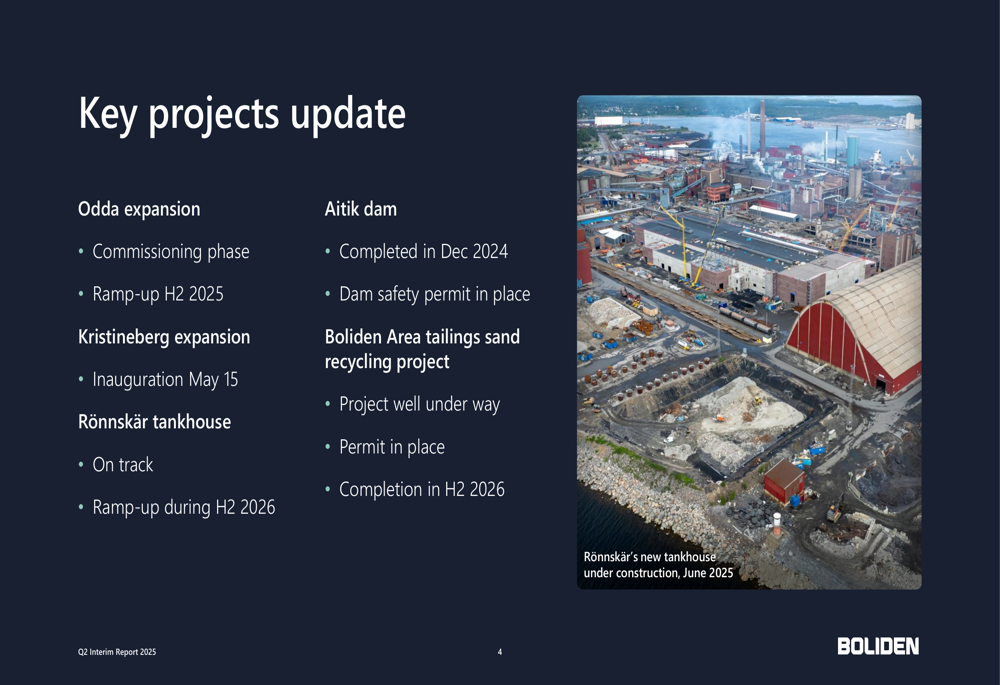

A Boliden continua a avançar em vários projetos-chave que são críticos para sua estratégia de longo prazo:

A expansão de Odda está na fase de comissionamento com aumento gradual esperado no segundo semestre de 2025, enquanto a expansão de Kristineberg foi inaugurada em 15 de maio. O projeto da casa de tanques de Rönnskär continua no cronograma com aumento gradual programado durante o segundo semestre de 2026. Além disso, a barragem de Aitik foi concluída em dezembro de 2024 com licenças de segurança em vigor, e o projeto de reciclagem de areia de rejeitos da Área Boliden está progredindo bem, com conclusão esperada no segundo semestre de 2026.

Análise financeira detalhada

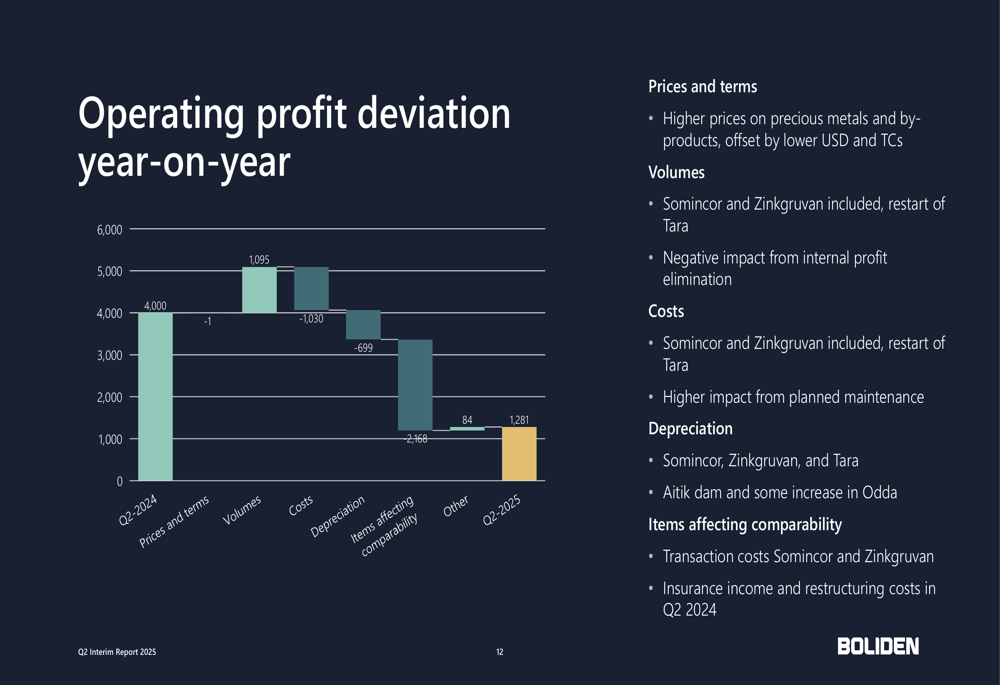

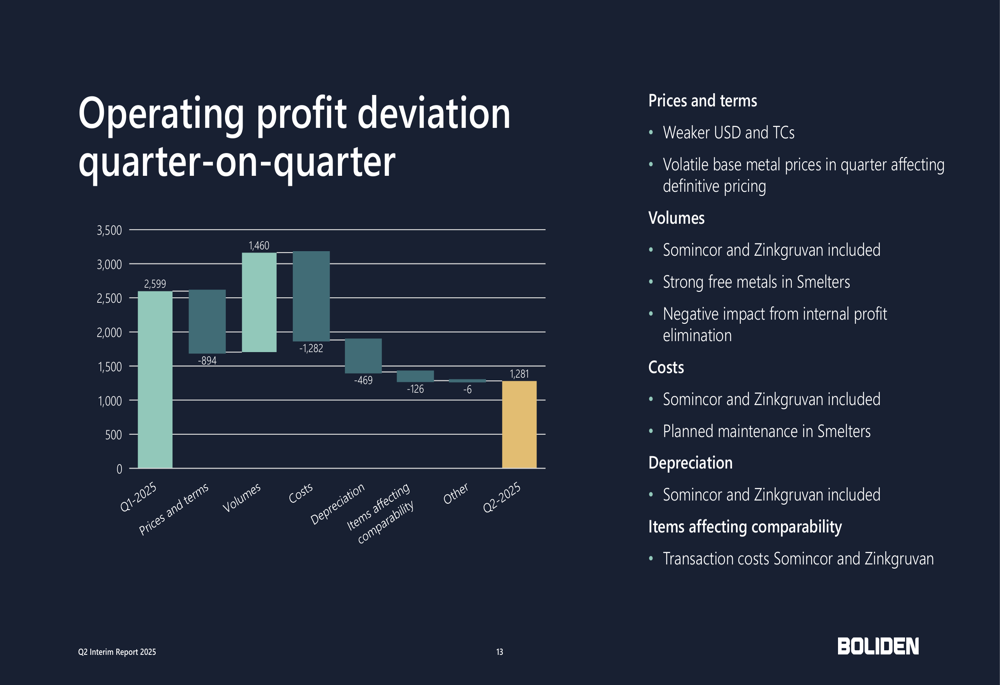

O declínio ano a ano no lucro operacional pode ser atribuído a vários fatores, como ilustrado na seguinte análise:

Os efeitos cambiais tiveram um impacto negativo significativo de aproximadamente SEK 600 milhões em comparação tanto com o trimestre anterior quanto com o ano anterior. Embora os preços de metais preciosos e subprodutos tenham melhorado, esses ganhos foram compensados pelo dólar americano mais fraco e taxas de tratamento. A inclusão das operações da Somincor e Zinkgruvan, juntamente com a reinicialização da mina Tara, contribuíram para custos mais altos e aumento da depreciação.

A comparação trimestral revela desafios semelhantes:

Apesar do declínio no lucro, as minas e fundições da Boliden continuaram a entregar resultados operacionais, embora com desempenho variado entre as instalações:

O segmento de minas reportou um lucro operacional excluindo PIR de SEK 1.035 milhões (vs. SEK 1.118 milhões no 2º tri de 2024), enquanto o segmento de fundições viu um declínio mais dramático para SEK 585 milhões (vs. SEK 3.084 milhões).

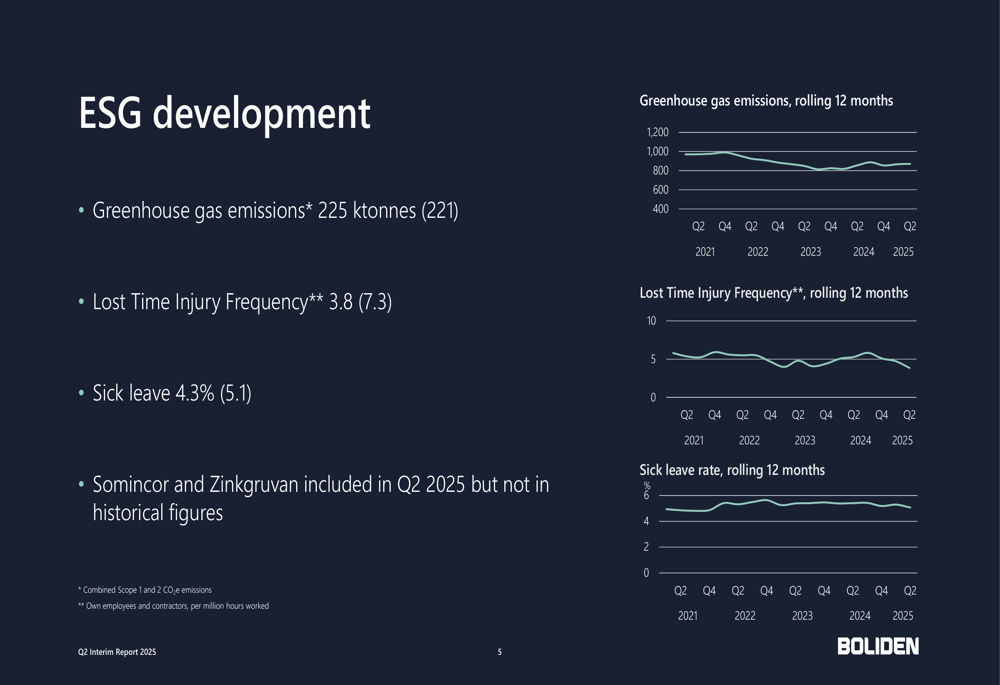

Desenvolvimento ESG

A Boliden continua a enfatizar suas iniciativas ambientais, sociais e de governança, com resultados mistos no segundo trimestre:

As emissões de gases de efeito estufa aumentaram ligeiramente para 225 ktoneladas (de 221 ktoneladas), mas a empresa mostrou melhoria significativa nas métricas de segurança, com a Frequência de Lesões com Tempo Perdido caindo para 3,8 (de 7,3) e licenças médicas diminuindo para 4,3% (de 5,1%). Esses números não incluem dados históricos para as operações recém-adquiridas da Somincor e Zinkgruvan.

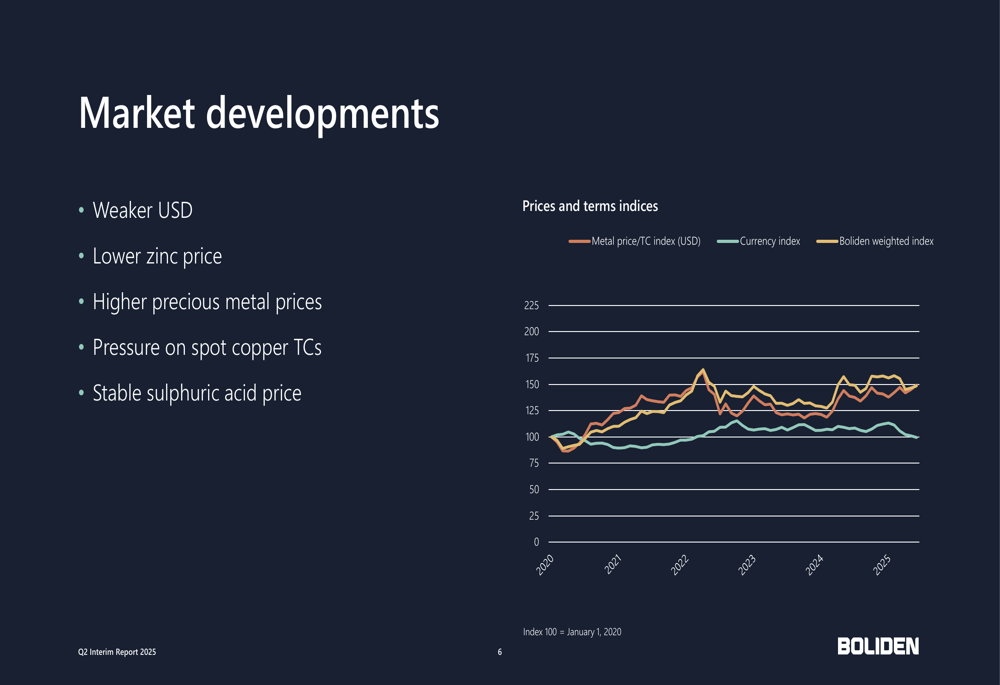

Desenvolvimentos de mercado

O mercado de metais apresentou um quadro misto durante o 2º tri de 2025, com flutuações cambiais e preços variados de metais afetando o desempenho da Boliden:

A empresa enfrentou ventos contrários de um dólar americano mais fraco e preços mais baixos de zinco, enquanto se beneficiava de preços mais altos de metais preciosos. As taxas de tratamento à vista do cobre estavam sob pressão, embora os preços do ácido sulfúrico permanecessem estáveis.

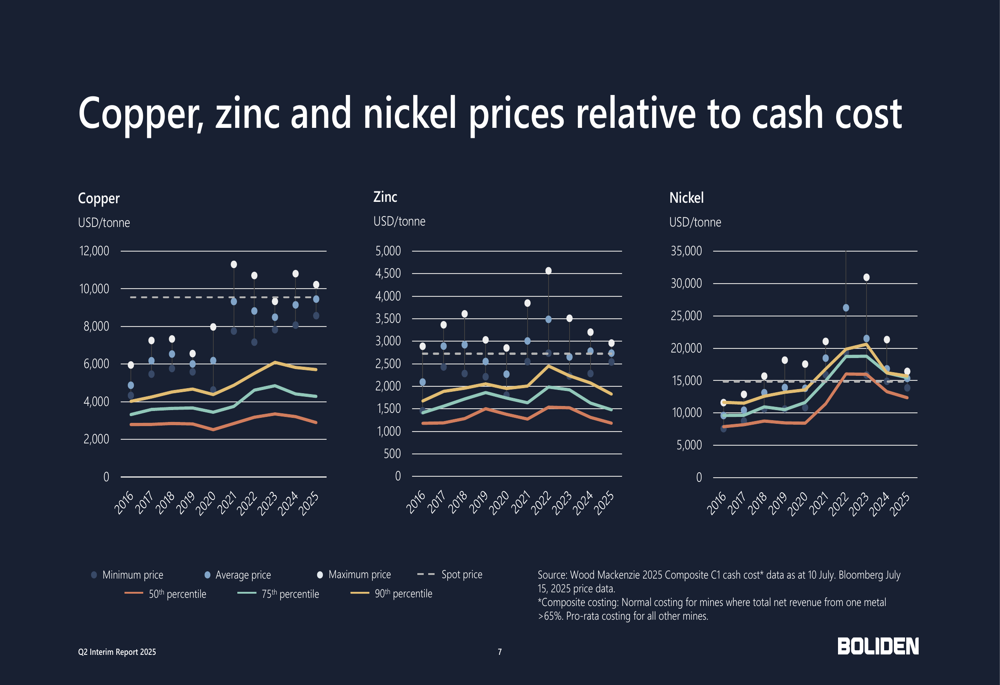

O gráfico a seguir ilustra como os preços de cobre, zinco e níquel se comparam às curvas de custo global em dinheiro, fornecendo contexto para o posicionamento competitivo da Boliden:

Declarações prospectivas

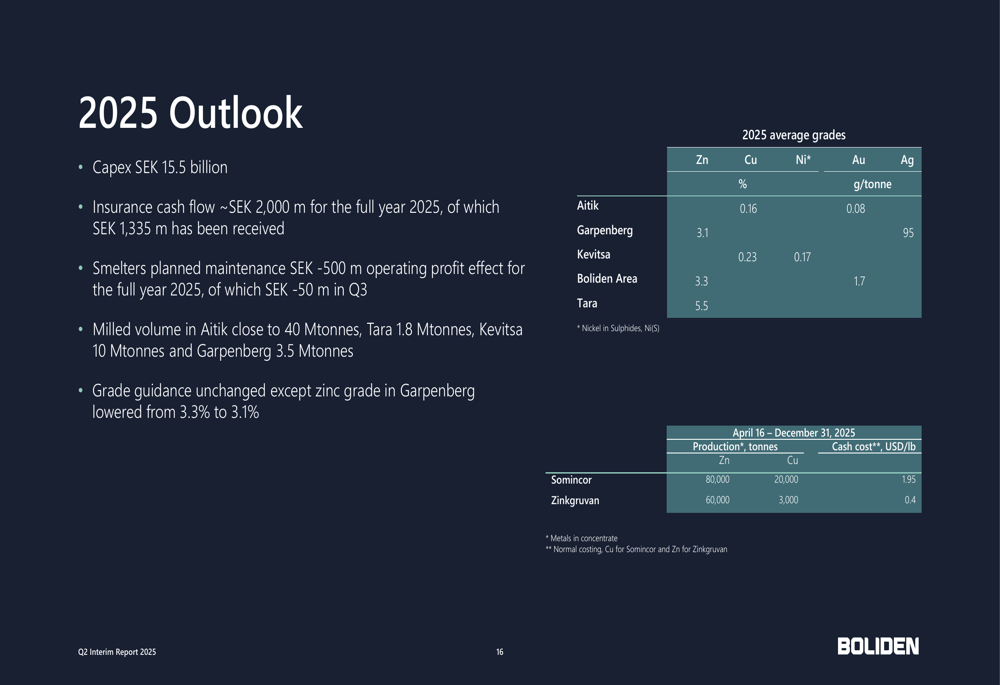

Olhando para o futuro, a Boliden forneceu a seguinte perspectiva para 2025:

A empresa mantém sua orientação de despesas de capital em SEK 15,5 bilhões para o ano inteiro e espera um fluxo de caixa de seguros de aproximadamente SEK 2.000 milhões, dos quais SEK 1.335 milhões já foram recebidos. A manutenção planejada nas fundições deve ter um impacto negativo de SEK 500 milhões no lucro operacional para o ano inteiro, com SEK 50 milhões desse impacto vindo no 3º tri.

A orientação de produção permanece praticamente inalterada, com volumes esperados de moagem próximos a 40 milhões de toneladas em Aitik, 1,8 milhão de toneladas em Tara, 10 milhões de toneladas em Kevitsa e 3,5 milhões de toneladas em Garpenberg. No entanto, a previsão de teor de zinco para Garpenberg foi reduzida de 3,3% para 3,1%.

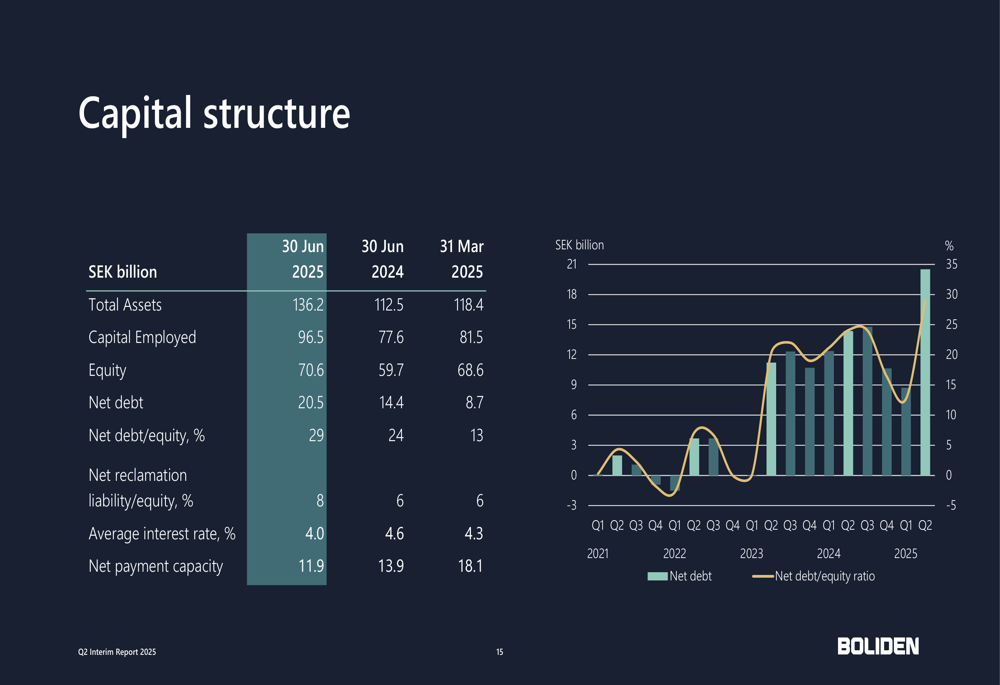

Estrutura de capital

A aquisição impactou significativamente a estrutura de capital da Boliden, com a dívida líquida aumentando para SEK 20,5 bilhões e a relação dívida líquida/patrimônio líquido subindo para 29%:

Apesar do aumento da alavancagem, a empresa mantém uma posição financeira sólida com uma capacidade de pagamento líquida de SEK 11,9 bilhões e uma taxa de juros média de 4,0%, abaixo dos 4,6% no mesmo período do ano passado.

À medida que a Boliden integra seus ativos recém-adquiridos e avança em seus projetos estratégicos, a empresa continua focada em seu propósito declarado de fornecer "metais essenciais para melhorar a sociedade para as gerações futuras" enquanto persegue sua visão de ser "o fornecedor de metais mais respeitado e amigável ao clima do mundo".

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: