IPCA-15 tem em agosto primeira queda em 2 anos por Bônus de Itaipu e alimentos

Introdução e contexto de mercado

A Marcus & Millichap (Nova York:MMI) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 7 de agosto, mostrando crescimento contínuo da receita em meio a condições desafiadoras de mercado. A empresa de serviços imobiliários comerciais reportou um aumento de 8,8% na receita em comparação ao ano anterior, enquanto o volume de transações saltou quase 30%, embora os prejuízos líquidos tenham aumentado significativamente em relação ao mesmo período do ano passado.

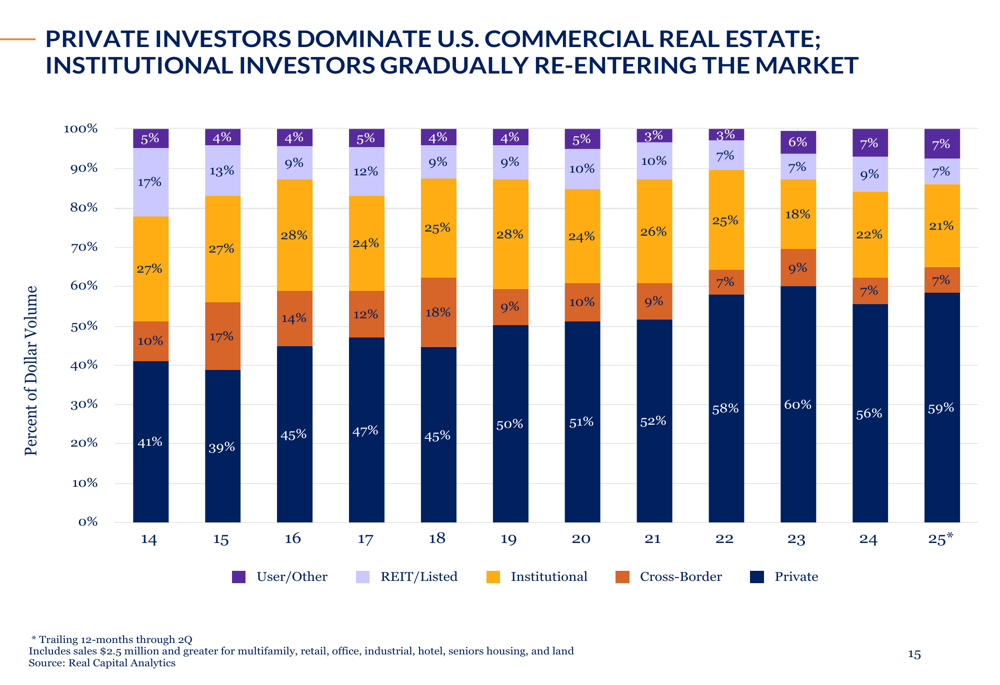

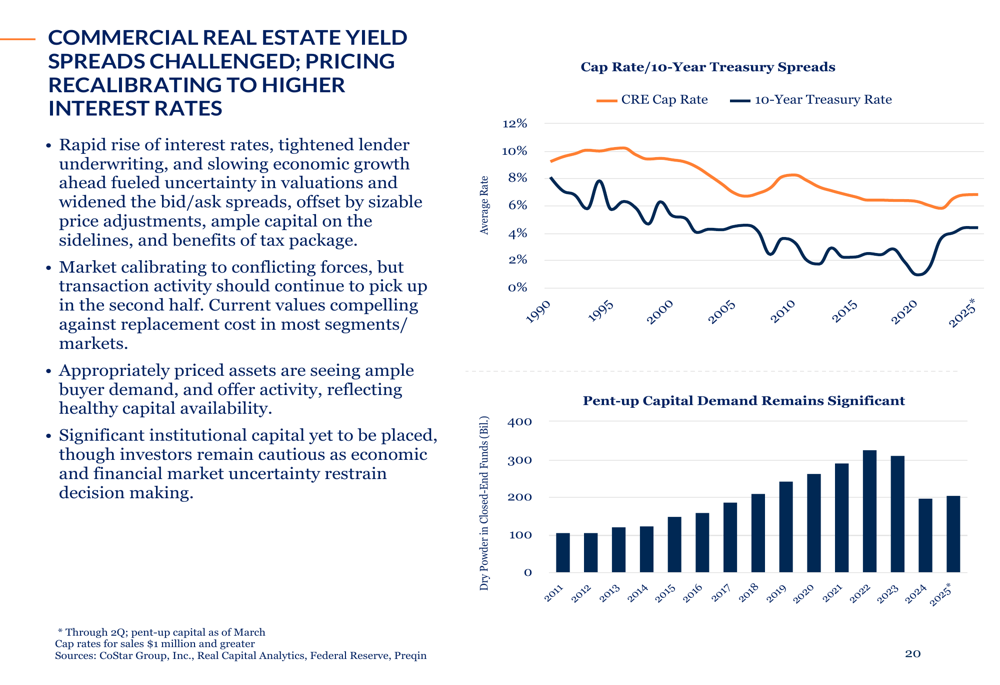

A apresentação destacou um mercado imobiliário comercial que continua se recalibrando para taxas de juros mais altas, com investidores privados dominando a atividade de transações, enquanto investidores institucionais gradualmente retornam ao mercado. A abordagem cautelosa do Federal Reserve e os rendimentos dos títulos do tesouro dentro de uma faixa limitada criaram um ambiente onde os ajustes de preços ainda estão em andamento.

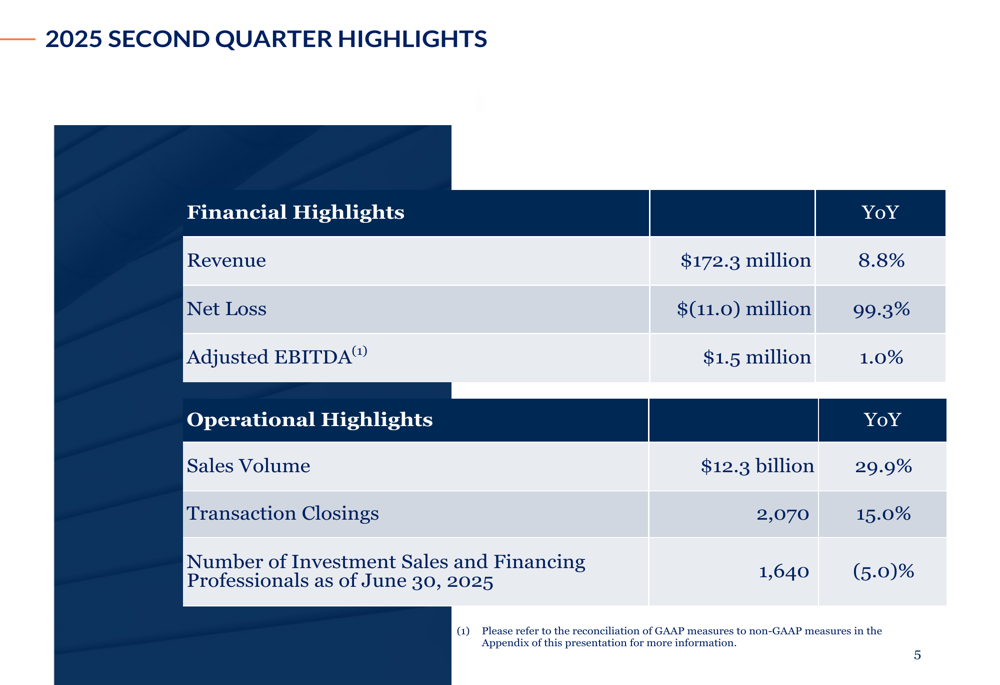

Como mostrado no gráfico a seguir de métricas financeiras-chave, a empresa alcançou crescimento de receita enquanto manteve EBITDA ajustado positivo:

Destaques do desempenho trimestral

A Marcus & Millichap reportou receita de US$ 172,3 milhões no 2º tri de 2025, um aumento de 8,8% em relação aos US$ 158,4 milhões no 2º tri de 2024. Este crescimento se baseia no impulso observado no 1º tri de 2025, quando a empresa reportou um aumento de 12% na receita em comparação ao ano anterior. No entanto, o prejuízo líquido da empresa aumentou para US$ 11,0 milhões, um aumento de 99,3% em relação ao prejuízo de US$ 5,5 milhões no mesmo período do ano passado, revertendo a tendência de melhoria observada no 1º tri.

O volume de transações mostrou forte crescimento, aumentando 29,9% em relação ao ano anterior para US$ 12,3 bilhões, enquanto os fechamentos de transações aumentaram 15,0% para 2.070. Esta aceleração na atividade de transações superou o crescimento de volume de 18% reportado no 1º tri de 2025, sugerindo melhoria na liquidez do mercado apesar dos desafios persistentes.

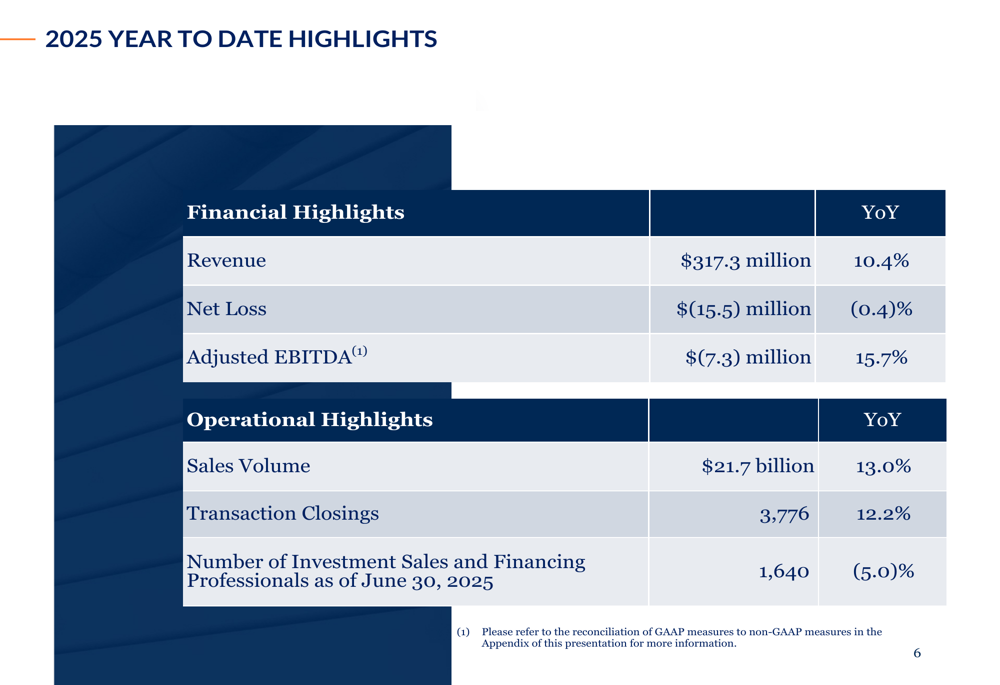

O desempenho acumulado do ano mostra tendências similares, com a receita subindo 10,4% para US$ 317,3 milhões e o volume de transações aumentando 13,0% para US$ 21,7 bilhões, como ilustrado no gráfico a seguir:

Análise de desempenho por segmento

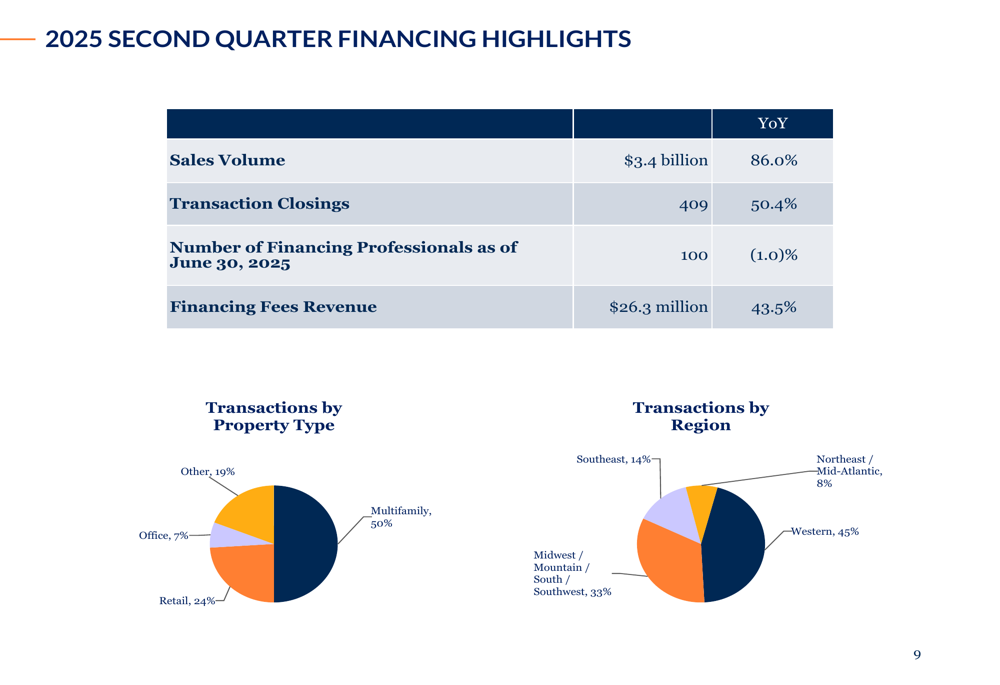

O segmento de financiamento da empresa foi o destaque no 2º tri de 2025, com o volume de vendas disparando 86,0% em relação ao ano anterior para US$ 3,4 bilhões e os fechamentos de transações aumentando 50,4% para 409. A receita de taxas de financiamento cresceu 43,5% para US$ 26,3 milhões, superando significativamente o crescimento geral da receita da empresa. Propriedades multifamiliares dominaram o segmento de financiamento, representando 50% das transações.

O gráfico a seguir detalha o forte desempenho do segmento de financiamento:

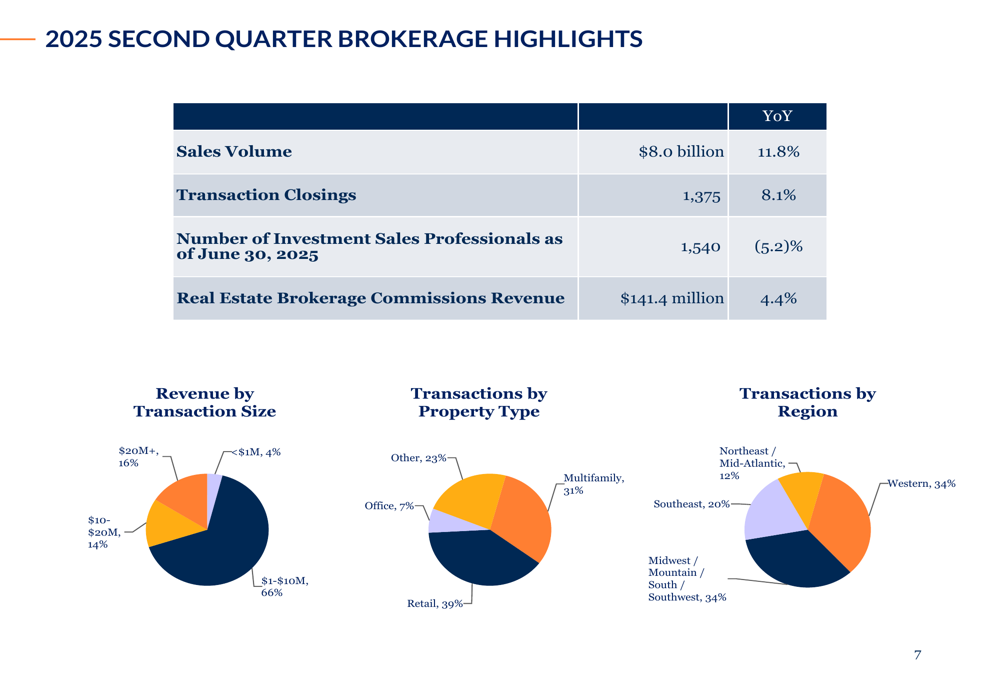

Enquanto isso, o segmento de corretagem, que representa a maioria dos negócios da empresa, mostrou crescimento mais modesto, com o volume de vendas aumentando 11,8% para US$ 8,0 bilhões e os fechamentos de transações subindo 8,1% para 1.375. A receita de comissões de corretagem imobiliária cresceu 4,4% para US$ 141,4 milhões.

O desempenho do segmento de corretagem foi impulsionado principalmente pelo mercado de clientes privados (transações de US$ 1-10 milhões), que representou 66% da receita e cresceu 10,3% em relação ao ano anterior para US$ 93,5 milhões. No entanto, o segmento de grandes transações (US$ 20 milhões ou mais) diminuiu 11,8% para US$ 23,0 milhões, indicando desafios contínuos no mercado institucional.

O gráfico a seguir ilustra as métricas de desempenho do segmento de corretagem:

Posicionamento de mercado e perspectivas

O modelo de negócios da Marcus & Millichap permanece bem alinhado com as oportunidades de mercado, particularmente no segmento de clientes privados, que representa o maior pool de transações e comissões. O foco estratégico da empresa neste segmento a posicionou favoravelmente, já que investidores privados continuam dominando as transações imobiliárias comerciais.

Como mostrado no gráfico a seguir, investidores privados representam 59% do volume de investimento imobiliário comercial, enquanto investidores institucionais representam apenas 7%:

O mercado imobiliário comercial mais amplo mostra sinais mistos, com o crescimento das vendas no varejo permanecendo positivo e a demanda por espaço ganhando força na maioria dos tipos de propriedades. Os fundamentos das propriedades são geralmente sólidos pelos padrões históricos, embora as variações estejam se ampliando entre diferentes setores.

A apresentação da empresa destacou que a diferença entre oferta e demanda começou a diminuir no primeiro trimestre, mas uma recente onda de incerteza está desacelerando o progresso. Os preços continuam se recalibrando para taxas de juros mais altas, como ilustrado no gráfico a seguir, mostrando os spreads das taxas de capitalização sobre os rendimentos do tesouro:

Posição financeira e fluxo de caixa

Apesar do aumento no prejuízo líquido, a Marcus & Millichap mostrou melhoria significativa nos fluxos de caixa das atividades operacionais, que cresceram de US$ 0,8 milhão no 2º tri de 2024 para US$ 21,0 milhões no 2º tri de 2025, um aumento de 2.522,4%. No acumulado do ano, a empresa reduziu o caixa usado em operações em 36,6%, de US$ (50,2) milhões para US$ (31,8) milhões.

A empresa manteve uma forte posição de liquidez com US$ 332,6 milhões em caixa e títulos negociáveis em 30 de junho de 2025, embora isso represente uma diminuição em relação aos US$ 394,2 milhões no final de 2024. Esta redução provavelmente reflete os investimentos contínuos da empresa em sua plataforma e estratégia de aquisição de talentos mencionados em comunicações anteriores.

As despesas operacionais aumentaram em linha com o crescimento da receita, com o custo dos serviços permanecendo estável em 61,9% da receita no 2º tri de 2025, inalterado em relação ao ano anterior. As despesas de SG&A aumentaram ligeiramente como porcentagem da receita, de 41,1% para 41,5%.

O EBITDA ajustado da empresa para o 2º tri de 2025 foi de US$ 1,5 milhão, um modesto aumento de 1,0% em relação aos US$ 1,4 milhão no 2º tri de 2024. O EBITDA ajustado acumulado do ano melhorou 15,7% para US$ (7,3) milhões em relação aos US$ (8,6) milhões, indicando progresso em direção à lucratividade apesar dos desafios contínuos.

Os resultados do 2º tri de 2025 da Marcus & Millichap demonstram a capacidade da empresa de impulsionar o volume de transações e o crescimento da receita em um ambiente de mercado desafiador, embora a lucratividade permaneça elusiva enquanto o mercado imobiliário comercial continua seu ajuste a taxas de juros mais altas e preferências de investidores em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: