BBAS3: Banco do Brasil sobe antes do balanço; hora da virada ou ajuste técnico?

Introdução e contexto de mercado

A NNN REIT (Nova York:NNN) apresentou sua atualização para investidores do 2º tri de 2025 em 05.08.2025, destacando o contínuo desempenho forte da empresa e seu posicionamento estratégico no setor de FIIs de arrendamento líquido. A apresentação ocorre enquanto as ações fecharam a US$ 43,05, com queda de 1,74% no dia, apesar dos resultados trimestrais positivos e da orientação elevada da empresa.

O FII de arrendamento líquido de inquilino único continua a aproveitar seu balanço conservador e portfólio diversificado para navegar no atual ambiente de taxas de juros, mantendo seu impressionante histórico de 36 aumentos anuais consecutivos de dividendos – classificando-se como o terceiro mais longo entre todos os FIIs públicos.

Destaques do desempenho trimestral

A NNN REIT reportou resultados financeiros sólidos para o 2º tri de 2025, com o Core FFO e AFFO por ação diluída aumentando ambos em 1,2% para US$ 0,84 e US$ 0,85, respectivamente. O aluguel base anual (ABR) cresceu 6,7% em comparação com o mesmo período do ano anterior.

A empresa fechou US$ 232,5 milhões em novos investimentos imobiliários durante o trimestre, com uma atraente taxa inicial de capitalização de caixa de 7,4%. Isso eleva o total de investimentos para o primeiro semestre de 2025 para US$ 464,9 milhões, representando 85% do plano inicial de aquisições da NNN para o ano inteiro. A administração subsequentemente aumentou sua orientação de volume de aquisições em US$ 100 milhões.

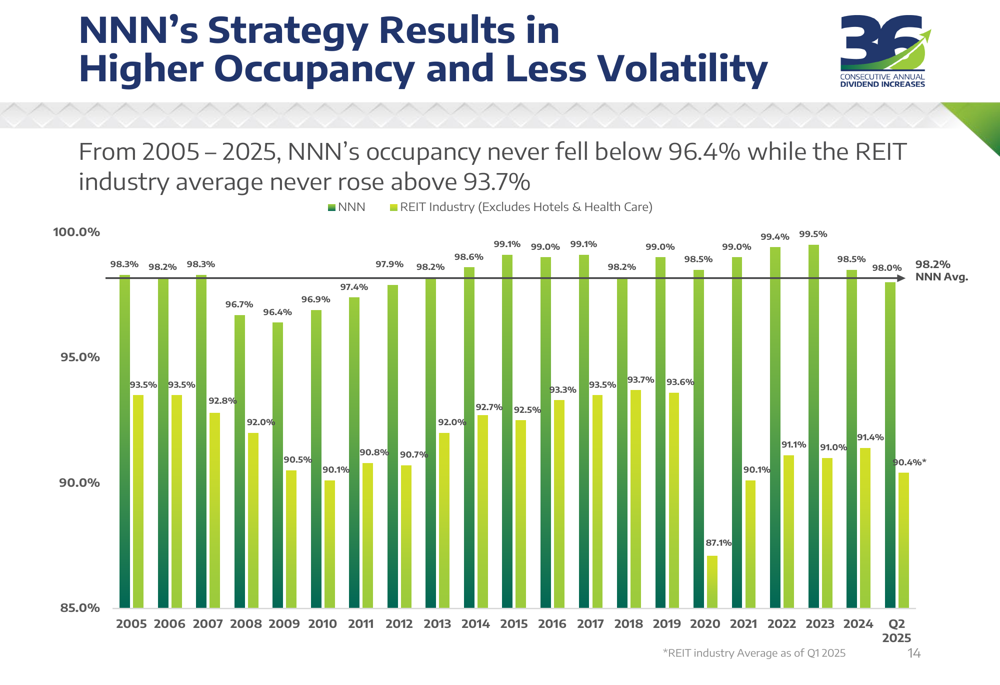

Como mostrado no gráfico a seguir da taxa de ocupação da NNN em comparação com o setor mais amplo de FIIs, a empresa continua mantendo uma ocupação significativamente maior que seus pares:

A taxa de ocupação da empresa está em 98,0% no 2º tri de 2025, em comparação com a média do setor de FIIs (excluindo hotéis e saúde) de apenas 90,4%. Esse desempenho superior tem sido consistente nas últimas duas décadas, com a NNN mantendo uma ocupação média de 98,2% em comparação com as taxas significativamente mais baixas do setor.

Gestão financeira conservadora

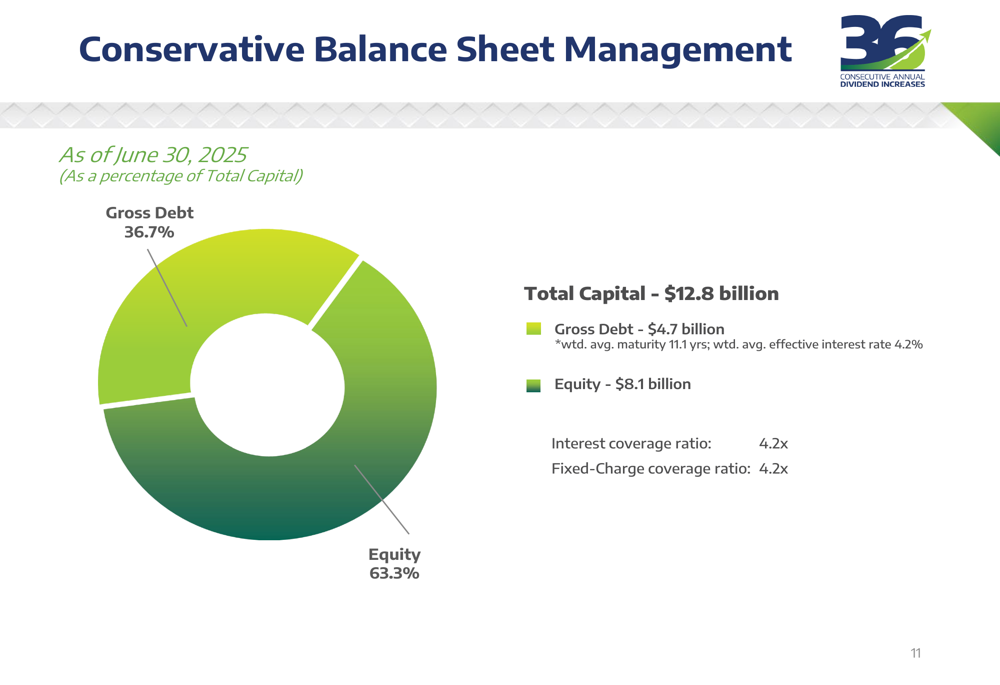

A NNN REIT continua a enfatizar sua gestão conservadora do balanço como uma vantagem estratégica central. A estrutura de capital da empresa em 30.06.2025 mostra uma abordagem prudente em relação à alavancagem:

Com dívida bruta representando 36,7% do capital total e patrimônio líquido em 63,3%, a NNN mantém significativa flexibilidade financeira. Os US$ 4,7 bilhões em dívida da empresa têm um prazo médio ponderado de 11,1 anos e uma taxa de juros efetiva média ponderada de 4,2%. Tanto a cobertura de juros quanto os índices de cobertura de encargos fixos estão em um saudável 4,2x.

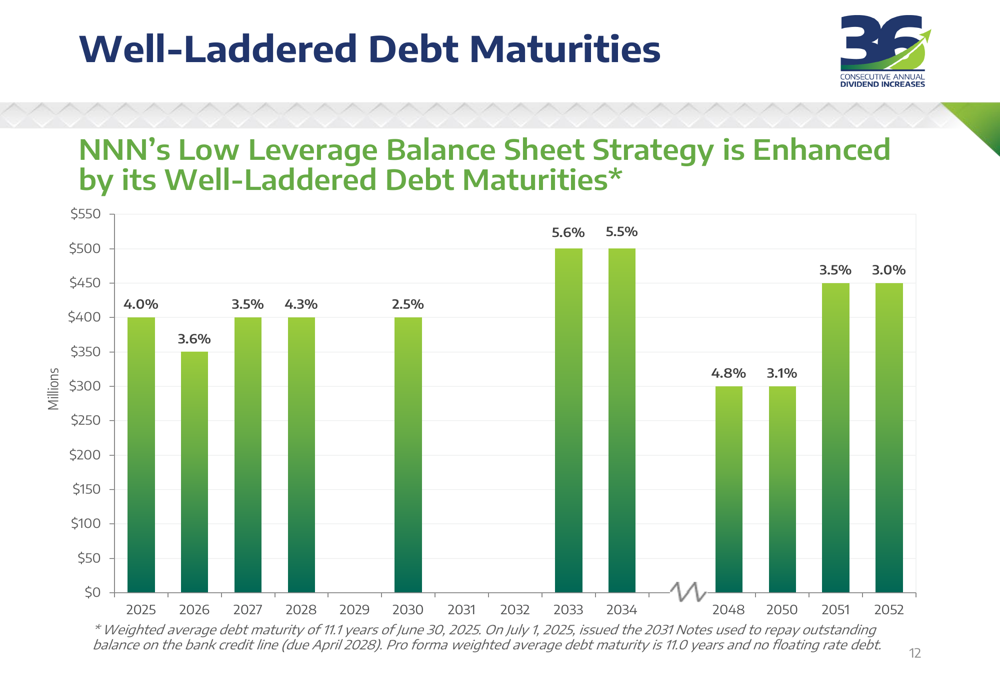

O cronograma de vencimento da dívida da empresa está bem escalonado, proporcionando estabilidade e reduzindo o risco de refinanciamento:

Após a emissão de Notas 2031 em 01.07.2025, usadas para pagar o saldo pendente na linha de crédito bancário, o prazo médio ponderado da dívida pro forma da NNN é de 11,0 anos, sem exposição à dívida de taxa flutuante. Essa abordagem conservadora posiciona bem a empresa no atual ambiente de taxas de juros.

Força e diversificação do portfólio

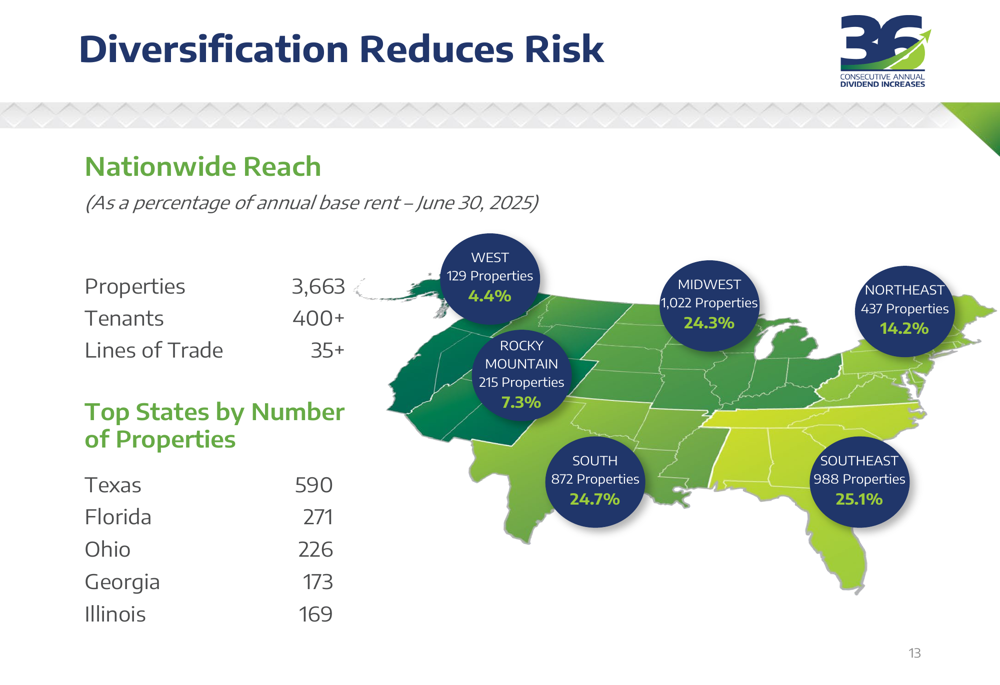

O portfólio da NNN REIT compreende 3.663 propriedades em todos os 50 estados com mais de 400 inquilinos operando em mais de 35 linhas de negócios. A diversificação geográfica da empresa ajuda a mitigar riscos econômicos regionais:

O portfólio é bem equilibrado entre regiões, com o Sudeste (25,1%), Sul (24,7%) e Centro-Oeste (24,3%) representando as maiores concentrações de aluguel base anual. O Texas lidera com 590 propriedades, seguido pela Flórida (271), Ohio (226), Geórgia (173) e Illinois (169).

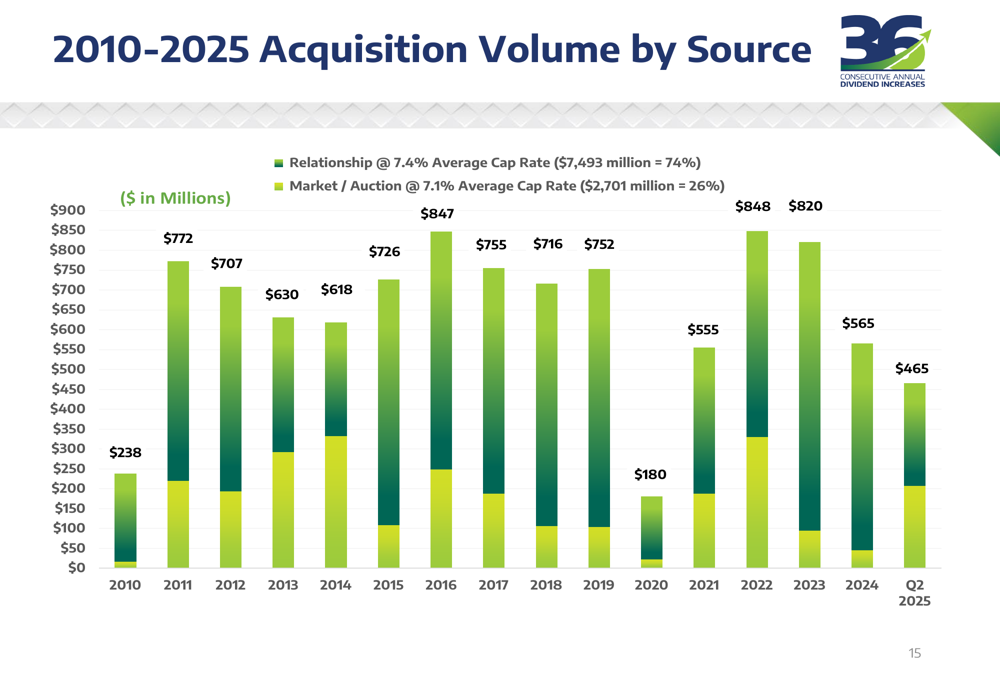

A estratégia de aquisição da empresa continua a favorecer transações baseadas em relacionamentos, que historicamente renderam retornos mais altos:

Desde 2010, a NNN investiu US$ 7,49 bilhões em aquisições baseadas em relacionamentos a uma taxa média de capitalização de 7,4%, em comparação com US$ 2,70 bilhões em aquisições de mercado/leilão a uma taxa média de capitalização mais baixa de 7,1%. Essa abordagem continuou em 2025, com US$ 465 milhões investidos até o 2º tri.

Desempenho de longo prazo e crescimento dos dividendos

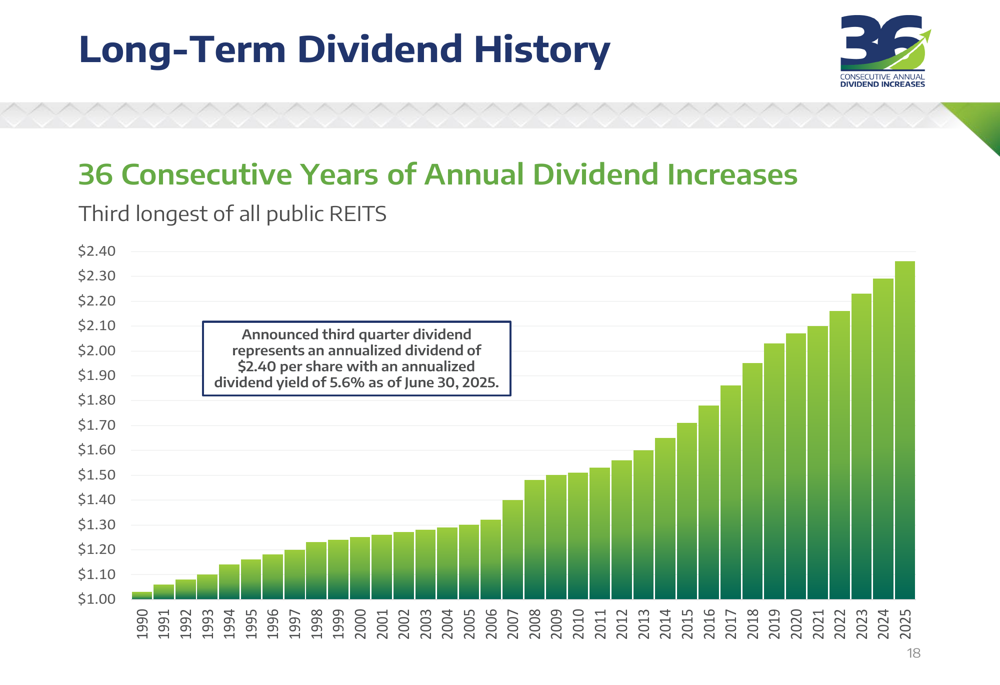

Um dos atributos mais convincentes da NNN REIT é seu histórico consistente de crescimento de dividendos:

A empresa anunciou recentemente seu dividendo do terceiro trimestre de US$ 0,60 por ação, representando um aumento de 3,4% e um dividendo anualizado de US$ 2,40 por ação. Isso marca o 36º ano consecutivo de aumentos de dividendos, com um rendimento atual de aproximadamente 5,6% com base no preço das ações em 30.06.2025.

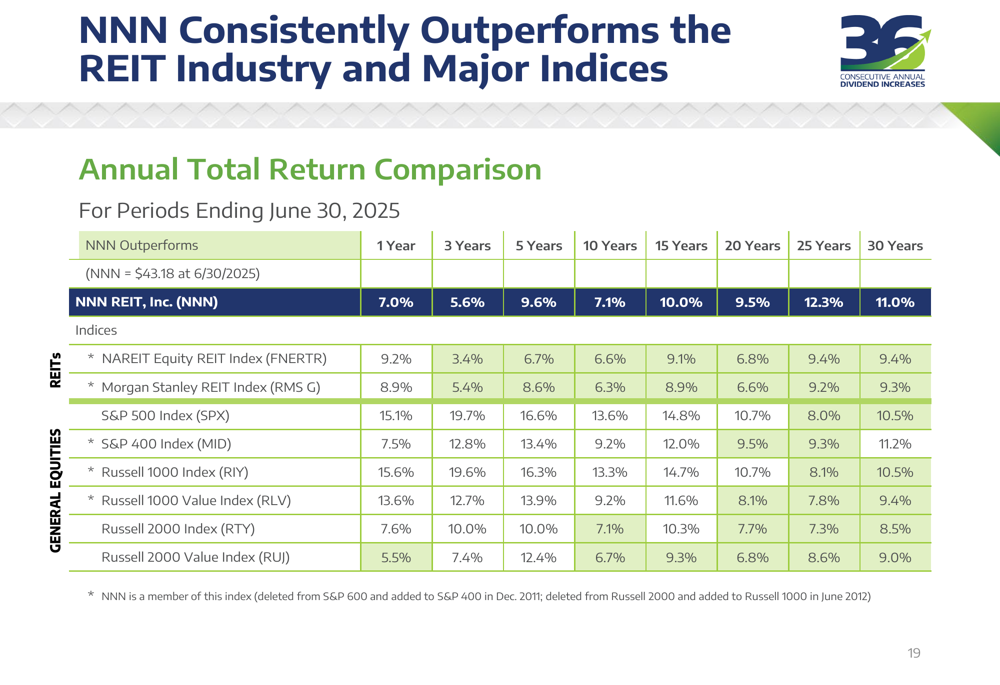

O desempenho de longo prazo da NNN tem sido forte em relação a vários índices de FIIs e ações:

A empresa entregou retornos totais competitivos em múltiplos horizontes temporais, com desempenho particularmente forte em períodos de 25 anos (12,3%) e 30 anos (11,0%). Esse desempenho superior de longo prazo sublinha a eficácia da estratégia consistente e execução disciplinada da NNN.

Declarações prospectivas

Após o forte desempenho do primeiro semestre, a NNN REIT aumentou o ponto médio de sua orientação de Core FFO e AFFO por ação para 2025 em US$ 0,01. A empresa também elevou sua orientação de volume de aquisições em US$ 100 milhões, refletindo confiança em seu pipeline e capacidade de encontrar oportunidades atraentes.

A administração continua a enfatizar sua abordagem de vários anos para navegar no atual ambiente de taxas de juros e inflação. A estratégia da empresa se concentra em manter um balanço conservador, garantir dívidas de longo prazo a taxas fixas atraentes e investir com spreads razoáveis.

Com apenas 6,1% dos arrendamentos expirando até o final de 2026 e um prazo médio de arrendamento restante de 9,8 anos, a NNN está bem posicionada para manter suas altas taxas de ocupação e fluxos de caixa previsíveis. Historicamente, os inquilinos renovaram 83% dos arrendamentos expirados a 97% do aluguel anterior, proporcionando maior estabilidade.

Como a competição no setor de arrendamento líquido permanece intensa, a estratégia de aquisição baseada em relacionamentos da NNN e o processo minucioso de subscrição devem continuar a servir como vantagens competitivas, permitindo que a empresa mantenha seu histórico de crescimento de FFO de médio dígito único e aumentos consistentes de dividendos.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: