Lula diz que não há espaço para negociação e rejeita "humilhação" de ligar para Trump

Introdução e contexto de mercado

A Orrön Energy (STO:ORRON) apresentou seus resultados do 2º tri de 2025 em 06.08.2025, revelando desafios contínuos no mercado de energia renovável. As ações da empresa caíram 6,1% após a apresentação, fechando em 4,62 SEK, com investidores reagindo aos números negativos de EBITDA e às pressões contínuas do mercado. A ação está atualmente sendo negociada significativamente abaixo de sua máxima de 52 semanas de 10,7 SEK, refletindo os persistentes obstáculos no setor de energia renovável.

A apresentação, conduzida pelo CEO Daniel Fitzgerald e pelo CFO Espen Hennie, destacou os esforços da Orrön para navegar em um ambiente de mercado complexo, caracterizado por volatilidade de preços e aumento nos custos de balanceamento, enquanto avança em suas iniciativas estratégicas no desenvolvimento de projetos.

Como mostrado na seguinte visão geral do posicionamento e ativos da empresa:

Destaques do desempenho trimestral

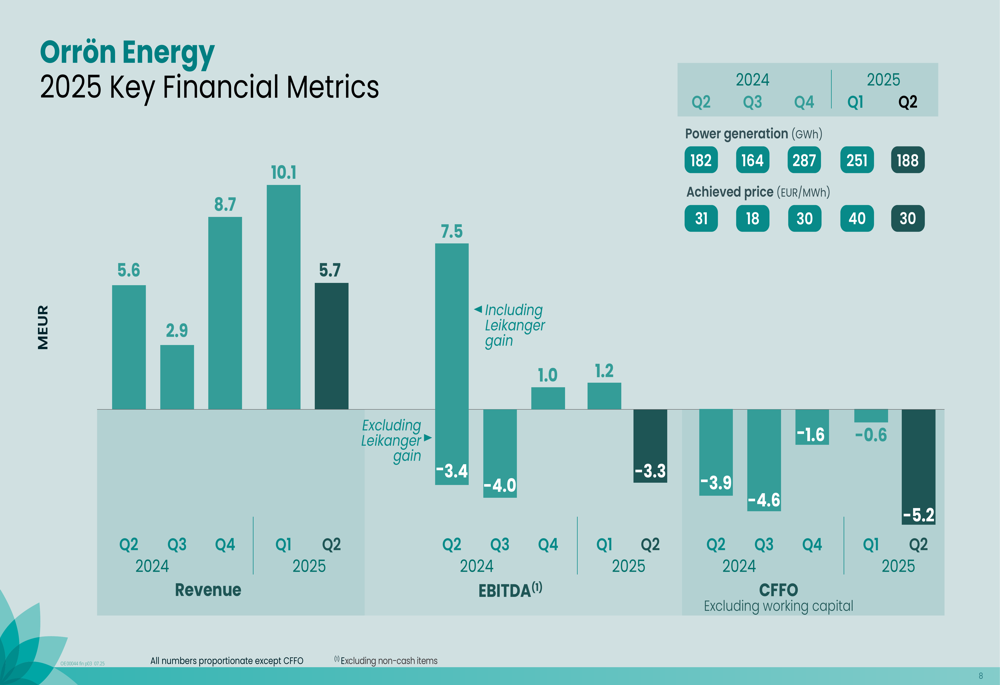

A Orrön Energy reportou geração de energia de 188 GWh para o 2º tri de 2025, ligeiramente superior aos 182 GWh registrados no 2º tri de 2024. No entanto, os resultados financeiros foram menos encorajadores, com receita de 6 MEUR e EBITDA de -3 MEUR para o trimestre. O preço de energia alcançado foi de 30 EUR/MWh, igualando os níveis do 4º trimestre de 2024, mas abaixo dos 40 EUR/MWh alcançados no 1º tri de 2025.

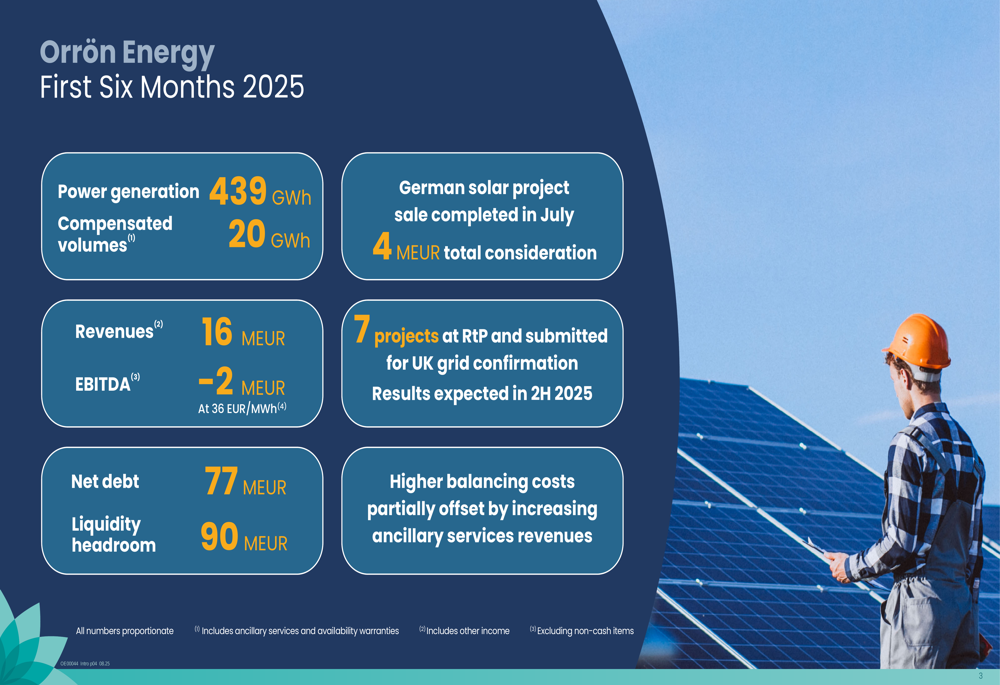

Para o primeiro semestre de 2025, a empresa gerou 439 GWh de energia (incluindo 20 GWh de volumes compensados), resultando em receitas de 16 MEUR e EBITDA de -2 MEUR a um preço médio alcançado de 36 EUR/MWh.

O slide a seguir resume o desempenho da empresa nos primeiros seis meses de 2025:

A geração de energia da empresa permaneceu relativamente estável nos períodos recentes, embora ligeiramente abaixo dos 460 GWh registrados no primeiro semestre de 2024. A administração projeta que a produção total de 2025 varie entre 900-1.050 GWh, o que representa um pequeno ajuste para baixo em relação às orientações anteriores.

As métricas financeiras trimestrais revelam os desafios que a empresa está enfrentando:

Análise financeira detalhada

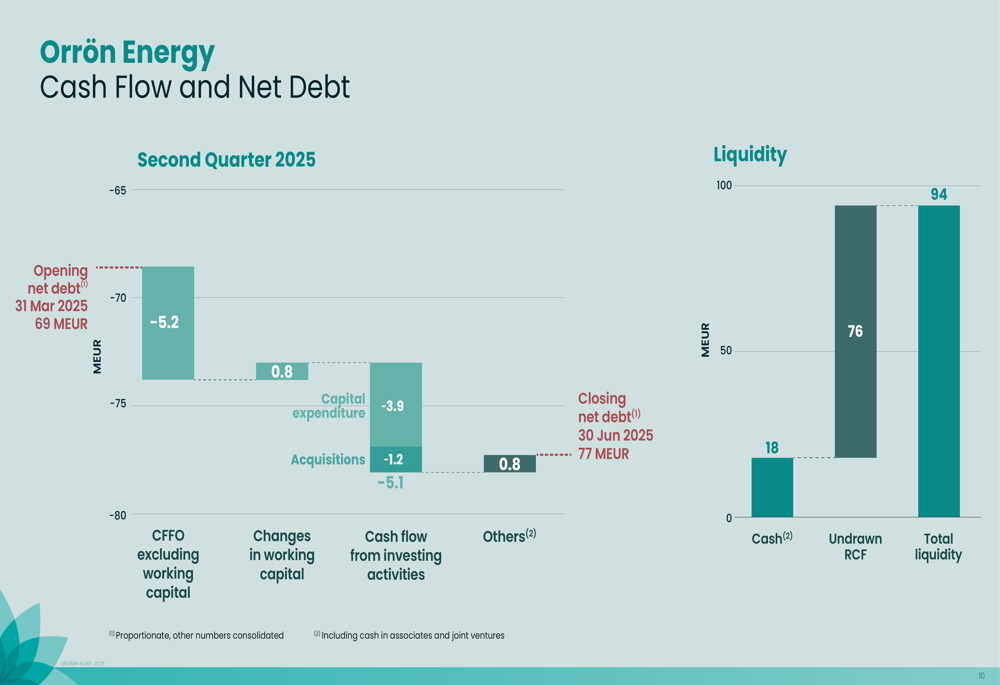

A posição financeira da Orrön Energy mostra pressão crescente, com a dívida líquida aumentando para 77 MEUR até o final do 2º tri de 2025, acima dos 69 MEUR no início do trimestre. Este aumento foi principalmente impulsionado pelo fluxo de caixa negativo das operações (-5,2 MEUR excluindo capital de giro) e despesas de capital contínuas (-3,9 MEUR).

Apesar desses desafios, a empresa mantém uma margem de liquidez significativa de 94 MEUR, consistindo em 18 MEUR em caixa e 76 MEUR em linhas de crédito rotativo não utilizadas.

A seguinte análise de fluxo de caixa e dívida líquida fornece mais informações sobre os movimentos financeiros da empresa durante o 2º tri:

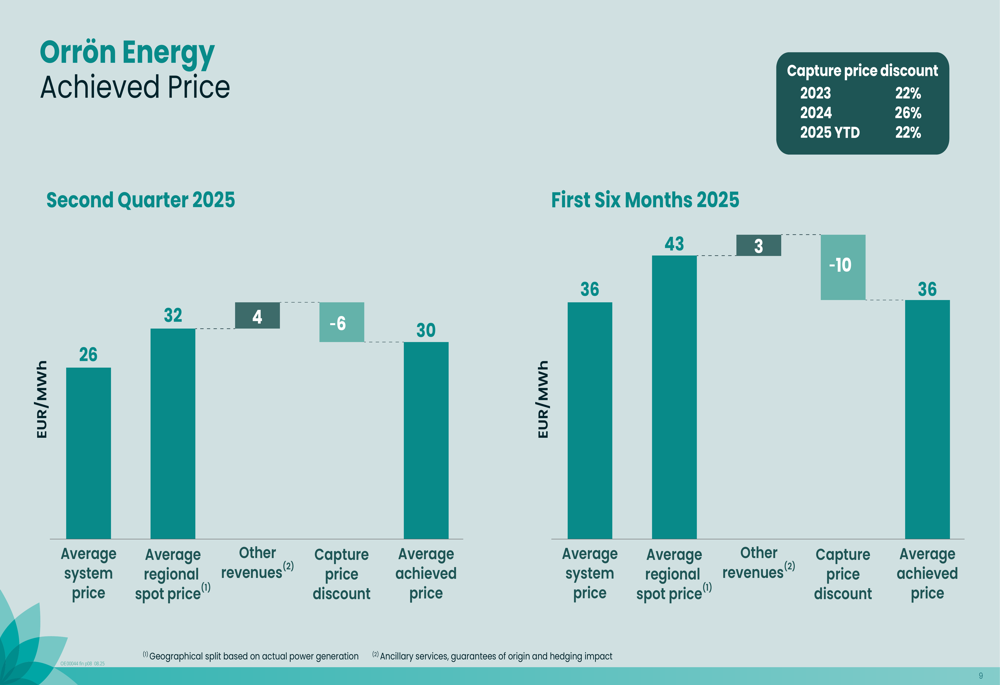

Um fator-chave que afeta o desempenho financeiro da Orrön é o preço de energia alcançado, que continua a ser impactado pelo desconto do preço de captura - um desafio comum para produtores de energia renovável. Para o primeiro semestre de 2025, o desconto do preço de captura foi de 22%, uma melhoria em relação aos 26% registrados em 2024.

A decomposição dos componentes do preço alcançado mostra:

A empresa também está experimentando custos de balanceamento mais altos, que atingiram 3,1 MEUR no primeiro semestre de 2025, comparados a 1,3 MEUR no mesmo período de 2024. No entanto, isso é parcialmente compensado pelo surgimento de receitas de serviços auxiliares, que contribuíram com 0,8 MEUR no primeiro semestre de 2025, comparado a zero no ano anterior.

Iniciativas estratégicas

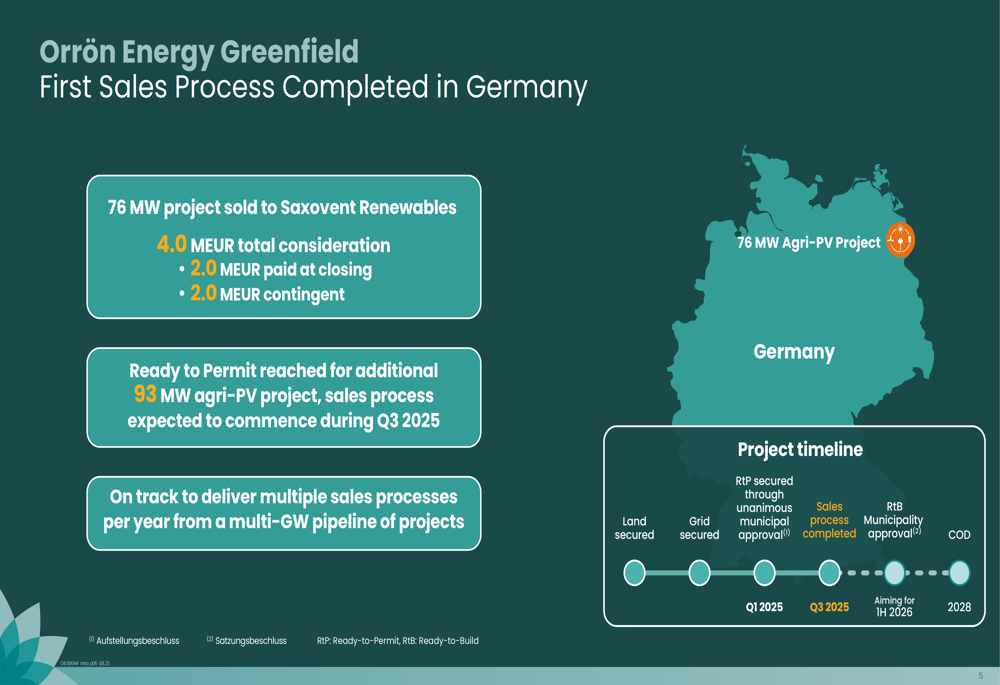

Apesar dos obstáculos financeiros, a Orrön Energy continua a avançar em suas iniciativas estratégicas, particularmente no desenvolvimento e venda de projetos. Em julho, a empresa concluiu a venda de um projeto solar alemão de 76 MW para a Saxovent Renewables por uma consideração total de 4,0 MEUR, com 2,0 MEUR pagos no fechamento e o restante condicionado a marcos futuros.

A empresa também alcançou o estágio Ready-to-Permit para um projeto agri-PV adicional de 93 MW na Alemanha, com o processo de vendas previsto para começar no 3º tri de 2025.

O slide a seguir detalha o processo de vendas de projetos na Alemanha:

Além disso, a Orrön Energy tem 7 projetos no estágio Ready-to-Permit que foram submetidos para confirmação de rede no Reino Unido, com resultados esperados para o segundo semestre de 2025. Essas atividades de desenvolvimento de projetos representam uma parte fundamental da estratégia da empresa para criar valor além de seus ativos operacionais.

Declarações prospectivas

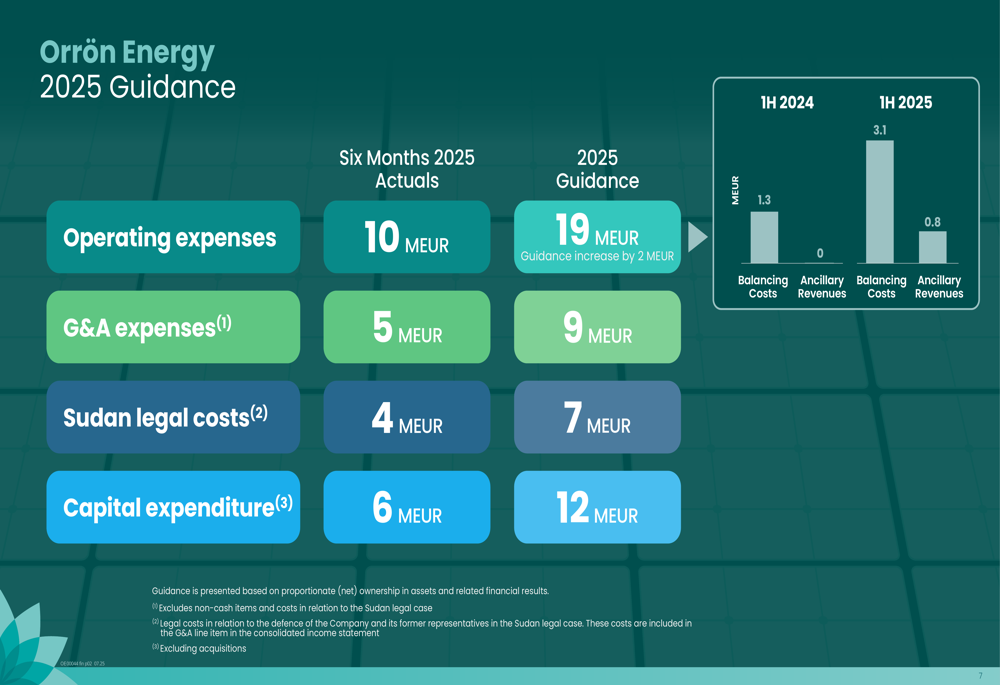

Olhando para o futuro, a Orrön Energy atualizou sua orientação para 2025, aumentando as despesas operacionais para 19 MEUR (um aumento de 2 MEUR em relação à orientação anterior), mantendo as despesas G&A em 9 MEUR. A empresa espera que os custos legais relacionados ao Sudão atinjam 7 MEUR e estabeleceu uma orientação de despesas de capital de 12 MEUR para o ano.

A orientação atualizada e os resultados do primeiro semestre são apresentados aqui:

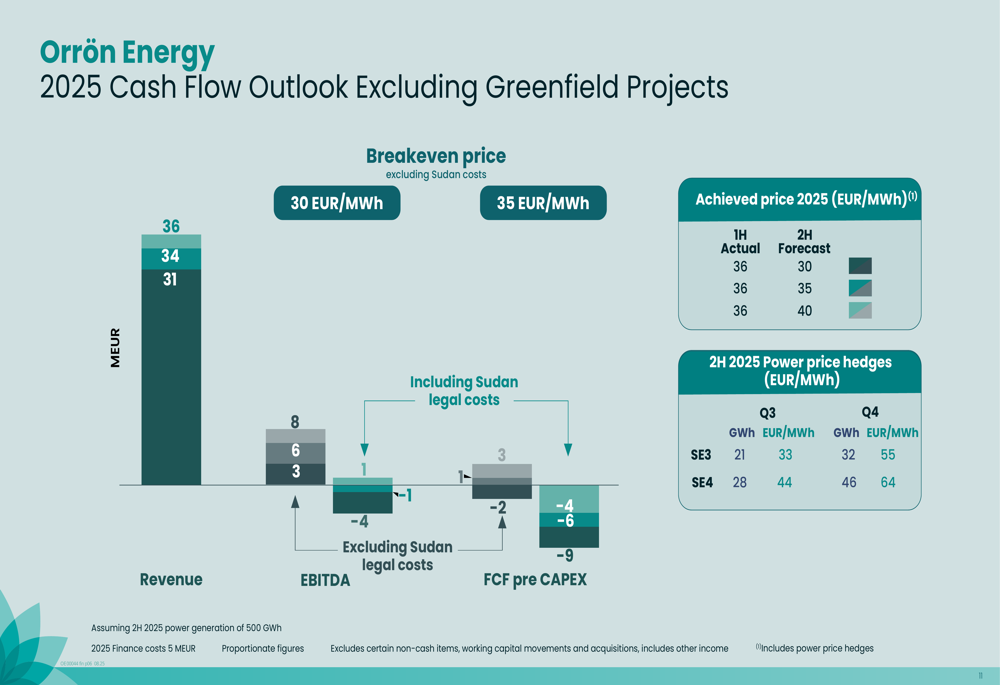

Para o segundo semestre de 2025, a Orrön garantiu hedges de preço de energia para uma parte de sua produção, incluindo 21 GWh em SE3 a 33 EUR/MWh e 28 GWh em SE4 a 44 EUR/MWh. Para o 3º tri e 4º tri, a empresa fez hedge de 32 GWh a 55 EUR/MWh e 46 GWh a 64 EUR/MWh, respectivamente.

A perspectiva de fluxo de caixa da empresa indica um preço de equilíbrio entre 30-35 EUR/MWh, sugerindo que os preços atuais de mercado estão flutuando em torno do nível de equilíbrio da empresa:

Com preços alcançados no primeiro semestre de 2025 com média de 36 EUR/MWh e previsões para o segundo semestre em 30 EUR/MWh, a Orrön Energy enfrenta pressão contínua nas margens. A empresa precisará executar com sucesso suas vendas de projetos e melhorias operacionais para compensar esses desafios e retornar ao território de EBITDA positivo nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: