Bitcoin despenca com falha na Yearn Finance e cautela antes da decisão do Fed

Introdução e contexto de mercado

A Revolve Group LLC (Nova York:RVLV) apresentou seus resultados financeiros do terceiro trimestre de 2025 em 4 de novembro, destacando uma expansão significativa de margem e crescimento de lucratividade, apesar de aumentos modestos nas vendas. A empresa de e-commerce de moda reportou um aumento de 4% nas vendas líquidas em relação ao ano anterior, o que ficou ligeiramente abaixo das expectativas dos analistas e contribuiu para uma queda de 6,2% nas ações após o fechamento do mercado, para US$ 21,30.

A apresentação destacou a capacidade da Revolve de impulsionar melhorias substanciais no resultado final por meio de eficiência operacional e gerenciamento estratégico de estoque, mesmo com o crescimento moderado da receita em um ambiente de consumo desafiador.

Destaques do desempenho trimestral

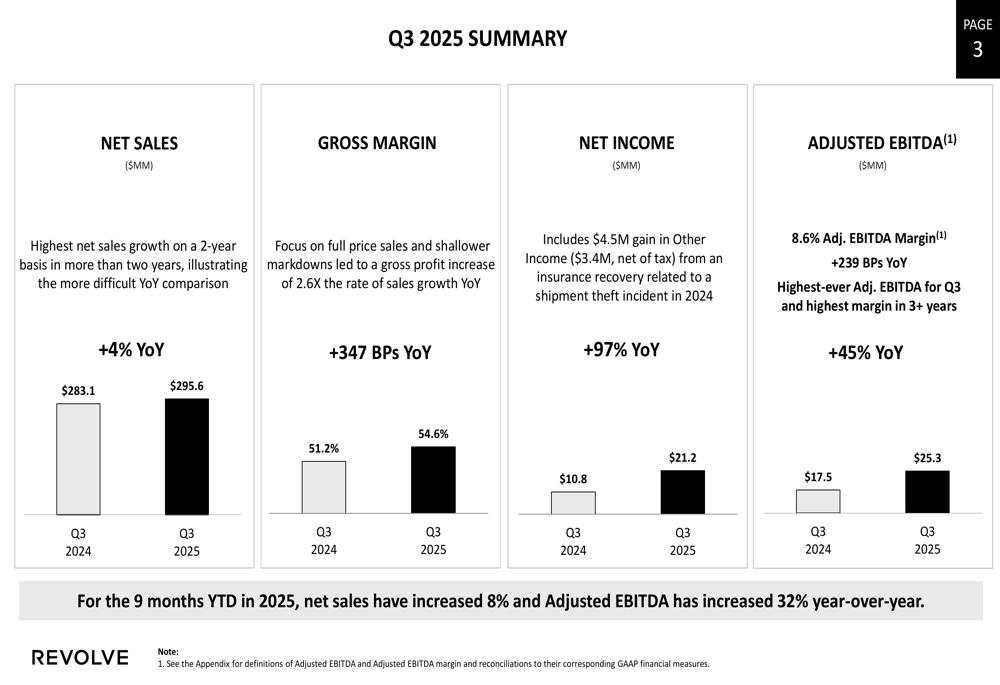

A Revolve reportou vendas líquidas de US$ 295,6 milhões para o 3º tri 2025, representando um aumento de 4% em relação ao ano anterior. Embora essa taxa de crescimento tenha sido modesta, a empresa alcançou seus melhores indicadores de lucratividade em vários anos, com a margem bruta expandindo 347 pontos base para 54,6%, comparada a 51,2% no 3º tri 2024.

Como mostrado no seguinte resumo do desempenho do 3º tri 2025:

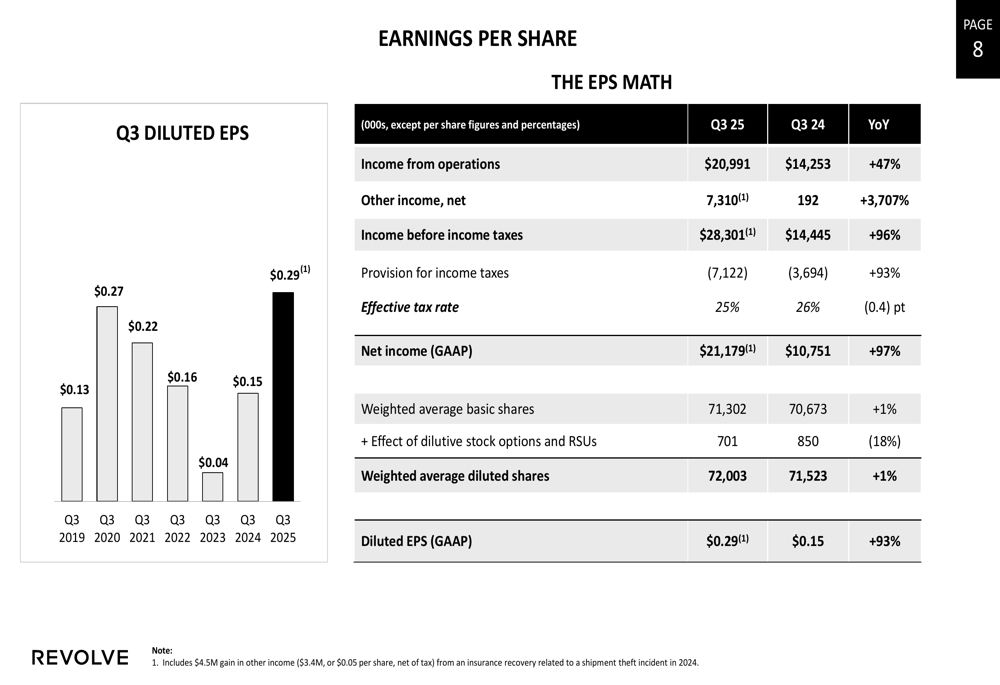

O lucro líquido aumentou 97% em relação ao ano anterior, atingindo US$ 21,2 milhões, embora esse valor inclua um ganho de US$ 4,5 milhões (US$ 3,4 milhões após impostos) de uma recuperação de seguro relacionada a um incidente de roubo de remessa em 2024. Mesmo ajustando para esse ganho pontual, a lucratividade mostrou melhoria substancial.

O EBITDA ajustado alcançou US$ 25,3 milhões, representando uma margem de 8,6% e uma melhoria de 239 pontos base em relação ao ano anterior. Isso marcou o maior EBITDA ajustado para um terceiro trimestre na história da empresa e a maior margem em mais de três anos.

Desempenho por segmento e região geográfica

O desempenho da Revolve foi equilibrado entre seus segmentos de negócios e regiões geográficas, com crescimento tanto no segmento principal REVOLVE quanto no segmento de luxo FWRD.

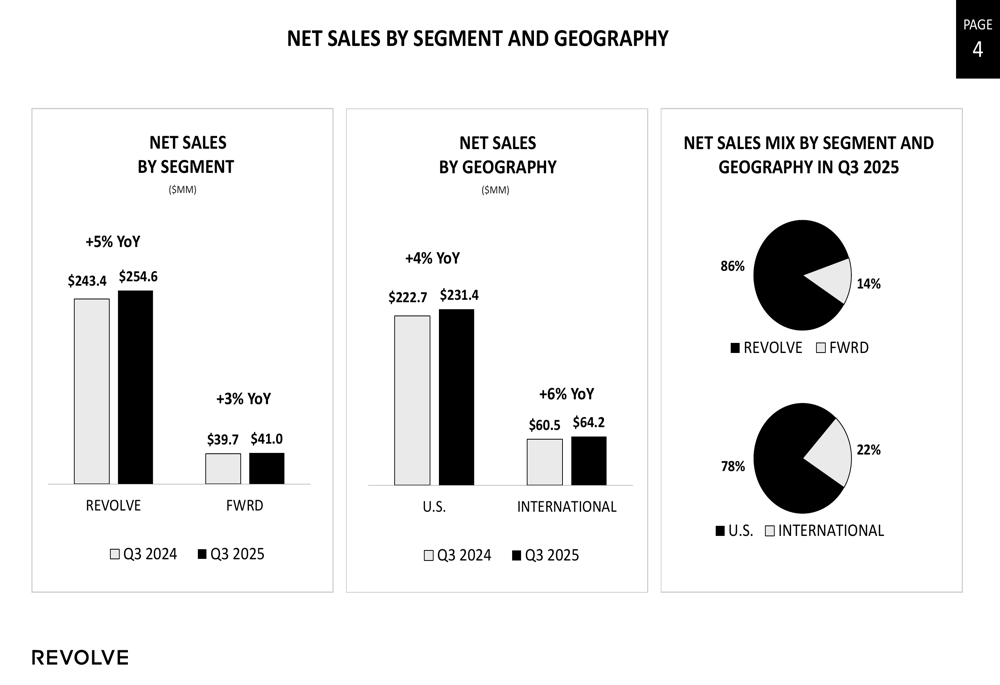

A análise detalhada das vendas líquidas por segmento e geografia revela:

O segmento REVOLVE gerou US$ 254,6 milhões em vendas líquidas, um aumento de 5% em relação ao ano anterior, enquanto o segmento FWRD contribuiu com US$ 41,0 milhões, crescendo 3% em relação ao ano anterior. Notavelmente, as vendas internacionais cresceram em um ritmo mais rápido que as domésticas, com a receita internacional aumentando 6% para US$ 64,2 milhões, em comparação com um aumento de 4% nas vendas nos EUA, que atingiram US$ 231,4 milhões.

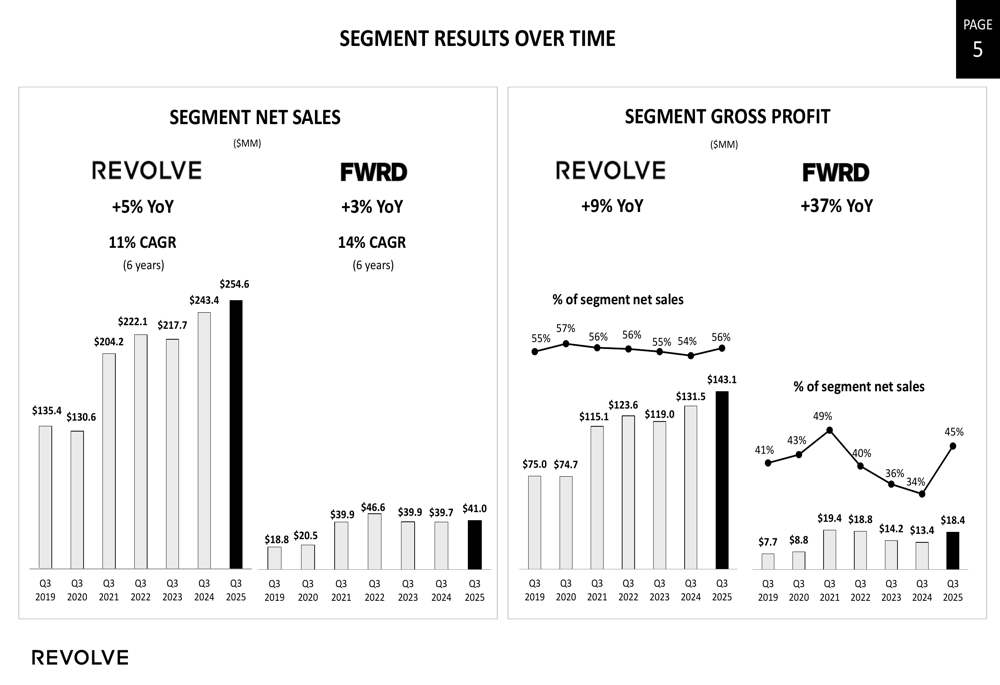

A trajetória de crescimento de longo prazo da empresa permanece impressionante, com o segmento REVOLVE alcançando um CAGR de 11% em seis anos e o segmento FWRD crescendo a um CAGR de 14% durante o mesmo período:

Métricas de clientes e engajamento

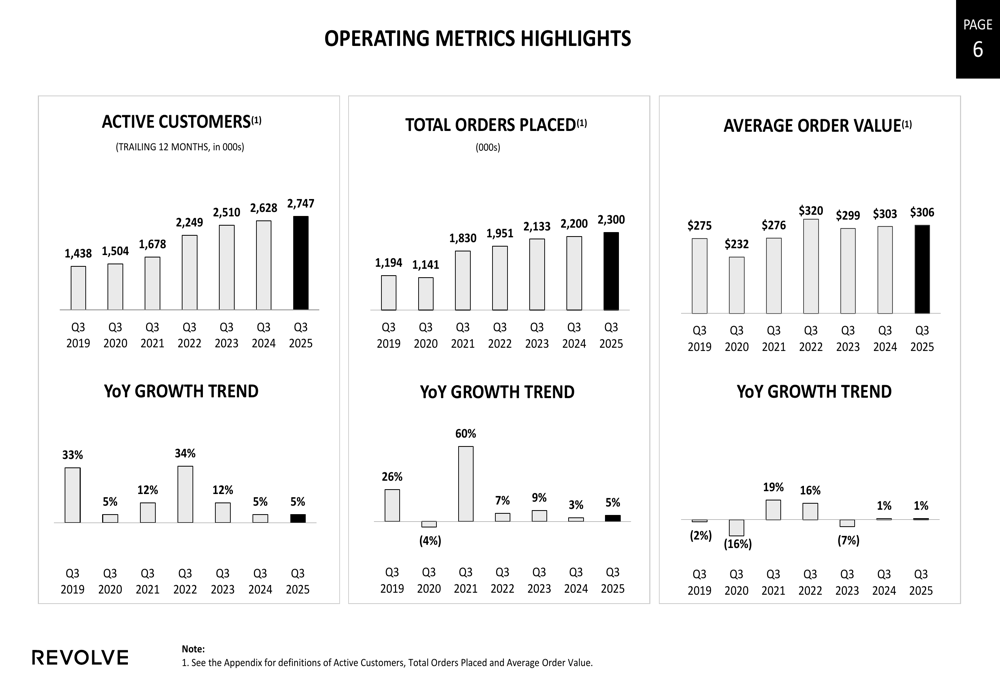

As métricas de engajamento de clientes da Revolve mostraram melhoria consistente, com clientes ativos aumentando 5% em relação ao ano anterior, chegando a 2,75 milhões nos últimos 12 meses. O total de pedidos também cresceu 5% para 2,3 milhões, enquanto o valor médio dos pedidos aumentou ligeiramente em 1% para US$ 306.

O gráfico a seguir ilustra essas métricas operacionais chave:

Essas métricas de engajamento sugerem que a Revolve está atraindo e retendo clientes com sucesso, apesar de um ambiente de varejo desafiador, embora o crescimento modesto no valor médio dos pedidos indique alguma pressão sobre os preços.

Análise de margem e lucratividade

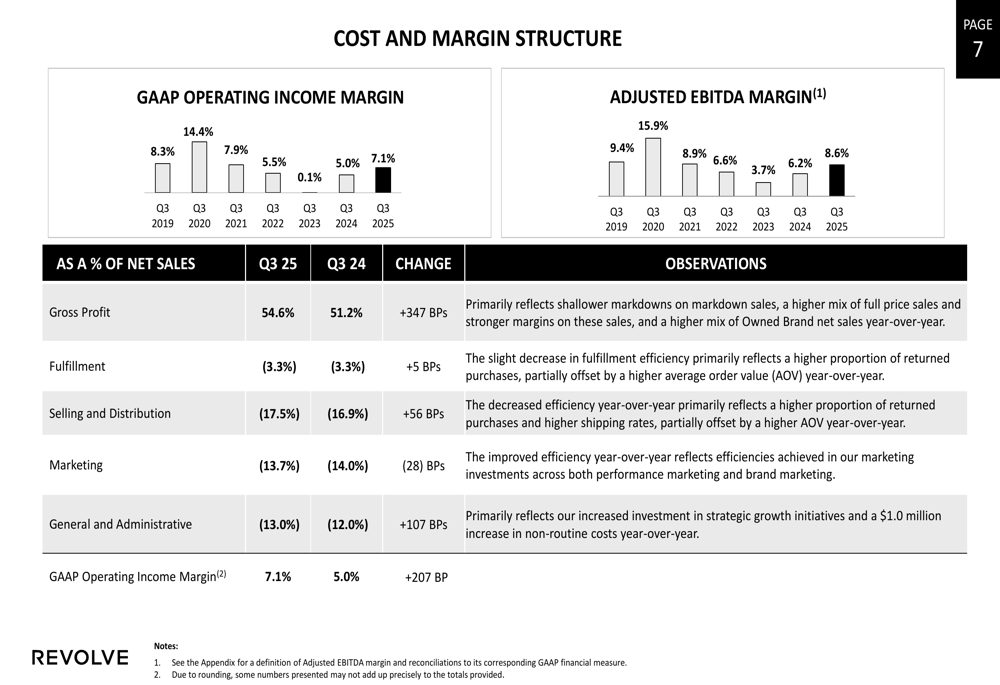

O aspecto mais impressionante do desempenho do 3º tri da Revolve foi sua significativa expansão de margem. A estrutura detalhada de custos e margens da empresa revela melhorias substanciais na margem de lucro bruto, que foi parcialmente compensada por aumentos em certas despesas operacionais:

A melhoria de 347 pontos base na margem bruta foi atribuída a descontos menos profundos, uma maior proporção de vendas a preço integral e margens mais fortes nas vendas de marcas próprias. Enquanto os custos de venda e distribuição aumentaram em 56 pontos base e as despesas gerais e administrativas subiram 107 pontos base, a empresa conseguiu reduzir as despesas de marketing em 28 pontos base.

Esses fatores combinados impulsionaram uma melhoria de 207 pontos base na margem de lucro operacional GAAP, que atingiu 7,1% em comparação com 5,0% no ano anterior.

A análise do lucro por ação ilustra ainda mais as melhorias de lucratividade da empresa:

Fluxo de caixa e solidez do balanço

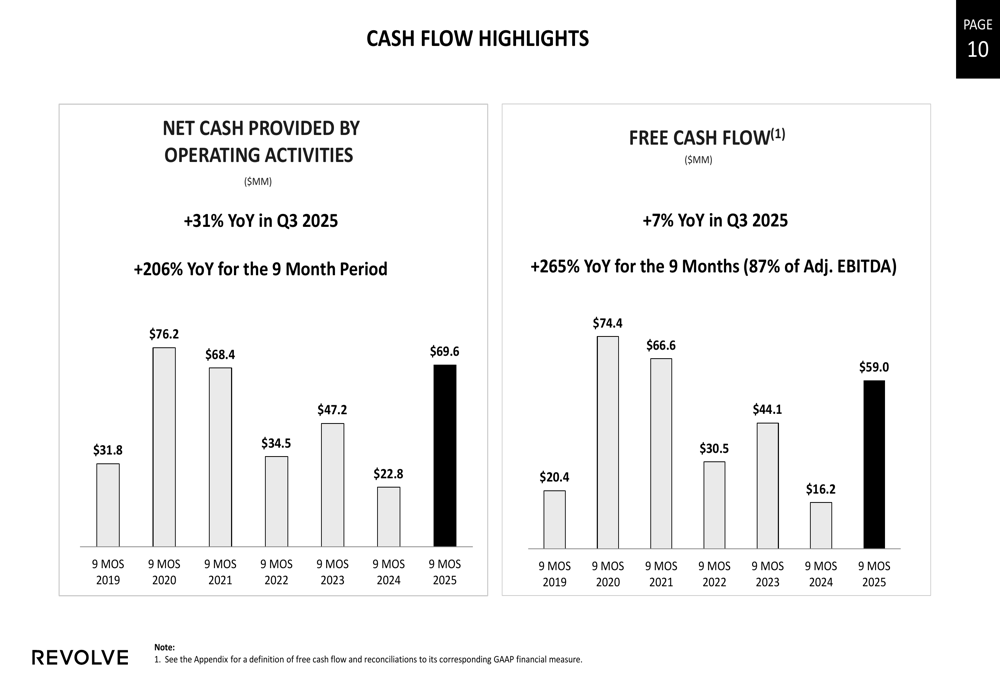

A Revolve demonstrou capacidades excepcionais de geração de caixa no 3º tri de 2025, com melhorias significativas tanto no fluxo de caixa operacional quanto no fluxo de caixa livre:

Nos primeiros nove meses de 2025, o caixa líquido gerado por atividades operacionais alcançou US$ 69,6 milhões, representando um aumento notável de 206% em relação ao ano anterior. O fluxo de caixa livre totalizou US$ 59,0 milhões para o mesmo período, um aumento de 265% em relação ao ano anterior e representando 87% do EBITDA ajustado.

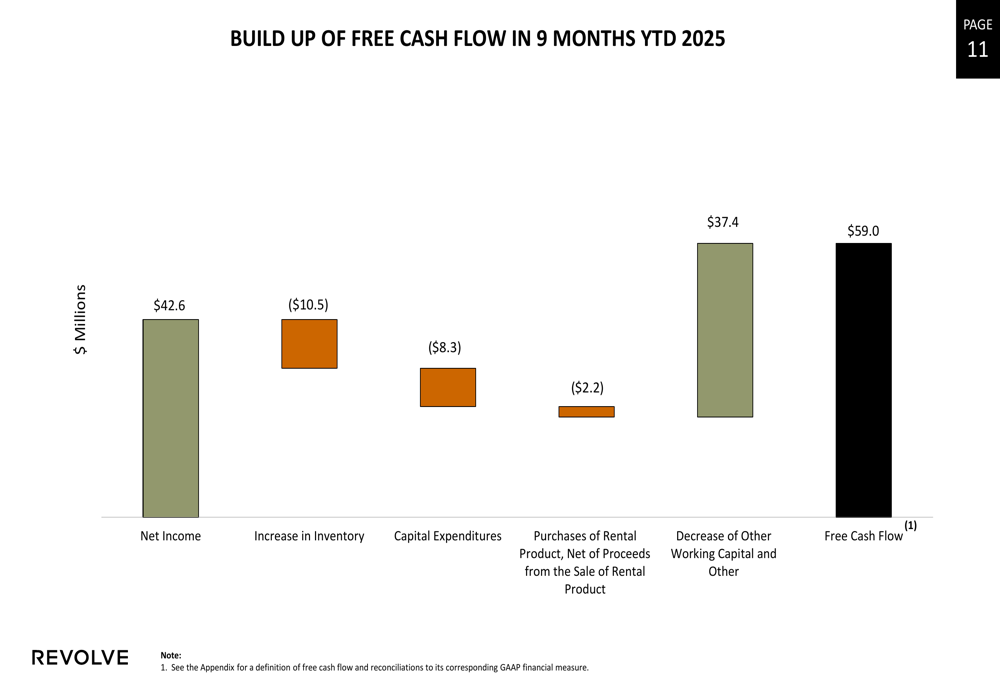

Os componentes do fluxo de caixa livre destacam o eficiente gerenciamento de capital de giro da Revolve:

O balanço da empresa permanece excepcionalmente forte, com US$ 315,4 milhões em caixa e equivalentes de caixa. A Revolve também continuou seu programa de recompra de ações, comprando 14.612 ações a um custo médio de US$ 19,36 por ação durante o 3º tri.

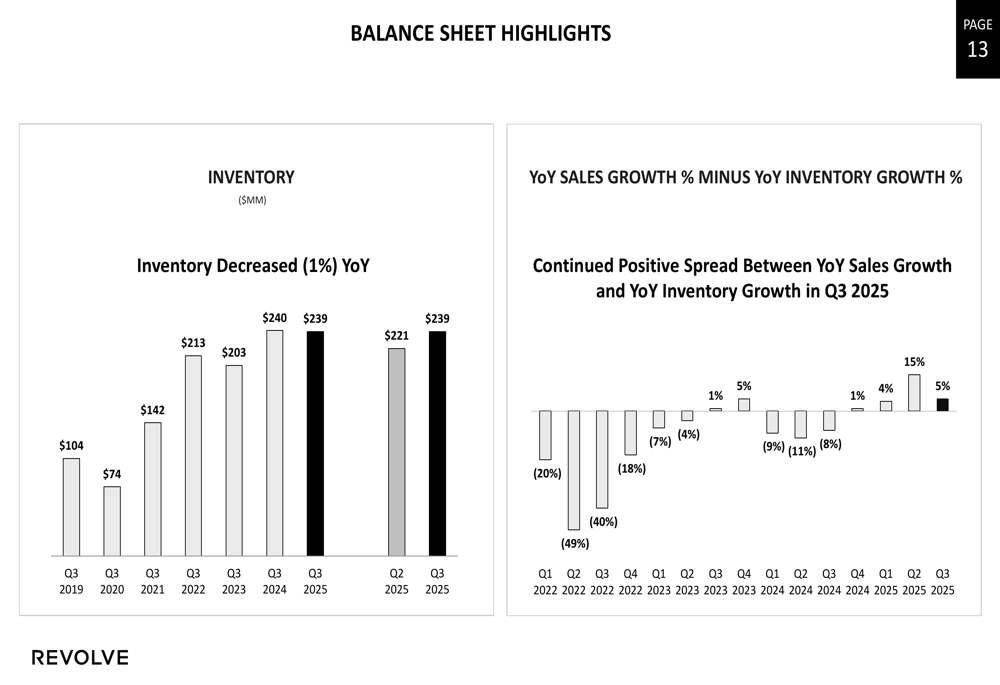

O gerenciamento de estoque foi particularmente impressionante, com uma redução de 1% no estoque em relação ao ano anterior, para US$ 239 milhões, apesar do crescimento de 4% nas vendas:

Perspectivas futuras

Olhando para o futuro, a Revolve planeja participar de várias conferências de investidores em dezembro de 2025, incluindo a Conferência Global de Consumo e Varejo da Morgan Stanley, a Conferência Eat, Sleep, Play, Shop da Barclays, e a Conferência TMT e de Consumo da Raymond James.

A empresa aumentou sua previsão de margem bruta para o ano completo de 2025 para aproximadamente 53,5% e espera margens brutas no 4º tri entre 53,1% e 53,6%. A administração indicou planos para investimentos significativos em marketing em 2026, focando na expansão internacional e oportunidades de varejo físico, incluindo uma nova loja no The Grove em Los Angeles.

Apesar do forte desempenho financeiro destacado na apresentação, os investidores pareceram preocupados com a taxa modesta de crescimento da receita, resultando na queda das ações após a divulgação dos resultados. No entanto, os robustos indicadores de lucratividade da empresa, forte geração de caixa e balanço sólido a posicionam bem para navegar pelas incertezas contínuas do mercado enquanto investe em oportunidades de crescimento futuro.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: