Ação escolhida por IA dispara +13% na semana na B3; veja qual é

Introdução e contexto de mercado

A Equinix (NASDAQ:EQIX) realizou sua teleconferência de resultados do 2º tri de 2025 em 30 de julho de 2025, apresentando um sólido desempenho financeiro impulsionado pelo forte crescimento da receita recorrente mensal (MRR) e pela melhoria da alavancagem operacional. O gigante de data centers continua expandindo sua presença global enquanto mantém a liderança em serviços de interconexão, um componente crítico de sua proposta de valor.

Após um forte 1º tri de 2025, quando a empresa elevou suas projeções em meio à robusta demanda relacionada à IA, a apresentação do 2º tri da Equinix demonstra a contínua execução de suas iniciativas estratégicas em mercados globais. Os fluxos de receita diversificados e os investimentos estratégicos de capital posicionam bem a empresa no competitivo cenário de infraestrutura digital.

Destaques do desempenho trimestral

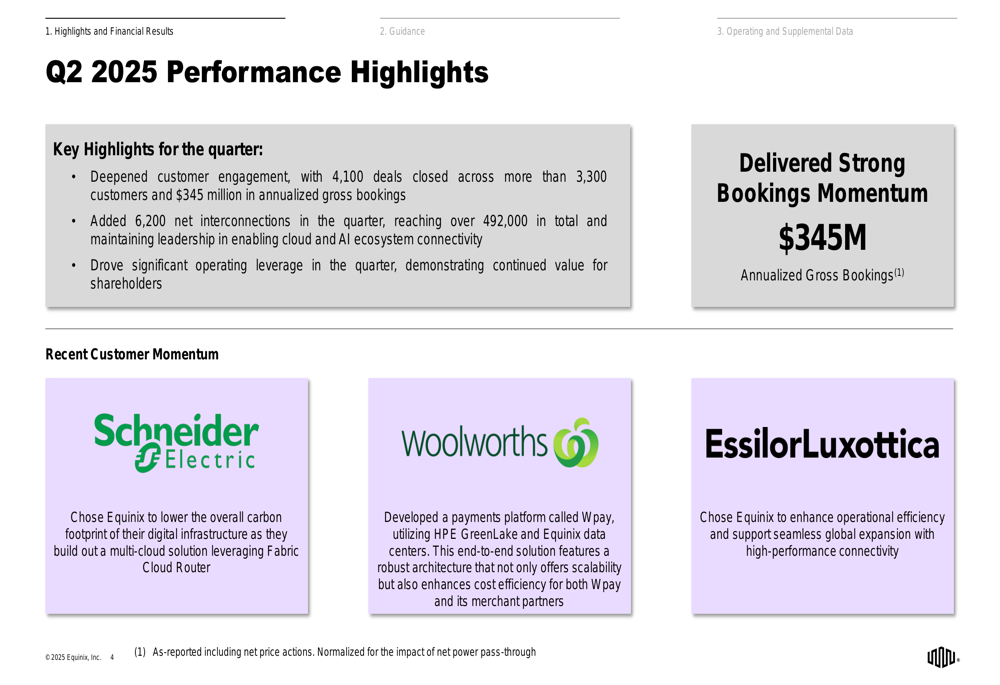

A Equinix relatou um engajamento significativo de clientes no 2º tri de 2025, fechando 4.100 negócios com mais de 3.300 clientes, resultando em US$ 345 milhões em reservas brutas anualizadas. O negócio de interconexão da empresa continua a prosperar, com 6.200 interconexões líquidas adicionadas durante o trimestre, elevando o total para mais de 492.000.

Como mostrado no slide de destaques de desempenho a seguir, a Equinix está mantendo sua liderança na habilitação de conectividade para ecossistemas de nuvem e IA, enquanto impulsiona uma alavancagem operacional significativa:

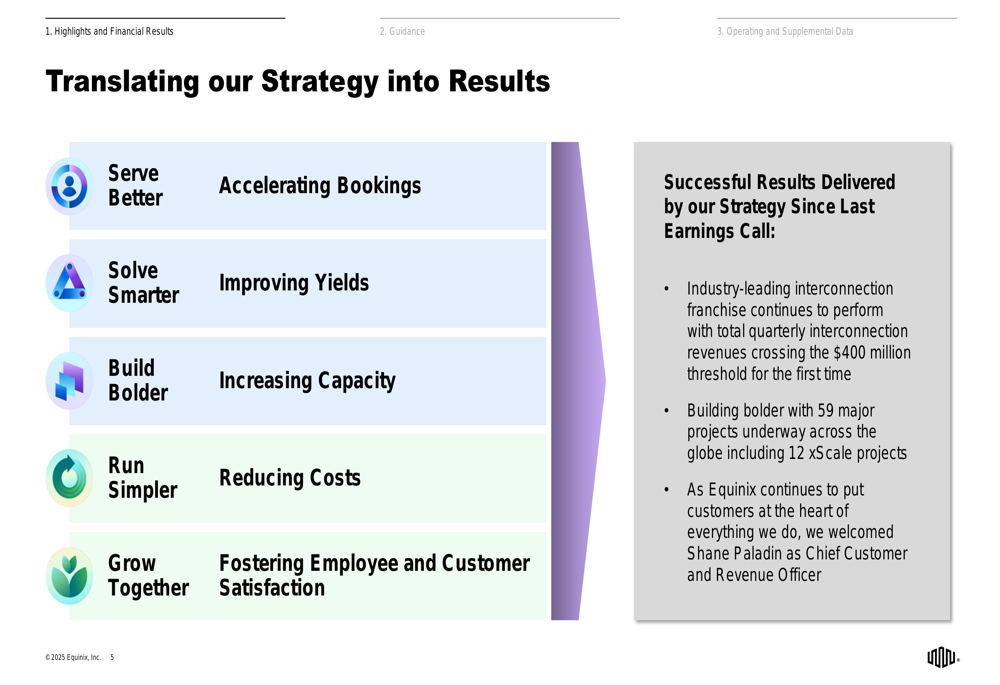

Um marco notável foi alcançado no 2º tri, quando as receitas trimestrais de interconexão ultrapassaram o limite de US$ 400 milhões pela primeira vez, destacando a força da franquia de interconexão da Equinix. Esta conquista alinha-se com os pilares estratégicos da empresa, que se concentram em atender melhor os clientes, resolver problemas de forma mais inteligente, construir com mais ousadia, simplificar operações e crescer juntos.

O slide a seguir ilustra como a Equinix está traduzindo sua estratégia em resultados tangíveis:

Análise financeira detalhada

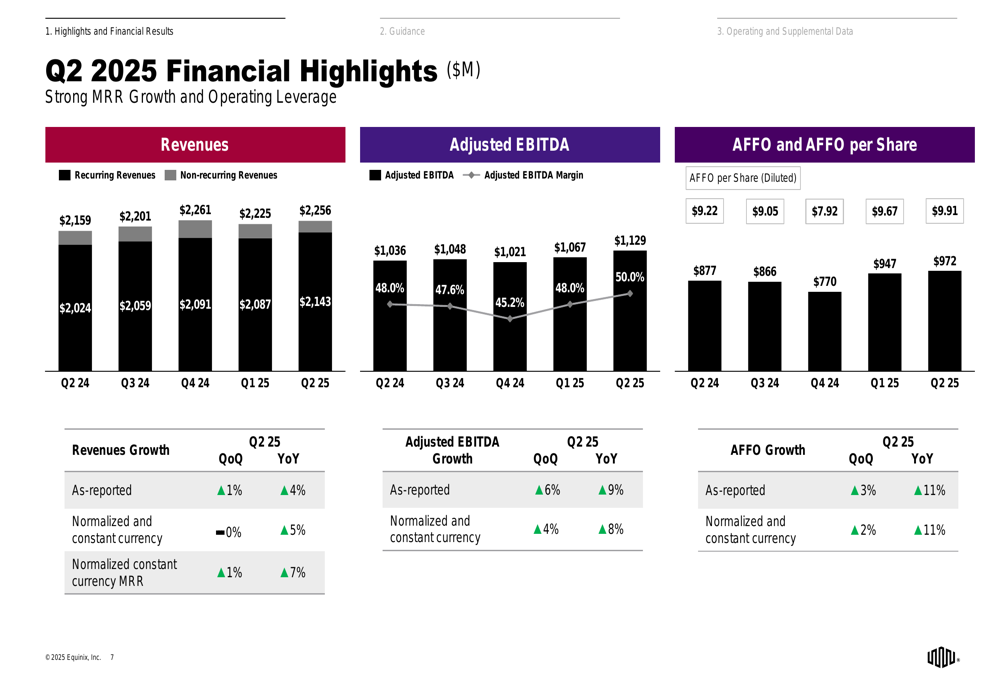

A Equinix reportou receitas totais de US$ 2.256 milhões para o 2º tri de 2025, representando um aumento de 4% ano a ano em base reportada e crescimento de 5% em base normalizada de moeda constante. Mais importante, o MRR normalizado em moeda constante cresceu 7% ano a ano, indicando forte impulso subjacente nos negócios.

A empresa demonstrou lucratividade aprimorada com EBITDA Ajustado de US$ 1.129 milhões, crescendo 9% ano a ano conforme reportado e 8% em base normalizada de moeda constante. O AFFO por ação atingiu US$ 9,91, um aumento de 11% ano a ano tanto em base reportada quanto em base normalizada de moeda constante.

O slide de destaques financeiros a seguir fornece uma visão abrangente do desempenho da Equinix no 2º tri de 2025:

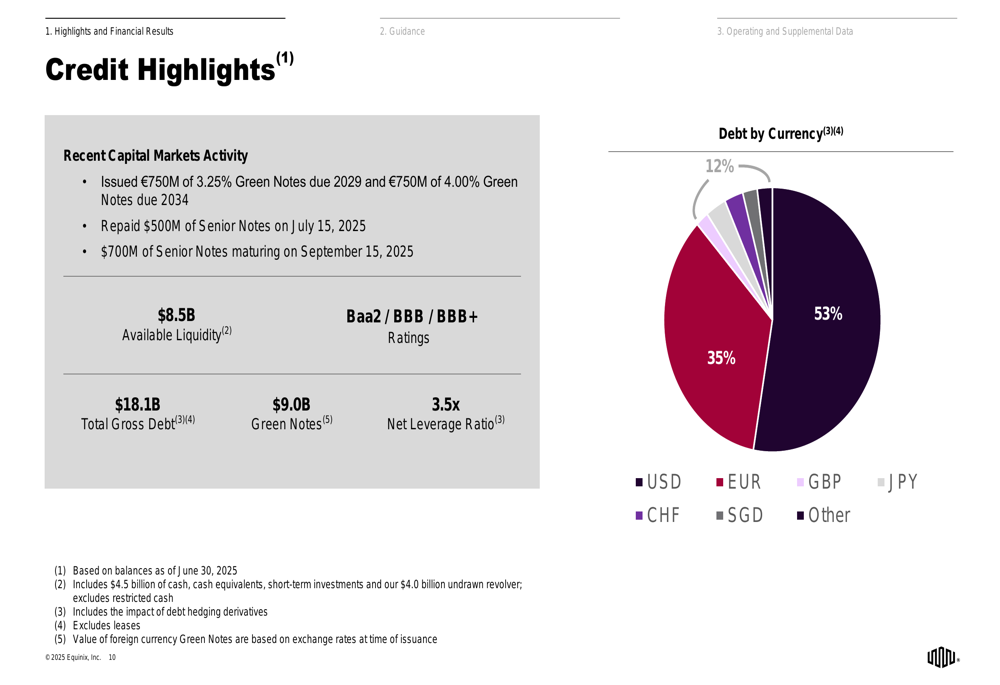

Do ponto de vista de crédito, a Equinix mantém uma forte posição financeira com US$ 8,5 bilhões em liquidez disponível e um índice de alavancagem líquida de 3,5x. A empresa recentemente emitiu €750 milhões em Green Notes de 3,25% com vencimento em 2029 e €750 milhões em Green Notes de 4,00% com vencimento em 2034, elevando seu total de green notes para US$ 9,0 bilhões. A Equinix também pagou US$ 500 milhões em Dívida principal em 15 de julho de 2025, com outros US$ 700 milhões vencendo em 15 de setembro de 2025.

O slide de destaques de crédito a seguir detalha a estrutura de dívida da empresa e a atividade recente no mercado de capitais:

Iniciativas estratégicas e alocação de capital

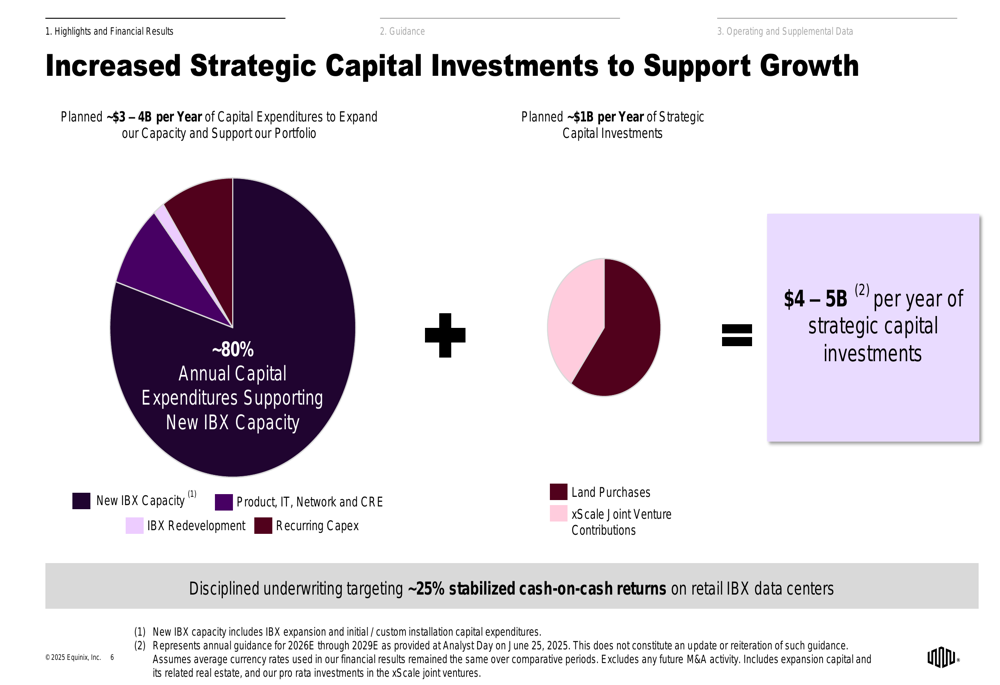

A Equinix continua investindo estrategicamente na expansão de sua presença global, com aproximadamente US$ 3-4 bilhões por ano alocados para despesas de capital para nova capacidade e suporte ao portfólio. Um adicional de US$ 1 bilhão por ano é direcionado para investimentos estratégicos de capital, incluindo compras de terrenos e contribuições para joint ventures xScale.

A abordagem disciplinada de subscrição da empresa visa retornos estabilizados de caixa sobre caixa de aproximadamente 25% em data centers IBX de varejo, como ilustrado no slide de estratégia de investimento de capital a seguir:

Para o 2º tri de 2025, a Equinix reportou despesas totais de capital de US$ 989 milhões, com US$ 934 milhões classificados como não recorrentes (principalmente para expansão) e US$ 55 milhões como recorrentes. As principais inaugurações de projetos de varejo durante o trimestre incluíram instalações em Chicago, Dallas, Salalah, Toronto e Washington, D.C.

O detalhamento detalhado das despesas de capital mostra o foco contínuo da empresa na expansão:

Os data centers estabilizados da Equinix continuam a entregar fortes retornos, com 189 instalações IBX estabilizadas (de um total de 248) operando coletivamente a 82% de utilização. Esses ativos estabilizados geraram crescimento de receita de 3% ano a ano em base de moeda constante e entregaram uma Margem de lucro bruto de Caixa de 69%, resultando em 26% de Lucro Bruto de Caixa anual sobre o investimento bruto em PP&E.

O slide a seguir ilustra o desempenho do portfólio de data centers estabilizados da Equinix:

Desempenho regional

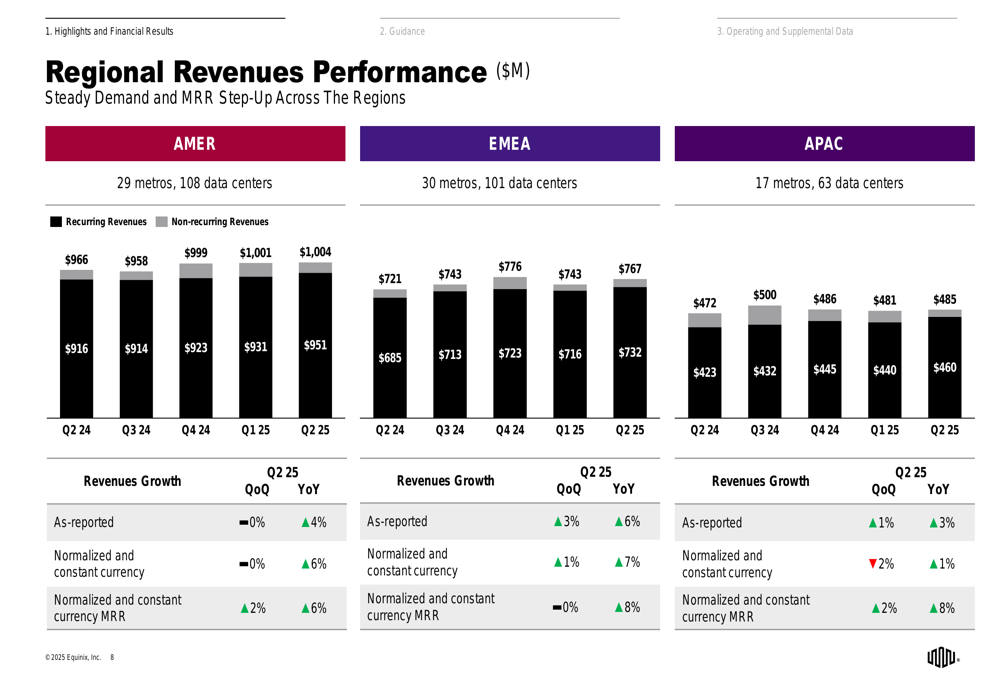

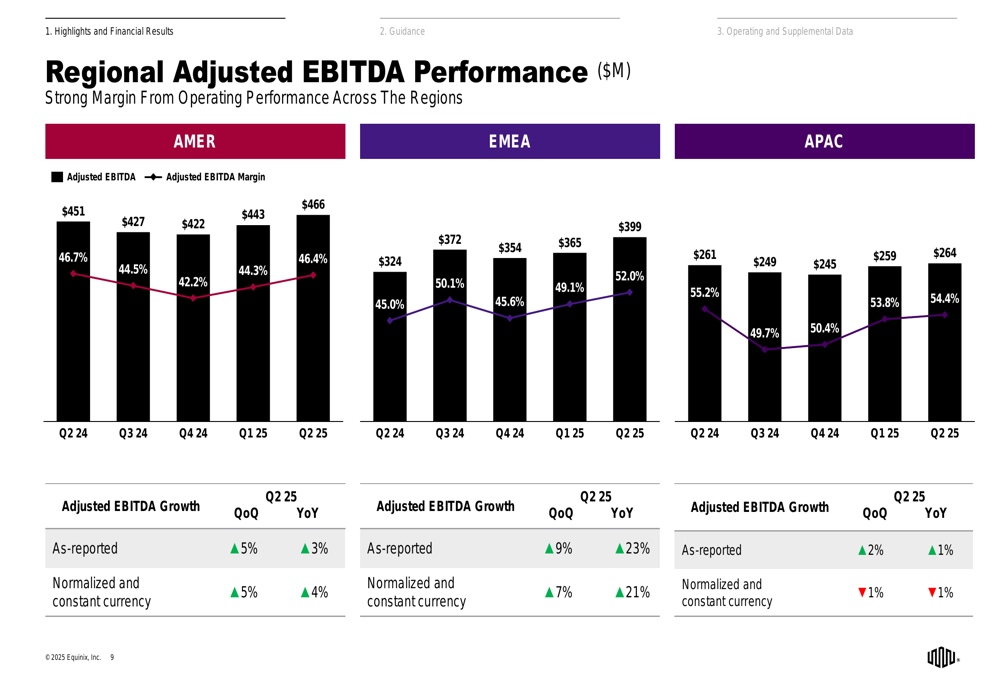

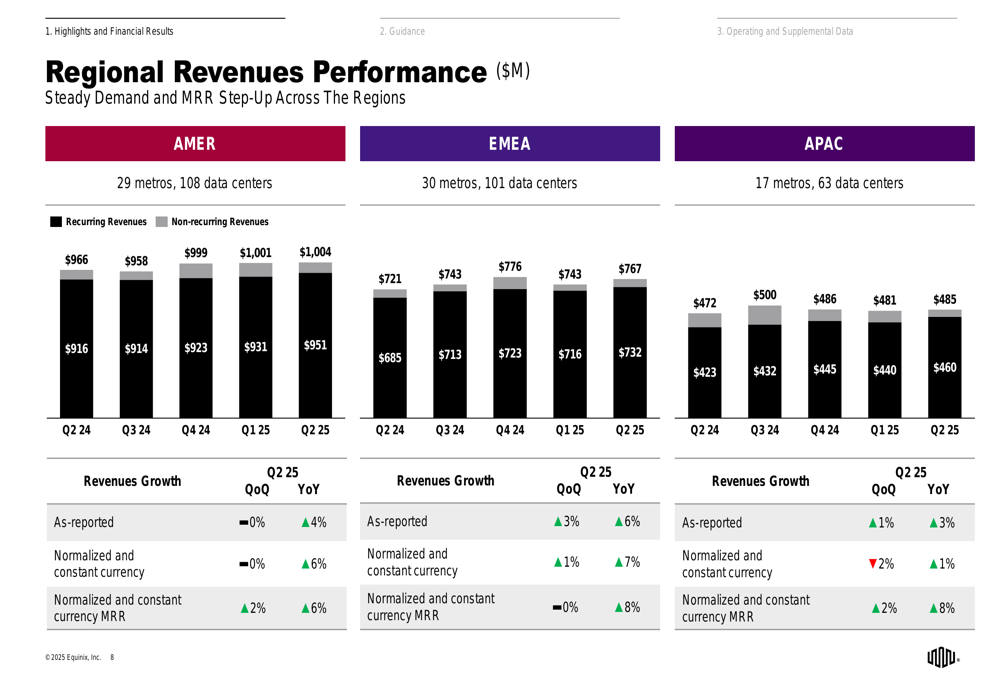

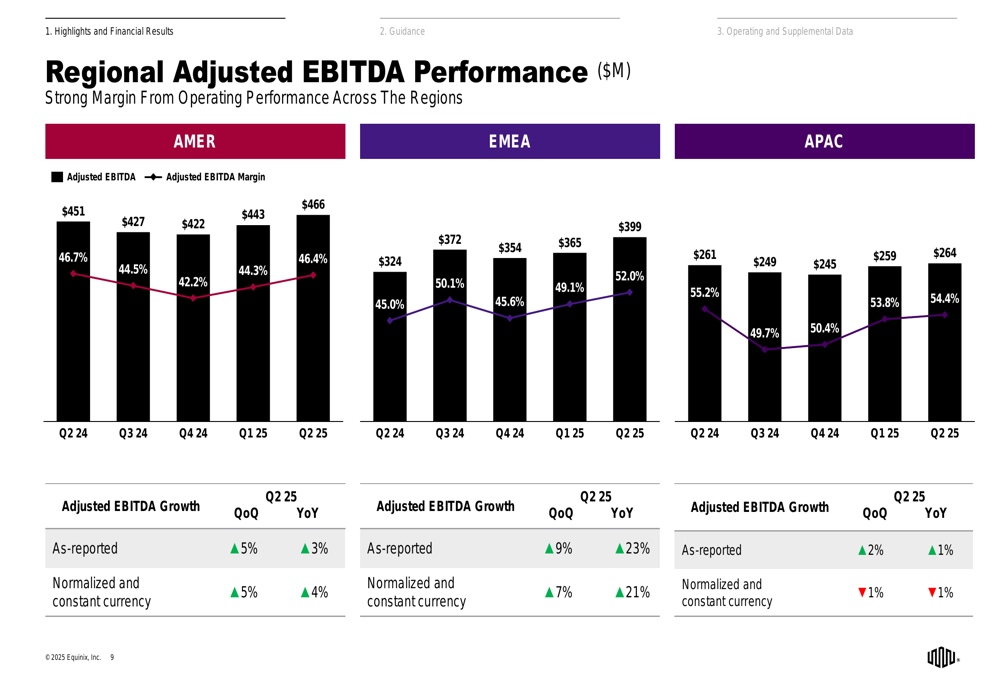

As operações globais da Equinix são divididas em três regiões: Américas (AMER), Europa, Oriente Médio e África (EMEA), e Ásia-Pacífico (APAC). Cada região mostrou características de desempenho distintas no 2º tri de 2025.

A região das Américas gerou US$ 1.004 milhões em receitas em 29 metrópoles e 108 data centers. O crescimento da receita foi de 4% ano a ano conforme reportado e 6% em base normalizada de moeda constante. O EBITDA Ajustado da região foi de US$ 466 milhões com uma margem de 46,4%.

A EMEA apresentou o desempenho mais forte com US$ 732 milhões em receitas em 30 metrópoles e 101 data centers. O crescimento da receita atingiu 6% ano a ano conforme reportado e 7% em base normalizada de moeda constante. O EBITDA Ajustado da região foi de US$ 399 milhões com uma impressionante margem de 52,0%, mostrando crescimento de 23% ano a ano conforme reportado.

A região da Ásia-Pacífico gerou US$ 455 milhões em receitas em 17 metrópoles e 63 data centers. O crescimento da receita foi mais modesto, em 3% ano a ano conforme reportado e 1% em base normalizada de moeda constante. O EBITDA Ajustado da região foi de US$ 264 milhões com a maior margem, de 54,4%.

Os slides a seguir fornecem detalhamentos detalhados do desempenho regional de receita e EBITDA Ajustado:

Declarações prospectivas

Embora a apresentação do 2º tri de 2025 da Equinix não forneça explicitamente figuras de orientação atualizadas, os investimentos estratégicos e projetos de expansão da empresa sugerem confiança no crescimento contínuo. Com 59 grandes projetos em andamento globalmente, incluindo 12 projetos xScale, a Equinix está se posicionando para demandas futuras de capacidade.

O foco da empresa em alavancagem operacional e alocação estratégica de capital indica uma abordagem equilibrada para crescimento e lucratividade. A nomeação de Shane Paladin como Diretor de Clientes e Receita também sinaliza o compromisso da Equinix em aprimorar seu engajamento com clientes e capacidades de geração de receita.

Com base na teleconferência de resultados do 1º tri de 2025, a Equinix havia anteriormente elevado sua orientação de receita para o ano inteiro para refletir uma faixa de crescimento de 7-8%, com margens de EBITDA ajustado esperadas para atingir aproximadamente 49%. Os resultados do 2º tri parecem estar alinhados com essas expectativas, particularmente com o forte crescimento do MRR e a alavancagem operacional aprimorada destacados na apresentação.

À medida que a Equinix continua a executar sua estratégia em mercados globais, os investidores devem monitorar a capacidade da empresa de manter poder de precificação, gerenciar despesas de capital de forma eficiente e capitalizar oportunidades emergentes em IA e infraestrutura de nuvem.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: