Wall Street dispara com comentários de Trump sobre a China e Broadcom sobe

Introdução e contexto de mercado

A Taylor Morrison Home Corp (Nova York:TMHC) divulgou sua apresentação aos investidores do segundo trimestre de 2025 em 23 de julho, mostrando um modesto crescimento de receita, mas com margens e pedidos de vendas em queda. As ações da construtora caíram 2,6% para US$ 65,08 durante as negociações, sugerindo que os investidores estavam preocupados com os resultados mistos, apesar da empresa manter sua orientação para o ano inteiro.

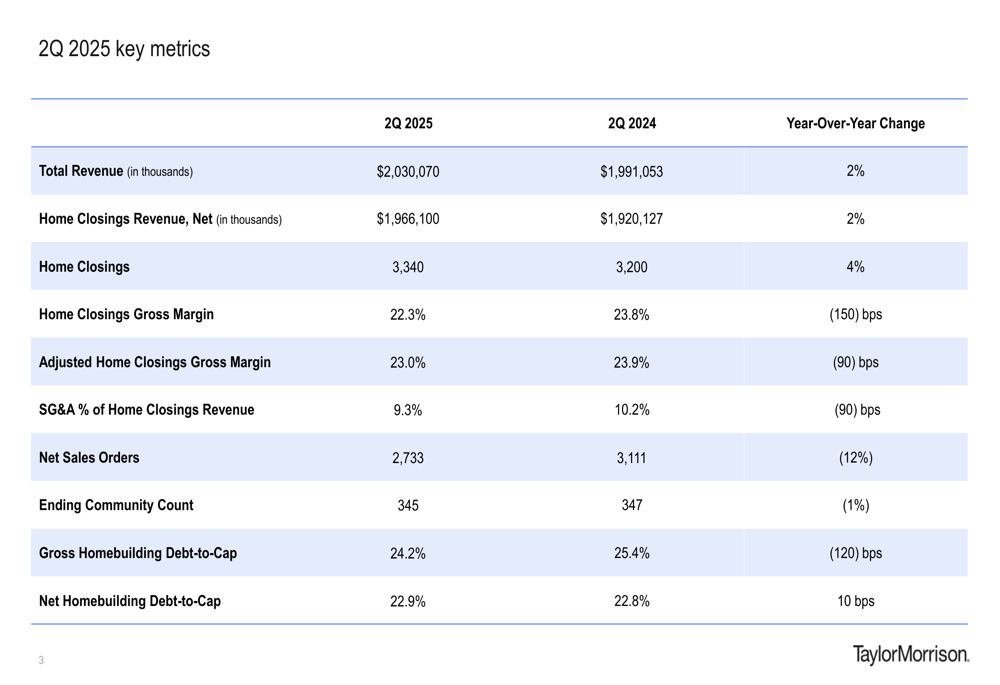

A apresentação revelou uma receita total de US$ 2,03 bilhões, um aumento de 2% em relação ao ano anterior, enquanto os fechamentos de casas aumentaram 4% para 3.340 unidades. No entanto, os pedidos líquidos de vendas diminuíram 12% em comparação com o mesmo período do ano passado, indicando potenciais obstáculos no mercado imobiliário.

Como mostrado na seguinte visão abrangente dos indicadores de desempenho atuais da Taylor Morrison:

Destaques do desempenho trimestral

Os resultados do segundo trimestre da Taylor Morrison mostraram resiliência em algumas áreas, mas pressão em outras. A receita de fechamentos de casas atingiu US$ 1,97 bilhões, um aumento de 2% em relação ao 2º tri de 2024, com um preço médio de fechamento de US$ 589.000. No entanto, os indicadores de lucratividade diminuíram em relação ao ano anterior, com a margem bruta de fechamentos de casas caindo 150 pontos base para 22,3% e a margem bruta ajustada de fechamentos de casas diminuindo 90 pontos base para 23,0%.

A empresa mostrou melhoria na eficiência operacional, com SG&A como percentual da receita de fechamentos de casas melhorando 90 pontos base para 9,3%. A empresa manteve uma forte posição financeira com liquidez total de US$ 1,1 bilhão e uma relação dívida líquida de construção de casas para capital de 22,9%.

A comparação detalhada ano a ano revela tanto pontos fortes quanto desafios no desempenho da empresa:

Este desempenho representa uma mudança notável em relação ao 1º tri de 2025, quando a Taylor Morrison relatou um aumento de 25% no LPA ajustado em relação ao ano anterior e uma margem bruta ajustada de fechamentos de casas de 24,8%, indicando pressão sequencial nas margens conforme o ano avança.

Iniciativas estratégicas

A Taylor Morrison continua avançando em sua estratégia de investimento com menor concentração em terrenos, com lotes controlados agora representando 60% do seu fornecimento total de lotes para construção, acima dos 53% no 4º trimestre de 2023. A empresa possui 85.051 lotes totais para construção, representando 6,4 anos de fornecimento, com apenas 2,6 anos de fornecimento de lotes próprios.

A abordagem disciplinada de investimento em terrenos da empresa está claramente ilustrada no seguinte gráfico:

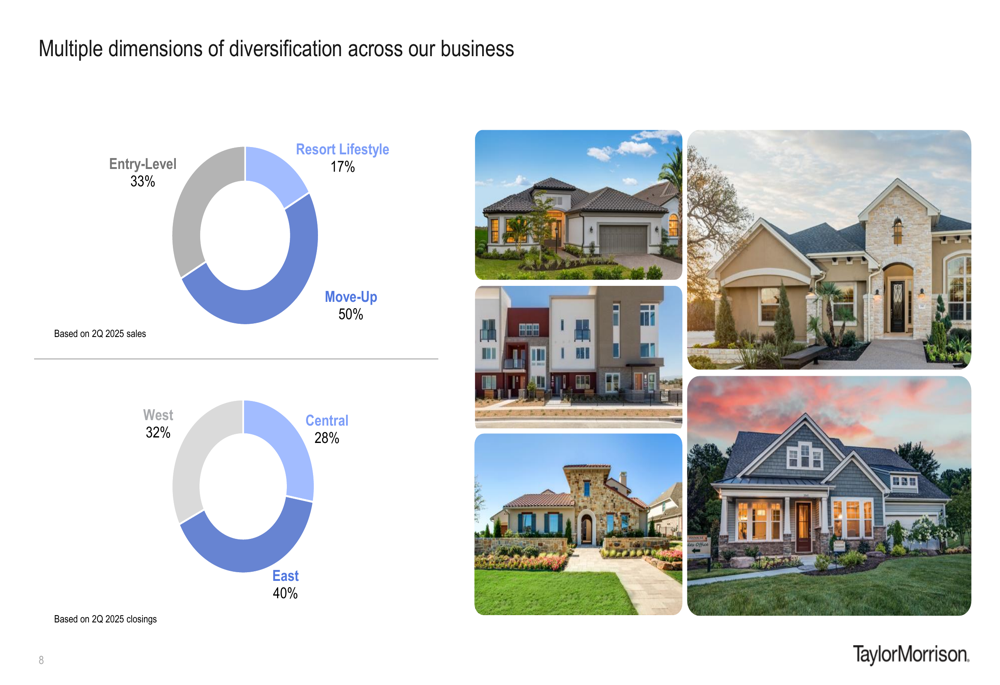

A Taylor Morrison mantém um modelo de negócios diversificado tanto em tipos de produtos quanto em geografia. Casas de entrada representam 33% das vendas, enquanto casas para famílias em ascensão representam 50% e casas de estilo resort compõem 17%. Geograficamente, a região Leste contribuiu com 40% dos fechamentos no 2º tri de 2025, seguida pelo Oeste com 32% e Central com 28%.

O seguinte gráfico ilustra esta estratégia de diversificação:

A marca premium Esplanade da empresa continua a superar o portfólio mais amplo, com um preço médio de venda de US$ 779.000 (35% maior que outras casas da Taylor Morrison) e margem bruta de fechamentos de casas de 31% (800 pontos base mais alta). A marca também gera prêmios de opções e lotes significativamente mais altos por casa.

As métricas de desempenho superior da marca Esplanade são detalhadas aqui:

A Taylor Morrison também está expandindo seu negócio de construção para aluguel através de sua marca Yardly, que agora opera em 9 mercados com aproximadamente 40 comunidades próprias e controladas. Esta iniciativa permite à empresa diversificar seus fluxos de receita enquanto aproveita sua expertise central em construção de casas.

Declarações prospectivas

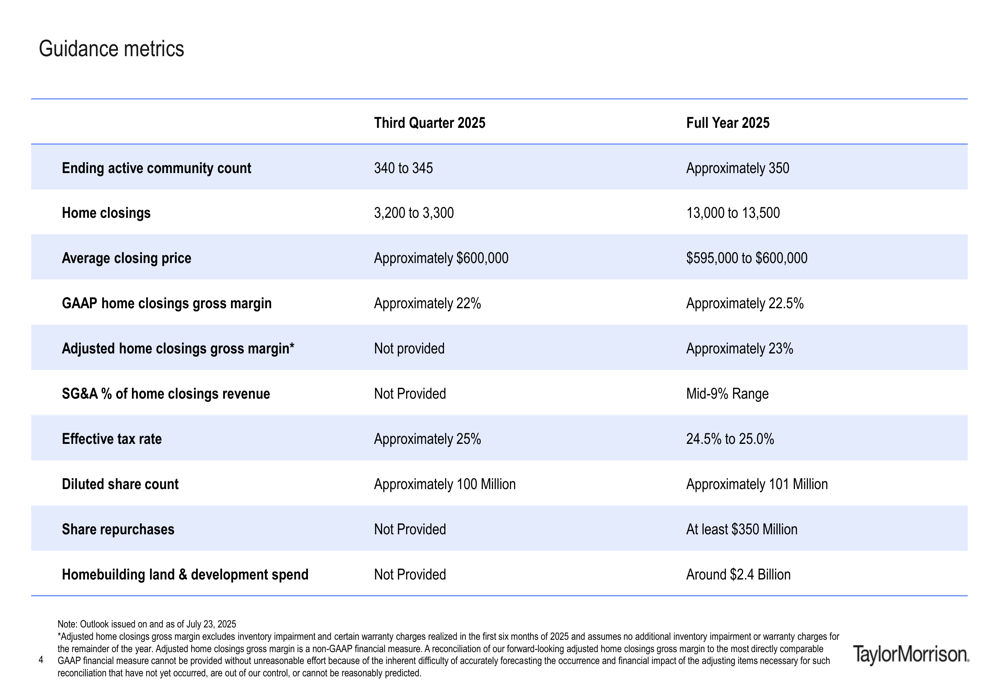

Apesar dos resultados mistos do 2º tri, a Taylor Morrison manteve sua orientação para o ano inteiro de 2025, projetando 13.000 a 13.500 fechamentos de casas com um preço médio de fechamento de US$ 595.000 a US$ 600.000. Para o terceiro trimestre, a empresa espera 3.200 a 3.300 fechamentos de casas com um preço médio de fechamento de aproximadamente US$ 600.000.

A empresa prevê uma margem bruta GAAP de fechamentos de casas para o ano inteiro de aproximadamente 22,5% e uma margem bruta ajustada de fechamentos de casas de aproximadamente 23%. Espera-se que o SG&A como percentual da receita de fechamentos de casas permaneça na faixa média de 9% para o ano inteiro.

A Taylor Morrison também reafirmou seu compromisso de retornar capital aos acionistas, com planos de recomprar pelo menos US$ 350 milhões em ações ordinárias em 2025, dos quais US$ 235 milhões foram concluídos no primeiro semestre do ano.

As métricas detalhadas de orientação tanto para o 3º tri quanto para o ano inteiro de 2025 são apresentadas aqui:

Posição competitiva na indústria

A Taylor Morrison destaca vários diferenciais-chave que a posicionam competitivamente na indústria de construção de casas. Estes incluem seus grupos de consumidores e faixas de preço diversificados, expertise em desenvolvimento de terrenos focado em comunidades, estratégia de localização privilegiada, abordagem centrada no consumidor e vantagens de escala.

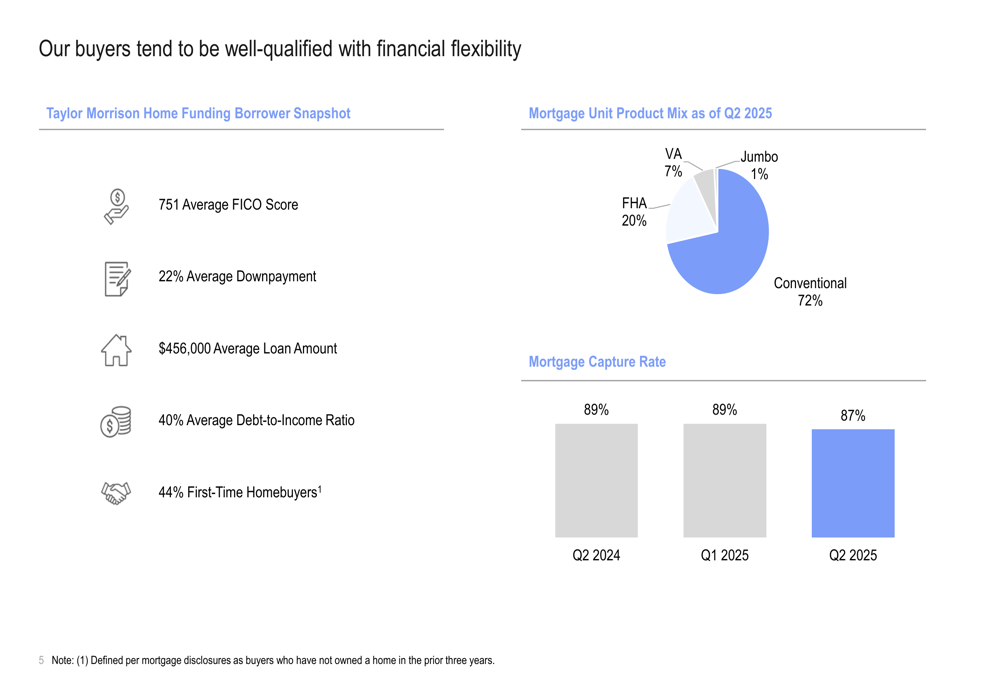

O segmento de serviços financeiros de propriedade integral da empresa continua a ter um bom desempenho, com uma taxa de captação de hipotecas de 87% no 2º tri de 2025. A pontuação FICO média dos mutuários da Taylor Morrison Home Funding foi de 751, com um pagamento inicial médio de 22% e um valor médio de empréstimo de US$ 456.000.

Os dados de hipotecas fornecem insights sobre o perfil do comprador da empresa:

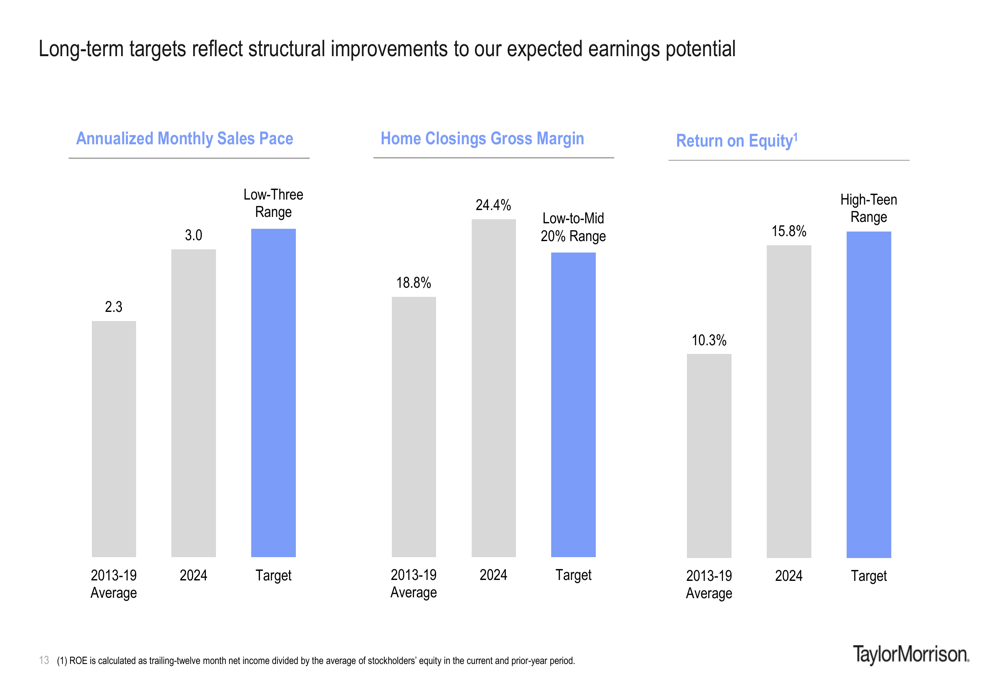

Olhando para o futuro, a Taylor Morrison estabeleceu metas financeiras ambiciosas de longo prazo, visando um ritmo de vendas mensais anualizado na faixa baixa de três, margem bruta de fechamentos de casas na faixa baixa a média de 20%, e retorno sobre o patrimônio na faixa alta de dois dígitos. Essas metas representam melhorias significativas em relação às médias históricas da empresa de 2013-2019.

As metas financeiras de longo prazo da empresa são ilustradas no seguinte gráfico:

Os principais diferenciais competitivos da Taylor Morrison são delineados de forma abrangente aqui:

A apresentação da Taylor Morrison demonstra a resiliência da empresa em meio a condições desafiadoras de mercado, com seu modelo de negócios diversificado e estratégia de menor concentração em terrenos proporcionando flexibilidade. Embora o 2º tri de 2025 tenha mostrado alguma pressão nas margens e pedidos de vendas, a empresa permanece confiante em suas perspectivas para o ano inteiro e posicionamento estratégico de longo prazo na indústria de construção de casas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: