Calendário Econômico: Fed é centro das atenções por motivos econômicos, políticos

Introdução e contexto de mercado

A TrueBlue Inc (Nova York:TBI) divulgou sua apresentação de resultados do 2º tri de 2025 em 4 de agosto de 2025, revelando receita estável ano a ano, mas métricas de lucratividade significativamente melhores em comparação com o ano anterior. A empresa de recrutamento, que enfrentou desafios no 1º tri com um LPA abaixo do esperado, mostrou sinais de estabilização no 2º tri, apesar do declínio contínuo de 4% na receita orgânica. O mercado respondeu negativamente aos resultados, com as ações da TrueBlue caindo 4,66% para fechar a US$ 6,65 no dia do anúncio.

A apresentação destacou o foco da empresa na disciplina de custos e no crescimento em negócios especializados, o que ajudou a compensar a fraqueza em seus segmentos tradicionais de recrutamento. Este trimestre marca a continuação dos esforços da TrueBlue para navegar em um mercado de trabalho desafiador enquanto se posiciona para crescimento futuro.

Destaques do desempenho trimestral

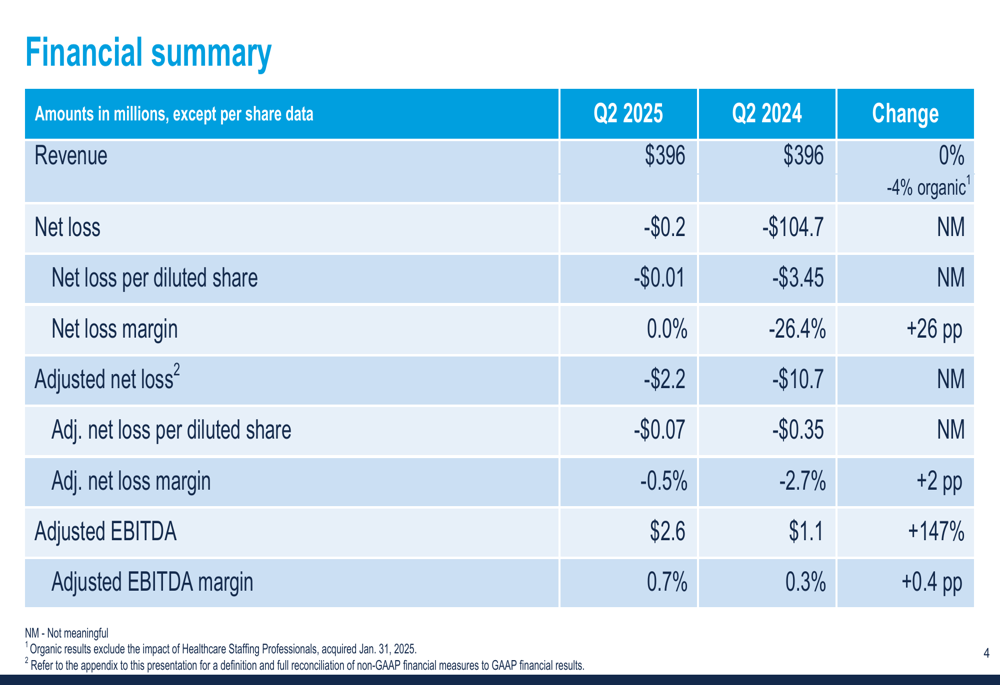

A TrueBlue reportou receita total de US$ 396 milhões para o 2º tri de 2025, inalterada em relação ao mesmo período do ano passado, embora a receita orgânica tenha diminuído 4%. A empresa registrou uma perda líquida mínima de US$ 0,2 milhão, uma melhoria substancial em relação à perda de US$ 104,7 milhões no 2º tri de 2024, que incluía US$ 100 milhões em despesas não monetárias de redução de valor e ajustes fiscais.

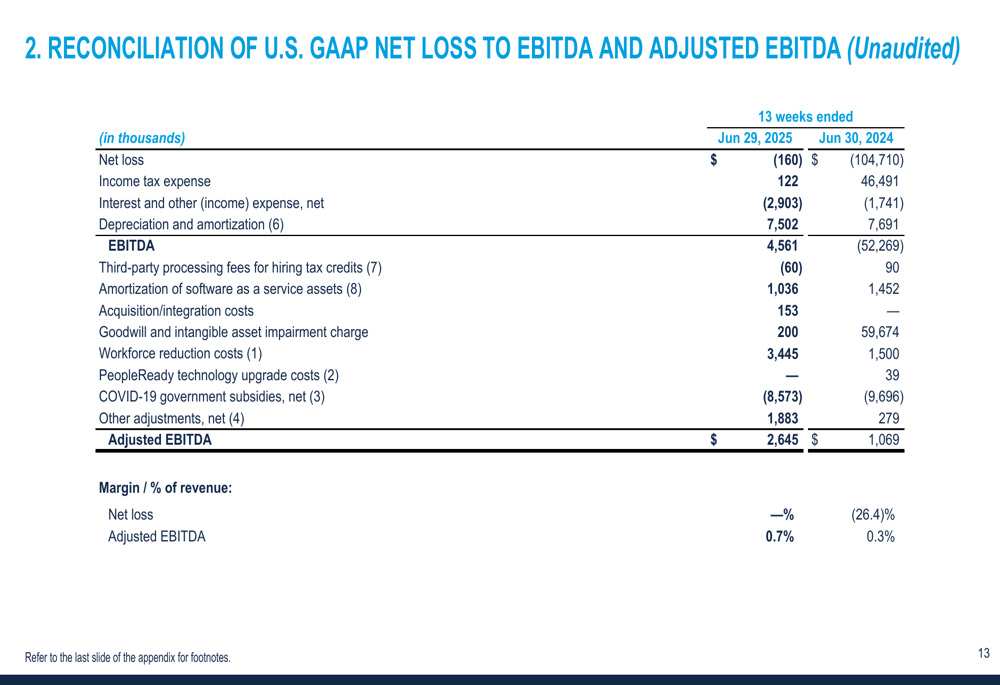

Como mostrado no resumo financeiro a seguir, o EBITDA ajustado aumentou 147% para US$ 2,6 milhões, com a margem EBITDA ajustada melhorando para 0,7% de 0,3% no ano anterior:

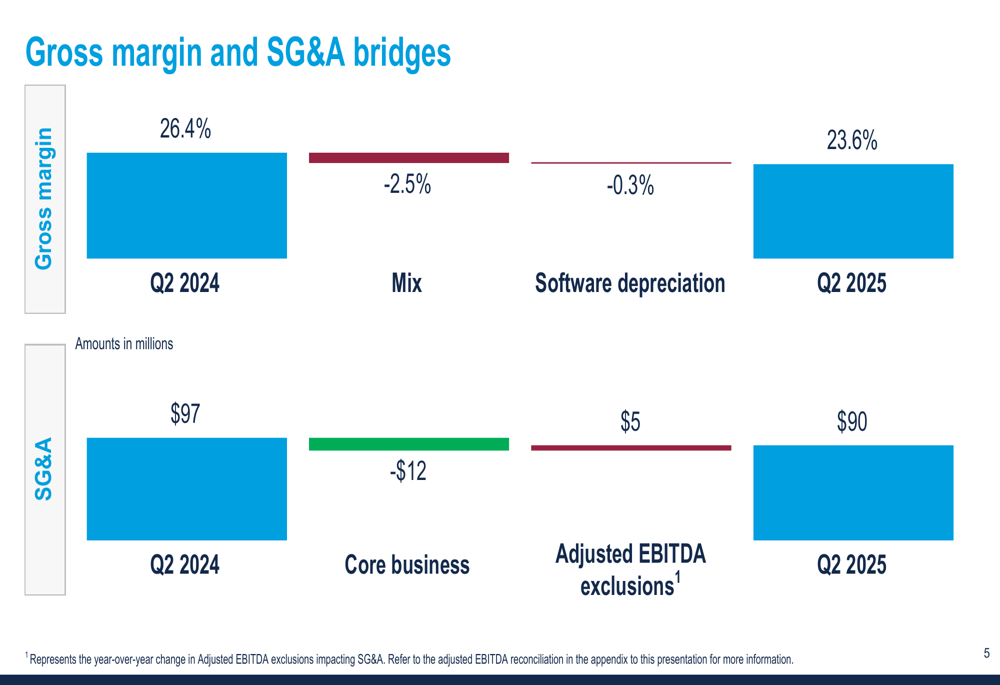

A margem bruta diminuiu 3 pontos percentuais para 23,6%, principalmente devido a mudanças no mix de negócios. No entanto, a abordagem disciplinada da empresa em relação às despesas resultou em uma redução de 7% nos custos de SG&A, ajudando a compensar a pressão sobre a margem.

O gráfico a seguir detalha as mudanças na margem bruta e SG&A entre o 2º tri de 2024 e o 2º tri de 2025:

Análise por segmento

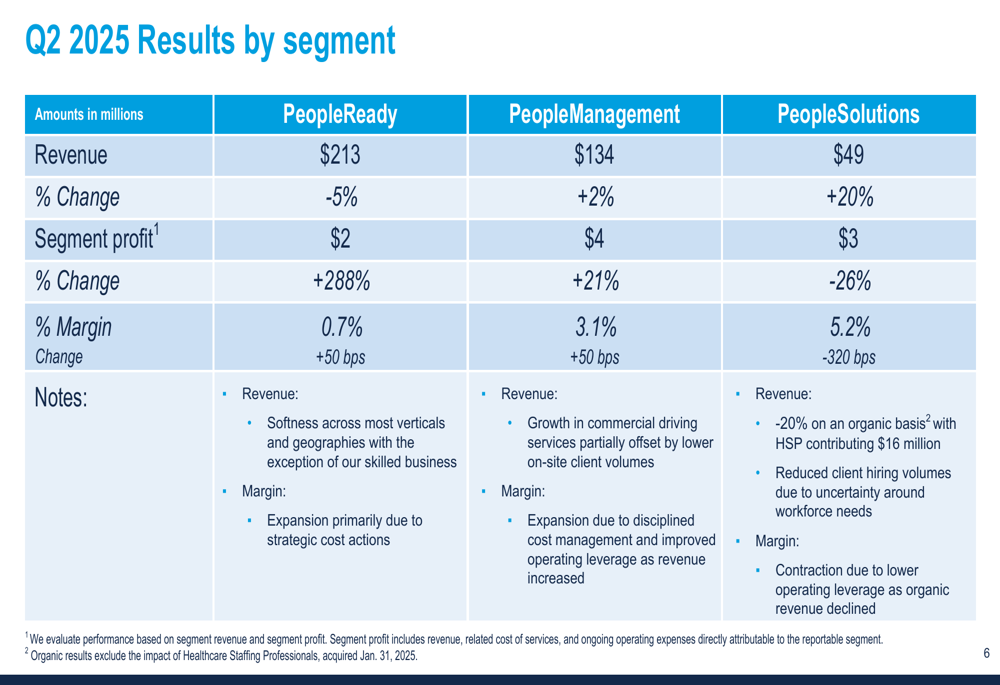

O desempenho da TrueBlue variou significativamente entre seus três segmentos de negócios. O segmento PeopleReady, que fornece mão de obra sob demanda para setores industriais e de serviços, registrou uma queda de 5% na receita para US$ 213 milhões. Apesar disso, o lucro do segmento aumentou 288% para US$ 2 milhões, com a margem expandindo 50 pontos base para 0,7%.

O segmento PeopleManagement, que oferece soluções de gestão de força de trabalho contingente, aumentou a receita em 2% para US$ 134 milhões. O lucro do segmento aumentou 21% para US$ 4 milhões, com a margem melhorando 50 pontos base para 3,1%.

O segmento PeopleSolutions, que inclui a recentemente adquirida HSP, apresentou o maior crescimento de receita, 20%, atingindo US$ 49 milhões. No entanto, o lucro do segmento diminuiu 26% para US$ 3 milhões, com a margem contraindo 320 pontos base para 5,2%.

A detalhada divisão por segmento é ilustrada no gráfico a seguir:

Posição financeira

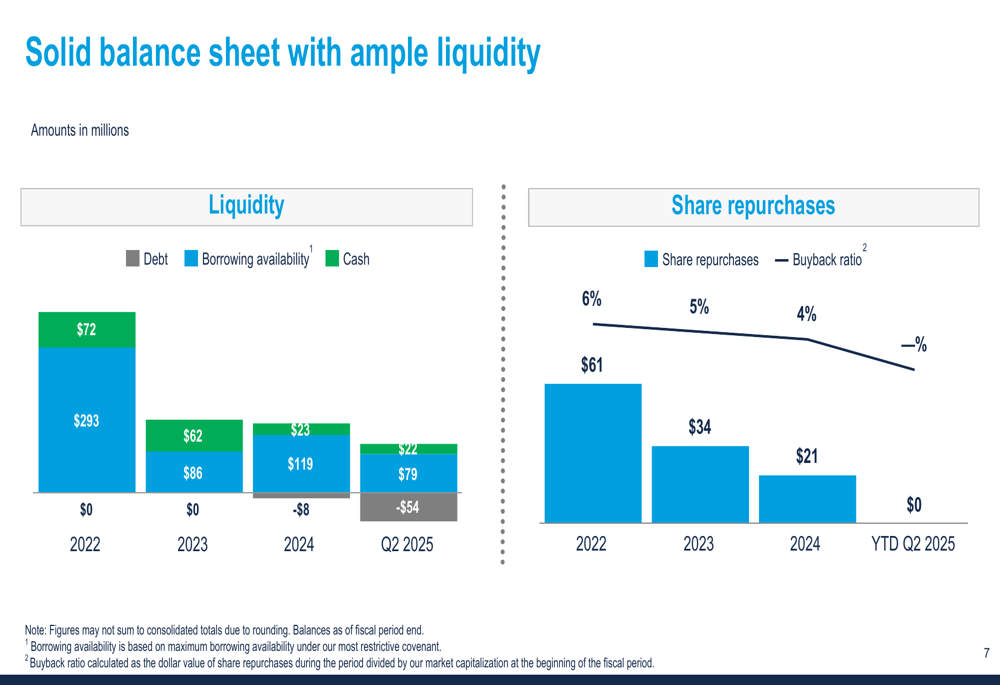

A TrueBlue manteve um balanço sólido com ampla liquidez no final do 2º tri de 2025. A empresa reportou caixa de US$ 22 milhões e dívida de US$ 54 milhões, resultando em liquidez total de US$ 101 milhões, incluindo disponibilidade de empréstimo de US$ 79 milhões. Durante o trimestre, a TrueBlue reduziu sua dívida em US$ 4 milhões e aumentou o capital de giro em US$ 14 milhões.

O gráfico a seguir ilustra a posição de liquidez da TrueBlue e a atividade de recompra de ações ao longo do tempo:

Notavelmente, a empresa não realizou nenhuma recompra de ações no acumulado do ano de 2025, uma mudança em relação aos anos anteriores, quando as recompras variavam de 4-6% da capitalização de mercado. Isso sugere que a administração pode estar priorizando a redução da dívida e investimentos operacionais em vez de retornar capital aos acionistas no ambiente atual.

Perspectivas futuras

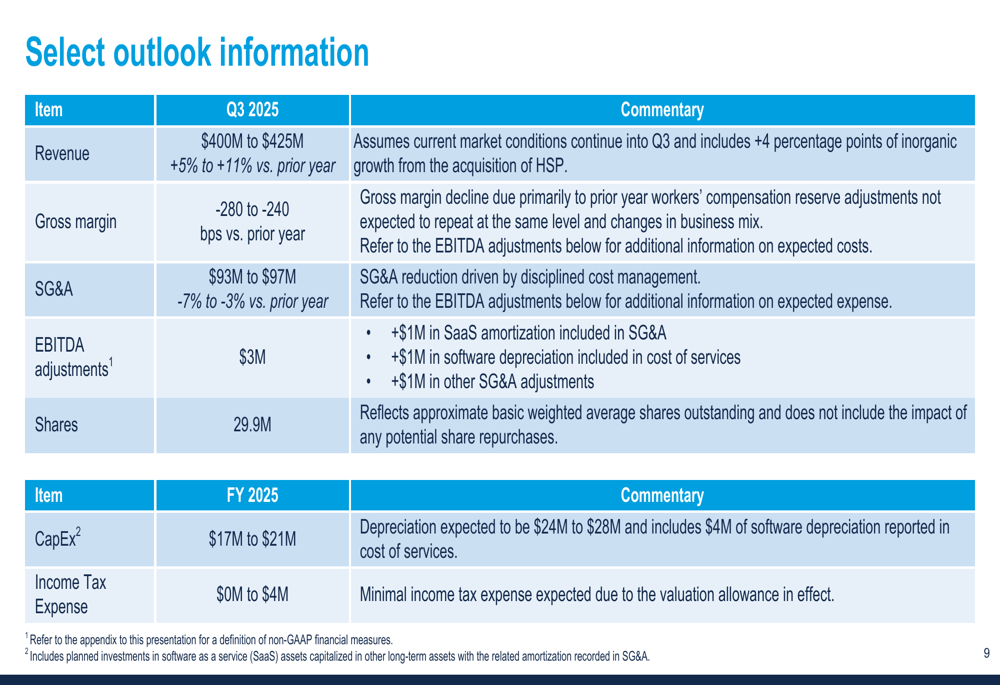

Olhando para o 3º tri de 2025, a TrueBlue forneceu uma perspectiva otimista, projetando receita entre US$ 400 milhões e US$ 425 milhões, representando crescimento de 5% a 11% em comparação com o ano anterior. No entanto, a empresa espera pressão contínua sobre as margens brutas, prevendo uma queda de 240 a 280 pontos base ano a ano.

A administração prevê despesas de SG&A de US$ 93 milhões a US$ 97 milhões no 3º tri, representando uma redução de 3% a 7% em relação ao ano anterior, já que a disciplina de custos continua sendo uma prioridade. Para o ano completo de 2025, os gastos de capital devem variar de US$ 17 milhões a US$ 21 milhões, com despesa mínima de imposto de renda de US$ 0 milhão a US$ 4 milhões.

A perspectiva detalhada é apresentada no gráfico a seguir:

Reconciliação de medidas não-GAAP

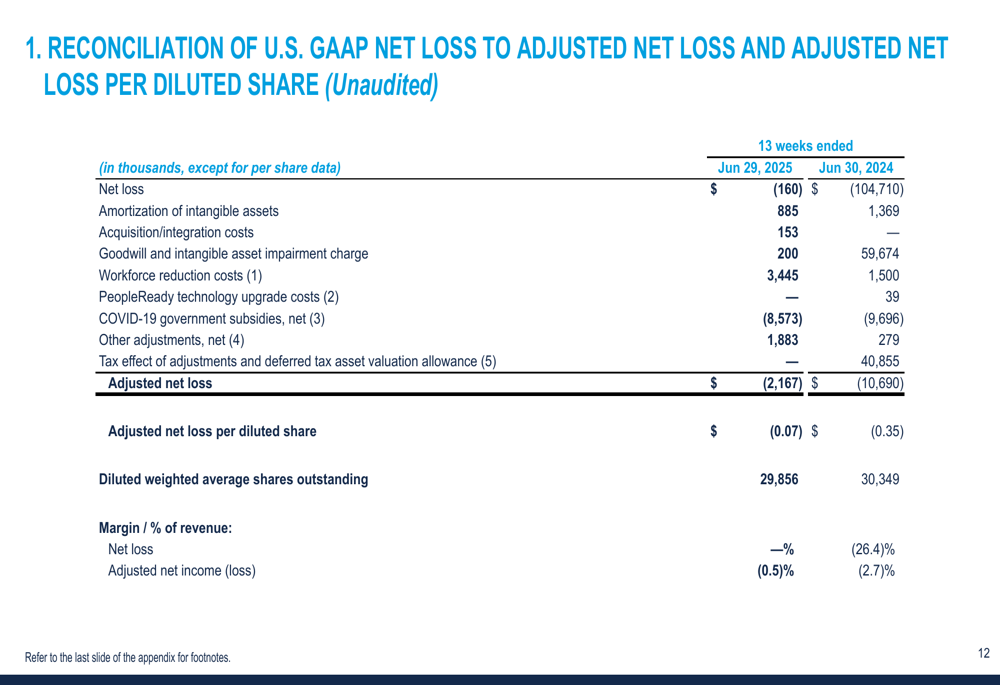

Para fornecer uma imagem mais clara de seu desempenho subjacente, a TrueBlue apresentou reconciliações de medidas financeiras GAAP para não-GAAP. A perda líquida ajustada da empresa de US$ 2,2 milhões para o 2º tri de 2025 representou uma melhoria significativa em relação à perda líquida ajustada de US$ 10,7 milhões no 2º tri de 2024.

A reconciliação destaca vários ajustes notáveis, incluindo uma despesa de redução de valor de ágio e ativos intangíveis de US$ 0,2 milhão no 2º tri de 2025 em comparação com US$ 59,7 milhões no 2º tri de 2024, além de US$ 3,4 milhões em custos de redução de força de trabalho no trimestre atual versus US$ 1,5 milhão no ano anterior.

A reconciliação detalhada da perda líquida GAAP para a perda líquida ajustada é mostrada abaixo:

Da mesma forma, a reconciliação para o EBITDA ajustado revela como a empresa alcançou sua melhoria de 147% nesta métrica-chave:

Conclusão

Os resultados do 2º tri de 2025 da TrueBlue demonstram a capacidade da empresa de melhorar a lucratividade apesar das condições desafiadoras do mercado e da receita estável. A redução significativa na perda líquida e o crescimento do EBITDA ajustado destacam a eficácia da disciplina de custos da administração e o foco estratégico em negócios especializados de maior margem.

No entanto, a empresa continua a enfrentar obstáculos, incluindo declínio na receita orgânica e pressão na margem bruta devido a mudanças no mix de negócios. A reação negativa do mercado aos resultados sugere que os investidores podem ter esperado um desempenho mais forte ou estavam preocupados com o declínio contínuo da receita orgânica, apesar das métricas de lucratividade melhoradas.

À medida que a TrueBlue olha para o 3º tri de 2025 com crescimento de receita projetado de 5% a 11%, a capacidade da empresa de manter a disciplina de custos enquanto impulsiona o crescimento em seus negócios especializados será crucial para sustentar o impulso positivo na lucratividade e eventualmente retornar ao crescimento orgânico.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: