Última chance de assinar o InvestingPro por menos de R$ 2 por dia

Por Geoffrey Smith

Investing.com -- O mundo cripto sobreviveu a uma semana assustadora, mas o perigo não terminou.

O momento aparentemente incontrolável dos últimos dois anos entrou, surpreendentemente, em reversão, já que a maré vazante da liquidez mostra quem - na frase de Warren Buffett - estava nadando nu.

A "stablecoin algorítmica" TerraUSD e o seu ecossistema, que atraíram US$ 80 bilhões em recursos externos com promessas de retornos baseados no token de 20% ao ano, colapsaram na semana passada, com os pioneiros da adoção correndo para a saída mais próxima e largando a batata quente na mão dos recém-chegados, deixando para trás o habitual rasto de destruição e miséria de um esquema Ponzi.

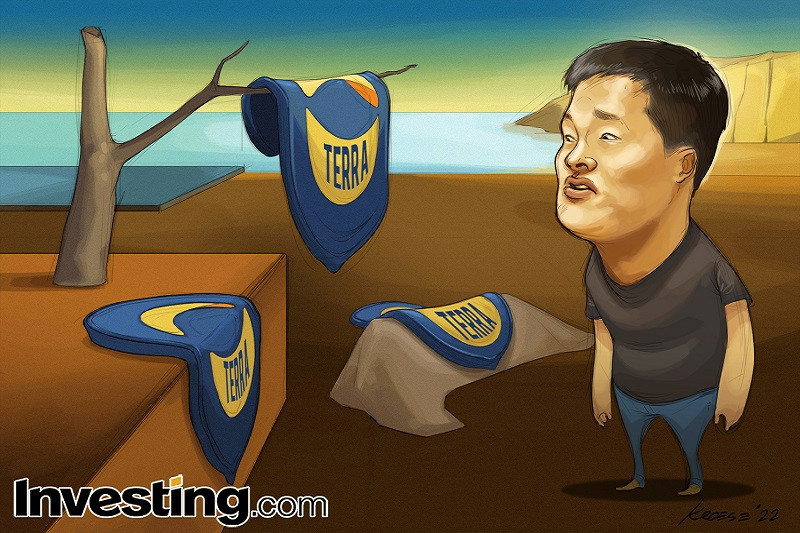

De Kwon, o garoto-prodígio de Stanford nascido na Coreia e a mente por trás do conceito da TerrUSD, fez apelos em vão por maior apoio da sua "comunidade" na terça-feira, propondo inserir um "fork", ou uma divisão, no blockchain subjacente para, na prática, reestruturar o valor de todos aqueles que ainda têm seus tokens furados – perdão, "clássicos" – Terra.

As respostas (com algumas honrosas exceções), se resumiram a uma mensagem contundente: Vai se forkar.

A habilidade matemática de Kwon não pode ser posta em dúvida. Mas a falta de bom senso por trás do sistema Terra é inconcebível.

No seu cerne estava a promessa de resgatar várias formas de dinheiro digital sob demanda por dólares norte-americanos reais e concretos. No entanto, os ativos que amparavam o sistema não eram dólares, mas – na maior parte – Bitcoins, um ativo cuja correlação quase perfeita com as ações sem lucro de tecnologia com betas elevados está clara há anos. Qualquer situação estressante o suficiente para desencadear um aumento acentuado da procura por resgates deve – quase por definição – também matar o valor das suas reservas.

A situação, como disse um dos que pularam do barco, é como se o banco central argentino tivesse tomado emprestado dólares do FMI em 2002 para criar uma indexação com o peso, e depois os alavancasse sobre a dívida podre brasileira para ser carregada.

Dos mais de 80.000 Bitcoins detidos pela Luna Foundation Guard – o grupo de investidores ao redor de Do Kwon – enquanto a indexação de Terra ainda estava em pé, apenas 313 permaneciam na terça-feira. O resto foi desperdiçado na tentativa de proteger a indexação, exatamente como aconteceu com o Banco da Inglaterra nos seus fatídicos esforços na defesa da libra esterlina 30 anos atrás (ou qualquer um dos bancos centrais asiáticos durante a crise de 1997).

A ironia de que isto ocorra com uma comunidade que não consegue abrir a boca sem ridicularizar as finanças tradicionais (o próprio Kwon disse a um entrevistador de forma sarcástica há apenas duas semanas que "há entretenimento em assistir empresas morrerem") dificilmente poderia ser mais perfeita.

Não está claro quem conseguiu e quem não conseguiu tirar o seu dinheiro da Terra a tempo. Relatos não confirmados sugerem jogo sujo, apontando para um número de grandes transferências de blocos a partir de contas controladas pelo LFG, mas as reivindicações foram negadas, não podem ser verificadas e a dinâmica de autorreforço de uma corrida bancária seria, em qualquer caso, explicação suficiente.

E uma corrida bancária, em formato ligeiramente modificado, é o risco mais provável enfrentado agora por um ativo cuja importância para os mercados financeiros mundiais é muito maior - o Tether.

Durante a maior parte da história recente, o Tether - palavra que, em tradução livre ao português, significa cabos de amarração - tem sido a stablecoin mais importante do mundo, um ativo digital cujo valor foi fixado em paridade com o dólar. O seu principal objetivo é ser um lugar para estacionar o dinheiro digital entre especulações de criptomoedas ou outros ativos digitais, como os tokens não fungíveis (NFTs).

O valor de mercado do Tether atingiu US$ 83 bilhões apenas 10 dias atrás. No entanto, ele vem diminuindo de forma contante desde a morte da Terra. No final de terça-feira, em Nova York, o seu valor de mercado tinha caído para US$ 75,6 bilhões.

Grande parte disso é a contração natural da oferta geral de Tether, já que os especuladores resgatam os seus ativos cripto por dinheiro.

No entanto, ficou claro, a partir da oscilação do Tether no meio da semana passada, que se tratava de mais que isso. Alguns não acreditavam na capacidade da Bitfinex, dona do Tether, de pagar.

É revelador o fato de que, enquanto o valor de mercado do Tether tenha encolhido, o do USD Coin e da Binance USD, que desempenham papéis semelhantes nos seus respectivos ecossistemas, tenham subido num total agregado de cerca de US$ 5 bilhões. Os especuladores do mundo cripto estão demonstrando uma clara preferência por eles em relação ao Tether.

Isto não é surpreendente, dado que a Bitfinex, proprietária do Tether, foi multada em US$ 43 milhões no ano passado pelos reguladores norte-americanos por ter mentido durante três anos, até 2019, sobre o que realmente fundamentava a sua stablecoin. A última certificação de um contador sobre as reservas do Tether é de cinco meses atrás e foi emitida pela MacIntyre Hudson, uma firma de contabilidade com sede nas Ilhas Cayman.

A título de comparação, a Circle, que opera a USD Coin, tem suas reservas auditadas mensalmente pela Grant Thornton nos EUA, e as detém inteiramente em caixa e títulos do Tesouro. Ela também usa o Bank of New York Mellon (NYSE:BK) e o Blackrock (NYSE:BLK) como depositários, de acordo com um post de blog do diretor financeiro da Circle, Jeremy Fox-Green.

O Tether atingiu um fundo de US$0,9335, antes de voltar à paridade com o dólar esta semana. O seu diretor-chefe de tecnologia, Paolo Ardoino, sustenta que nunca houve necessidade de os detentores aceitarem menos do que um dólar devido ao que chamou de "molho secreto" do Tether – referindo-se às suas reservas. Mas não há nenhum molho melhor do que a transparência, e o sigilo não acrescenta nada de bom ao sabor.

As reservas do Tether são, inegavelmente, de qualidade superior às da Terra. Mais de 43% delas estão em títulos do Tesouro dos EUA ou em caixa e equivalentes. Mais ainda é mantido em fundos do mercado monetário que deveriam suportar pouco risco.

No entanto, mais de um terço é mantido sob a forma de papéis comerciais - dívida corporativa de curto prazo - e o Tether não oferece maior detalhamento sobre quem, em última análise, tem o compromisso de pagar pela dívida subjacente. Ardoino não respondeu a inúmeros pedidos de esclarecimento do Investing.com.

Qualquer pessoa viva em 2008 vai se lembrar de como os papéis comerciais, enquanto classe de ativos, explodiram de forma espetacular, quando a qualidade dos ativos subjacentes – os empréstimos subprime – foi brutalmente exposta pelo aumento das taxas de juros.

As taxas de juros estão fazendo exatamente o mesmo hoje. Se houver qualquer risco de crédito na carteira do Tether, eles não levarão muito tempo para se revelarem.

Os detentores de Tether podem se considerar avisados.