Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Investing.com - Os investidores de todo o mundo estão assistindo ao espetáculo altamente empolgante dos mercados financeiros com a respiração suspensa. Enquanto os rumores fervilham e as previsões se sucedem, surge uma pergunta candente: será que o Federal Reserve, o poderoso órgão que supervisiona a política de taxas de juros dos Estados Unidos, recorrerá de fato às suas medidas de resgate consagradas pelo tempo?

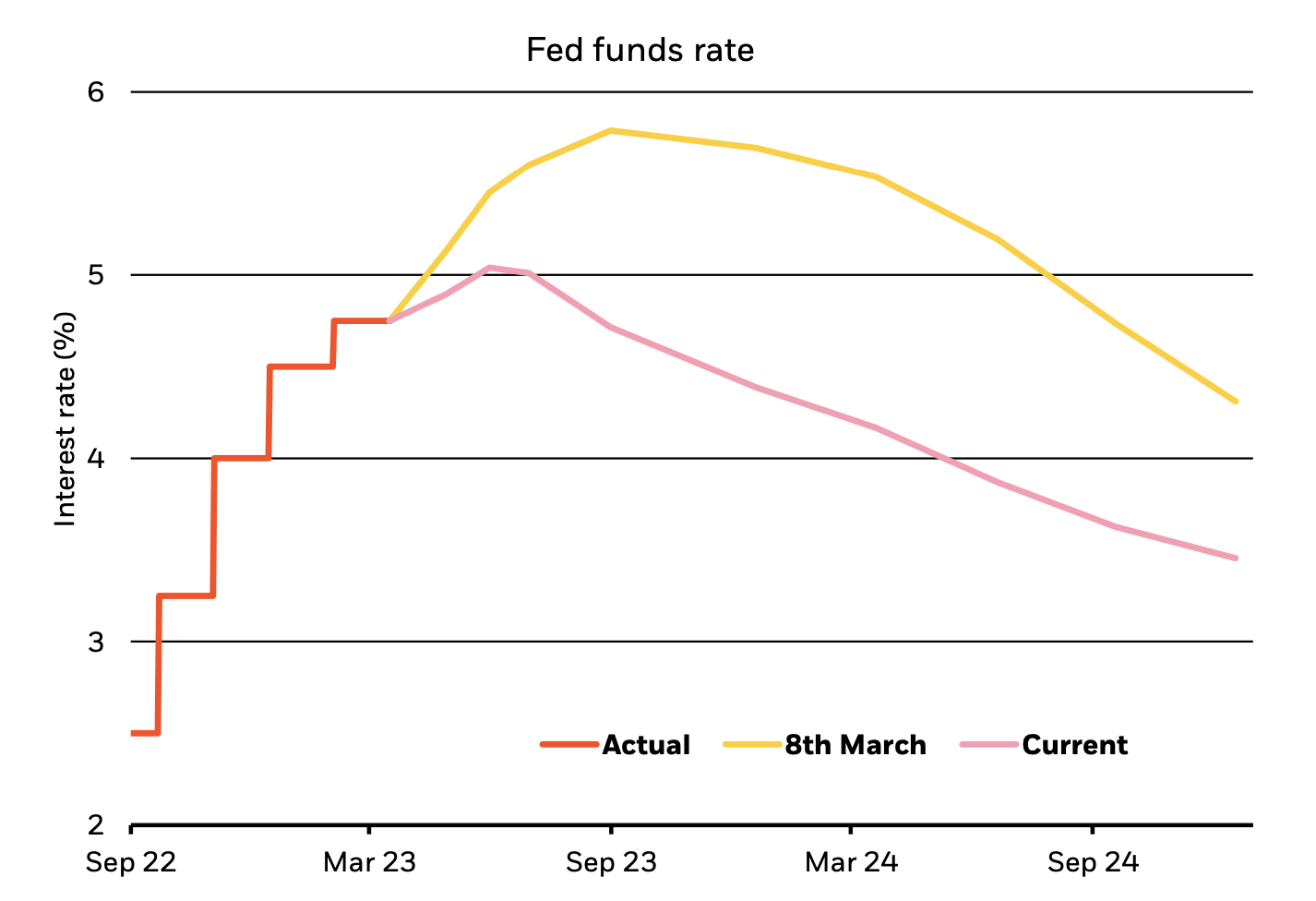

Vozes influentes estão levantando dúvidas. Em primeiro lugar, a maior gestora de ativos do mundo, a BlackRock (NYSE:BLK), que emerge do coro de expectativas com uma voz de discordância. Os especialistas da instituição não acreditam que o Federal Reserve dos EUA se apressará em ajudar e responderá com cortes nas taxas de juros, como no passado.

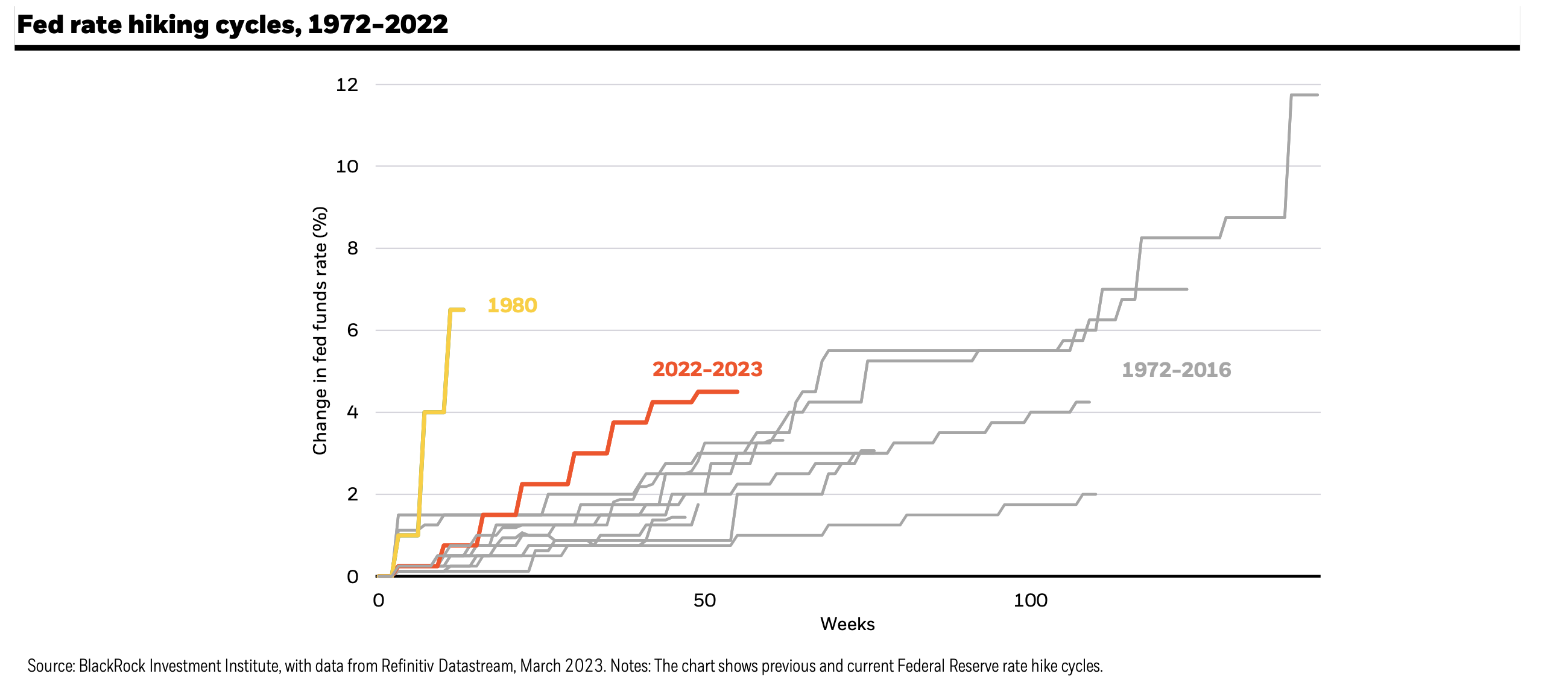

"Os bancos centrais provocam deliberadamente recessões ao aumentar as taxas de juros para conter a inflação", disseram os especialistas em uma nota. "A turbulência no setor bancário é, em nossa opinião, um reflexo dos danos e das rachaduras financeiras que se seguiriam a esses aumentos rápidos das taxas."

Apesar do terremoto no setor bancário, o Federal Reserve dos EUA Fed aumentou sua taxa básica de juros pelo décimo mês consecutivo em maio, com os Fed Funds subindo um quarto de ponto percentual para 5,25% em 4 de maio. Paralelamente, os banqueiros centrais sugeriram uma pausa na taxa de juros em junho para avaliar as medidas tomadas até o momento para conter a inflação no Inflação e na economia.

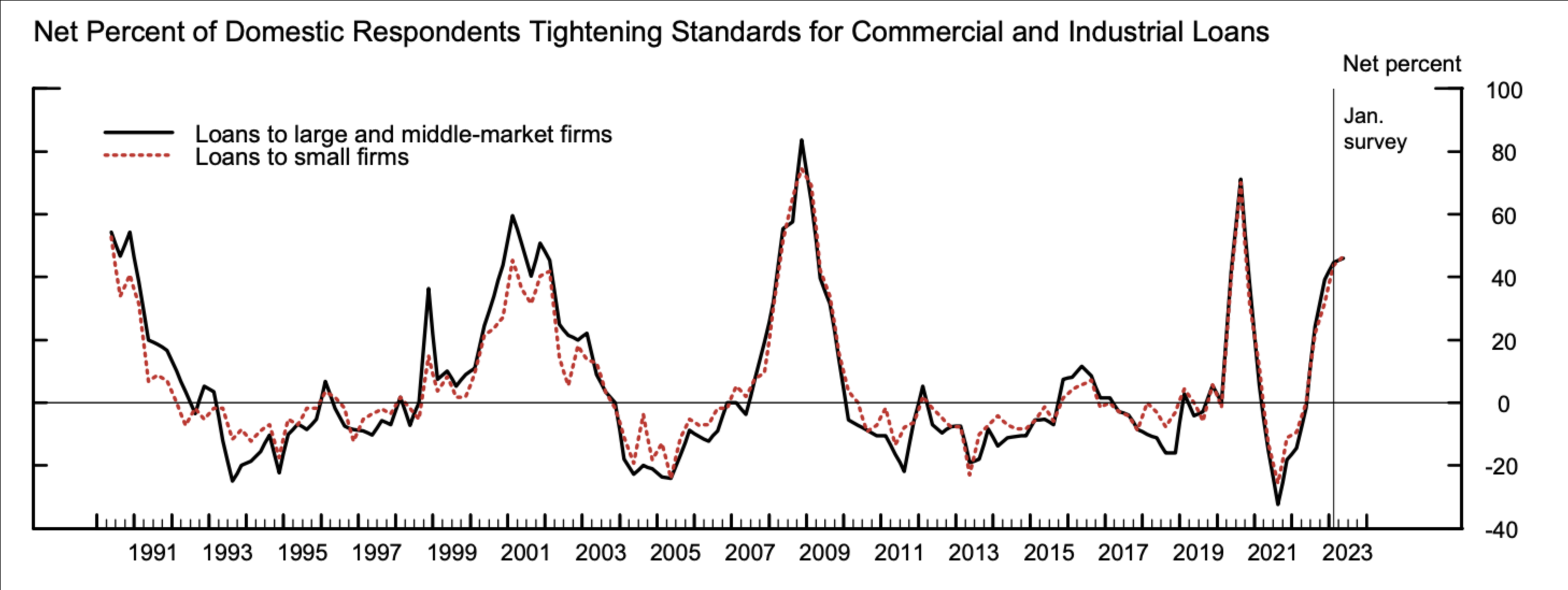

De acordo com a BlackRock, os danos econômicos causados pelo aumento dos custos dos empréstimos podem ser vistos em uma série de indicadores. Isso incluiria indicadores do mercado imobiliário, da indústria e dos consumidores. "As condições de crédito já estavam se tornando mais restritivas antes da turbulência bancária e esperamos que elas se tornem ainda mais restritivas", disse.

A Pesquisa Trimestral de Opinião dos Diretores Sênior de Empréstimos, divulgada na segunda-feira, constatou que cerca de 46% dos bancos restringiram as condições de crédito para uma categoria importante de empréstimos para empresas de médio e grande porte. Isso se compara a 44,8% na última pesquisa, em janeiro.

Isso coloca as condições de empréstimo abaixo dos níveis máximos atingidos durante a crise financeira e a pandemia, mas aproximadamente em linha com os níveis máximos atingidos durante as recessões do início dos anos 1990 e 2000. Por outro lado, a parcela líquida de bancos que tornaram mais rigorosos os padrões de empréstimo para empréstimos imobiliários comerciais aumentou de 69,2% para 73,8%, próximo aos picos atingidos em 2008 e 2020.

O endurecimento dos padrões de empréstimo significa que fica mais difícil para as empresas e os consumidores acessarem o tão necessário capital. Isso, por sua vez, pode limitar a atividade comercial, desacelerar o investimento e inibir o crescimento econômico.

Apesar da iminência de rachaduras e de uma recessão iminente, a BlackRock não acredita que o Federal Reserve dos EUA reduzirá as taxas de juros este ano, em parte porque a inflação provavelmente esfriará apenas gradualmente e deverá permanecer acima da meta de 2% do Fed por mais tempo. Os especialistas não compartilham a opinião do mercado Expectativas de que os cortes nas taxas de juros logo estarão novamente em pauta.

Com relação aos mercados de ações, os especialistas supõem que os mercados desenvolvidos ainda não precificaram totalmente os danos iminentes. "Isso se reflete claramente nas expectativas de lucros. É provável que as pressões de custo decorrentes da inflação alta comprimam as margens de lucro", alerta a BlackRock.

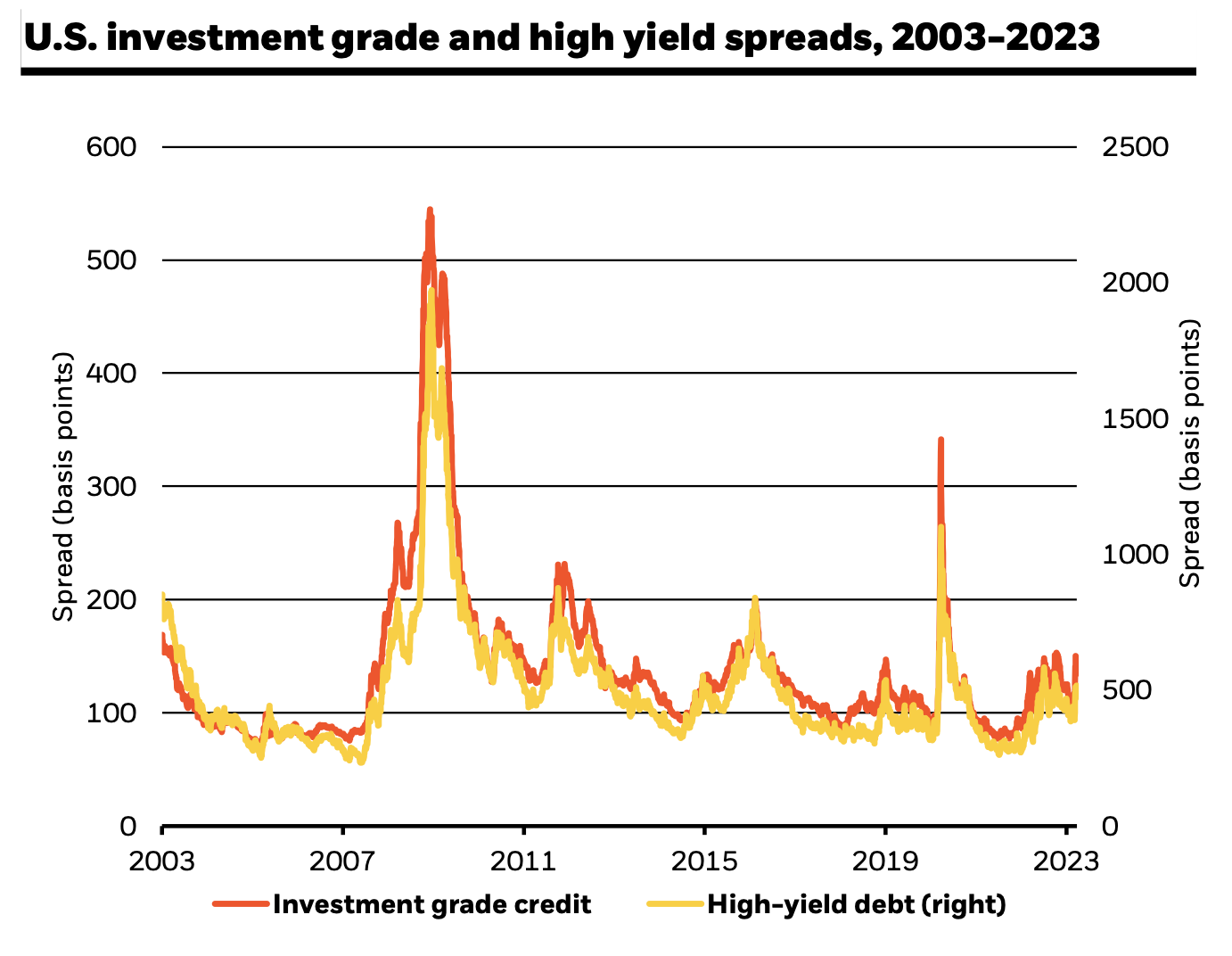

Atualmente, a BlackRock prefere títulos públicos de curtíssimo prazo e títulos vinculados à inflação como formas de investimento. Além disso, a gestora de ativos está considerando investimentos de mercados emergentes, uma vez que eles têm mais condições de resistir aos desafios das principais economias. Enquanto isso, a classificação dos títulos com grau de investimento foi rebaixada para "neutra", enquanto a dos títulos de alto rendimento foi definida como "underweight". A razão para isso foi a turbulência observada recentemente no setor bancário, que provavelmente levará a um maior aperto nas condições de crédito.