Ações da Nvidia caem no pré-mercado devido à receita de data center abaixo do esperado e riscos na China

Por Gabriel Codas

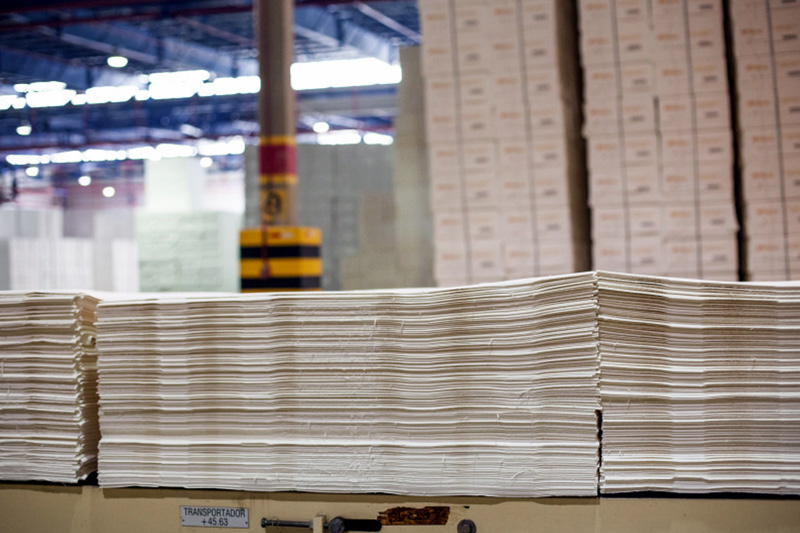

Investing.com - A produtora de papel e celulose Suzano (SA:SUZB3) confirmou o aumento no preço em US$ 30 por tonelada para clientes europeus e norte-americanos a partir de 1º de maio. Este movimento ocorre logo após a alta anunciada para a Ásia em abril e foi inesperada para a grande maioria dos participantes do mercado.

Apesar de o Ibovespa hoje registrar alta de mais de 3%, a queda de 1% do dólar tem maior influência para as perdas das ações da Suzano no pregão desta terça-feira. Os papéis registravam baixas de 2,49% a R$ 39,12 por volta das 10h50.

Na visão do BTG Pactual (SA:BPAC11), embora a alta na Ásia tenha sido implementada apenas parcialmente, a visão é de que os participantes do setor estão vendo uma oportunidade de curto prazo para implementar aumentos de preços, dada a força da demanda nos mercados de tissue e os altos spreads de SW-HW. Embora acredite que a implementação completa seja desafiadora, dadas as fracas condições de P&W e os níveis de atividade extremamente fracos (particularmente na Europa), os analistas acreditam que esse fluxo de notícias será bem recebido pelo mercado.

O banco recomenda que os investidores adicionem exposição à Suzano, pois esse novo nível do dólar em relação ao real (muito mais apreciado) é transformador para a avaliação da empresa com base no DCF, mesmo que sua exposição seja mais limitada nas posições derivadas de curto prazo. O preço-alvo é de R$ 49,00 em 12 meses, potencial de valorização de 22% em relação ao preço de fechamento de R$ 40,10 na véspera.

O banco ainda vê os preços das ações da Suzano em uma reversão permanente dos preços da celulose para custos marginais de produção (cerca de US$ 510/t), o que parece um pouco exagerado. Os analistas acreditam que as ações estão subvalorizadas (com base no DCF normalizado) e que os investidores estão descontando mal os benefícios do negócio da Fibria (SA:FIBR3).

Para a equipe, embora a alavancagem esteja longe de ser confortável e possa levar anos para normalizar, acredita que o caminho é claro e consideramos a situação gerenciável (ainda gerando FCF no ponto mais baixo do ciclo). A recomendação segue de compra.