Banco do Brasil vê 3º tri ainda "estressado" por agro, mas melhora no 4º com margem financeira

Investing.com – A volatilidade do mercado americano tende a aumentar nos próximos meses devido às eleições, mas não neste momento, enquanto os investidores estão mais atentos às decisões de política monetária do Federal Reserve (Fed), o Banco Central dos Estados Unidos. Essa é a visão de William Castro Alves, estrategista-chefe da Avenue, que monitora de perto Wall Street. “A volatilidade realmente aumenta no final de agosto, mas principalmente em setembro e outubro em ano de eleição, período em que acontecem os debates, quando começa a inflamar mais”, ressalta Alves.

PESQUISA: Queremos saber a sua opinião sobre o InvestingPro. Participe!

De acordo com o estrategista, avaliar a performance do S&P 500 naquele momento pode trazer mais informações sobre o possível vencedor das eleições. “Se sobe, o candidato da situação tende a ganhar”, completa Alves, ao afirmar que o benchmark costuma ser um dos fatores para poder ajudar a prever o resultado, diante dos receios de investidores com eventuais mudanças no cenário econômico.

Veja a entrevista na íntegra:

Investing.com – Qual é o sentimento do mercado em relação ao embate Biden/Trump?

William Castro Alves – Novamente, os Estados Unidos devem decidir entre os dois. O sentimento aqui nos EUA em geral, e eu acho que as primárias mostraram isso, é que esse os dois candidatos não necessariamente atendem à grande maioria, existe uma parcela da população que não gostaria de nenhum dos dois, tanto do lado democrata que não gostou do Biden e do lado republicano que não gosta do Trump. Esses dois candidatos têm uma certa rejeição não desprezível, muito por conta das plataformas que eles defendem.

Acho que vai ser bem acirrado. Existe sempre aqueles rumores de que o Biden não teria mais condições físicas e de que talvez, no apagar das luzes, nos 40 do segundo tempo, haja alguma mudança. Sempre pode acontecer. Por uma questão eventualmente física, se tiver um laudo médico, já ouvimos pessoas comentando com rumores de trazer a Michelle Obama, que chegou a aparecer em umas pesquisas.

Dito isso, indo para o campo econômico, quem ganhar vai ter que sentar e negociar bem com o Congresso porque não há uma grande maioria, existe uma divisão, uma desconfiança, uma rejeição de ambos os lados. Então, independentemente do que eles falarem durante campanha, o que vai determinar mesmo vai ser depois o balanço do Congresso e do Senado. Deve agitar um pouco o balanço de poder e isso vai ser bem relevante.

Inv.com – O que podemos ver de mudanças na economia em uma possível nova gestão Trump em relação à de Biden?

Alves – O que me preocupa é que, em relação a uma questão muito importante para a economia americana, que é a questão do déficit, tanto um contra o outro são ruins, de certa forma. O governo Biden acabou ampliando o déficit, mas o último superável fiscal que foi percebido nos Estados Unidos foi no primeiro ano do governo Bush filho, antes do Obama. De lá para cá, todos os governos geraram déficit fiscais, essa que é verdade.

O Obama foi deficitário, Trump também não ajudou e depois veio a pandemia. Então, do ponto de vista fiscal, que é super importante, eu acho que os dois são relativamente ruins. Um porque gasta demais, que vai tentar manter benefícios, apoio à economia, incentivos, pacotes, que é Biden. E o outro, o Trump, que quando esteve no poder cortou os impostos e isso acabou reduzindo a arrecadação do governo, o que só prejudica a situação fiscal. Acho que os dois são ruins por motivos diferentes.

A partir daí tem grande diferença. O setor de petróleo é um setor que tende a se beneficiar com o Trump de volta, seja porque existe um alinhamento de interesses, seja porque a questão climática acaba sendo relativizada ou colocada em segundo ou terceiro ou quarto plano, o que já foi totalmente diferente no governo Biden, quando teve políticas específicas de incentivo a energia renováveis.

Na geopolítica, com certeza muda muito. O Biden não é um presidente de palavras fortes ou duras, ou de tweets, já o Trump é. Então deve haver um embate maior contra a China. O Trump já falou de eventualmente impor tarifa sobre importação, então isso gera mais inflação, apesar de, por um lado, obviamente vai proteger indústria nacional. Tem muita crítica a respeito disso, especialmente sob o ponto de vista liberal, que prevê que se conquista crescimento através de uma economia mais aberta. O mercado vai acabar, neste caso, se fechando ainda mais. O embate acirrado com a China não acabou com o Biden, ficou meio que por debaixo dos panos. E, com o Trump, voltaria mais à tona.

No setor de tecnologia, a gente já viu esse escrutínio, não é do Biden ou do Trump, apesar de o Trump ter começado a briga com o Tik Tok, mas não há tantos impactos assim. Armamento e defesa é contraditório. Quando Obama emergiu ao poder, muita gente comprou arma, pelo medo de que fosse banido o porte de arma. Com o Trump, as vendas desaceleraram porque esse tipo de medida não era esperada. O setor da cannabis também, mesmo com o Biden, não foi liberado o uso recreacional no país inteiro, tinha uma certa expectativa de que isso pudesse acontecer e, com o Trump, já se sabe que dificilmente isso vai acontecer.

Inv.com – O que esperar em relação à volatilidade nos mercados com eleições mais próximas? Os mercados não estão levando em consideração possíveis riscos envolvidos?

Alves – A volatilidade realmente aumenta no final de agosto, mas principalmente em setembro e outubro em ano de eleição, período em que acontecem os debates, quando começa a inflamar mais e gera volatilidade. A eleição vai ser dia 5 de novembro, neste período tende a haver volatilidade. Acredito que hoje o mercado não olha isso tão de perto, não dá tanta atenção, porque a política do Fed é muito mais relevante, a questão de crescimento versus inflação e juros, além de um pouco sobre Inteligência Artificial (IA) ainda pairando, é o que está pautando o mercado, inflação bem menos.

Levando em consideração estatísticas históricas do S&P 500, se sobe, é porque o candidato da situação ele tende a ganhar, foi super preditor, digamos assim, em umas 80% das vezes foi meio que batata. Para prever a eleição, vale a pena dar uma olhada e continuar acompanhando o S&P.

Diferentemente do Brasil, o impacto em termos de mercado é bem menor. Não há uma correlação do S&P com ano de eleição, bolsa para baixo ou dificuldade. As eleições um tanto que passam batidas em termos do agregado do ano. Tem um pouco mais de volatilidade em setembro e outubro, o que pode ser um ponto de compra para quem quer entrar no mercado e essa aproveitar essas volatilidades que acontecem mas em geral. Mas não se vê um grande impacto da política ou especialmente da eleição na bolsa, nos mercados.

***

Como achar joias raras entre as empresas no mercado americano?

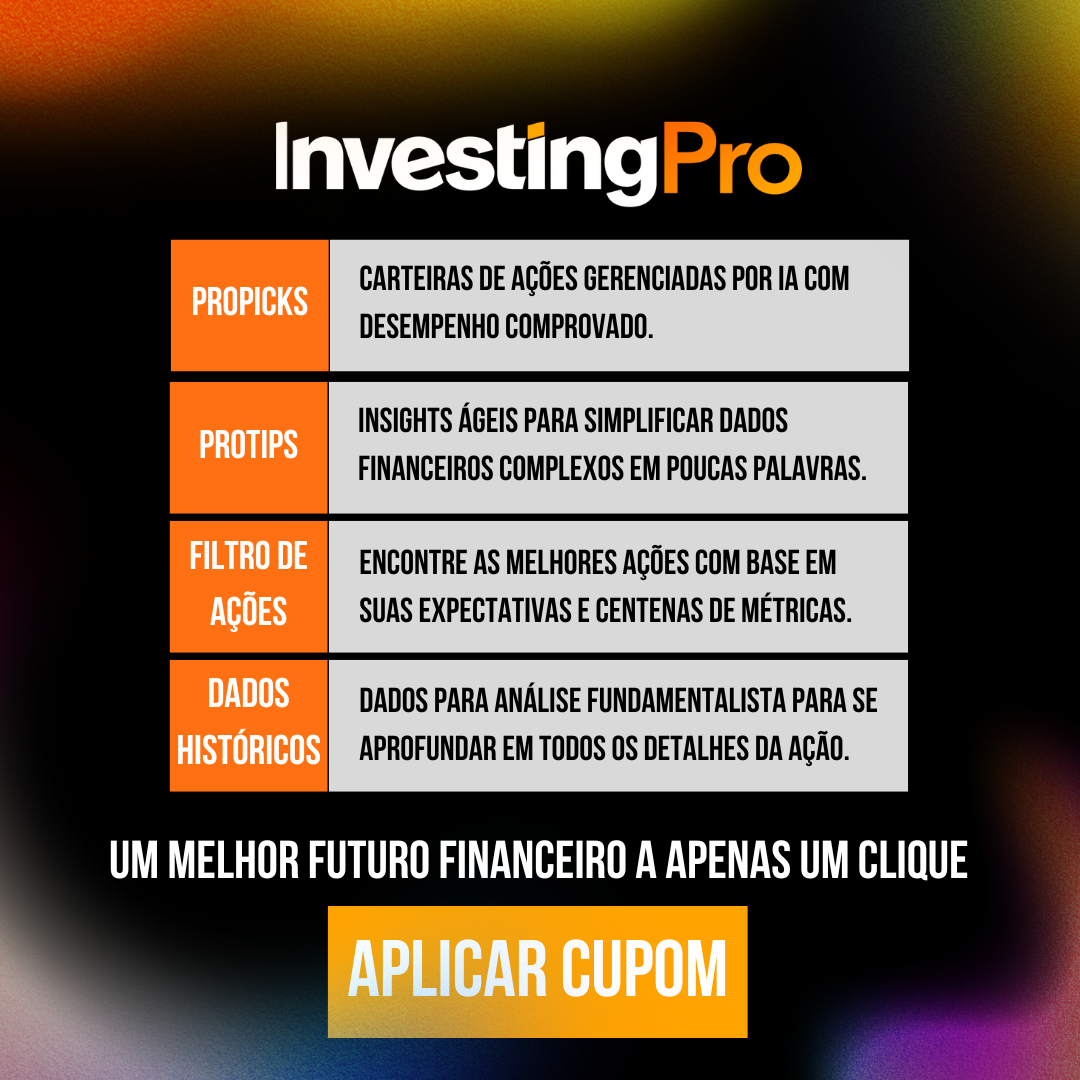

Potencialize seus ganhos com estratégias que superam a média! Se você quer ampliar sua rentabilidade, o InvestingPro é para você.

Nossos leitores possuem um desconto extra nos planos Pro e Pro+ de um e dois anos com o cupom INVESTIR.